近年YouTubeの動画投稿など在宅で行える副業が増加しており、副業の税金問題について注目されています。

そんな中10月7日に国税庁から『「所得税基本通達の制定について」の一部改正について(法令解釈通達)』が公表されました。これに伴い副業収入の取り扱いが大きく変化し、今後の申告方法に影響が及びます。

そこで今回は改正の背景と内容、そして今後の影響について確認していきます。

なぜ改正されたのか

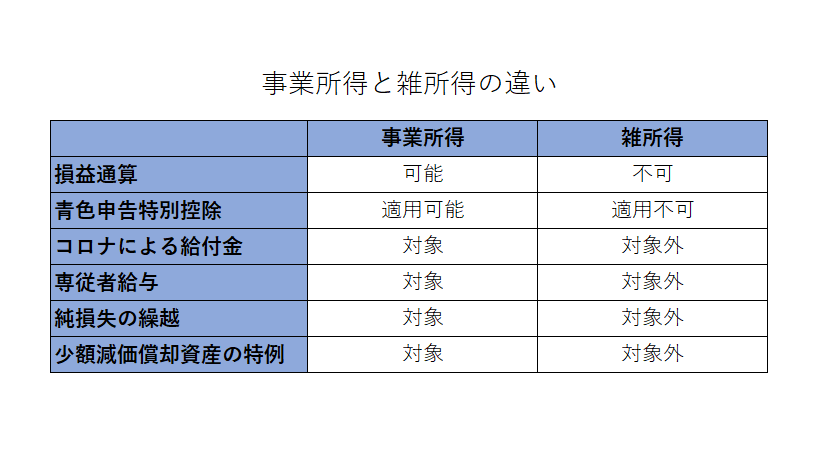

今まで副業収入が事業所得・雑所得のどちらにあたるか明確な基準がありませんでした。ここで問題となってくるのが事業所得と雑所得の取り扱いの違いです。

事業所得で申告すると、本業の収入から副業の赤字分を差し引く損益通算や青色申告による最大65万円の控除が受けられます。しかし副業収入を雑所得とするとこれらの制度は適用されません。

また昨今の新型コロナウイルスによる収入減少の対策として給付金制度が設けられましたが、こちらも雑所得は対象外とされていたことから、事業所得で申告する人が増加しました。

これらの要因から意図的な節税行為を防ぐ目的として、副業収入の所得区分の明確化がなされました。

改正内容

今回の改正案について確認する前に、8月の改正案について少し触れたいと思います。

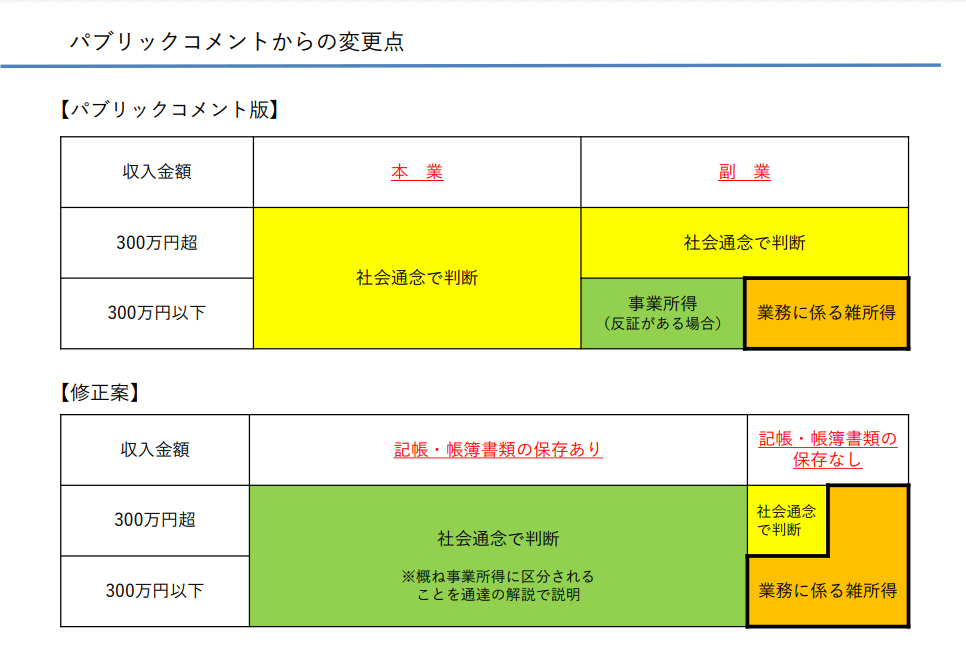

8月にも副業収入の扱いについて改正案が発表されており、副業収入が300万円以下の場合には雑所得に該当するという旨が示されておりました。この内容に対し、パブリックコメントで批判が殺到したことから、再度検討され、公表されたのが今回の改正案になります。

今回公表された通達では、「事業所得と認められるかどうかは、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判断する」と示され、帳簿書類の保存等がある場合は概ね事業所得として判断されます。8月に公表された改正案の300万円以下という金額判定から、社会通念という判定基準へ変更されていますが、この社会通念とは具体的にどのようなものか確認していきます。

社会通念上での判定とは

国税庁が公表した『雑所得の範囲の取り扱いに関する所得税基本通達の解説』に、過去の判決を元に社会通念による判定について記載されており、主に下記の観点から事業に該当するかを総合的に判断すると考えられます。

・営利性・有償性の有無

・継続性・反復性の有無

・自己の危険と計算における企画遂行性の有無

・その取引に費やした精神的あるいは肉体的労力の程度

・人的・物的設備の有無

・その取引の目的

・その者の職歴・社会的地位・生活状況

ここで注意すべきは、通達に記載されているのは「社会通念上事業と称するか」、「帳簿書類の保存がない場合は雑所得に該当する」という2点であり、「帳簿書類の保存がある=事業所得に該当する」とは記載されていない点です。帳簿書類の保存等がある場合は上記の性質を有していることが多いため、社会通念上概ね事業所得と判断されますが、場合によっては帳簿書類の保存があっても事業所得とならない可能性もあります。

事業所得にならない場合とは

『雑所得の範囲の取り扱いに関する所得税基本通達の解説』には、帳簿書類の保存がある場合でも以下に当てはまる場合は事業所得となるか、個別で判断する旨が記載されています。

①その所得の収入金額が僅少と認められる場合

「僅少と認められる場合」とは、収入金額が3年程度の期間、300万円以下で主たる収入に対する割合が10%未満の場合を指し、雑所得に該当します。

②その所得を得る活動に営利性が認められていない場合

所得が例年赤字であり、赤字を解消するための取り組みを行っていない場合は「営利性が認められない場合」に該当し、雑所得として扱われます。事業的規模とは言えない副業の赤字を事業所得として損益通算する意図的な節税が行われる事例もあったことから、このような対策がとられたとされます。

出典:国税庁「所得税基本通達の制定について」の一部改正について(法令解釈通達)パブリックコメントからの変更点

図のように基本的には帳簿の有無によって事業所得と雑所得が判断され、場合によっては収入金額や営利性など個別の判断が必要となります。

ただし、基本通達は内規であって法律でないため、最終的には個別の判断余地があります。

税額は一体いくら変わるのか

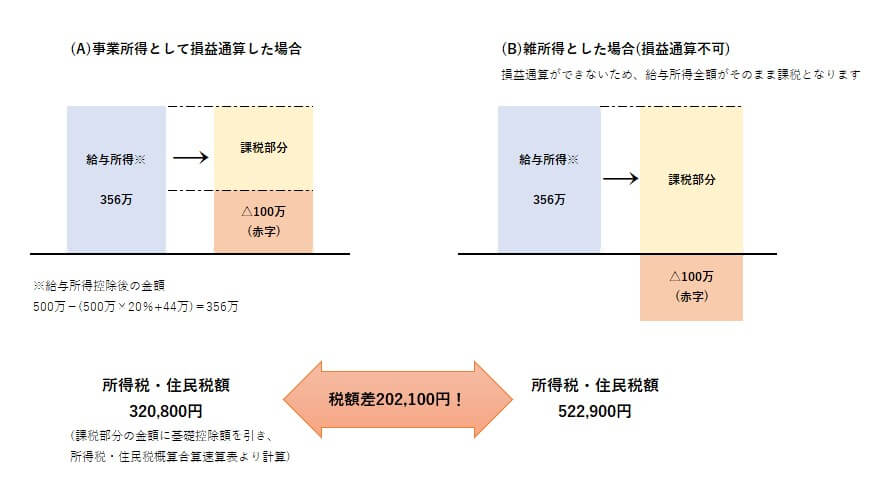

数字を用いた具体例を見ながら、事業所得と雑所得の違いによる税額への影響を見ていきたいと思います。下記の具体例は給与:年間500万円、副業:△100万円(赤字)と仮定して計算しています。

図のようにAとBでは損益通算の有無から課税部分に大きな差があります。最終的な税額はこの課税部分の金額から、所得控除等の金額を差し引いた金額をもとに計算されます。(今回は、所得控除は基礎控除48万円のみとして計算しています)

同じ所得金額でも、副業を事業所得とするか雑所得とするかで、税額に大きく差が生じます。そのため損益通算が可能かという点はかなり重要であり、事業所得と雑所得の判定が今後の申告に影響が及ぶとされています。

最後に-予想外の課税が発生するまえにチェックを

このように事業所得の範囲が明確化されたことにより、今後は損益通算や特別控除などが適用されず、予想外の税金がかかってしまう可能性があります。

この改正は令和4年度分の所得税の確定申告から適用されますので、現在副業を行っている方はご自身の副業収入が事業所得・雑所得どちらに該当するか、それに伴い特別控除などの制度は受けられるのかなど確認が必要となってきます。

所得税に関してご不明な点がございましたら、最下部のバナーよりご相談ください。

また、相続サービスの詳細については下記にて記載しています。合わせてご確認ください。

月一回、相続に関する最新情報メルマガも発行していますので、よろしければこの機会にご登録ください。