大切な財産を子世代に遺すなら、できるだけ節税した形で相続したいものですよね。

そのための方法の一つとして、ご自身が亡くなる前に子世代に財産を移転させる生前贈与というものがあります。生前贈与といえば、年間110万円までの贈与なら非課税となる「暦年課税制度(暦年贈与)」が一般的に知られていますが、もう一つ「相続時精算課税制度」という制度があります。

「相続時精算課税制度」とは一体どのような制度なのでしょうか。

今回のブログでは、暦年贈与との違い、その注意点について説明します。

財産をまとめて贈与できる「相続時精算課税制度」

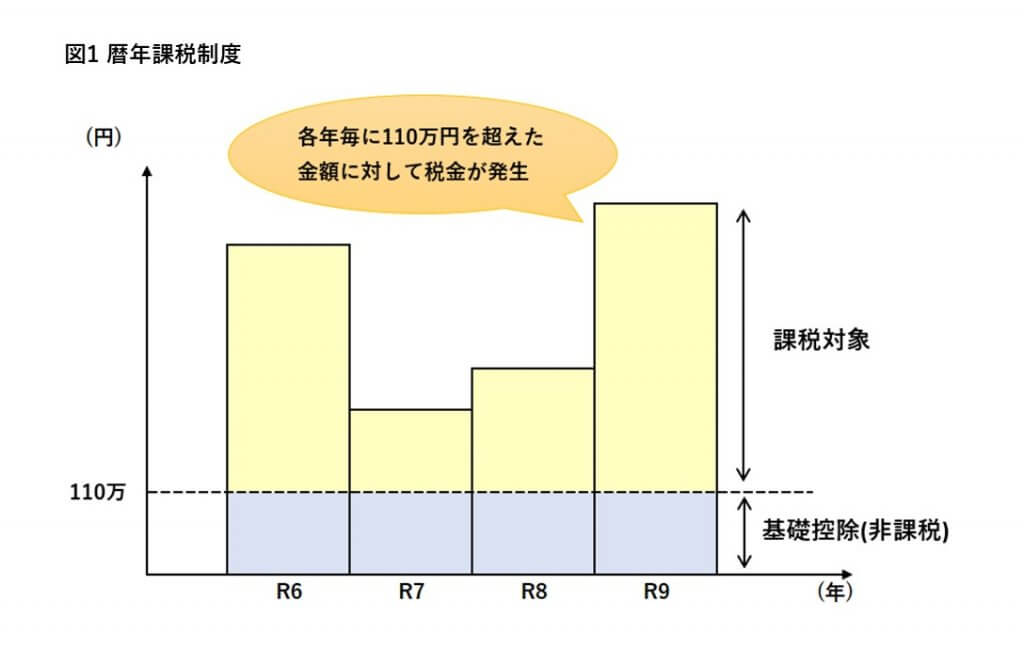

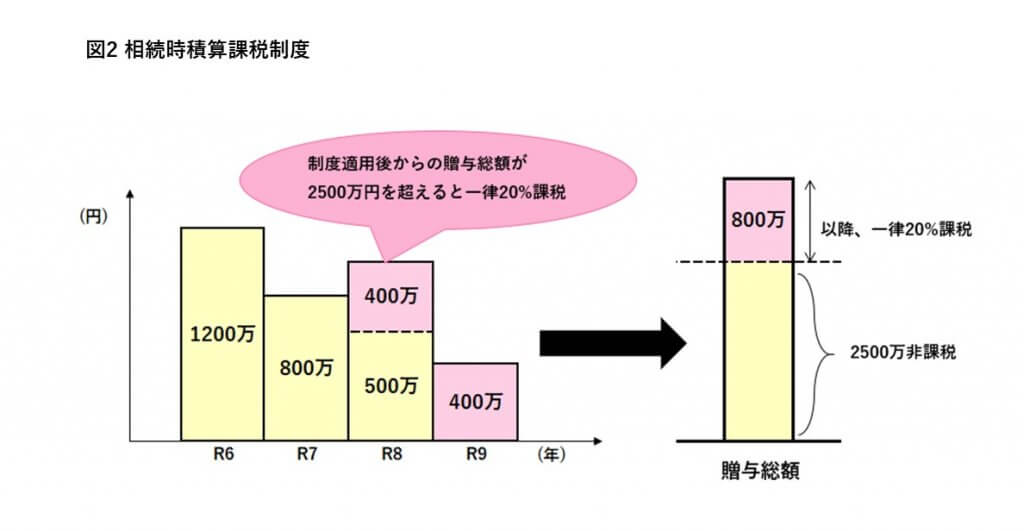

先程記載しましたが、「暦年贈与」は毎年110万円までが非課税となり、超えた金額に対して累進課税で税金が課せられます。対して「相続時精算課税」とは、最大2,500万円までの贈与について贈与税が非課税となり、相続が開始したときに、その贈与財産とほかの相続財産を合わせて相続税を課税するという制度です。

なお、2,500万円を超えた分の贈与には、贈与時に20%の贈与税がかかりますが、支払った贈与税額は、相続税を計算する際に控除されます。(図1・2)

※相続時精算課税制度を用いて移転した贈与財産ですが、相続発生時には全て相続財産として加算されます。相続税計算の際、制度適用中に納めた贈与税分は控除されますが、贈与税を支払えばその後贈与した財産に税金がかからないというわけではないので注意が必要です。

暦年課税制度と違い、こちらの制度は下記のように対象者が限られています。

贈与者…贈与した年の1月1日において60歳以上である父母又は祖父母

受贈者…贈与を受けた年の1月1日において18歳以上(ただし、2022年3月31日以前の贈与により財産を取得した場合は20歳以上)である子や孫(図3)

贈与回数に制限はありませんので、不動産や株式など、値上りすることが予想される財産を所有している人が、生前に財産を贈与しておきたい時などには、有効な課税制度といえるでしょう。

※制度適用後は贈与者が亡くなるまで継続されるため、一度選択を行うと暦年課税に戻ることはできません。

相続時精算課税制度にも基礎控除が追加!

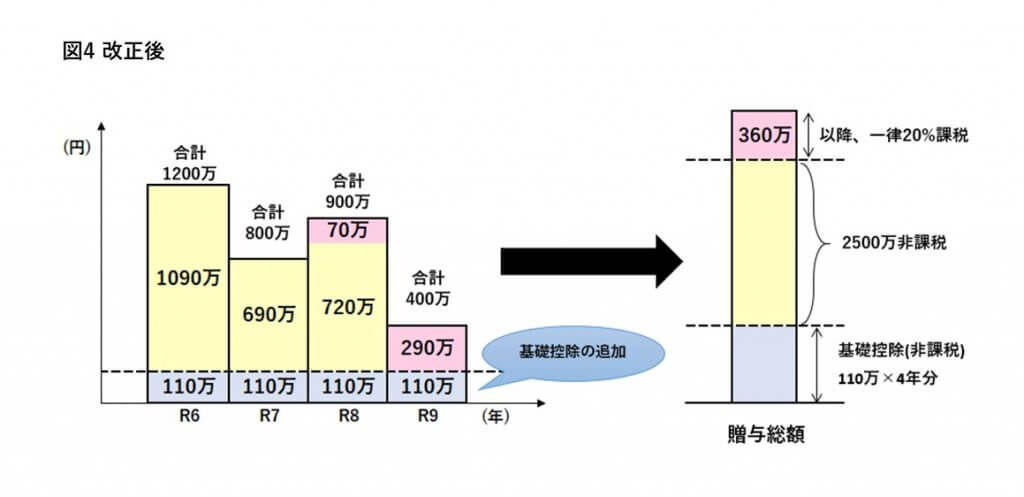

令和5年度税制改正大綱において、相続時精算課税制度にも毎年110万円の基礎控除が追加されると発表がありました。こちらは令和6年の1月1日より適用され、非課税枠が増えたことで、相続対策が行いやすくなっています。(図4)

また基礎控除が追加されたことで、年間110万円以内であれば贈与税の申告が不要となります。従来であれば贈与税発生の有無にかかわらず申告が必要でしたが、110万円以内であれば申告不要のため、申告忘れによる加算税の心配もなくなります。

そしてこの基礎控除については、相続発生時に相続財産として加算されることもありませんので贈与税・相続税共に税金がかからないことになります。

最後に

相続時精算課税制度は対象者が限られてはいるものの、今回の改正によってかなり利用しやすくなったと思います。相続時精算課税制度と暦年課税制度、どちらが適しているかは、財産構成などによって変わってきますので、適用前に税理士等の専門家に相談することをお勧めします。ご不明な点がございましたら、無料WEB相談もお受けしておりますので、下記からお気軽にご相談ください

◆相続専門のコンサルタントがご相談を承ります。

◆大切な資産を守り、引き継ぐために…TOMAの専門家によるメールマガジンです。

◆税理士、行政書士など各分野の専門家集団が総合的にサポートします。