2022年12月16日、自民党・公明党の連名による令和5年度税制改正大綱が公表されました。「貯蓄から投資へ」を推進するNISAの拡大・恒久化や防衛力強化に関わる財源確保などで注目されていますが、多くの経営者にとって喫緊の課題は電子帳簿保存法ではないでしょうか。

今回の税制改正大綱では検索要件を不要とする対象者の拡大や、電磁的記録の保存を行う者等に関する情報の確認要件の廃止などが新たに発表されました。 2022年1月1日から施行された改正電子帳簿保存法のおさらいと、新たに加わった要件について詳しく解説します。

新法の施行から普及・一般化フェーズへ

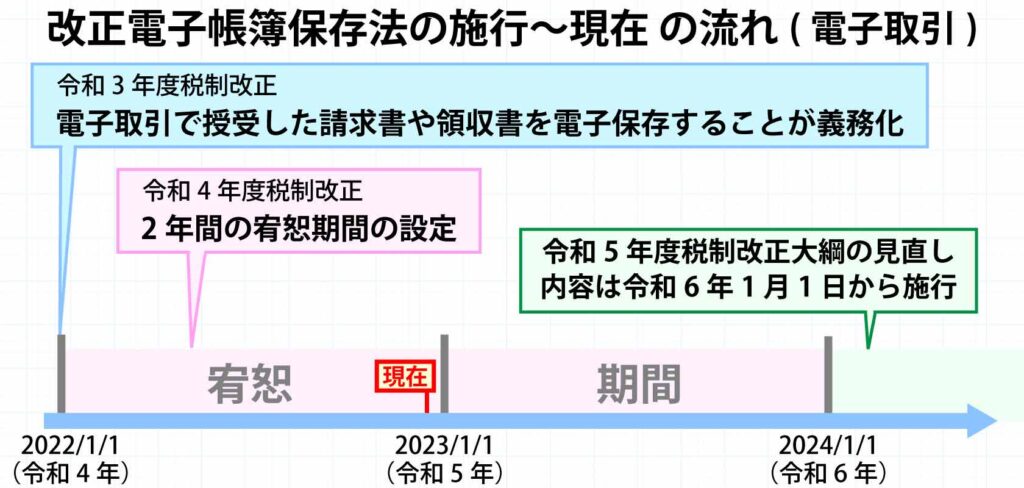

今から約2年前、令和3年度税制改正により、電子取引で授受した請求書や領収書を電子帳簿保存法の要件を満たして電子保存することが、令和4年(2022年)1月1日から義務化されました。年々、保存の要件が緩和され導入しやすくなっている一方で、「期限に間に合わない」、「人材がいない」、「資金が足りない」などさまざまな理由から対応ができない企業も多いのが実状でした。

そこで、令和4年度税制改正では2年間の宥恕(ゆうじょ)期間が設けられ、令和5年(2023年)12月31日までは、書面に出力しての保存でも可能となっています。 しかし宥恕期間はあと1年あまりとなり、まだ電子保存に取り組んでいない企業には早急な対応が求められています。

今回、公表された令和5年度税制改正大綱では、電子帳簿保存制度に関わる以下の3項目の見直しが行われました。

(1)電子取引の取引情報に係る電磁的記録の保存制度の見直し

(2)国税関係書類に係るスキャナ保存についての見直し

(3)優良な電子帳簿の範囲の明確化

令和5年度税制改正大綱での見直し案が運用されるのは、令和6年1月1日からです。

売上高5,000万円以下は検索要件が不要に

まずは、3つの中で最も企業への影響が大きい「電子取引」の見直しについて解説します。

検索要件の全てを不要とする措置について対象者を拡大

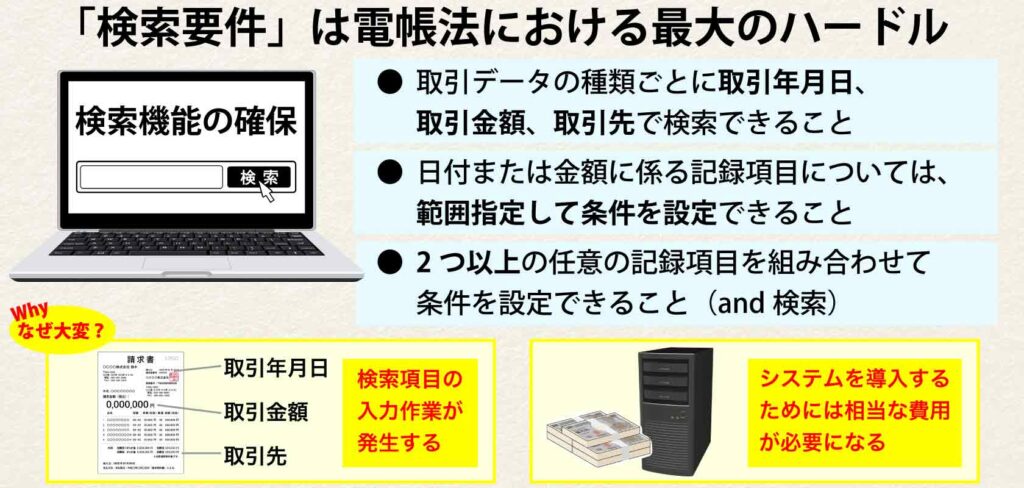

電子帳簿保存法の要件を満たした保存に取り組む上で、最も厄介な問題といえば「検索要件の確保」です。

●取引データの種類ごとに取引年月日、取引金額、取引先で検索できること

●日付または金額に係る記録項目については、範囲指定して条件を設定できること

●2つ以上の任意の記録項目を組み合わせて条件を設定できること(and検索)

これら全ての検索要件を満たすには、検索項目を入力する作業が必要であったり、システムの導入に費用がかかります。

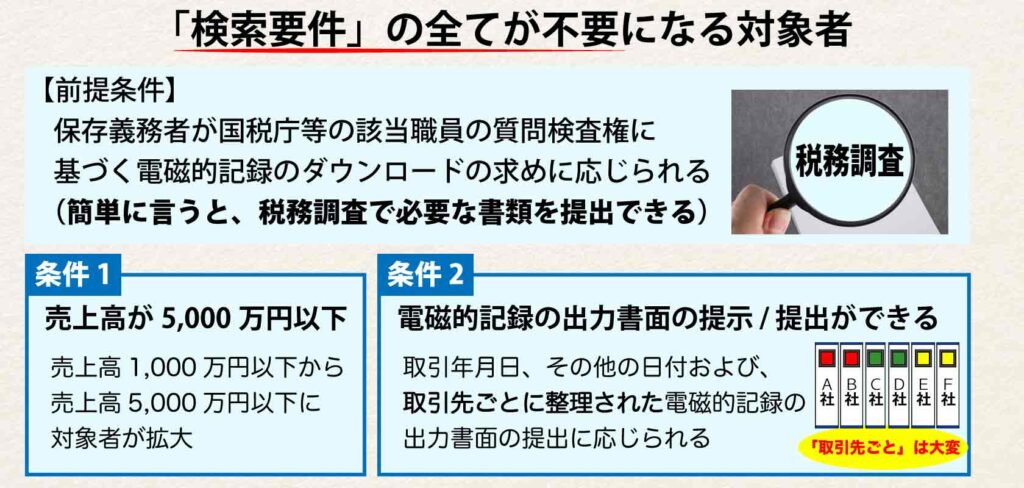

令和5年度税制改正大綱では、保存義務者が国税庁等の該当職員の質問検査権に基づく電磁的記録のダウンロードの求めに応じることができるようにしている(簡単に言うと、税務調査で必要な書類を提出できる)場合、以下の対象者は検索要件の全てが不要になります。

①売上高が5,000万円以下

これまでは売上高1,000万円以下が検索要件不要の対象者でしたが、売上高5,000万円以下に拡大されました。

②電磁的記録の出力書面の提示または提出の求めに応じることができる

売上高が5,000万円超であっても、取引年月日、その他の日付及び取引先ごとに整理された電磁的記録の出力書面の提出に応じられるなら検索要件が不要になります。 一見、簡単にできそうな気がしますが「取引先ごと」という条件が厄介です。

例えば、提出を求められたときに取引先ごとに分類しかつ取引日付順に並べなければなりません。取引先が多い企業であれば、電子保存の検索要件を満たせる環境を整えたほうが圧倒的に効率的です。

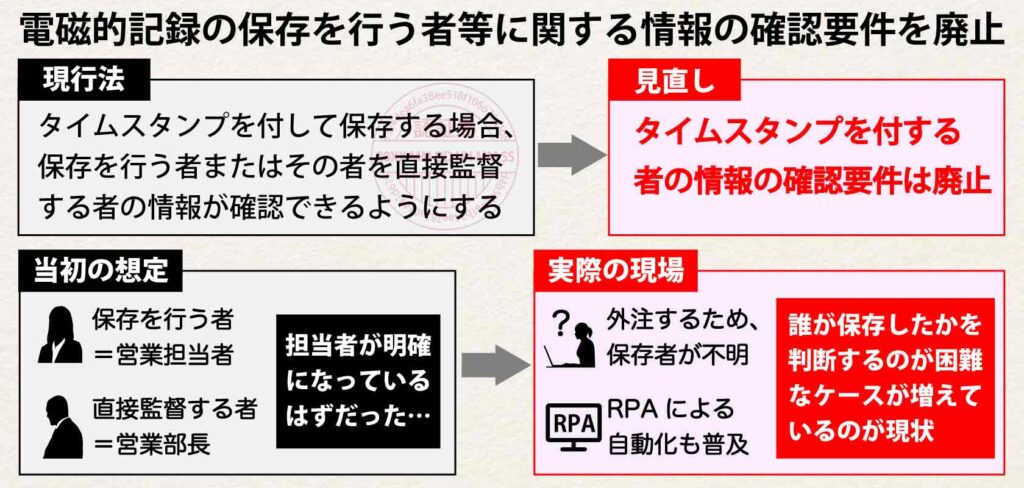

電磁的記録の保存を行う者等に関する情報の確認要件を廃止

現行法の電子帳簿保存法施行規則第4条1項2号では、タイムスタンプを付して保存する場合には、保存を行う者またはその者を直接監督する者に関する情報を確認できるようにしておかなければなりません。

・保存を行う者=営業担当者

・その者を直接監督する者=営業部長

とした場合、それぞれの社員にシステムIDを付与し、誰が保存したのかを確認できるようにする必要がありました。しかし、実際の現場においてタイムスタンプの付与は、社内の人間が行うだけでなく、電子保存を代行する企業にアウトソーシングしていたり、RPAで自動化していたりするケースが多いのです。誰が保存したかを把握することが困難なケースが増えており、今回の見直しで廃止となるメリットは大きいと考えます。

新たな猶予措置が登場

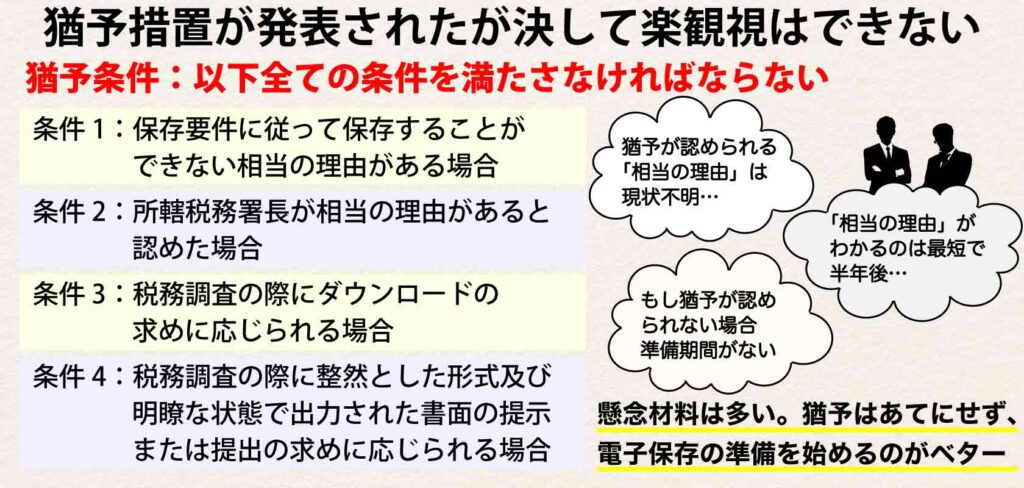

現在は宥恕期間となっておりますが、令和6年1月1日以降も以下の全ての条件を満たす場合は、電子取引の電子保存義務化が猶予されます。

条件1:保存要件に従って保存することができない相当の理由がある場合

条件2:所轄税務署長が相当の理由があると認めた場合

条件3:税務調査の際にダウンロードの求めに応じられる場合

条件4:税務調査の際に整然とした形式及び明瞭な状態で出力された書面の提示または提出の求めに応じられる場合

猶予される余地が残っていますが、条件1・2にある「相当の理由」はまだ発表されていません。どんな場合が相当な理由にあたるのか、例年では翌年の6月以降に国税庁から一問一答など詳細な解説が発表されます。

「うちの会社は猶予されるだろう」などと、たかを括るのは大変危険な考えです。2023年6月に自社が相当な理由に値しないと判明した際に、およそ半年で電子取引の準備を完了しなければならないからです。令和5年度税制改正大綱には「宥恕措置は予定通り、令和5年12月31日で廃止」と明記されています。

とくに取引件数が多い企業は、令和5年10月から施行されるインボイス制度への対応も必要となるため、早めの対策を推奨します。電子帳簿保存とインボイス制度の関係性については以下の記事も参考にしてください。

参考:令和4年度税制改正大綱が公表!電子帳簿保存法の改正点を解説します!【図解付き】

スキャナ保存も要件が緩和

国税関係書類に係るスキャナ保存制度も、新たに3つの緩和措置が発表されました。

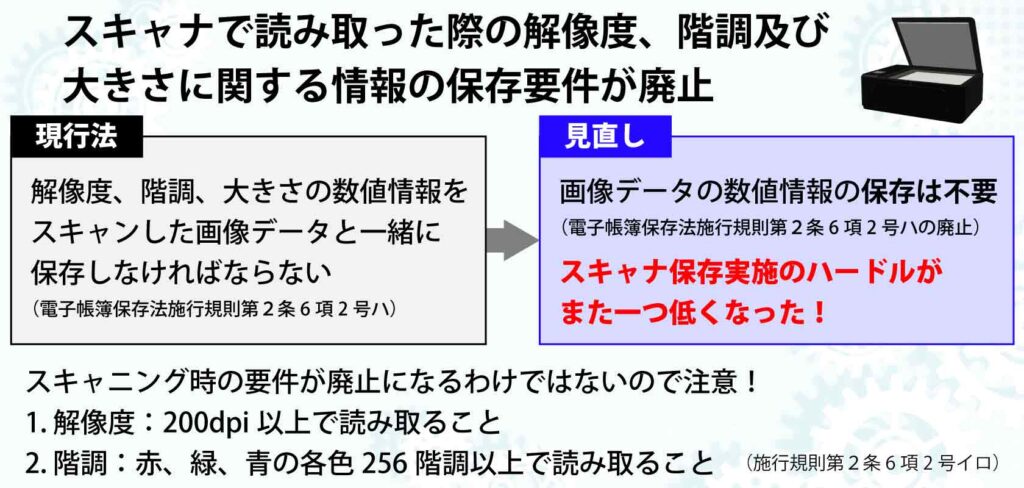

① スキャナで読み取った際の解像度、階調及び大きさに関する情報の保存要件が廃止

現行法では、例えば解像度;200dpi、階調:256階調、大きさ;縦297mm、横210mmといった数値情報をスキャンした画像データと一緒に保存しておくことが義務づけられていますが、これらの数値情報の保存要件が廃止されます。

スキャン画像から自動的に解像度・階調・大きさの情報を取得して数値情報として記録するシステムなども存在しますが、これらの自動取得機能は法要件としては不要になります(正しくスキャンされているか判断するための便利機能としては推奨)。

専用ソフトを利用すればPDF等の画像データから解像度等の情報を取得できますが、毎回のスキャナ保存で、手動で解像度等の数値情報を入力する必要はありません。 今までも解像度等の数値情報を手入力している企業は少ないと思いますが、法要件として明確に不要になります。 ※電子帳簿保存法施行規則第2条6項2号ハの廃止

なお、スキャニング時の解像度等の要件自体がなくなるわけではないので、誤解のないように注意してください。 スキャニング時の要件は以下の通りに定められています。(施行規則第2条6項2号イロ)

1. 解像度:200dpi以上で読み取ること

2. 階調:赤、緑、青の各色256階調以上で読み取ること

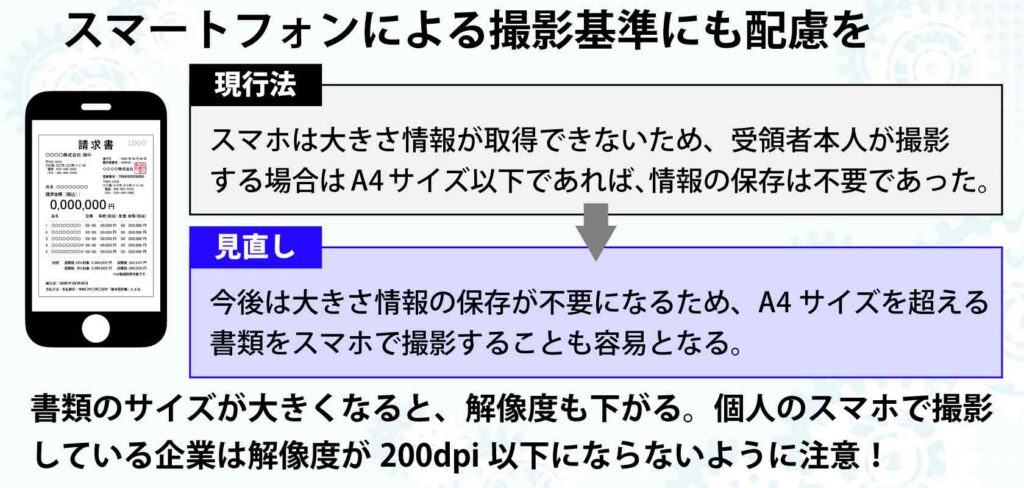

スマートフォンによる撮影基準にも配慮を

スマートフォン等で立替精算の申請をしているケースもあると思いますが、スマホでの撮影の場合、大きさの情報が取得できません。そのため、現行法においても受領者本人が撮影する場合はA4サイズ以下の大きさに限り、大きさの情報の保存は不要となっています。今後は大きさの情報の保存が不要になるため、A4サイズを超える書類をスマートフォン等で撮影することが容易となります。

しかし、大きいサイズの書類を撮影する場合は、自動的に解像度が低くなるため注意しなければなりません。日本のスマホユーザーの約半数が使用しているiPhoneで説明すると、iPhone7の背面カメラの画素数は1,200万画素です。iPhone7以降の機種であればA3サイズの書類でも解像度の要件を満たすことができます。

A3サイズを200dpi以上で撮影するためには約800万画素が必要です。スマートフォンは機種によって画素数が異なります。個人のスマートフォンで撮影をしている企業では、万が一の事態が起きないように、これまで通りA4以下に限定した運用をおすすめします。

② 国税関係書類に係る記録事項の入力者等に関する情報の確認要件を廃止

電子取引の「保存を行う者等」に関する情報の確認要件の廃止と同様に、スキャナ保存における「入力者等」に関する情報の確認要件も廃止となります。施行規則第2条6項3号には『当該国税関係書類に係る記録事項の入力を行う者又はその者を直接監督する者に関する情報を確認することができるようにしておくこと』とあります。

ここでいう「入力を行う者」とは、スキャナで読み取った画像が紙の記載事項や色調と同等であることなどを確認した者のことです。スキャナ保存もアウトソーシングや自動化が広まりつつあり、入力者等を明確にすることが困難になっているのが廃止される要因と考えられます。

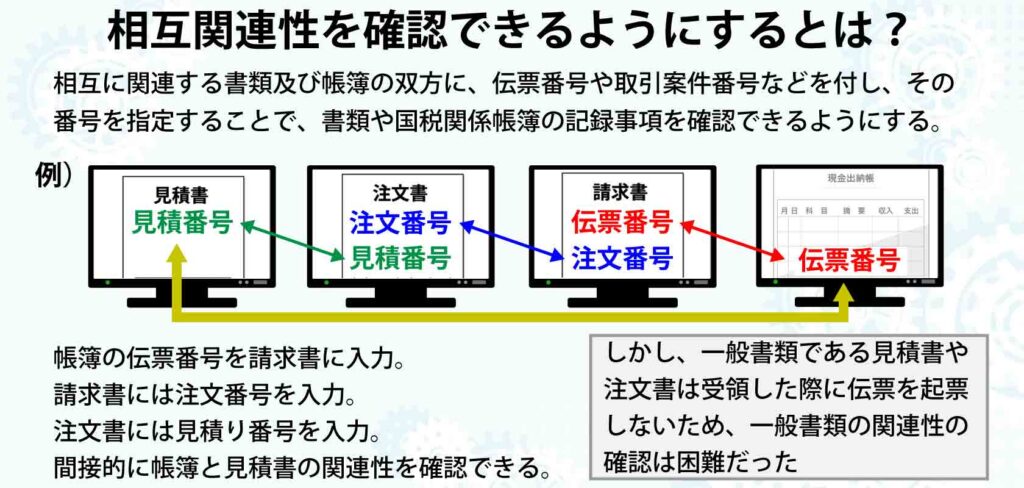

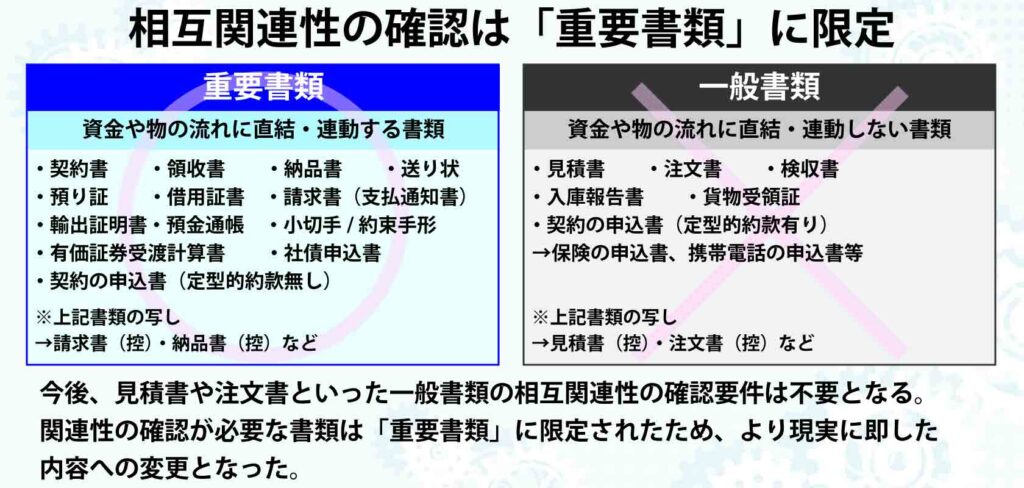

③ 相互関連性の要件について、帳簿との関連性を確認できる書類は重要書類に限定

現行法(規則第2条6項4号)では、『当該国税関係書類に係る電磁的記録の記録事項と当該国税関係書類に関連する国税関係帳簿の記録事項との間において、相互にその関連性を確認することができるようにしておくこと』とあります。

関連性を確認できるようにするとは、相互に関連する書類及び帳簿の双方に伝票番号、取引案件番号、工事番号などを付し、その番号を指定することで、書類又は国税関係帳簿の記録事項がいずれも確認できるようにする方法等によって、関連性の確認をできるようにすることです。

しかし、そもそも一般書類である見積書や注文書は受領した際に伝票を起票しません。そのため、帳簿と一般書類の関連性を確認できるように保存することは困難でした。今回の改正で、見積書や注文書といった一般書類の相互関連性の確認要件は必要なくなりました。関連性の確認が必要な書類は契約書や領収書などの重要書類に限定されたため、より現実に即した内容へ変更されたといっても良いでしょう。

優良な電子帳簿の範囲を限定

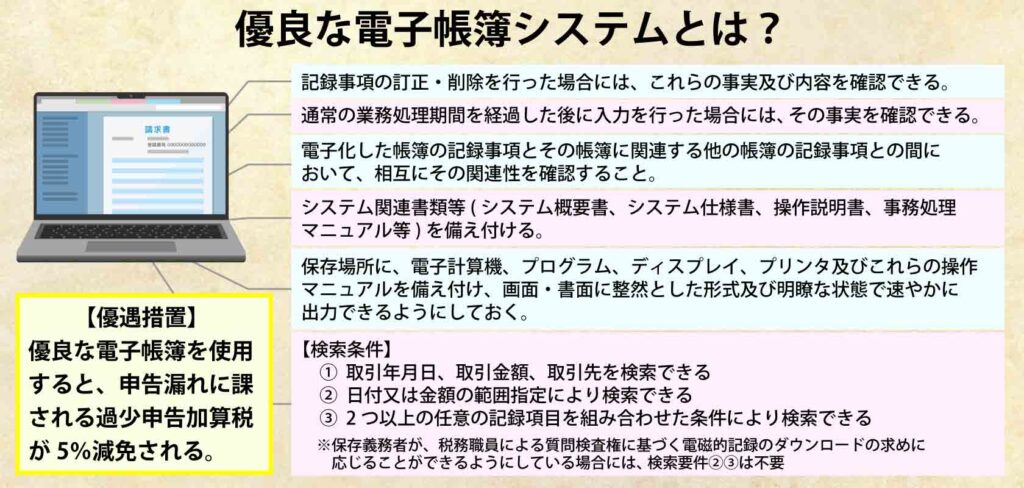

優良な電子帳簿システムとは、「記録事項の訂正・削除を行った場合に、これらの事実及び内容を確認できる」、「通常の業務処理期間を経過した後に入力を行った場合には、その事実を確認できる」といった一定の条件を満たしたシステムのことです。優良な電子帳簿システムを使用している場合、所得税や法人税又は消費税にかかる修正申告・更生など、申告漏れに科される過少申告加算税が10%から5%に減免される優遇措置があります。

しかし、優遇措置の条件に「すべての帳簿が優良な電子帳簿を使用していること」という条件があり、曖昧かつ厳しいものであったため、優遇措置を利用する企業が少ないのが現状でした。今回の改正で優良な電子帳簿の範囲が明確になったため、利用企業が増えることが予想されます。

優良な電子帳簿の範囲

①仕訳帳

②総勘定元帳

③次に掲げる事項(申告所得税に係る優良な電子帳簿にあっては、二に掲げる事項を除く。)の記載に係る上記①及び②以外の帳簿

イ 手形(融通手形を除く。) 上の債権債務に関する事項

ロ 売掛金(未収加工料その他売掛金と同様の性質を有するものを含む。)

その他債権に関する事項(当座預金の預入れ及び引出しに関する事項を除く。)

ハ 買掛金(未払加工料その他買掛金と同様の性質を有するものを含む。)

その他債務に関する事項

ニ 有価証券(商品であるものを除く。)に関する事項

ホ 減価償却資産に関する事項

ヘ 繰延資産に関する事項

ト 売上げ(加工その他の役務の給付その他売上げと同様の性質を有するもの等を含む。)

その他収入に関する事項

チ 仕入れその他経費又は費用(法人税に係る優良な電子帳簿にあっては、賃金、給料手当、法定福利費及び厚生費を除く。)に関する事項

(注)上記の改正は、令和6年1月1日以後に法定申告期限等が到来する国税について適用する。

優良な電子帳簿システムへの移行の留意点

優良な電子帳簿システムへ移行する際には事前の届出が必要です。国税(法人税や消費税)の申告期限は、事業年度終了日の翌日から2月以内、つまり決算日の翌日から2月以内となります。今回の税制改正が実施されるのは令和6年(2024)年1月1日からです。

3月決算の企業では、令和5年4月~令和6年3月期は、申告期限が令和6年5月となるため、今から動けば条件を満たすことができます。帳簿は必ず期首から開始することが条件のため、優良な電子帳簿システムへの移行は早めに計画することが大切です。

今回は令和5年度税制改正大綱における電子帳簿保存法の改正点について解説しました。TOMAでは電子帳簿保存法への対応に関してコンサルティングサービスを提供しておりますのでぜひご確認ください。また、定期的にIT・業務改善に関するメールマガジンを配信しています。こちらもぜひご登録頂ければ幸いです。