国税庁発表のインボイス制度に関する「一問一答」を、分かりやすい図解入りで解説するQ&Aシリーズ第6弾。今回は、現在使用している請求書に追加する項目は?こんな場合はどうすれば?そんな疑問に答える、より具体的な事例に沿ったインボイスの記載例を解説しています。

・【第1弾】インボイス制度一問一答 図解入り解説(適格請求書等保存方式の概要、登録手続、効力等)

・【第2弾】インボイス制度一問一答 図解入り解説(登録の拒否、相続、登録の取消し、登録番号の構成等)

・【第3弾】インボイス制度一問一答 図解入り解説(適格請求書発行事業者の公表情報の変更等、適格請求書の様式等)

・【第4弾】インボイス制度一問一答 図解入り解説(公共交通機関特例の対象、農協等を通じた委託販売等)

・【第5弾】インボイス制度一問一答 図解入り解説(屋号による記載、適格請求書に記載が必要な事項等)

【インボイス制度については以下の記事にて解説】

【2022年最新版】インボイス制度とは?導入手順や留意点を税理士がわかりやすく解説-実務対応チェックリスト付

目次

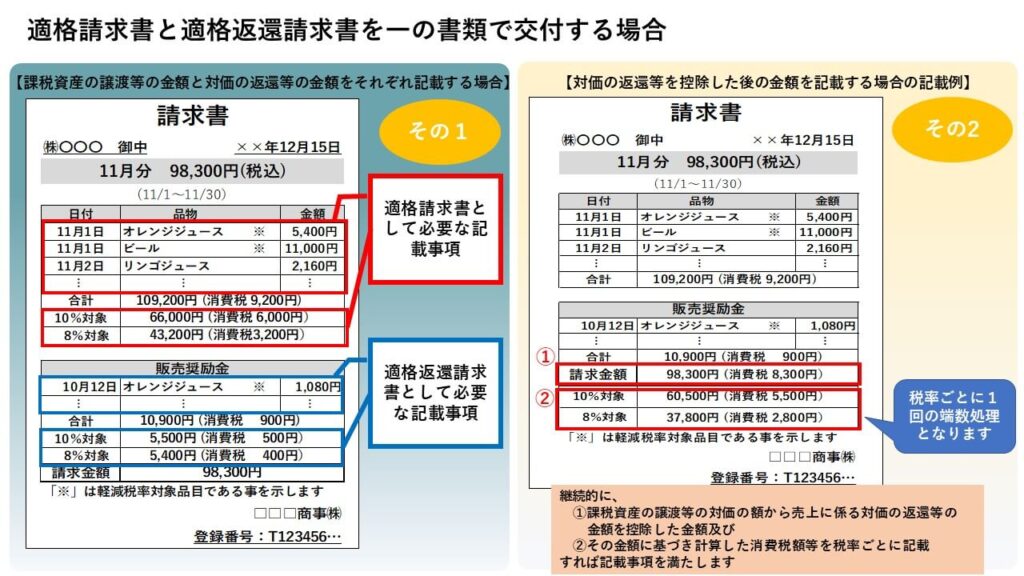

適格請求書と適格返還請求書を一の書類(※)で交付する場合

【問53】

※一の書類とは1つの書類を指します。

当社は、事業者に対して食料品及び日用雑貨の卸売を行っています。取引先と販売奨励金に係る契約を締結しており、一定の商品を対象として、取引高に応じて、取引先に販売奨励金を支払うこととしています。

また、販売奨励金の精算に当たっては、当月分の請求書において、当月分の請求金額から前月分の販売奨励金の金額を控除する形式で行っています。適格請求書等保存方式においては、請求書の記載についてどのような対応が必要ですか。

【回答】

ご質問の販売奨励金は、貴社の売上げに係る対価の返還等に該当します。したがって、貴社は取引先に対し、課税資産の譲渡等と売上げに係る対価の返還等を行っていることから、適格請求書と適格返還請求書を交付する義務があります。具体的には以下の対応方法などがあります。

(その1)

貴社が交付する請求書に、適格請求書と適格返還請求書それぞれに必要な記載事項を記載して1枚の書類で交付することも可能です。具体的には、

・当月販売した商品:適格請求書として必要な事項を記載

・前月分の販売奨励金について:適格返還請求書として必要な事項を記載

上記を満たせば1枚の請求書を交付することで差し支えありません。

(その2)

継続して、課税資産の譲渡等の対価の額から売上げに係る対価の返還等の金額を控除した金額及びその金額に基づき計算した消費税額等を税率ごとに請求書等に記載することで、

適格請求書に記載すべき

「税率ごとに区分して合計した金額(税抜又は税込)」及び「税率ごとに区分した消費税額等」と

適格返還請求書に記載すべき

「返還等の金額に係る税率ごとに区分して合計した額(税抜又は税込)」及び

「返還等の金額に係る消費税額等」

の記載を満たすこともできます。

(注)この場合、課税資産の譲渡等の金額から売上げに係る対価の返還等の金額を控除した金額に基づく消費税額等の計算については、税率ごとに1回の端数処理となります。

販売奨励金等の請求書

【問54】

当社は、販売促進の目的で、一定の商品を対象として、取引高に応じて、取引先(当社の売上先)に販売奨励金を支払うこととしています。販売奨励金の精算に当たっては、取引先から交付される奨励金請求書に基づき支払い、消費税については、売上げに係る対価の返還等として処理しています。

この場合、適格請求書等保存方式においては、当社から取引先に対して、改めて、適格返還請求書を交付する必要がありますか。

【回答】

ご質問の販売奨励金は、貴社の売上げに係る対価の返還等に該当しますので、貴社は、取引先に対し、適格返還請求書を交付する義務があります。ただし、ご質問の場合、取引先が作成する奨励金請求書に、適格返還請求書として必要な事項が記載されていれば、貴社と相手方との間で、貴社の売上げに係る対価の返還等の内容について記載された書類が共有されていますので、貴社は、改めて、適格返還請求書を交付しなくても差し支えありません。

適格返還請求書の記載事項は、次のとおりです。

①適格請求書発行事業者の氏名又は名称及び登録番号

②返還等を行う年月日と、返品のもととなった取引年月日

③取引内容(軽減税率の対象品目である旨)

④返還等の金額に係る税率ごとに区分して合計した額(税抜又は税込)

⑤返還等の金額に係る消費税額等又は適用税率

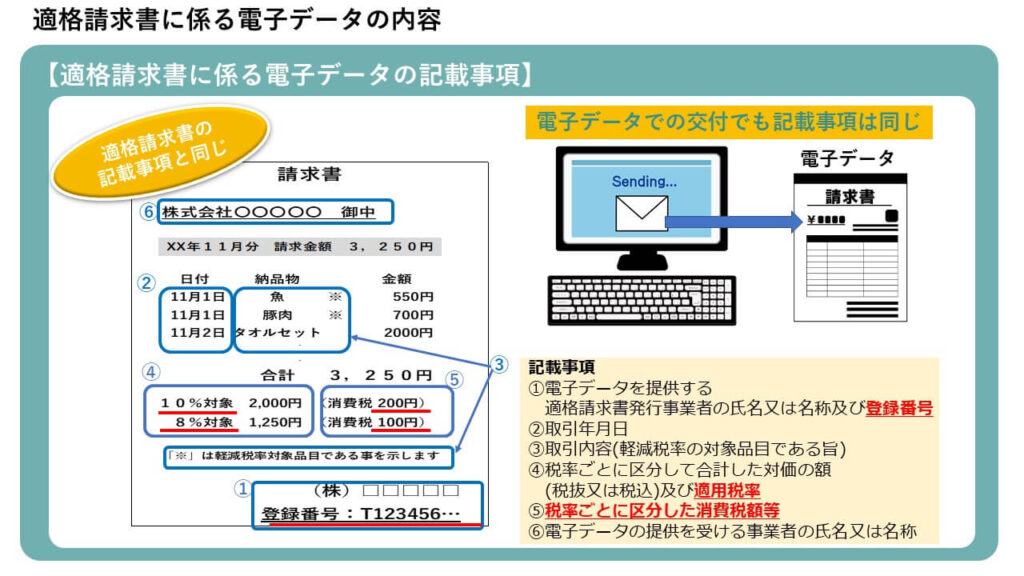

適格請求書に係る電子データの内容

【問55】

当社は、書類に代えて、インターネットを利用して電子メールで請求書に係る電子データを提供しています。適格請求書に代えて、適格請求書に係る電子データを提供できるそうですが、この電子データには、どのような内容を記録する必要がありますか。

【回答】

適格請求書の交付に代えて、適格請求書に係る電子データで提供することも可能です。提供する電子データは、次のとおり適格請求書の記載事項と同じ内容の記録である必要があります。

①電子データを提供する適格請求書発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜又は税込)及び適用税率

⑤税率ごとに区分した消費税額等

⑥電子データの提供を受ける事業者の氏名又は名称

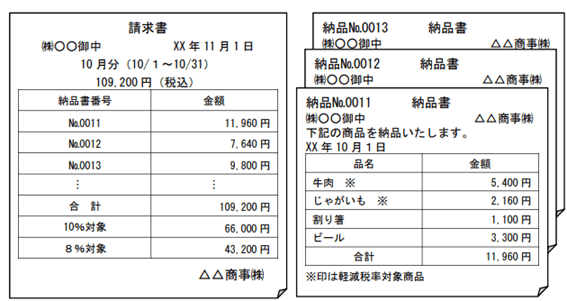

一定期間の取引をまとめた請求書の交付

【問56】

当社は、取引の都度、取引先に商品名を記載した納品書を交付するとともに、請求については1か月分をまとめて、請求書を交付しています。軽減税率制度の実施後、以下のように、請求書において、1か月分の取引に係る納品書番号を記載した上で、税率ごとの税込金額の合計額を記載しています。令和5年10月からは、請求書を適格請求書として交付しようと考えていますが、どのような対応が必要ですか。

【回答】

・請求書に適格請求書として必要な事項を全て記載する(その1)

・請求書のみでは適格請求書の記載事項が不足するため、納品書で不足する記載事項を補完する(その2)

上記どちらかでの対応が必要になります。

適格請求書とは、必要事項が記載された請求書、納品書等の書類をいいますが、一の書類のみで全ての記載事項を満たす必要はなく、交付された複数の書類相互の関連が明確であり、適格請求書の交付対象となる取引内容を正確に認識できる方法(例えば、請求書に納品書番号を記載するなど)で交付されていれば、その複数の書類の全体により適格請求書の記載事項を満たすことになります。

(その1)請求書に適格請求書として必要な事項を全て記載する場合

適格請求書として必要な事項を全て記載することにより、請求書の交付のみをもって、適格請求書の交付義務を果たすことができます。この場合、納品書の様式を変更していただく必要はありません。

(その2)請求書のみでは適格請求書の記載事項が不足するため、納品書で不足する記載事項を補完する場合

請求書に、登録番号、税率ごとに区分した消費税額等及び適用税率を記載するとともに、日々の取引の内容(軽減税率の対象である旨を含む)については、納品書に記載することにより、2種類の書類で適格請求書の記載事項を満たすことができます。したがって、この場合、請求書と納品書を交付することで、適格請求書の交付義務を果たすことができます。

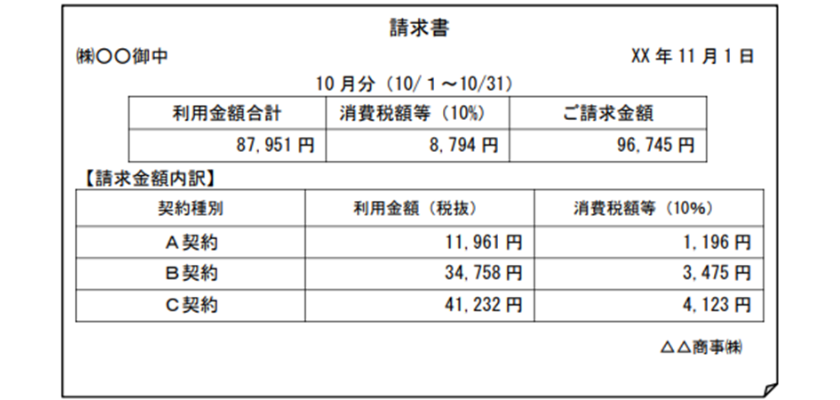

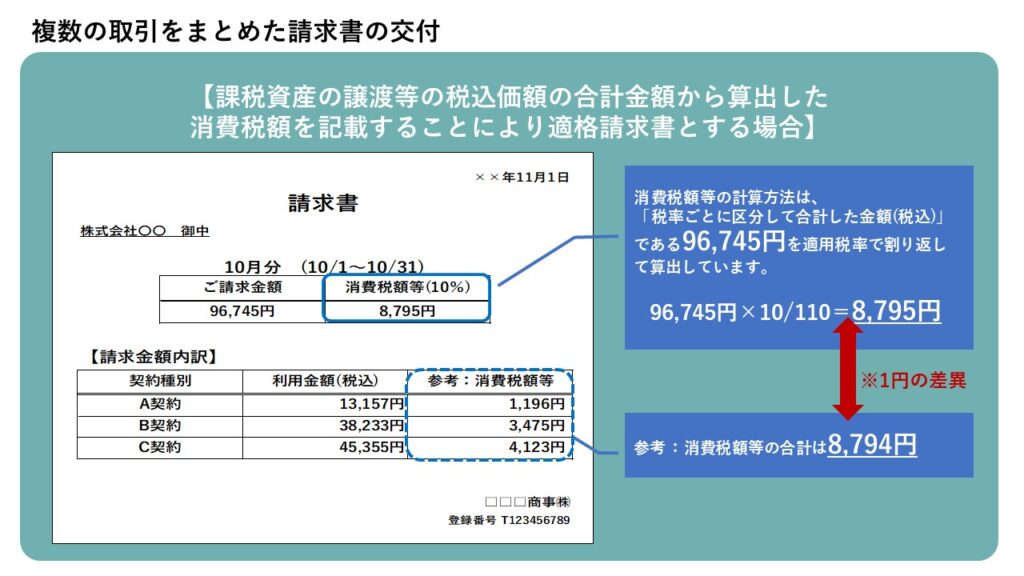

複数の取引をまとめた請求書の交付

【問57】

当社は、複数の事務所がある顧客に対しては、その事業所ごとに契約を締結し取引を行っています。一方、請求書は、以下のように複数の契約をまとめて交付しています。現在、契約ごとに消費税額等の端数処理を行い、ご請求金額欄における消費税額等はその端数処理をした消費税額等の合計額を記載していますが、令和5年10月から、この請求書に登録番号を追加すれば適格請求書の記載事項を満たすことになりますか。

【回答】

ご質問の請求書に記載されている消費税額等は、契約ごとの課税資産の譲渡等の税抜価額から算出して端数処理をした消費税額等を合計しているため、適格請求書の記載事項を満たしません。

適格請求書に記載する消費税額等は、

適格請求書に記載した税率ごとに区分して合計した対価の額(税抜又は税込)に、

一定の割合 税抜の場合➤100分の10(又は100分の8))、

税込の場合➤110分の10(又は108分の8)

を乗じて算出し、その算出した消費税額等に1円未満の端数が生じた場合、端数処理は一つの適格請求書につき、税率ごとに1回行います。

ご質問の請求書については、契約ごとに課税資産の譲渡等の税抜金額及び消費税額等を記載しているものですが、一つの書類として交付しているものであるため、この書類を適格請求書とする場合、当該一の書類に係る課税資産の譲渡等の税抜価額の合計額から消費税額等を算出する必要があります。

なお、例えば、以下の場合のように、課税資産の譲渡等の税込価額を合計し、その合計金額から算出した消費税額等を記載することにより、適格請求書の記載事項である消費税額等とすることができます。この場合、契約ごとに算出した消費税額等を参考として記載することは問題ありませんが、法令で定められる適格請求書の記載事項としての消費税額等にはなりませんのでご留意ください。

複数書類で適格請求書の記載事項を満たす場合の消費税額等の端数処理

【問58】

当社は、商品の納品の都度、取引先に納品書を交付しており、そこには、当社の名称、商品名、納品書ごとの合計金額を記載しています。令和5年10月から、納品書に税率ごとに区分して合計した税込価額、適用税率と納品書ごとに計算した消費税額等の記載を追加するとともに、請求書に登録番号の記載を追加すれば、納品書と請求書を合わせて適格請求書の記載事項を満たすことになりますか。また、その場合、端数処理はどのように行えばよいでしょうか。

【回答】

ご質問の対応で、適格請求書の記載事項を満たします。また、この場合の端数処理は、納品書につき税率ごとに1回の端数処理を行います。

適格請求書とは、必要な事項が記載された請求書、納品書等の書類をいいますが、一の書類のみで全ての記載事項を満たす必要はなく、交付された複数の書類相互の関連が明確であり、適格請求書の交付対象となる取引内容を正確に認識できる方法(例えば、請求書に納品書番号を記載する方法など)で交付されていれば、これら複数の書類に記載された事項により適格請求書の記載事項を満たすことができます。

このため、ご質問のように納品書に

「税率ごとに区分して合計した対価の額(税抜又は税込)及び適用税率」及び「税率ごとに区分した消費税額等」の記載を追加するとともに、請求書に「登録番号」を記載すれば、納品書と請求書を合わせて適格請求書の記載事項を満たすこととなります。

この場合、納品書に「税率ごとに区分した消費税額等」を記載するため、納品書につき税率ごとに1回の端数処理を行うこととなります。

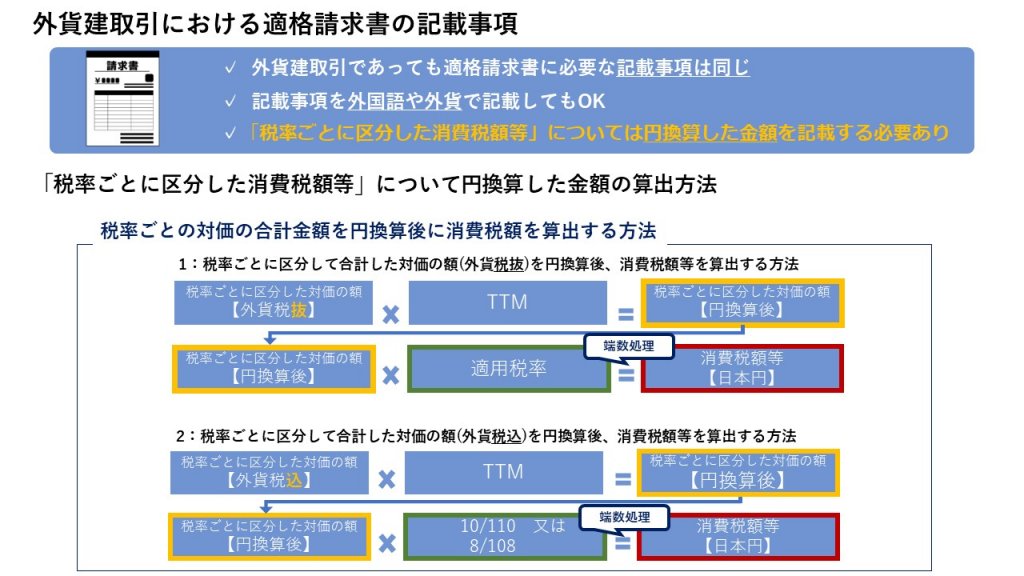

外貨建取引における適格請求書の記載事項

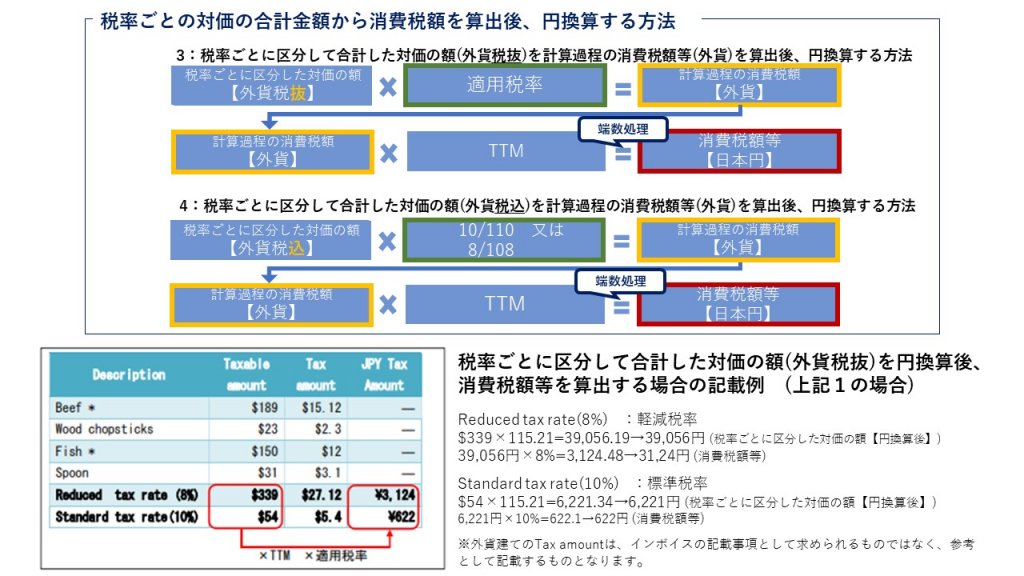

【問59】

当社は、米ドル建てにより取引を行っており、当該取引に係る資産の譲渡等の対価の額については、法人税における処理と同様に取引を行った日の対顧客直物電信売相場(TTS)と対顧客直物電信買相場(TTB)の仲値(TTM)により円換算を行っています。このような外貨建取引に係る適格請求書は、どのように記載すればよいですか。

【回答】

米ドルなどの外貨建てによる取引であっても、適格請求書に記載が必要な事項は問45≪適格請求書に記載が必要な事項≫と同様ですが、「税率ごとに区分した消費税額等」を除き、記載事項を外国語や外貨により記載しても問題ありません。

しかし、「税率ごとに区分した消費税額等」については、円換算した金額を記載する必要があります。

具体的には、以下のいずれかの計算方法で円換算し「税率ごとに区分した消費税額等」を算出することとなります。

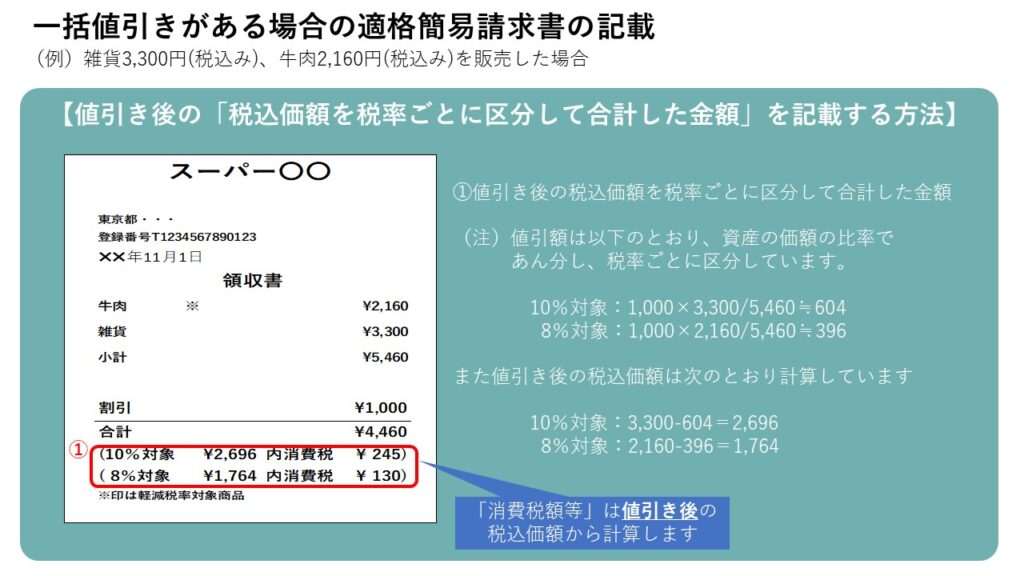

一括値引きがある場合の適格簡易請求書の記載

【問60】

当社は、小売業(スーパーマーケット)を営む事業者です。当社では、飲食料品と飲食料品以外のものを同時に販売した際に、合計金額(税込)から1,000円の値引きができる割引券を発行しています。令和5年10月から、顧客が割引券を使用し、値引きを行った場合、当社が発行するレシートには、どのような記載が必要となりますか。

【回答】

・値引き後の「税込価額を税率ごとに区分して合計した金額」を記載する方法(その1)

・値引き前の「税率ごとに区分して合計した対価の額(税抜又は税込)」と「税率ごとの値引き額」を記載する方法(その2)

上記のどちらかの方法で対応する必要があります。

飲食料品と飲食料品以外を同時に販売し、割引券等でその合計額から一括して値引きを行う場合、税率ごとに区分した値引き後の課税資産の譲渡等の対価の額に対してそれぞれ消費税が課されることとなります。

そのため適格簡易請求書であるレシート等における「税率ごとに区分して合計した対価の額(税抜又は税込)」は、値引き後のものを明らかにする必要があります。

なお、値引き前の「税率ごとに区分して合計した対価の額(税抜又は税込)」と「税率ごとに区分された値引き額」がレシート等において明らかとなっている場合は、これらにより値引き後の「税率ごとに区分して合計した対価の額(税抜又は税込)」が確認できるため、値引き後の「税率ごとに区分して合計した対価の額(税抜又は税込)」が明らかにされているものとして取り扱われます。

また、レシート等に記載する「消費税額等」については、値引き後の「税率ごとに区分して合計した対価の額(税抜又は税込)」から計算することとなります。

質問の場合の具体的なレシート記載方法

(その1)値引き後の「税込価額を税率ごとに区分して合計した金額」を記載する方法

一括値引きが行われており、適用税率ごとの値引額が不明、値引き後の「税率ごとに区分して合計した金額(税抜又は税込)」が明らかでない時は、値引額を資産の価額の比率によりあん分し、税率ごとに区分して合計した金額を算出することとされています。

(その2)値引き前の「税率ごとに区分して合計した金額(税抜又は税込)」と税率ごとの値引額を記載する方法

①値引き前の「税率ごとに区分して合計した対価の額(税抜又は税込)」

②「税率ごとに区分された値引額」

がレシート等に記載されている場合は、これらにより値引き後の「税率ごとに区分して合計した金額(税抜又は税込)」が確認できるため、値引き後の「税率ごとに区分して合計した対価の額(税抜又は税抜)」が明らかにされているものとして取り扱われます。また、レシート等に記載する「消費税額等」については、値引き後の「税率ごとに区分して合計した対価の額(税抜又は税込)」から計算することとなります。

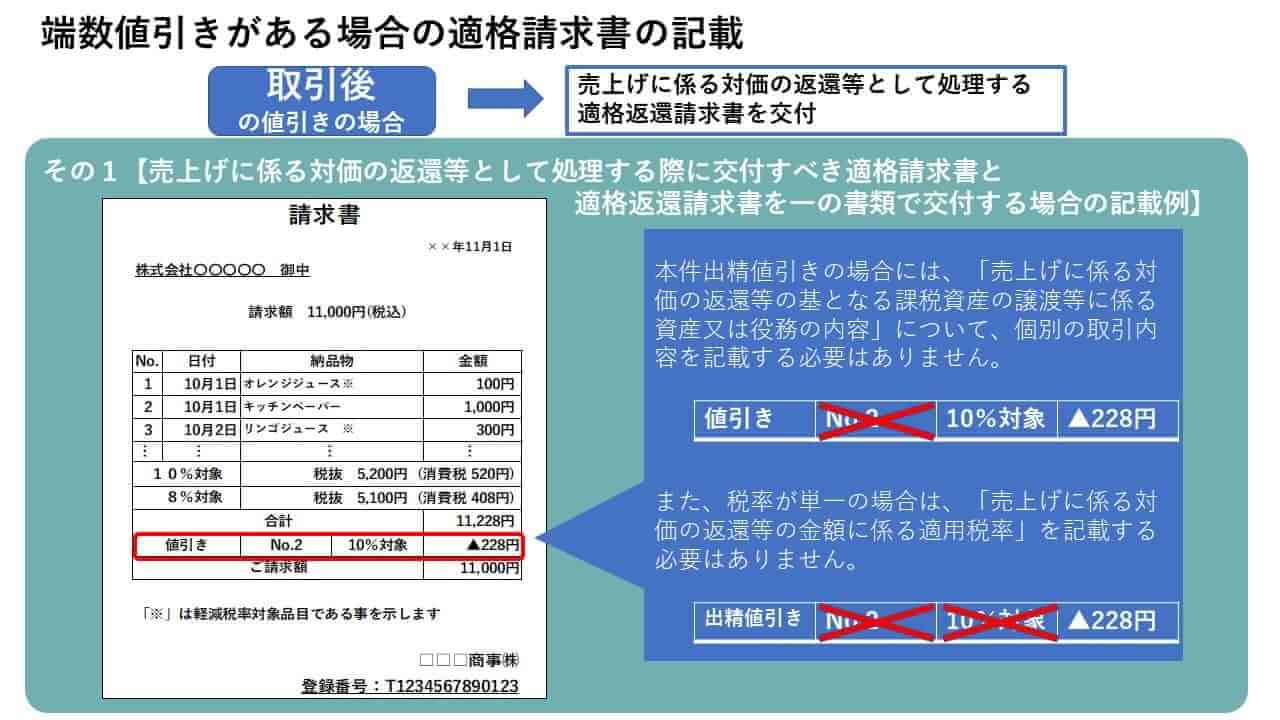

端数値引きがある場合の適格請求書の記載

【問61】

当社は、事業者に対して食料品などの卸売を行っています。取引先に対する請求に際して、当該請求金額の合計額の端数を値引きすることがあるのですが(いわゆる「出精値引き」)、適格請求書等保存方式においては、請求書の記載についてどのような対応が必要ですか。

【回答】

ご質問のように端数を値引きする場合、値引きの時期が課税資産の譲渡等を行う前か後かで以下のように対応が分けられます。

・既に行った取引の値引きである場合(その1)

⇒売上げに係る対価の返還等として処理する

・これから行う取引の値引きである場合(その2)

⇒課税資産の譲渡等の対価の額から直接減額して処理するなお、値引きの時期が課税資産の譲渡等を行う前か後かについて厳密な区分が困難である場合は、①と②のいずれの処理を行っても差し支えありません。

(その1)売上げに係る対価の返還等として処理する方法

既に行った取引の値引きである場合、値引きについては適格返還請求書を交付することとなりますが、適格請求書と適格返還請求書のそれぞれの記載事項を満たして一の書類で記載することもできます。

この場合、貴社が行う出精値引きは、既に行った個々の取引のいずれかに対して値引きを行うものではなく、その請求全体に対して値引きを行うものであるため、適格返還請求書の記載事項である「取引内容」は、適格請求書の記載事項である「取引内容」と同一となることから、記載する必要はありません。

また、例えば、標準税率の取引のみを行っているなど、取引に係る適用税率が単一である場合、適格返還請求書の記載事項である「適用税率」に関しても同様に、適格請求書の記載事項である「適用税率」とは別に記載する必要はありません。

なお、適格返還請求書は、「返還等の金額に係る消費税額等又は適用税率」のいずれか一方のみの記載が求められている(両方記載することも可能)ことから、適用税率を記載した場合は、「返還等の金額に係る消費税額等」の記載は省略できます。

貴社が帳簿に記載する「取引内容」については、端数値引きによる対価の返還等であることが明らかな記載であれば問題ありません。

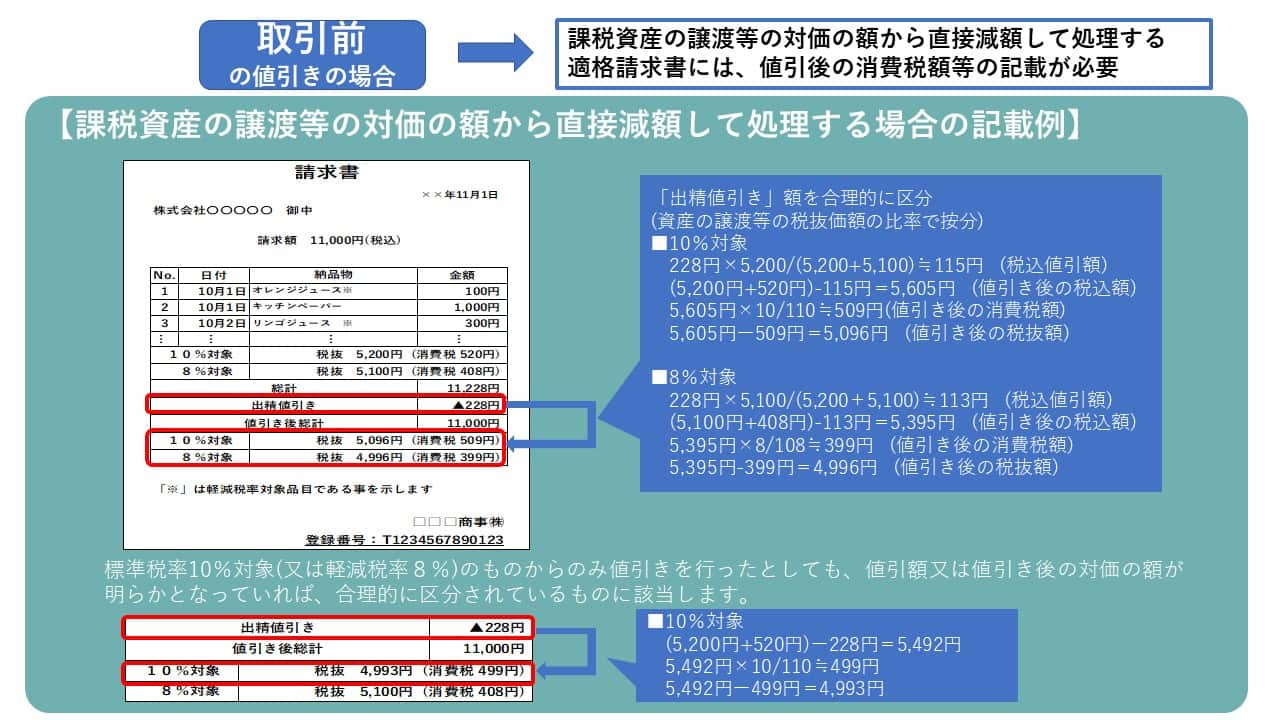

(その2)課税資産の譲渡等の対価の額から直接減額して処理する方法

これから行う取引の値引きである場合、課税資産の譲渡等の対価の額から直接減額して処理することとなりますので、適格請求書には、値引き後の対価の額に係る消費税額等の記載が必要となります。

また、標準税率及び軽減税率対象の取引を同時に行う場合の出精値引きについては、当該出精値引額をその資産の譲渡等の価額の比率によりあん分し、適用税率ごとに区分する必要があります。

なお、この場合において、例えば、標準税率(10%)対象のみ値引きを行うとしても値引額又は値引き後の対価の額が明らかとなっていれば、合理的に区分されているものに該当します。

物品切手を値引き販売した場合の適格請求書の記載事項

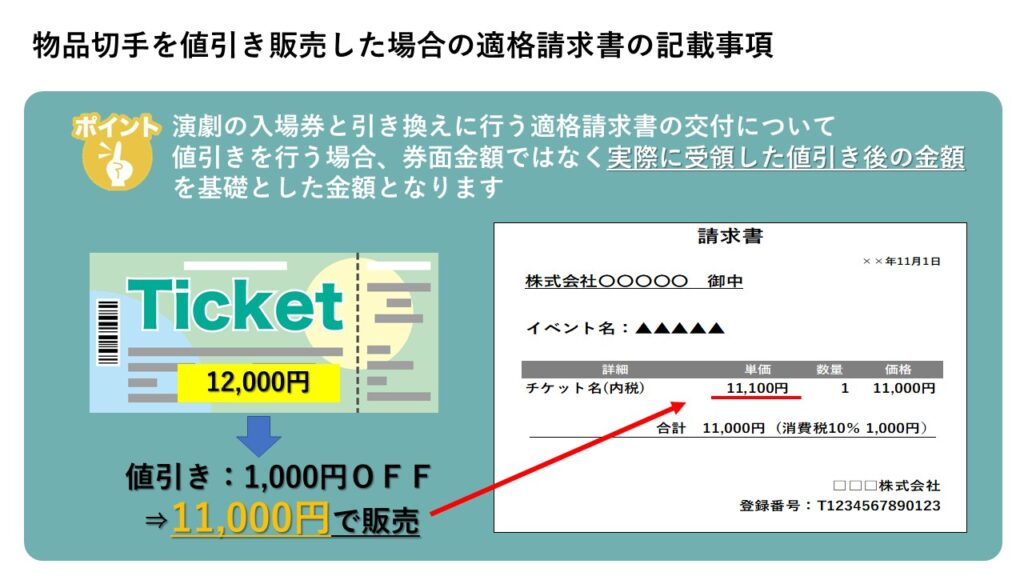

【問62】

当社で主催する演劇の入場券について、一定の販売方法においては、券面金額から一定金額を値引きして販売しています。例えば、12,000円の入場券について1,000円引きの11,000円で販売しています。このような場合において、当該入場券と引き換えに行う演劇に係る適格請求書(又は適格簡易請求書)の記載事項はどのようになりますか。

【回答】

貴社は、当該入場券を11,000円で販売しているとのことですので、当該入場券と引き換えに行う演劇(役務の提供)の対価(課税売上として計上する金額)は、11,000円となります。

したがって適格請求書(又は適格簡易請求書)を交付する場合、当該適格請求書に記載する「税率ごとに区分して合計した金額(税抜又は税込)」は、券面金額としている12,000円ではなく、実際に受領した金額11,000を基礎とした金額となります。

適格請求書(又は適格簡易請求書)に記載する「税率ごとに区分して合計した金額(税抜又は税込)」は、売手において課税売上げとして計上する金額を基礎として記載することとなります。

(参考)

当該入場券のような物品切手等で適格化に請求書の記載事項(取引年月日を除く)が記載されているものが、引換給付の際に適格請求書発行事業者により回収される場合、当該物品切手等により役務の提供等を受ける買手は、一定の事項を記載した帳簿の保存のみで仕入税額控除の適用を受けることができます。

このような物品切手等を値引販売する場合も、当該物品切手等に記載すべき「税率ごとに区分して合計した金額(税抜又は税込)」は値引き後の金額を基礎とした金額となります。

(参考)

当該入場券のような物品切手等で適格簡易請求書の記載事項(取引年月日を除く)が記載されているものが、引換給付の際に適格請求書発行事業者により回収される場合、買手は一定の事項を記載した帳簿の保存のみで仕入税額控除の適用を受けることができます。

このような物品切手等を値引販売する場合も、当該物品切手等に記載すべき「課税資産の譲渡等の税抜価額(又は税込価額)を税率ごとに区分して合計した金額」は値引き後の金額を基礎とした金額となります。

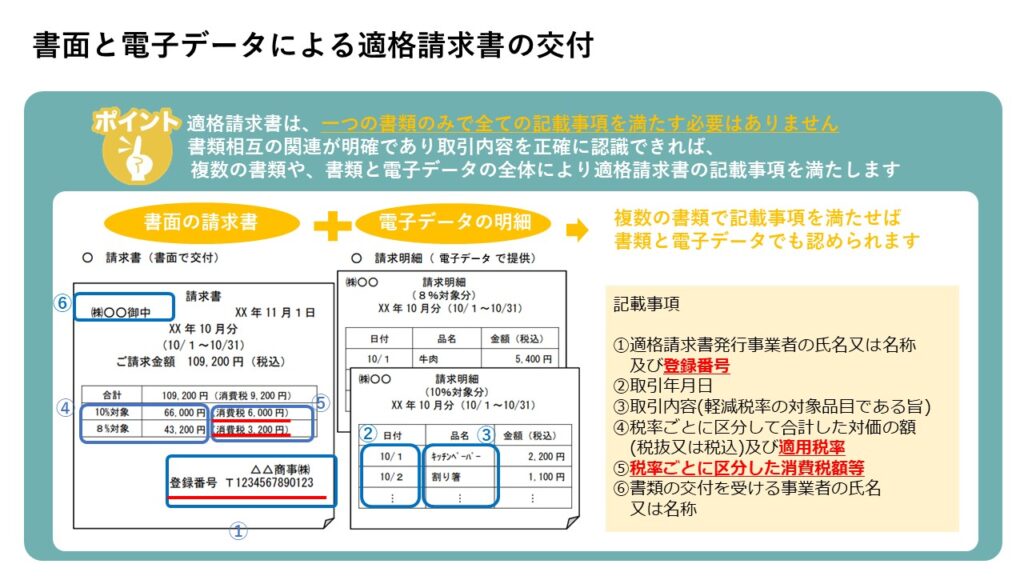

書面と電子データによる適格請求書の交付

【問63】

当社は、EDI取引を行っており、受発注や納品などの日々の取引については、取引先と電子データを交換することにより行っています。ただし、請求書については、月まとめで、書面により取引先に交付しています。請求書を適格請求書とするために、請求書には登録番号等の記載を行い、日々の取引の明細については、電子データである請求明細(税率ごとに分けて作成)を参照しようと考えています。このような場合であっても、適格請求書を交付したことになりますか。

(注)EDI(Electronic Data Interchange)取引とは、異なる企業・組織間で商取引に関連するデータを、通信回線を介してコンピュータ間で交換する取引等をいいます。

【回答】

取引内容(軽減税率の対象である旨)を含む請求明細に係る電子データを提供した上で、それ以外の記載事項のある月まとめの請求書を交付することで、これら全体により、適格請求書の記載事項を満たすことになります。

適格請求書とは、必要事項が記載された請求書、納品書等の書類をいいますが、一の書類のみで全ての記載事項を満たす必要はなく、書類相互(書類と電子データ)の関連が明確であり、適格請求書の交付対象となる取引内容を正確に認識できる方法で交付されていれば、複数の書類や、書類と電子データの全体により、適格請求書の記載事項を満たすことになります。

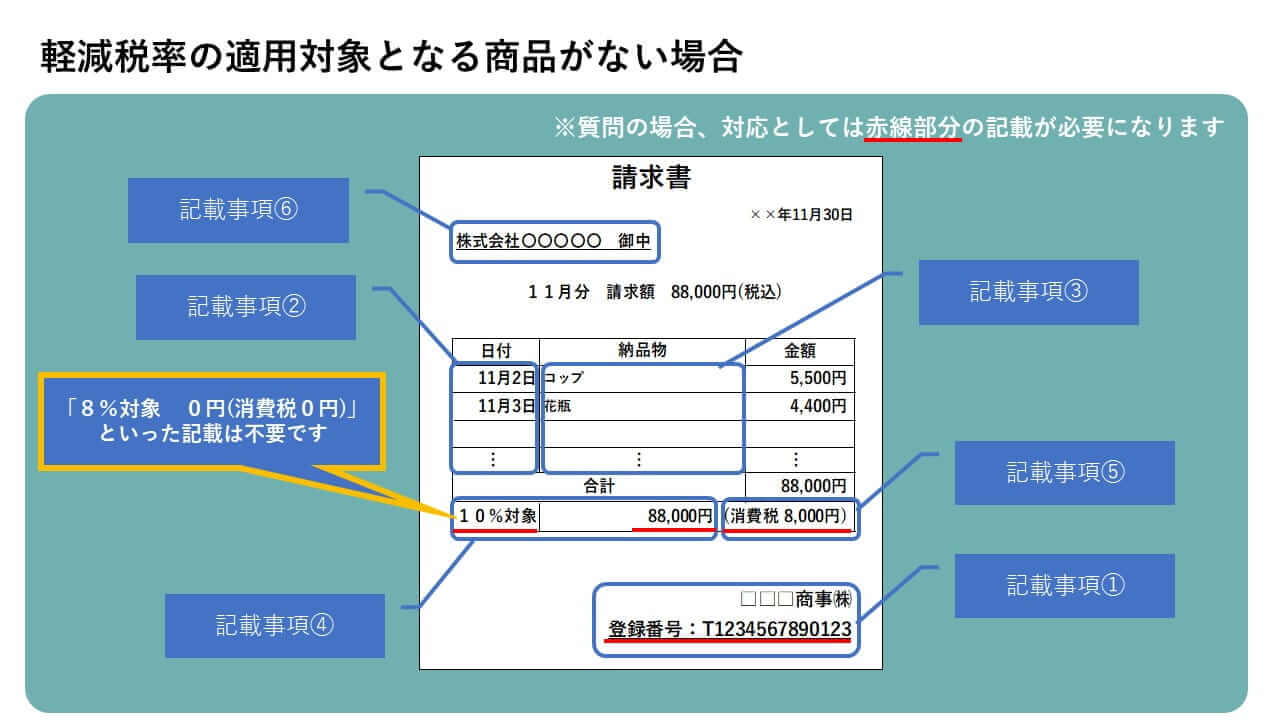

軽減税率の適用対象となる商品がない場合

【問64】

当社は、日用雑貨の卸売を行う事業者です。当社では、軽減税率の適用対象となる商品の販売がありません。軽減税率制度の実施後、買手の仕入税額控除のための請求書等の記載事項を満たすものとして、次の請求書を取引先に交付しています。当社が交付する請求書を適格請求書とするためには、記載内容にどのような変更が必要でしょうか。

【回答】

貴社の対応としては、適格請求書として必要な事項(下記①、④及び⑤の下線部分)を記載することが必要です。

ご質問のように、販売する商品が軽減税率の適用対象とならないもののみであれば、「軽減税率の対象品目である旨」の記載は不要であり、これまでと同様に課税資産の譲渡等の対価の額(税込価格)の記載があれば、結果として「税率ごとに区分して合計した対価の額(税抜又は税込)」の記載があるものとなります。なお、適用税率(10%)や消費税額等の記載が必要となる点には、ご留意ください。

適格請求書の記載事項は、次のとおりです(区分記載請求書等保存方式における請求書等の記載事項に加え、①、④及び⑤の下線部分が追加されます。)。

①適格請求書発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜又は税込)及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名又は名称

まとめ

国税庁に寄せられた問い合わせから、10の質問について解説しました。 今後も定期的に一問一答を掲載していく予定です。TOMAでは、お客様に合わせたアドバイスやサポートを全力でさせていただきます。初回相談は無料ですので、お気軽にお問合せ下さい。

本記事の引用元:国税庁「インボイス制度に関するQ&A目次一覧」