令和5年10月1日から消費税の仕入控除の方式としてスタートするインボイス制度ですが、登録申請書の提出期限が迫ってきました。制度へ向けた準備はすすんでいるでしょうか。 今回は前回の第1弾に引き続き、インボイス制度に関する国税庁一問一答の第2弾を図解入りで詳しく解説していきます。

・【第1弾】インボイス制度一問一答 図解入り解説(適格請求書等保存方式の概要、登録手続、効力等)

【インボイス制度については以下の記事にて解説】

【2022年最新版】インボイス制度とは?導入手順や留意点を税理士がわかりやすく解説-実務対応チェックリスト付

目次

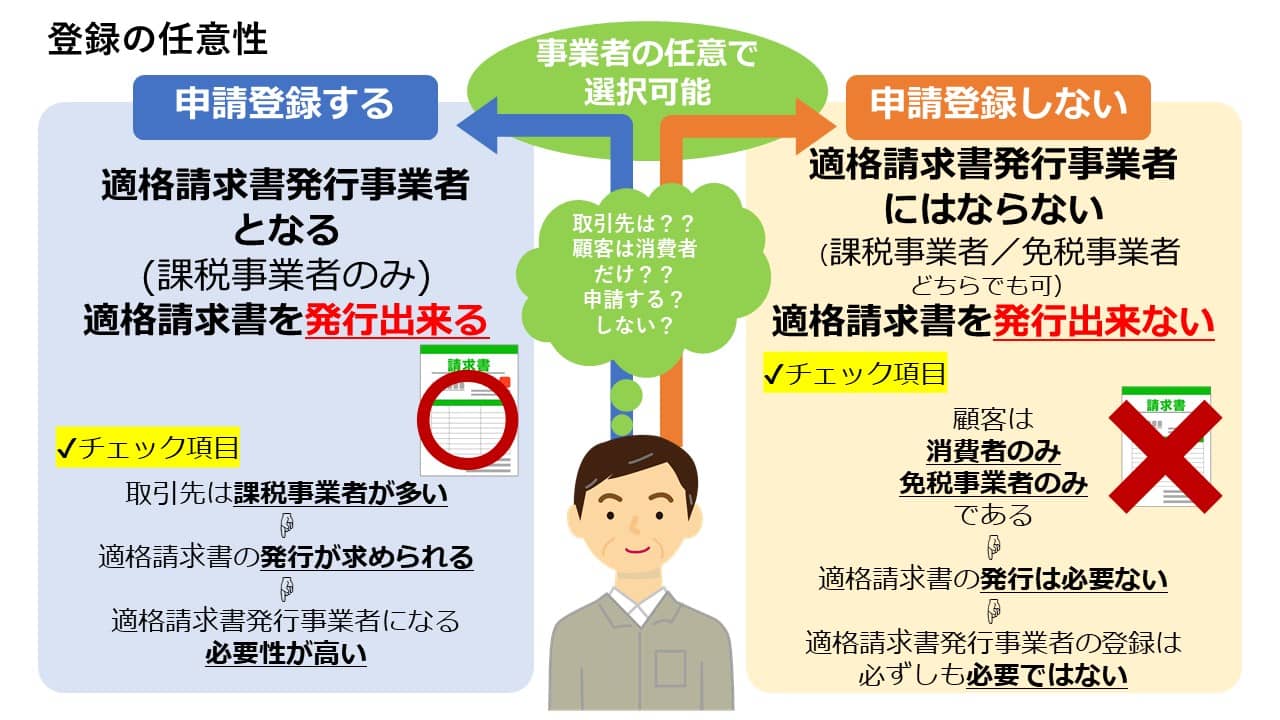

登録の任意性

質問11

当社は、軽減税率対象品目の販売を行っていませんが、適格請求書発行事業者の登録を必ず受けなければなりませんか。

回答

適格請求書を交付できるのは、登録を受けた適格請求書発行事業者に限られますが、適格請求書発行事業者の登録を受けるかどうかは事業者の任意となります。

ただし、登録を受けなければ、適格請求書の交付はできないため、取引先が仕入税額控除を行うことができませんので、このような点を踏まえ、今後の取引まで視野に入れた登録の必要性を検討する事が重要です。

また、適格請求書発行事業者は、販売する商品に軽減税率対象品目があるかどうかを問わず、取引の相手方(課税事業者に限る)から交付を求められたときには、適格請求書を交付しなければなりません。

一方で、消費者や免税事業者など、課税事業者以外の者に対する交付義務はありません。例えば、顧客が消費者のみの場合、必ずしも適格請求書を交付する必要はありません。このような点も踏まえ、登録の必要性を検討しましょう。

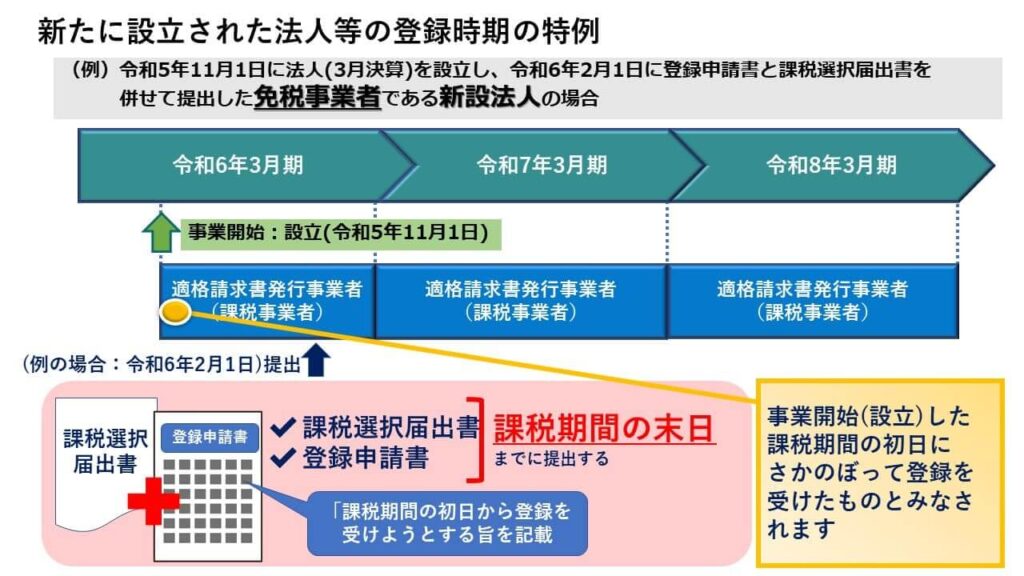

新たに設立された法人等の登録時期の特例

質問12

適格請求書等保存方式の開始後、新たに設立した法人が事業開始(設立)と同時に適格請求書発行事業者の登録を受けることはできますか。

回答

適格請求書発行事業者の登録を受けることができるのは、課税事業者に限られます。

<免税事業者である新設法人の場合>

事業を開始した日の属する課税期間の末日までに、課税選択届出書を提出

⇒その事業を開始した日の属する課税期間の初日から課税事業者となる

事業を開始した日の属する課税期間の末日までに、登録申請書を提出(事業を開始した日の属する課税期間の初日から登録を受けようとする旨を記載)⇒その事業を開始した日の属する課税期間の初日に登録を受けたものとみなされる(「新たに設立された法人等の登録時期の特例」)

したがって、免税事業者である新たに設立された法人が事業開始(設立)時から、適格請求書発行事業者の登録を受けるためには、設立後、その課税期間の末日までに、課税選択届出書と登録申請書を併せて提出することが必要です。

<課税事業者である新設法人の場合>

事業を開始した課税期間の末日までに、登録申請書を提出(事業を開始した日の属する課税期間の初日から登録を受けようとする旨を記載)

⇒その事業を開始した日の属する課税期間の初日に登録を受けたものとみなされる(「新たに設立された法人等の登録時期の特例」)

(参考)新設合併、新設分割、個人事業者の新規開業等の場合も同様です。個人事業者が法人を設立して事業を開始する場合、新たに設立された法人としての手続に加えて、個人事業者としての廃業の手続(「事業廃止届出書」の提出)が必要となります。なお、吸収合併又は吸収分割により、登録を受けていた被合併法人又は分割法人の事業を承継した場合における吸収合併又は吸収分割があった日の属する課税期間についても新たに設立された法人等の登録時期の特例の適用があります。

※免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間中に適格請求書発行事業者の登録を受ける場合、経過措置により、課税選択届出書の提出を要せず、課税事業者となることができます。(詳しくは問8をご参照ください)

この場合においても、登録申請書に「課税期間の初日から登録を受けようとする旨」を記載することにより、事業を開始(設立)した課税期間の初日に遡って登録を受けたものとみなされ、課税期間の初日(登録日)から課税事業者となります。

登録の拒否

質問13

適格請求書発行事業者の登録を申請した場合に、登録を拒否される場合はありますか。

回答

登録を受けようとする事業者が、特定国外事業者以外の事業者であって、次のいずれかの事実に該当しなければ、原則として、登録を拒否される事はありません。

・納税管理人を定めなければならない事業者が、納税管理人の届出をしていないこと

・消費税法の規定に違反して罰金以上の刑に処せられた場合、その執行が終わるか、執行を受けることがなくなった日から2年経過しない者であること

(注)例えば、法人が消費税法の規定に違反し、その法人の代表者が法人とともに罰金以上の刑に処せられたとき、その執行が終わるか、執行を受けることがなくなった日から2年経過しなければ、代表者は個人事業者としての登録も受けることができません。

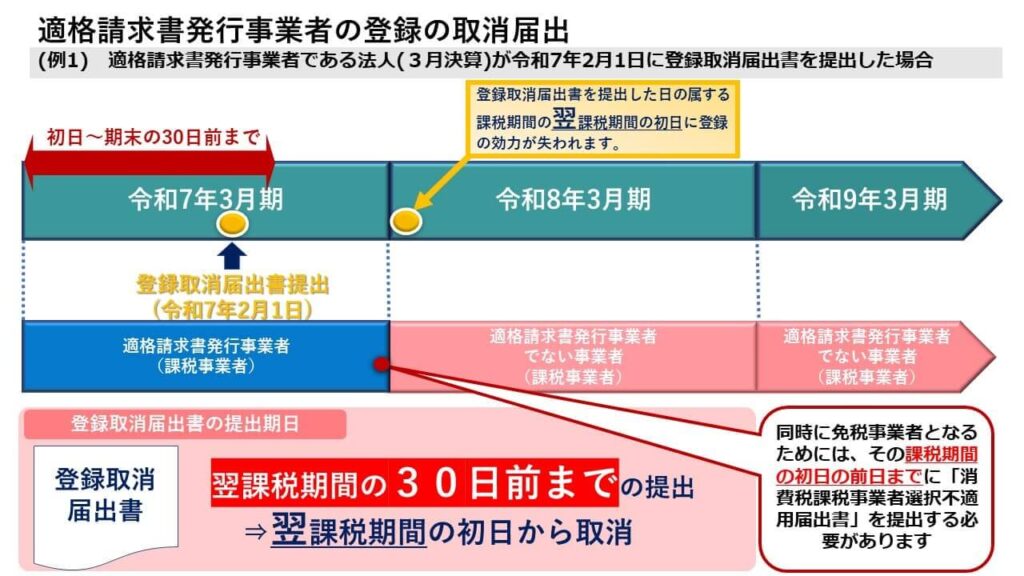

登録の取りやめ

質問14

当社は3月決算法人であり、令和5年10月1日に適格請求書発行事業者の登録を受けていましたが、令和8年4月1日から適格請求書発行事業者の登録を取りやめたいと考えています。この場合、どのような手続が必要ですか。

回答

令和8年3月1日までに登録取消届出書を提出する必要があります。適格請求書発行事業者は、納税地を所轄する税務署長に「適格請求書発行事業者の登録の取消しを求める旨の届出書」(以下「登録取消届出書」)を提出することにより、適格請求書発行事業者の登録の取消しが出来ます。原則として、登録取消届出書の提出があった日の属する課税期間の翌課税期間の初日に登録の効力が失われることとなります。

1:適格請求書発行事業者である法人(3月決算)が令和8年4月1日に登録取消をする場合

登録取消届出書の提出は、提出する日の属する課税期間の末日から起算して30日前までが有効となります。それを過ぎての提出の場合(期末日から30日前の間に提出した場合)、登録の効力が失われる日は翌々課税期間の初日になりますので、注意が必要です。

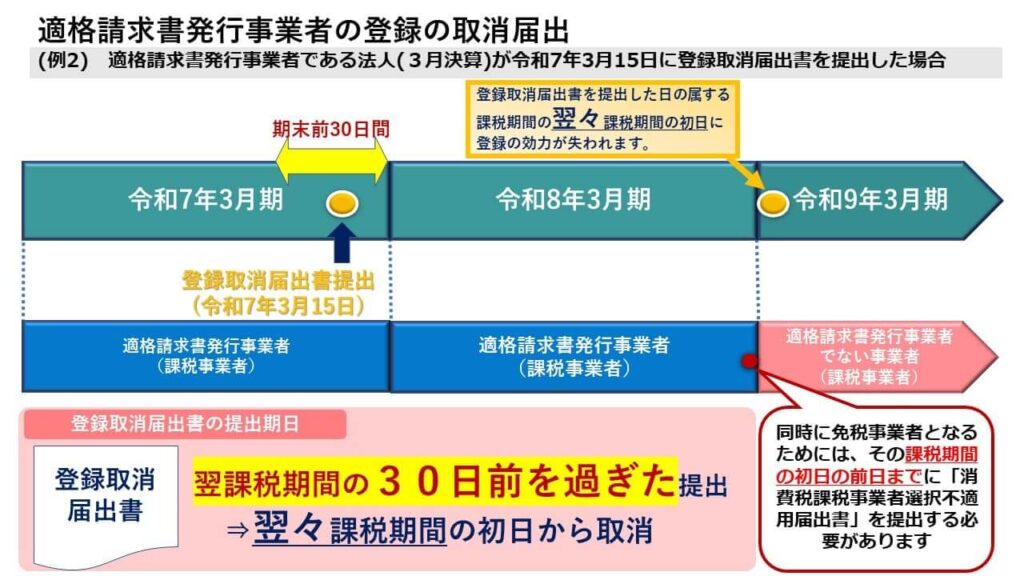

2:適格請求書発行事業者である法人(3月決算)が令和7年3月15日に登録取消届出書を提出した場合

登録取消届出書を、その提出のあった日の属する課税期間の末日から起算して30日前から末日までの間に提出した場合、登録の効力が失われる日はその提出があった日の属する課税期間の翌々課税期間の初日になります。

(参考)課税選択届出書を提出している事業者の場合、適格請求書発行事業者の登録の効力が失われた後の課税期間について、基準期間の課税売上高が1,000万円以下であるなどの理由により免税事業者となるためには、免税事業者になる課税期間の初日の前日までに「消費税課税事業者選択不適用届出書」を提出する必要があります。

例えば、上記例1の場合(課税選択届出書を提出している法人の場合)、令和9年3月期に免税事業者になるためには、登録取消届出書を提出した日から令和8年3月31日までの間に「消費税課税事業者選択不適用届出書」を提出する必要があります。

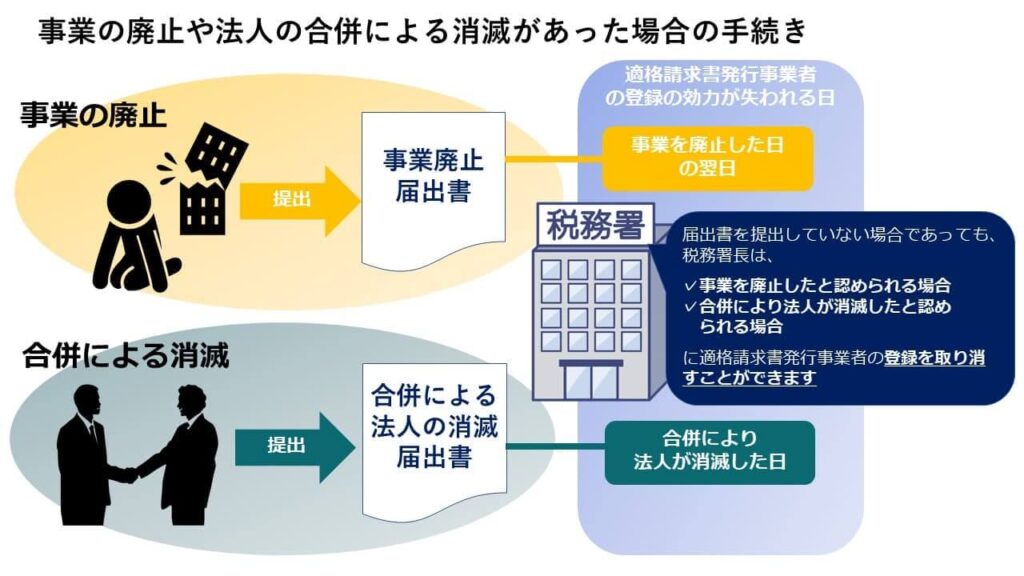

事業の廃止や法人の合併による消滅があった場合の手続

質問15

事業の廃止や法人の合併による消滅があった場合の手続について教えてください。

回答

消費税法上、

✓事業者が事業を廃止した場合→「事業廃止届出書」

✓合併による消滅の事実があった場合→「合併による法人の消滅届出書」

を、納税地を所轄する税務署長に提出する義務があります。

なお、適格請求書発行事業者の登録の効力が失われる日は

✓「事業廃止届出書」を提出した場合→事業を廃止した日の翌日

✓「合併による法人の消滅届出書」を提出した場合→法人が合併により消滅した日

となります。

(注)これらの届出書を提出していない場合であっても、税務署長は、

✓事業を廃止したと認められる場合

✓合併により消滅したと認められる場合

に適格請求書発行事業者の登録を取り消すことができます。

相続

質問16

適格請求書発行事業者の登録を受けていた親から相続を受け、事業を承継したのですが、適格請求書等保存方式において必要となる手続及び適格請求書発行事業者の登録の効力について教えてください。

回答

相続により事業を承継した相続人が、適格請求書発行事業者の登録を受けるためには、登録申請書を提出する必要があります。 登録の効力については、被相続人の死亡時期により異なります。

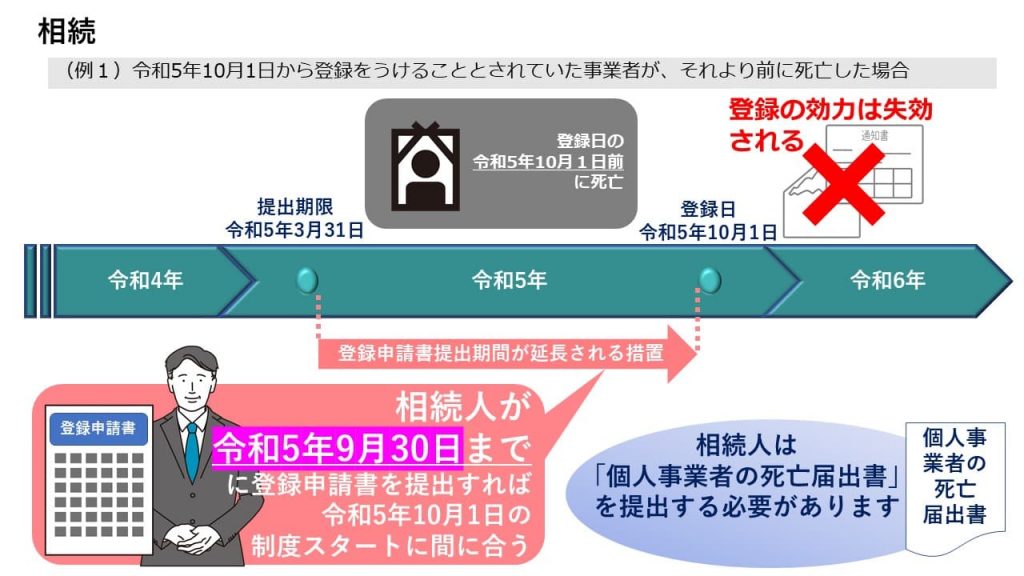

1:令和5年10月1日より前に死亡した場合

インボイス制度スタートの令和5年10月1日から登録を受けることとされていた事業者が、令和5年10月1日より前に死亡した場合は、登録の効力は生じません。

したがって、事業承継した相続人が令和5年10月1日から登録を受けようとする場合は、原則として、令和5年3月31日までに登録申請書を提出する必要がありますが、令和5年3月31日までに登録申請書を提出できなかったことにつき困難な事情がある場合、令和5年9月30日までの間に登録申請書にその困難な事情を記載して提出し登録されれば、令和5年10月1日に登録を受けたこととみなされる措置が設けられています。相続による事業承継は、この困難な事情に該当しますので、令和5年9月30日までに登録申請書を提出すれば、令和5年10月1日から登録を受けることができます。

なお、登録申請を行った事業者が死亡した場合は、相続人は、「個人事業者の死亡届出書」を提出する必要があります。

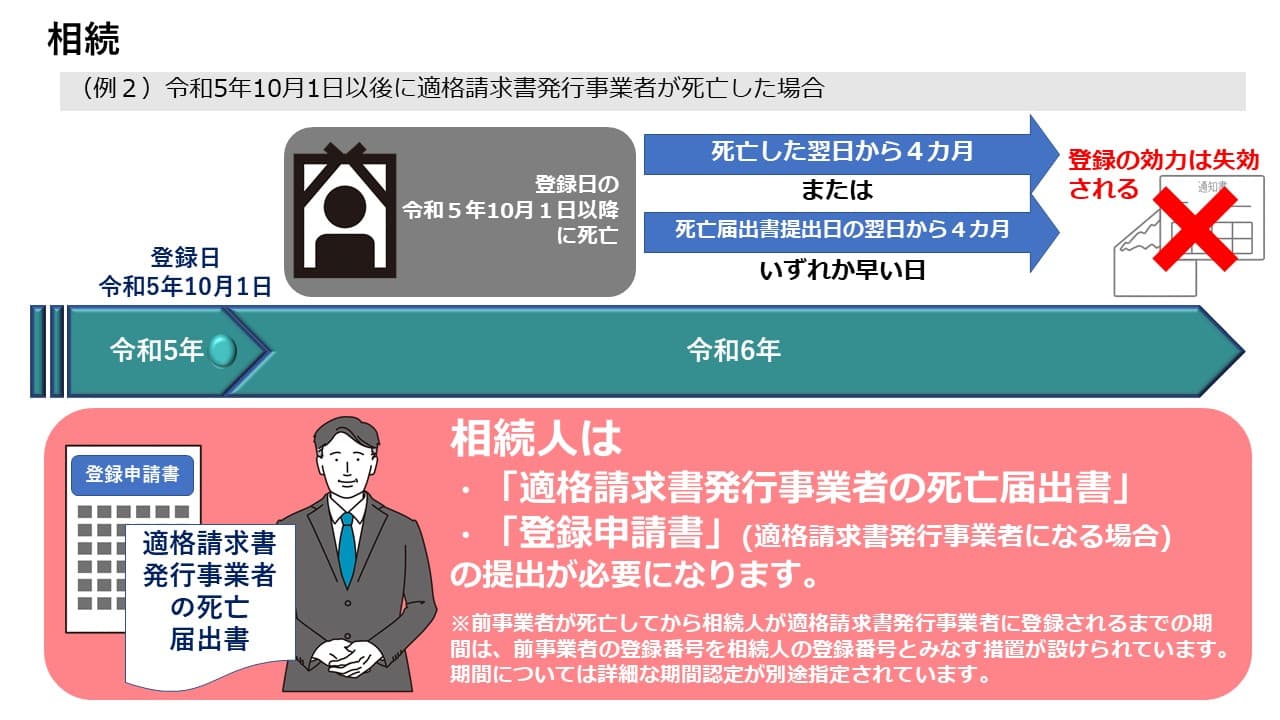

2:令和5年10月1日以後に死亡した場合

令和5年10月1日以後に適格請求書発行事業者が死亡した場合、その相続人は「適格請求書発行事業者の死亡届出書」を提出する必要があり、

✓届出書の提出日の翌日

✓死亡した日の翌日

から4カ月を経過した日のいずれか早い日に登録の効力が失われます。また、相続により事業を承継した相続人が、適格請求書発行事業者の登録を受けるためには、相続人は登録申請書の提出が必要となります。

なお、適格請求書発行事業者の事業を継承した相続人の相続のあった日の翌日から、

✓その相続人が適格請求書発行事業者の登録を受けた日の前日

✓その相続に係る適格請求書発行事業者が死亡した日の翌日から4カ月を経過する日

のいずれか早い日までの期間は、相続人を適格請求書発行事業者とみなす措置が設けられており、この場合、被相続人の登録番号を相続人の登録番号とみなすこととされています。

登録申請書の提出から登録通知を受けるまでには、その審査等に一定の期間を要しますので、相続により事業を承継した相続人が適格請求書発行事業者の登録を受ける場合は、早めに登録申請書を提出しましょう。

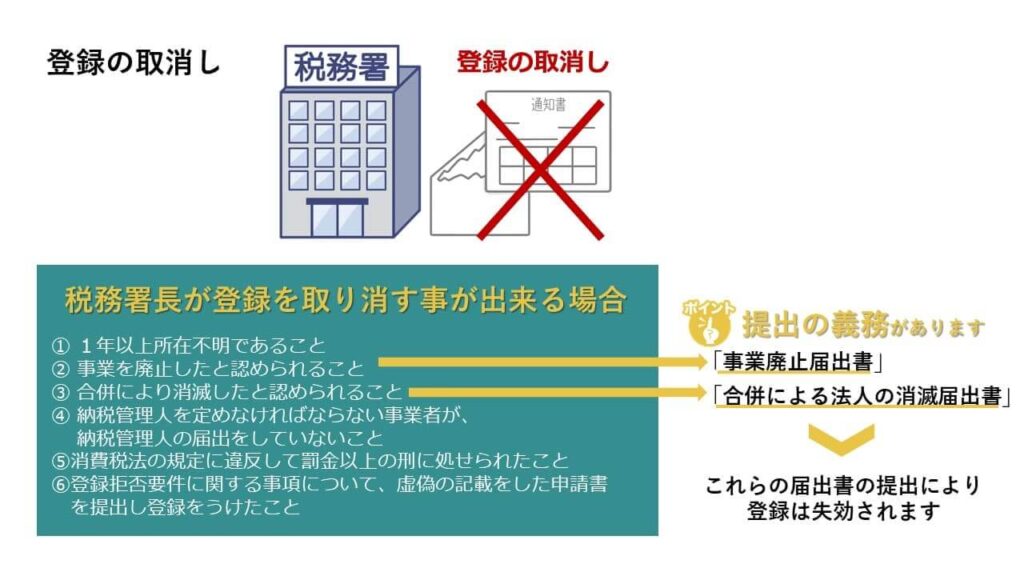

登録の取消し

質問17

適格請求書発行事業者の登録が取り消される場合はありますか。

回答

税務署長は、次の場合に適格請求書発行事業者の登録を取り消すことができます。

① 1年以上所在不明であること

② 事業を廃止したと認められること

③ 合併により消滅したと認められること

④ 納税管理人を定めなければならない事業者が、納税管理人の届出をしていないこと

⑤消費税法の規定に違反して罰金以上の刑に処せられたこと

⑥登録拒否要件に関する事項について、虚偽の記載をした申請書を提出し登録を受けたこと

このうち、①「1年以上所在不明であること」における「所在不明」については、例えば、消費税の申告書の提出がないなどの場合において、文書の返戻や電話の不通をはじめとして、事業者と必要な連絡が取れないときなどが該当します。

なお、消費税法上、事業者に、

②事業の廃止の事実があった場合⇒「事業廃止届出書」

③合併による消滅の事実があった場合⇒「合併による法人の消滅届出書」

上記届出書をそれぞれ提出する義務があります。これらの届出書の提出により登録は失効します。

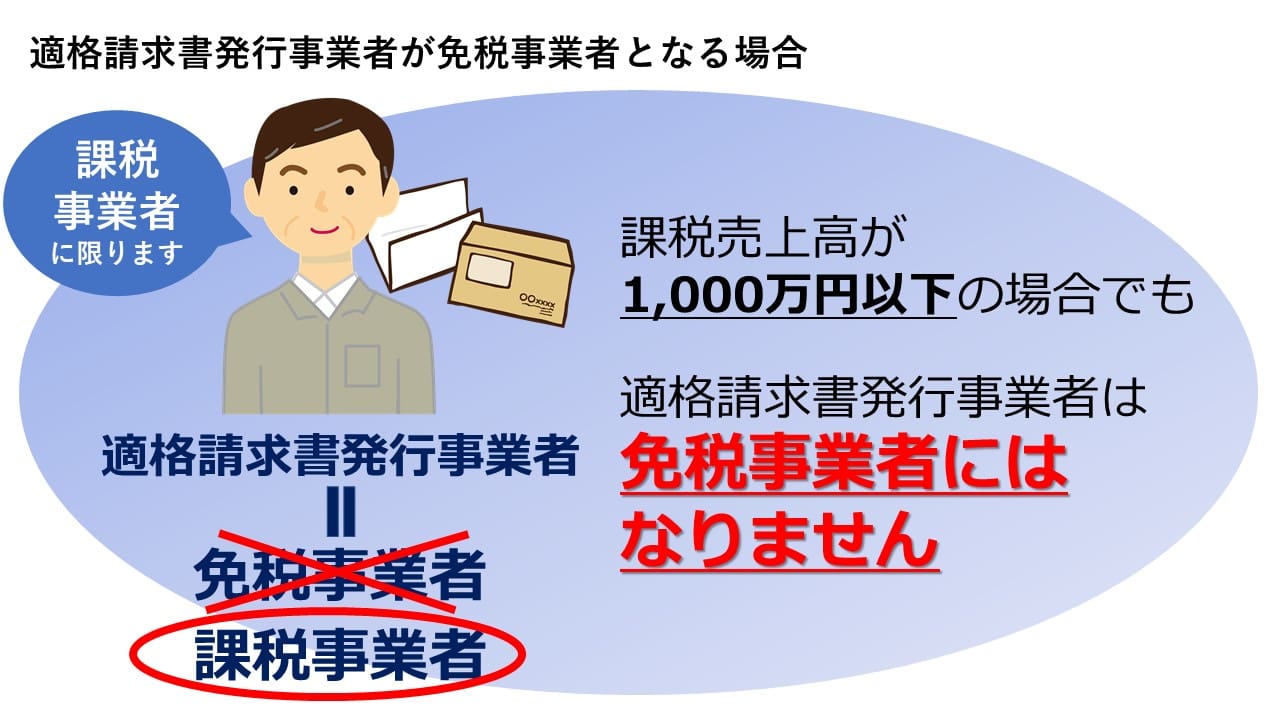

適格請求書発行事業者が免税事業者となる場合

質問18

当社は、適格請求書発行事業者の登録を受けています。翌課税期間の基準期間における課税売上高が1,000万円以下ですが、当社は、免税事業者となりますか。

回答

その課税期間の基準期間における課税売上高が1,000万円以下の事業者は、原則として、消費税の納税義務が免除され、免税事業者となります。しかしながら、適格請求書発行事業者は、その基準期間における課税売上高が1,000万円以下となった場合でも免税事業者とはなりません。したがって、適格請求書発行事業者である貴社は、翌課税期間に免税事業者となることはありません。

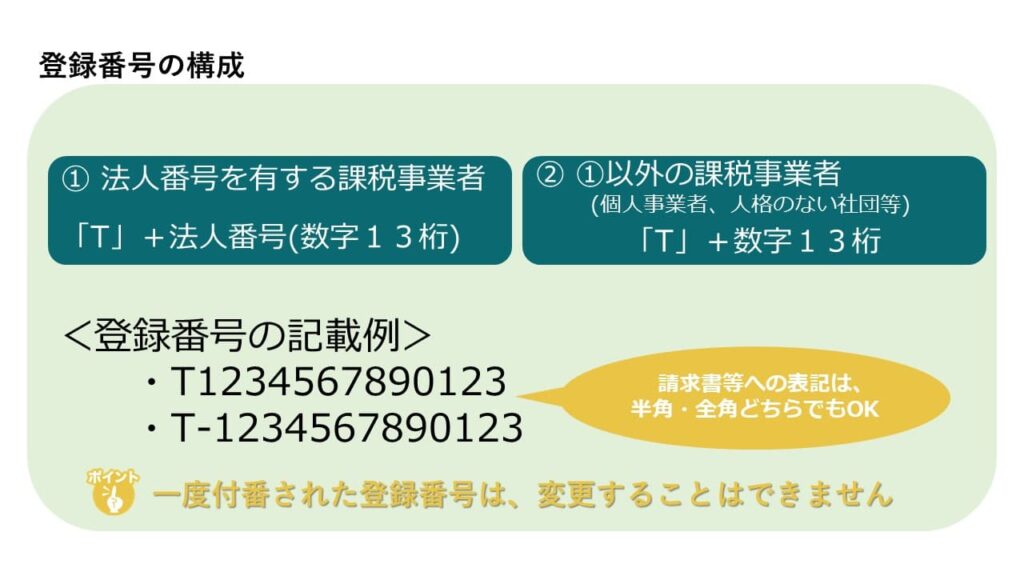

登録番号の構成

質問19

登録番号は、どのような構成ですか。

回答

登録番号(注1)の構成は、次のとおりです。

① 法人番号を有する課税事業者

「T」(ローマ字)+法人番号(数字13桁)

② ①以外の課税事業者(個人事業者、人格のない社団等)

「T」(ローマ字)+数字13桁(注2)

(注1)一度付番された登録番号は、変更することはできません。

(注2)13桁の数字には、マイナンバー(個人番号)は用いず、法人番号とも重複しない事業者ごとの番号となります。

(参考)登録番号の記載例

・ T1234567890123

・ T-1234567890123

※請求書等への表記に当たり、半角・全角は問いません。

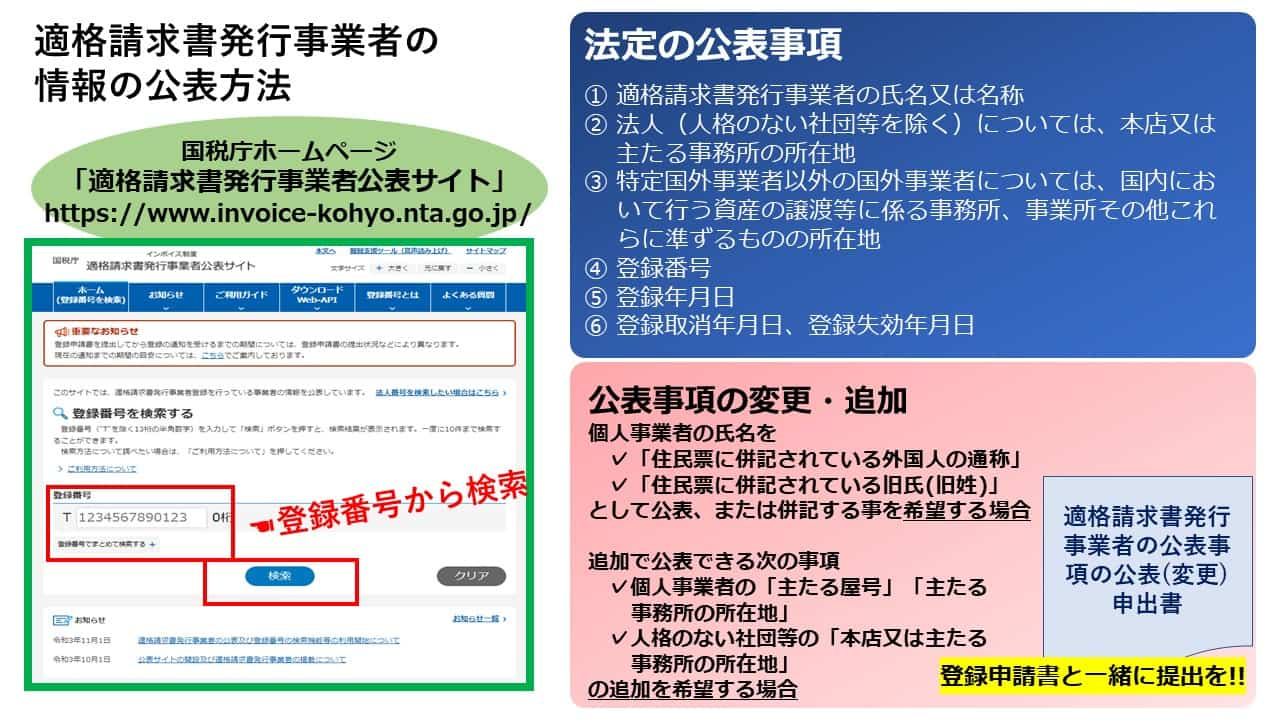

適格請求書発行事業者の情報の公表方法

質問20

適格請求書発行事業者の情報は、どのような方法で公表されますか。

回答

適格請求書発行事業者の情報は、国税庁ホームページ「国税庁適格請求書発行事業者公表サイト」において公表されます。

また、適格請求書発行事業者の登録が取り消された場合又は効力を失った場合、その年月日が「国税庁適格請求書発行事業者公表サイト」において公表されます。

<法定公表情報>

① 適格請求書発行事業者の氏名(※)又は名称

② 法人(人格のない社団等を除く)については、本店又は主たる事務所の所在地

③ 特定国外事業者以外の国外事業者については、国内において行う資産の譲渡等に係る事務所、事業所その他これらに準ずるものの所在地

④ 登録番号

⑤ 登録年月日

⑥ 登録取消年月日、登録失効年月日

(※)個人事業者の氏名について

「住民票に併記されている外国人の通称」

「住民票に併記されている旧氏(旧姓)」

を氏名として公表することを希望する場合、又はこれらを氏名と併記して公表することを希望する場合は、登録申請書と併せて、必要事項を記載した「適格請求書発行事業者の公表事項の公表(変更)申出書」を提出する必要があります。

<本人の申し出に基づき追加で公表できる事項>

① 個人事業者の「主たる屋号」、「主たる事務所の所在地等」

② 人格のない社団等の「本店又は主たる事務所の所在地」

上記の事項について公表することを希望する場合は、必要事項を記載した「適格請求書発行事業者の公表事項の公表(変更)申出書」を提出する必要があります。

まとめ

国税庁に寄せられた問い合わせから、10の質問について解説しました。今後も定期的に一問一答を掲載していく予定です。TOMAでは、お客様に合わせたアドバイスやサポートを全力でさせていただきます。初回相談は無料ですので、ぜひお気軽にお問合せ下さい。