消費税の仕入控除の要件として令和5年10月1日から導入される「インボイス制度」ですが、企業にとって大きな転換点となる制度ですので十分な理解と準備が必要です。

国税庁に寄せられた多くの問い合わせから、特に多かった質問を具体的な事例に沿って図解入りで回答する「国税庁Q&Aシリーズ第4弾」。

第1弾から第3弾までは以下よりご確認ください。

・【第1弾】インボイス制度一問一答 図解入り解説(適格請求書等保存方式の概要、登録手続、効力等)

・【第2弾】インボイス制度一問一答 図解入り解説(登録の拒否、相続、登録の取消し、登録番号の構成等)

・【第3弾】インボイス制度一問一答 図解入り解説(適格請求書発行事業者の公表情報の変更等、適格請求書の様式等)

【インボイス制度については以下の記事にて解説】

【2022年最新版】インボイス制度とは?導入手順や留意点を税理士がわかりやすく解説-実務対応チェックリスト付

目次

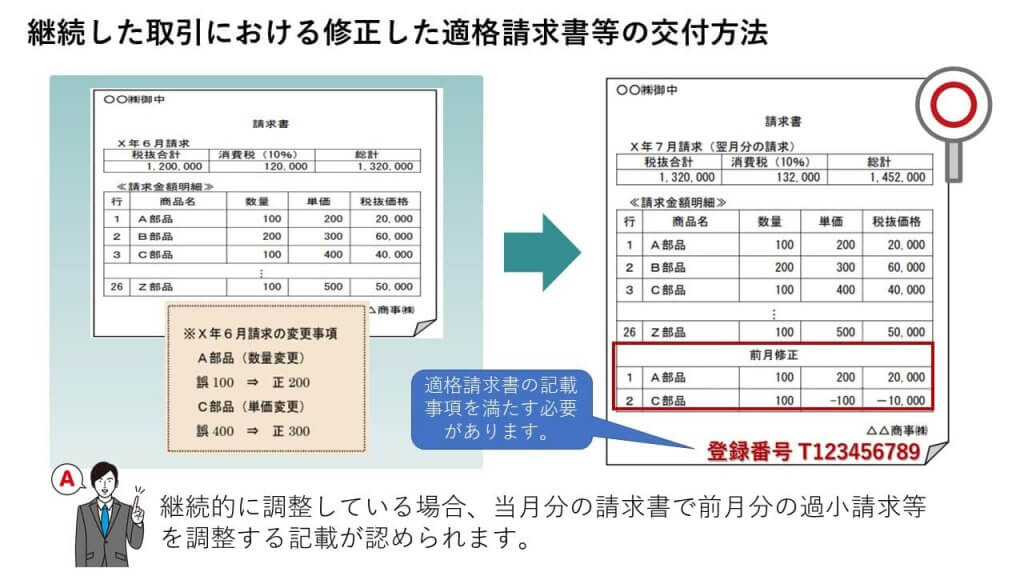

継続した取引における修正した適格請求書等の交付方法

【問31】

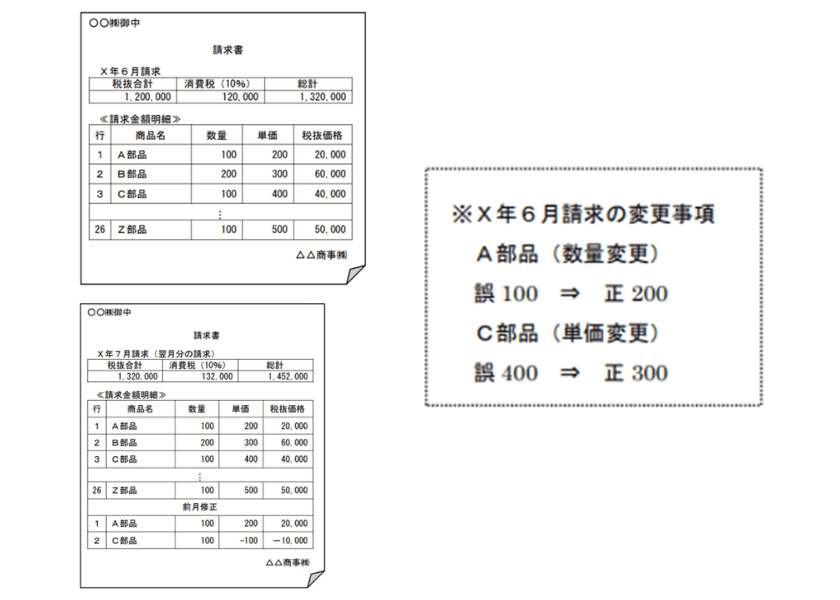

当社は機械用部品の卸売業者です。販売先の小売業者に対しては一カ月ごとに請求書を交付しており、単価や数量誤りなどにより当月の請求金額が変わる場合には、以下のとおり、継続的に翌月の請求書において前月の過少請求又は過大請求分を加減算し調整しています。以下の請求書について登録番号等を追加することで適格請求書の記載事項を満たす場合において、現在と同様に当月分の請求書で前月分の過少請求等を調整する記載は認められますか。

【回答】

ご質問のような過少請求等について、翌月の請求書において継続的に調整している場合には、当該調整(翌月の請求書で、過少請求等に関する金額を当該請求書における取引金額から直接加減算した金額及びその金額に基づき計算した消費税額等を記載する方法)により修正した適格請求書の交付があったものとして取り扱って差し支えありません。

この場合における当月分の適格請求書等に記載すべき「税率ごとに区分して合計した対価の額(税抜又は税込)」及び「税率ごとに区分した消費税額等」は、前月分の過少請求等について加減算を行った調整後の金額となります。

適格請求書発行事業者が、適格請求書、適格簡易請求書又は適格返還請求書を交付した場合に(電子データを含む)、これらの書類の記載事項に誤りがあったときは、書類を交付した相手方に対して、修正したインボイスを交付しなければなりません。

交付方法として、以下の方法が考えられます。

・ 誤りがあった事項を修正し、改めて記載事項の全てを記載したものを交付する方法

・ 当初に交付したものとの関連性を明らかにし、修正した事項を明示したものを交付する方法

(具体的な記載方法については、問30《修正した適格請求書の交付方法》をご参照ください。)

一方で、ご質問における過少請求等の調整に関しては、単に誤りを修正するもののほか、売上げに係る対価の返還等に該当するものも含まれるものと考えられます。

当該対価の返還等については、適格返還請求書を交付することとなりますが、適格返還請求書と適格請求書は一つの書類で交付することができます。(具体的な方法については、問53《適格請求書と適格返還請求書を一の書類で交付する場合》をご参照ください。)

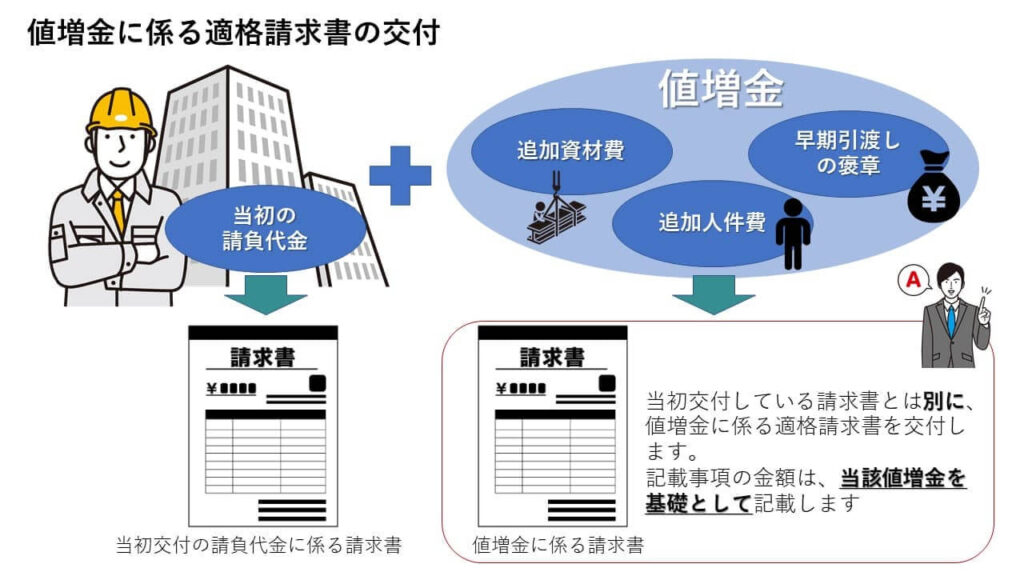

値増金に係る適格請求書の交付

【問32】

当社の行う建設工事等について、その建設工事等の引渡しの日において当該建設工事等の請負代金に係る請求書を交付しています。一方、建設工事等の請負契約に伴い収受する値増金については、相手方との協議によりその収入すべきことが確定することから、当初交付した請求書とは別に値増金に係る請求書を交付しています。この場合、それぞれ交付している請求書を適格請求書とすることで問題ないですか。

【回答】

ご質問の値増金は、相手方との協議によりその収入すべきことが確定した日の属する課税期間の課税標準額に算入することとしているため、当該値増金が建設工事等の対価の一部を構成するものであったとしても、当初交付している適格請求書とは別に当該値増金に係る適格請求書を交付することとなります。

この場合における適格請求書の次の記載事項は、当該値増金に係る金額を基礎として記載します。

① 税率ごとに区分して合計した対価の額(税抜又は税込)及び適用税率

② 税率ごとに区分した消費税額等

建設工事等の請負契約に伴い収受する値増金は、当該建設工事等の対価の一部を構成するものですが、その金額の確定時期はまちまちであり、必ずしも建設工事等の引渡しの時までに確定するものではありません。そのため、相手方との協議によりその収入すべきことが確定する値増金については、その収入すべき金額が確定した日の属する課税期間の課税標準額に算入することとしています。

(参考)協同組合等において農産物の買取販売に係る販売代金の価格修正として組合員が受け取る事業分量配当金についても同様です。

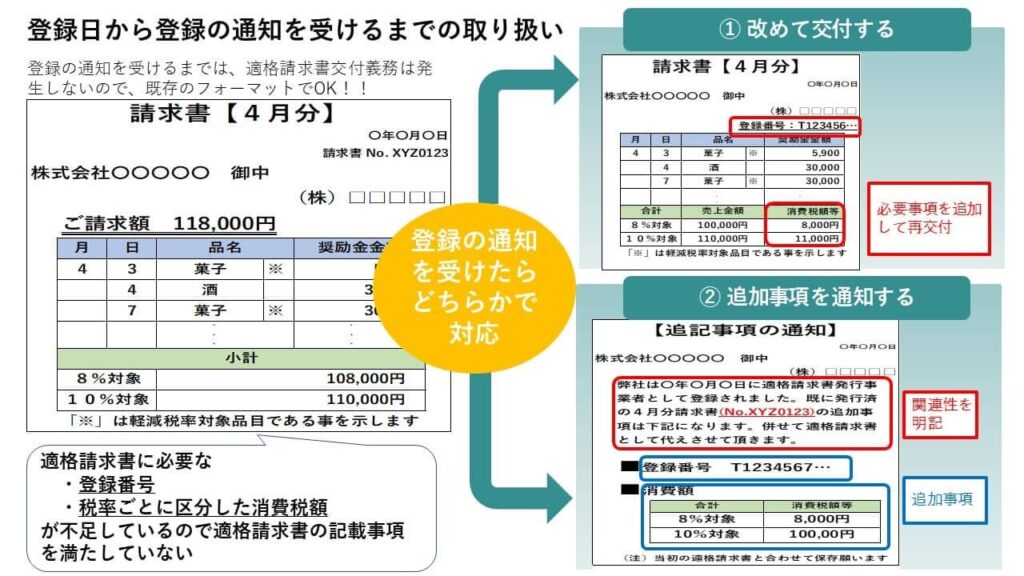

登録日から登録の通知を受けるまでの間の取扱い

【問33】

適格請求書発行事業者の登録を受けた事業者に対しては、その旨が書面で通知されるそうですが、登録日から通知を受けるまでの間の取引については、既に請求書(区分記載請求書等の記載事項である「税率ごとに合計した課税資産の譲渡等の税込価額」を記載しており、「税率ごとに区分した消費税額等」の記載はありません。)を交付しています。改めて、適格請求書の記載事項を満たした書類を交付しなければいけませんか。

【回答】

通知を受けた後は以下のどちらかの対処が必要となります。

・登録番号、税率ごとに区分した消費税額等を記載し、適格請求書の記載事項を満たした請求書を改めて相手方に交付する

・適格請求書の記載事項として不足する事項を相手方に書面等(※)で通知する

質問の場合、登録日から登録の通知を受けるまでの間の取引について、相手方に交付した請求書は、

・登録番号

・税率ごとに区分した消費税額等

の記載がなく適格請求書の記載事項を満たしていません。

相手方が仕入税額控除の適用を受けるためには、記載事項を満たしている適格請求書の保存等が必要となりますので、上記のどちらかの対応が必要となります。

(※)既に交付した書類との相互の関連が明確であり、書面等の交付を受ける事業者が適格請求書の記載事項を適正に認識できるものに限ります。

適格請求書の交付義務が免除される取引

【問34】

適格請求書の交付が困難な取引として、交付義務が免除される取引にはどのようなものがありますか。

【回答】

次の取引は、適格請求書発行事業者が行う事業の性質上、適格請求書を交付することが困難なため、適格請求書の交付義務が免除されます。

① 3万円未満の公共交通機関(船舶、バス又は鉄道)による旅客の運送(公共交通機関特例)

② 出荷者等が卸売市場において行う生鮮食料品等の販売(出荷者から委託を受けた受託者が卸売の業務として行うものに限る)

③ 生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の販売(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限る)

④ 3万円未満の自動販売機及び自動サービス機により行われる商品の販売等(自動販売機特例)

⑤ 郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限る)

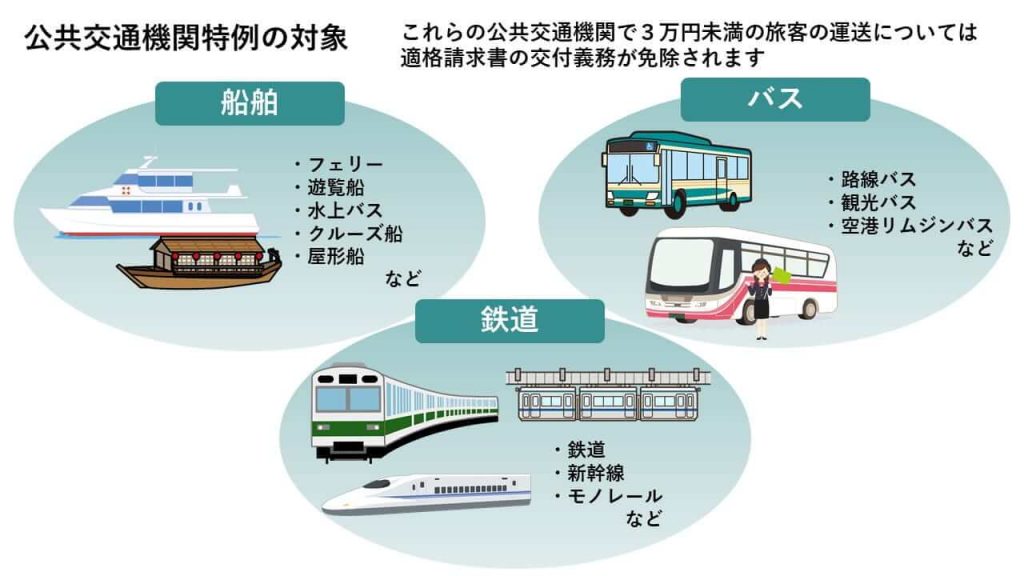

公共交通機関特例の対象

【問35】

公共交通機関特例の対象となる公共交通機関の行う旅客の運送とは、具体的にはどのようなものですか。

【回答】

適格請求書の交付義務が免除される公共交通機関特例の対象となるのは、3万円未満の公共交通機関による旅客運送で、次のものをいいます。

①船舶による旅客の運送

・一般旅客定期航路事業⇒定時運行のフェリー、遊覧船、水上バス等

・人の運送をする貨物定期航路事業⇒契約に基づく通勤者や通学者のみといった運送

・人の運送をする不定期航路事業(乗合旅客の運送に限る)として行う旅客の運送(外国間との航路を除く)⇒時程表に沿わずに運航されるクルーズ船、屋形船、花火観覧船等

②バスによる旅客の運送

一般乗合旅客自動車運送事業として行う旅客の運送⇒路線バス、観光バス、空港アクセスバス

③鉄道・軌道による旅客の運送

・鉄道:第一種鉄道事業(自社が保有する線路を使って運送する事業)、第二種鉄道事業(他人が所有する線路を使って運送する事業)として行う旅客の運送⇒新幹線、鉄道等

・軌道:運輸事業として行う旅客の運送⇒モノレール等

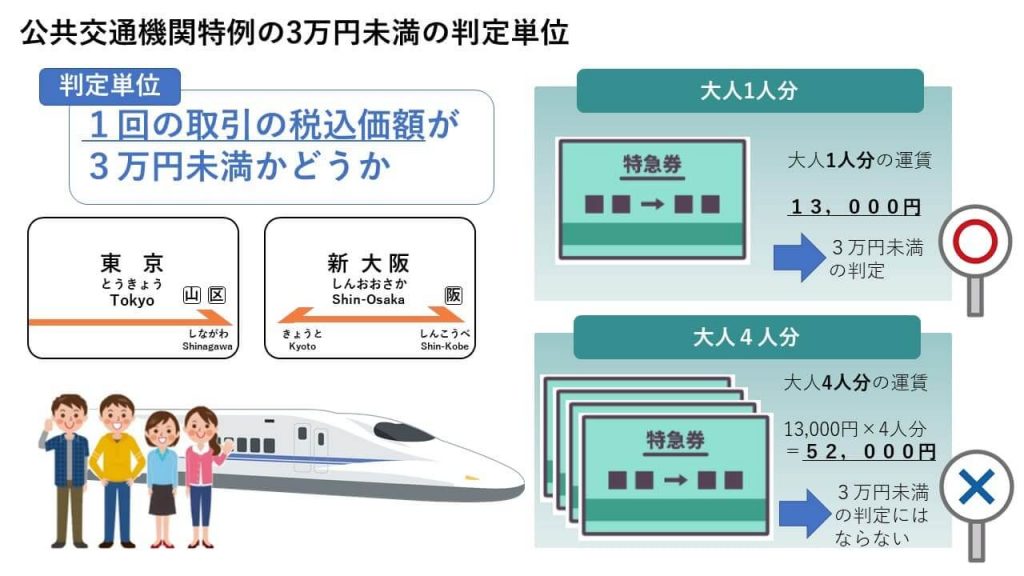

公共交通機関特例の3万円未満の判定単位

【問36】

3万円未満の公共交通機関による旅客の運送かどうかは、どのような単位で判定するのですか。

【回答】

1回の取引の税込価額が3万円未満かどうかで判定します。

適格請求書の交付義務が免除される公共交通機関特例の対象となるのは、3万円未満の公共交通機関による旅客の運送です。この3万円未満の公共交通機関による旅客の運送かどうかは、1回の取引の税込価額が3万円未満かどうかで判定します。したがって、1商品(切符1枚)ごとの金額や、月まとめ等の金額で判定することにはなりません。

【具体例】

東京‐新大阪間の新幹線の大人運賃が13,000円であり、4人分の運送役務の提供を行う場合には、4人分の52,000円で判定することとなります。

特急料金・入場料金

【問37】

特急列車に乗車するために支払う特急料金や駅構内に入場するために支払う入場料金は、公共交通機関特例の対象になりますか。

【回答】

公共交通機関特例の対象となります。

適格請求書の交付義務が免除される公共交通機関特例の対象となるのは、3万円未満の公共交通機関による旅客の運送です。ご質問の特急料金、急行料金及び寝台料金は、旅客の運送に直接的に附帯する対価として、公共交通機関特例の対象となります。

一方で、入場料金や手回り品料金(小動物を有料で車内へ持ち込むための切符)は、旅客の運送に直接的に附帯する対価ではありませんので、公共交通機関特例の対象となりません。

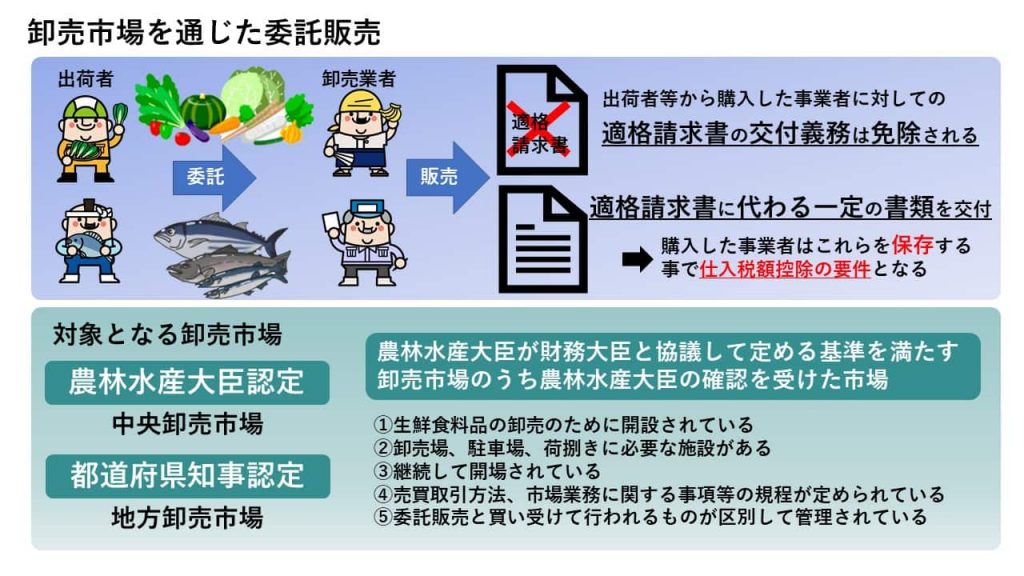

卸売市場を通じた委託販売

【問38】

卸売市場を通じた生鮮食料品等の委託販売は、出荷者等の適格請求書の交付義務が免除されるそうですが、具体的には、どのような取引が対象となりますか。

【回答】

卸売市場法に規定する卸売市場において、卸売業者が卸売の業務として出荷者から委託を受けて行う生鮮食料品等の販売は、適格請求書を交付することが困難な取引として、購入した事業者に対する適格請求書の交付義務が免除されます。

本特例の対象となる卸売市場とは、

①農林水産大臣の認定を受けた中央卸売市場

②都道府県知事の認定を受けた地方卸売市場

③①及び②に準ずる卸売市場として農林水産大臣が財務大臣と協議して定める基準を満たす卸売市場のうち農林水産大臣の確認を受けた卸売市場

とされています。

なお、農林水産大臣が財務大臣と協議して定める基準は、以下の5つです。

1. 生鮮食料品等の卸売のために開設されていること

2. 卸売場、自動車駐車場その他の生鮮食料品等の取引及び荷捌きに必要な施設が設けられていること

3. 継続して開場されていること

4. 売買取引の方法、その他の市場の業務に関する事項及び当該事項を遵守させるための措置に関する事項を内容とする規程が定められていること

5. 卸売市場法第2条第4項に規定する卸売をする業務のうち販売の委託を受けて行われるものと買い受けて行われるものが区別して管理されていること

なお、この場合において、生鮮食料品等を購入した事業者は、卸売の業務を行う事業者などが作成する一定の書類を保存することが仕入税額控除の要件となります。

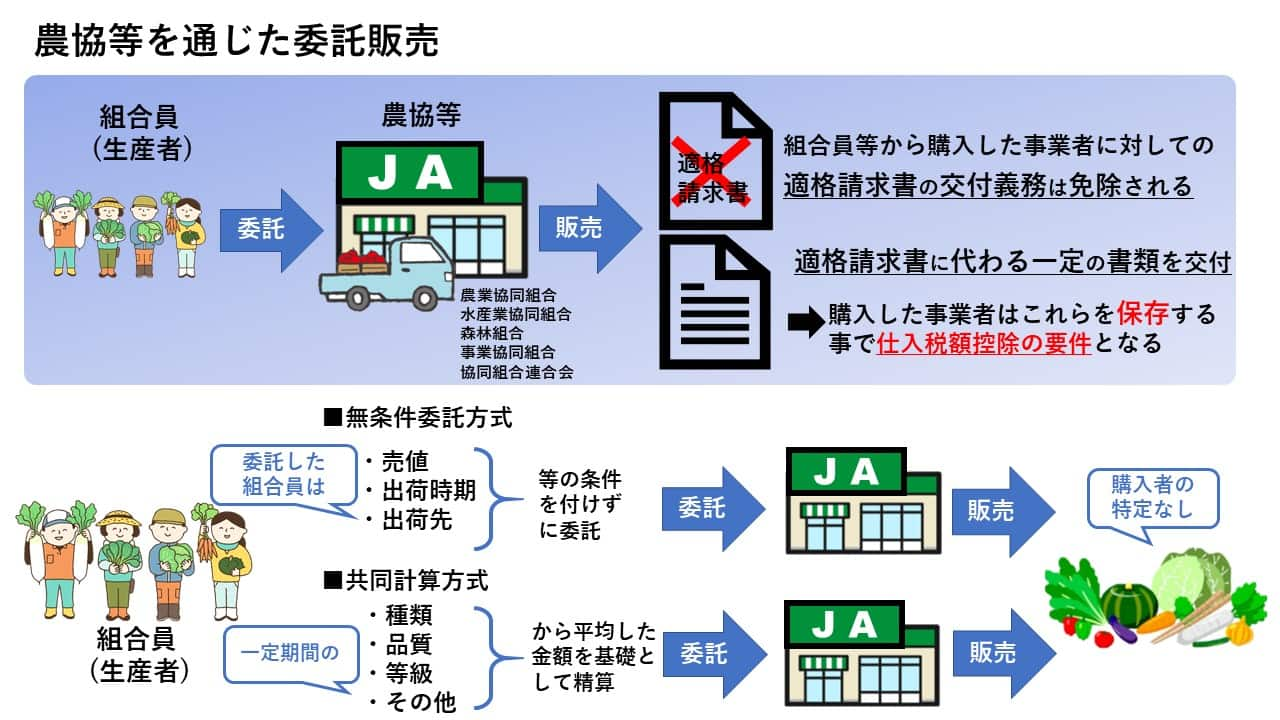

農協等を通じた委託販売

【問39】

農業協同組合等を通じた農林水産物の委託販売は、組合員等の適格請求書の交付義務が免除されるそうですが、具体的には、どのような取引が対象となりますか。

【回答】

農協等の組合員等が、農協等に対して、無条件委託方式かつ共同計算方式により販売を委託した農林水産物の販売(購入者を特定しない取引に限る)は、適格請求書を交付することが困難な取引として、組合員等から購入者に対する適格請求書の交付義務が免除されます。

・農業協同組合法に規定する農業協同組合や農事組合法人

・水産業協同組合法に規定する水産業協同組合

・森林組合法に規定する森林組合

・中小企業等協同組合法に規定する事業協同組合や協同組合連合会

これらを併せて「農協等」といいます。

なお、無条件委託方式及び共同計算方式とは、それぞれ、次のものをいいます。

■無条件委託方式

出荷した農林水産物について、売値、出荷時期、出荷先等の条件を付けずに、その販売を委託すること

■共同計算方式

一定の期間における農林水産物の売買価格をその農林水産物の種類、品質、等級その他の区分ごとに平均した価格で算出した金額を基礎として精算すること また、この場合において、農林水産物を購入した事業者は、農協等が作成する一定の書類を保存することが仕入税額控除の要件となります。

自動販売機及び自動サービス機の範囲

【問40】

3万円未満の自動販売機や自動サービス機による商品の販売等は、適格請求書の交付義務が免除されるそうですが、具体的にはどのようなものが該当しますか。

【回答】

例えば、

・自動販売機による飲食料品の販売

・コインロッカーやコインランドリー等によるサービス

・金融機関のATMによる手数料を対価とする入出金サービスや振込サービス

のように機械装置のみにより代金の受領と資産の譲渡等が完結するものが該当します。

適格請求書の交付義務が免除される自動販売機特例の対象となる自動販売機や自動サービス機とは、代金の受領と資産の譲渡等が自動で行われる機械装置であって、その機械装置のみで、代金の受領と資産の譲渡等が完結するものをいいます。

なお、

・小売店内に設置されたセルフレジを通じた販売のように機械装置により単に精算が行われているだけのもの

・コインパーキングや自動券売機のように代金の受領と券類の発行はその機械装置で行われるものの、資産の譲渡等は別途行われるようなもの

・ネットバンキングのように機械装置で資産の譲渡等が行われないもの

以上のものは、自動販売機や自動サービス機による商品の販売等に含まれません。

(参考)

コインパーキングは、適格請求書の交付義務が免除される自動販売機特例の対象とはなりませんが、駐車場業(不特定かつ多数の者に対するもの)に該当することから、適格請求書に代えて、適格簡易請求書を交付することができます。

媒介者交付特例

【問41】

当社(委託者)は、取引先(受託者)に商品の販売を委託し、委託販売を行っています。これまで、販売した商品の納品書は取引先から購入者に交付していましたが、この納品書を適格請求書として交付することはできますか。なお、当社と取引先はいずれも適格請求書発行事業者です

【回答】

取引先も適格請求書発行事業者ですから、貴社(委託者)が取引先(受託者)に自らが適格請求書発行事業者であることを通知することにより、取引先(受託者)が自らの名称及び登録番号を記載した納品書を作成し適格請求書として購入者に交付することができます。なお、貴社は取引先から交付を受けた適格請求書の写しを保存する必要があります。

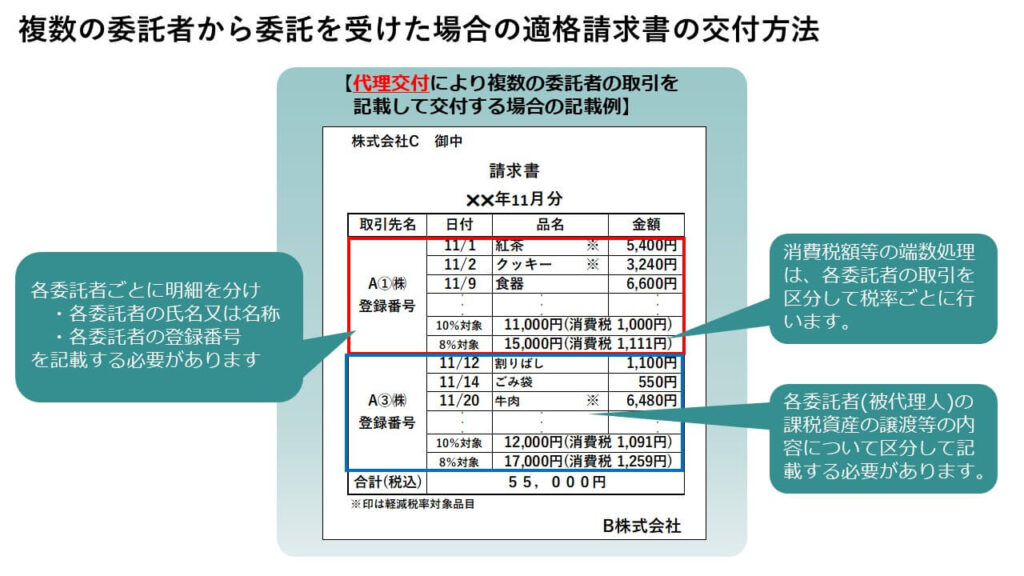

その1:代理交付

適格請求書発行事業者には、資産の譲渡等を行った場合、課税事業者の求めに応じて適格請求書の交付義務が課されています。委託販売の場合、購入者に対して課税資産の譲渡等を行っているのは委託者ですから、本来、委託者が購入者に対して適格請求書を交付しなければなりませんが、受託者が委託者を代理して、委託者の氏名又は名称及び登録番号を記載した、委託者の適格請求書を、相手方に交付する、代理交付が認められています。

その2:媒介者交付特例

また、次の①及び②の要件を満たすことにより、委託者の課税資産の譲渡について、受託者が自己の氏名又は名称及び登録番号を記載した適格請求書(電子データ含む)を委託者に代わって購入者に交付、又は提供することができます。

①委託者及び受託者が適格請求書発行事業者であること

②委託者が受託者に、自己が適格請求書発行事業者の登録を受けている旨を取引前までに通知していること(通知の方法としては、個々の取引の都度、事前に登録番号を書面等により通知する方法のほか、例えば、基本契約等により委託者の登録番号を記載する方法などがあります)

この媒介者特例は、物販の委託販売だけでなく、請求書の発行事務や集金事務といった商品の販売等に付随する行為のみを委託しているような場合も対象となります。

なお、媒介者交付特例を適用する場合における委託者・受託者の対応は、次のとおりです。

【委託者の対応】

①自己が適格請求書発行事業者でなくなった場合、その旨を速やかに受託者に通知する

②委託者の課税資産の譲渡等について、受託者が委託者に代わって適格請求書を交付していることから、委託者においても、受託者から交付された適格請求書の写しを保存する

【受託者の対応】

①交付した適格請求書の写し又は提供した電子データを保存する

②交付した適格請求書の写し又は提供した電子データを速やかに委託者に交付又は提供する

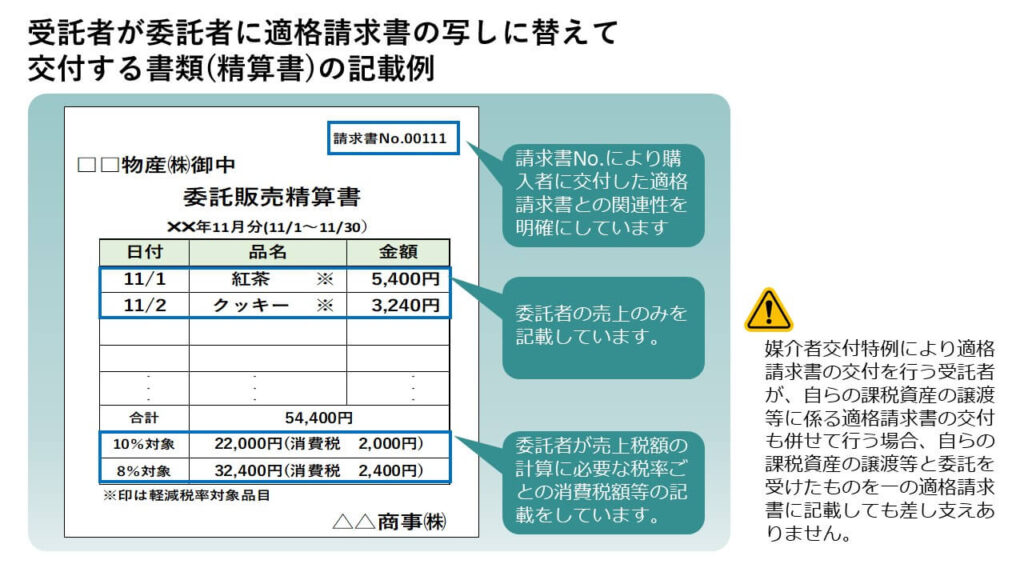

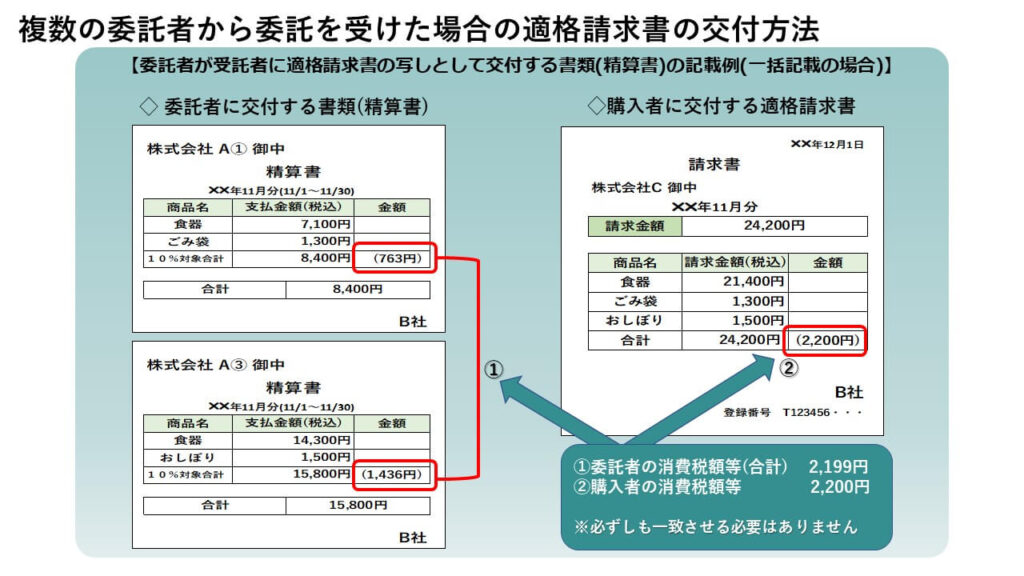

(注)委託者に交付する適格請求書の写しについては、例えば、複数の委託者の商品を販売した場合や、多数の購入者に対して日々適格請求書を交付する場合などで、コピーが大量になるなど、適格請求書の写しそのものを交付することが困難な場合には、適格請求書の写しと相互の関連が明確な、精算書等の書類等を交付することで差し支えありませんが、この場合には、交付した当該精算書等の写しを保存する必要があります。

なお、精算書等の書類等には、適格請求書の記載事項のうち、「課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率」や「税率ごとに区分した消費税額等」など、委託者の売上税額の計算に必要な一定事項を記載する必要があります。

複数の委託者から委託を受けた場合の媒介者交付特例の適用

【問42】

当社(受託者)は、複数の取引先(委託者)から委託を受けて、受託販売を行っています。一の売上先に対して、複数の取引先の商品の販売を行うことがあり、その場合、媒介者交付特例により、当社が一括して適格請求書を交付することは可能でしょうか。

【回答】

※上記における「一の売上先」とは1つの売上先を指します。

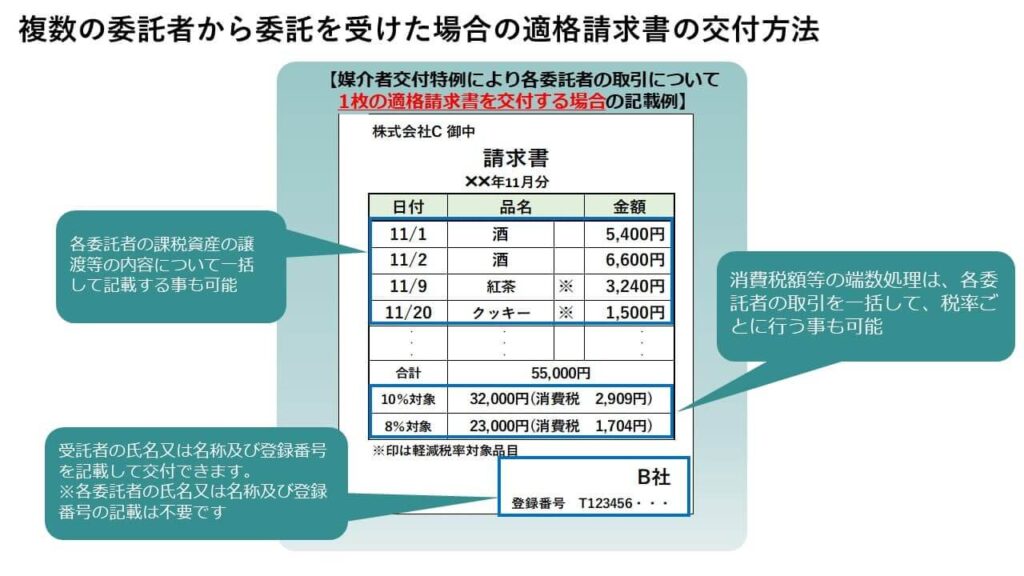

媒介者交付特例の適用により、ご質問のように複数の委託者に係る商品を一つの売上先に販売した場合であっても、1枚の適格請求書により交付を行うことが可能です。

次の①及び②の要件を満たすことにより、受託者が、委託者の課税資産の譲渡等について、自己(受託者)の氏名又は名称及び登録番号を記載した適格請求書(電子データ含む)を、委託者に代わって、購入者に交付、提供することができます。

①委託者及び受託者が適格請求書発行事業者であること

②委託者が受託者に、自己が適格請求書発行事業者の登録を受けている旨を取引前までに通知していること

媒介者交付特例により複数の委託者の商品を一つの売上先に販売した場合でも、1枚の適格請求書による交付が可能ですが、この場合適格請求書の記載事項の取引金額(税抜又は税込)は、委託者ごとに記載し、消費税額等の端数処理についても委託者ごとに行うことが原則となります。

ただし、受託者が交付する適格請求書単位で、複数の委託者の取引を一括して記載し、消費税額等の端数処理を行うことも差し支えありません。

この場合、受託者が各委託者に適格請求書の写しに替えて交付する精算書等に記載する消費税額等の合計額と、売上先に交付した適格請求書に記載した消費税額が必ずしも一致しないことも生じますが、各委託者の税込対価の合計額から消費税額等を計算するなど、合理的な方法によることとしている場合には差し支えありません。

また、委託者に適格請求書発行事業者とそれ以外の者が混在していたとしても、適格請求書発行事業者とそれ以外の者とに区分することにより、適格請求書発行事業者に係るもののみを適格請求書とすることができます。

まとめ

国税庁に寄せられた問い合わせについて解説しました。 今後も定期的に一問一答を掲載していく予定です。TOMAでは、お客様に合わせたアドバイスやサポートを全力でさせていただきます。初回相談は無料ですので、お気軽にお問合せ下さい。

本記事の引用元:国税庁「インボイス制度に関するQ&A目次一覧」