三国間貿易では、日本の法人の役割は仲介となるため、通常の物品の輸入・輸出手続きはなく、インボイスを発行するのみとなります。ではこの三国間貿易に係る消費税はどうなるのかと思われる方も多いのではないでしょうか。

また、国外事業者から一定の役務提供を受けた場合には、特殊な消費税の取扱いをする必要があります。今回は、これらの国際取引がある会社向けにポイントを解説していきます。

本ブログでは次のようなトピックを解説していきます。

1.国外取引には消費税は課されません。国外取引は、消費税課税の対象外となります。

2.三国間貿易の仕入及び売上は消費税課税対象外です。三国間貿易は国外取引に該当するため、消費税が課税されません。

3.上記の三国間貿易について、その他気をつけるポイントが3点あります。

4.リバースチャージ方式の採用の背景について説明します。リバースチャージ方式の採用の背景を知ることで、制度の理解が深まります。

5.国境を越えた役務の提供にはリバースチャージ方式が採用されているものがあります。

リバースチャージ方式により、国外事業者から事業者向け電気通信利用役務の提供を受けた場合には、原則として事業者は国外事業者の分の消費税の申告納税義務が発生します。

目次

国外取引には消費税は課されません

(1)取引が資産の譲渡又は貸付けの場合

原則として、その譲渡又は貸付けが行われる時においてその資産が所在していた場所が国外であれば、国外取引となります。

(2)取引が役務の提供の場合

原則として、その役務の提供が行われた場所が国外であれば、国外取引となります。例外的な役務の提供については、下記の電気通信利用役務の提供をご参照ください。

三国間貿易の仕入及び売上は消費税課税対象外です

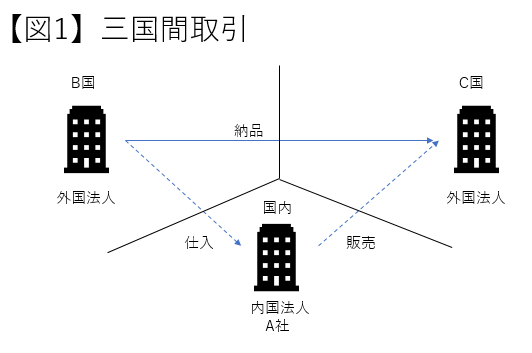

三国間貿易とは、事業者が国外において購入した資産を国内に搬入することなく海外で譲渡する取引のことです。国内の事業者はインボイス(送り状)を発行するのみで、直接的な資産の取引はありません。

この場合は、国外に所在する資産の譲渡であり国外取引に該当しますので、インボイスを日本で発行したかどうか、その経理処理のいかんに関わらず課税の対象とはなりません。また、イに記載のとおり国外に所在する資産の譲受は国内において行う課税仕入に該当せず、仕入税額控除の対象にもなりません。

消費税は、国内において行う資産の譲渡等を課税の対象とし、資産の譲渡が国内で行われたかどうかは、その資産の譲渡が行われるときにおいてその資産が所在していた場所が国内にあるかどうかにより判定します。

上記の事例では、内国法人のA社が仕入た機械を、国内に輸入することなく、C国の会社に販売することになり、B国に所在する資産の譲渡となりますので、国外取引に該当します。したがって、内国法人が売上を計上しても消費税の課税の対象とはなりません。また、仕入も国内において行う課税仕入に該当せず、仕入税額控除の対象ともなりません。

三国間貿易で気をつけるポイント

三国間貿易に関わる法的規制

2009年11月施行の外為法改正で、三国間貿易の規制の対象となる取引が、「売買」に関するものだけでなく、貨物の「貸借」や「贈与」も含まれるようになりました。

三国間貿易に関わる報告義務

一回当たりの支払い並びに支払いの受領が3,000万円を超える場合は、日本銀行への「支払または支払の受領報告書」の提出義務があります。

三国間貿易における留意点

信用状取引の場合、信用状条件として要求される書類には、外国の船積み地から取り寄せる書類もあり、原産地証明書の書替えが必要となるケースがあります。

つまり、信用状条件に従った書類が信用状の期限内に完全に準備できるよう十分な事前調整が必要です。

このほかのリスク回避策として、貿易保険の付保も考えられます。

リバースチャージ方式の採用の背景

国外事業者がインターネトを介して国内の利用者向けに著作物などを提供する場合には、その資産の譲渡等がどこで行われたか不明確であるため、これまではその役務の提供を行う者の事務所等の所在地により国内外判定を行い、最終的には国外取引として課税の対象とはされていませんでした。

ただし、これでは同様の内容のサービスでも国内事業者のサービスは国内取引で課税の対象となり、国外事業者のサービスは課税の対象とはされないという不合理が生じます。

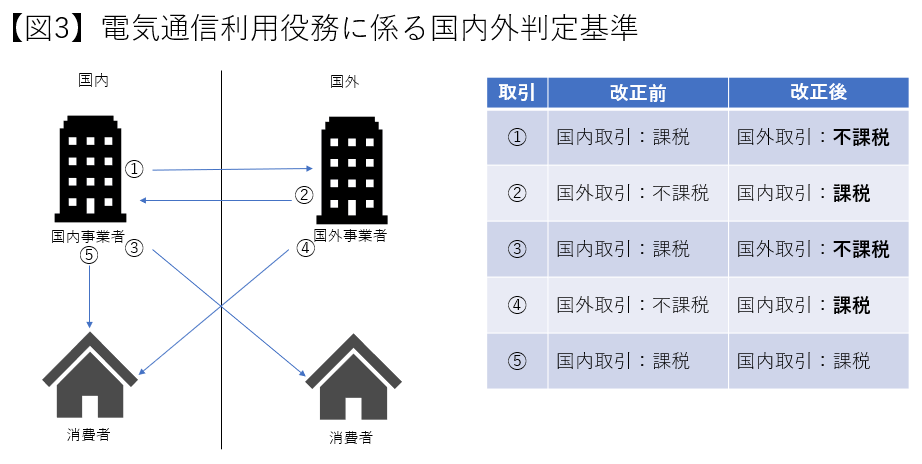

こうした国内外の事業者間の課税上の不合理を解消するために、平成27年の税制改正によって、通信回線を介して行う役務の提供の国内外判定基準を役務の提供を受ける者の住所等に改められました。

しかし上記改正により次は下記のような問題が生じました。

通常、消費税は売上(売手側では仮受消費税の計上される)と仕入(仕入側では仮払消費税の計上される)が課税ということで対応しますが、国内外判定基準を役務の提供を受ける者の住所等としたことにより、国外事業者の売上は課税売上とならないのに国内事業者の仕入については課税仕入となるというギャップが生じる場合があります。

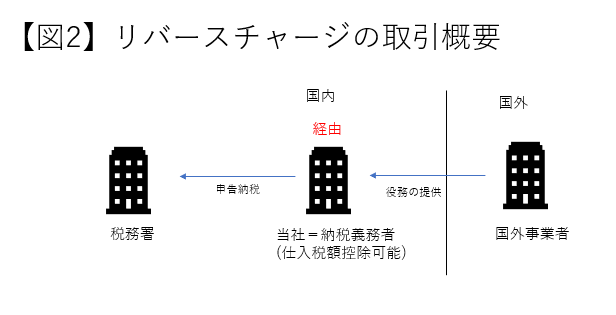

そこで、下記のようなリバースチャージ方式が採用されることとなります。

国境を越えた役務の提供~リバースチャージ~

まず、電気通信利用役務の提供の国内外判定は、下図の通りその役務の提供を受ける者の住所若しくは居所又は本店若しくは主たる事務所の所在地が国内にあるかどうかにより行います。

また電気通信利用役務の提供は「事業者向け電気通信利用役務の提供」と「消費者向け電気通信利用役務の提供」と2種類に区分されています。これらは扱いも異なりますので、注意が必要です。

国外事業者が行う電気通信利用役務の提供のうち、「事業者向け電気通信利用役務の提供」については、当該役務の提供を受けた国内事業者は当該役務の提供を通常の仕入税額控除の対象とすることができる一方で、「特定課税仕入」として消費税の申告納税を行うこととしています。(ただし、課税売上割合が95%以上である事業者または簡易課税制度の適用受ける事業者については当分の間、特定課税仕入はなかったものとみなされます。)

このリバースチャージ方式により、事業者向け電気通信利用役務の提供を国外事業者に代わって国内事業者の課税対象にしてその申告税額に含めるとともに、その提供を受ける課税仕入についての税額控除が認められました。

電気通信利用役務の提供には具体的に以下のようなものが挙げられます。(なお、通信そのもの、又はその電気通信回線を介する行為が他の資産の譲渡等に付随して行われるものは「電気通信利用役務の提供」には該当しません。)

・インターネットを介した電子書籍、音楽、広告の配信

・顧客に、クラウド上のソフトウェアやデータベースを利用させるサービス

・顧客に、クラウド上で顧客の電子データの保存を行う場所の提供を行うサービス

・インターネットを介して行う宿泊予約、飲食店予約サイト(宿泊施設、飲食店等を経営する事業者から掲載料等を徴収するもの)

・インターネットを介して行う英会話教室

国外事業者が行う「電気通信利用役務の提供」のうち、国内事業者が受けた「消費者向け電気通信利用役務の提供」については、上記のリバースチャージ方式による申告納税義務はありませんが、当分の間、当該役務の提供に係る仕入税額控除を制限することとされています。

ただし、当該役務の提供を行う国外事業者が、国税庁長官の登録を受けた登録国外事業者である場合には、その仕入税額控除を行うことができることとされています。

なお、事業者向け電気通信利用役務の提供と同様に、国外事業者が国内において行う芸能・スポーツ等の特定役務の提供についてもリバースチャージ方式の適用対象となっています。

参考資料:

・上杉秀文,国際取引のQ&A,税務研究会出版局,四訂版

・国税庁「No.6118 国境を越えた役務の提供に係る消費税の課税関係について」

まとめ

以上三国間貿易とリバースチャージに係る消費税の取扱いについて解説しました。三国間貿易における仕入・売上については消費税が課税されないという結論になっています。

リバースチャージ方式は通常の消費税と課税の取扱いが異なるため、国外事業者より電気通信利用役務の提供の提供等を受けている場合には注意しましょう。

ご不明点又は具体的なご相談がございましたらお気軽にお問合せください。

海外取引に関する関連情報

その他の海外取引に係る消費税についてはこちらで解説しています。消費税の課税対象となる場合には、非課税、免税、課税取引の3つに分けることができます。また、本ブログでも記載している国内外取引の判定についても詳しく解説しています。

関連ブログ:>>「海外取引に係る消費税を詳しく解説します」

インボイス制度についてはこちらのブログがあります。令和5年度10月より適用開始となります。

関連ブログ: >>インボイス制度をわかりやすく解説!導入について対策と注意点を紹介