目次

買い手にとってのM&Aとは?

M&A(エムアンドエー)とは、Merger And Acquisition(合併と買収)の略。別の会社との合併やグループ会社化を行うことで、営業力を高めたり、コストを削減したりと自社の更なる成長・発展を実現するための経営戦略の一つです。

M&Aの歴史は古く、戦前から企業の合併や買収は行われていました。ただM&Aというワードが広く知られるようになったのは2000年代に入ってからと言われています。その当時はまだM&Aといえば大企業同士のものという印象でしたが、近年、中小企業同士のM&Aが急激に増加しています。

2008年のリーマンショックや2011年の東日本大震災、そして近年では2020年の新型コロナウイルス感染症の蔓延など、経済に大きな影響を及ぼす出来事が起こった年はさすがに減少傾向にありますが、それでもM&Aの成約件数、市場規模は年々伸び続けています。

新型コロナの影響はたしかに大きかったのですが、それも体力のある企業にとっては自社単独での成長だけでなく、M&Aによって大きく飛躍するチャンスと捉えることもできたのではないでしょうか。また、これまでM&Aを実施した経験のない企業も、既存事業の拡大や、新たな収益の柱の創出をねらって、M&Aを検討するケースが増えています。

なぜM&Aを選択する企業が増えている?

前段でM&Aによる売却を検討する企業が増えていると述べました。その主な要因としては、大きく3つあると考えられます。

M&Aの増加理由①:経営者の高齢化・後継者不足

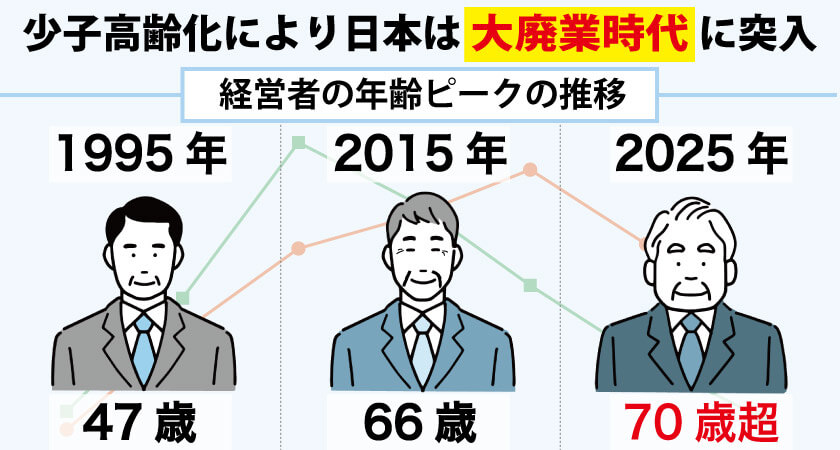

まず、第一に日本が超高齢化社会と化していることが要因として挙げられます。中小企業の経営者の高齢化は深刻な社会問題となっているのは周知の事実です。中小企業庁のまとめたデータによると、1995年に47歳だった経営者年齢のピークは、2015年には66歳、2025年に70歳を超える見込みであり、その数は245万人に達すると考えられています。

この内、約半数は後継者がいない状態と推計されており、後継者を選びたくても親族に適任者がいない、社内にも経営者として仕事をこなせる人材がいないという企業は多く、毎年4万社以上の企業が、休廃業・倒産を選択しているのが現状です。2020年は1年で約5万8,000社が姿を消しました。後継者さえ見つかれば経営を続けられたのに…、というケースも多かったに違いありません。

「一生懸命働いてくれる社員の雇用を守りたい」

「自分の子どものように大切に、人生をかけて築いた会社を後世に残したい」

このような思いを持つ経営者は多く、そのため廃業ではなく、M&Aによる売却を選択する企業が増えています。

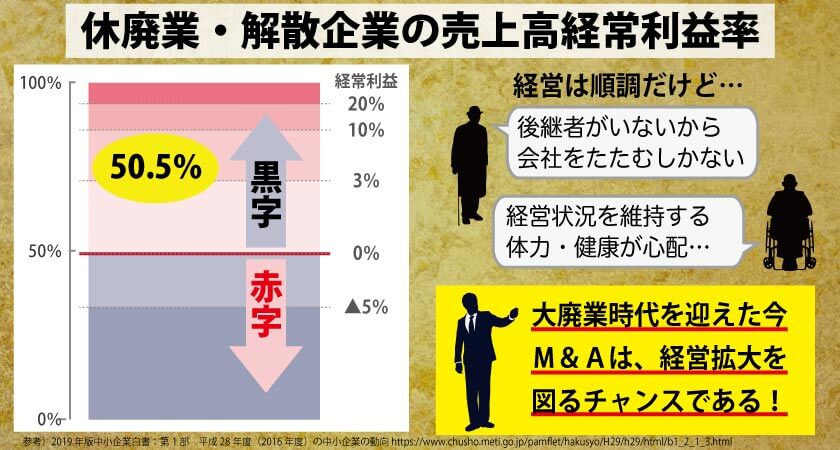

では、休廃業した企業の業績はどうでしょうか。中小企業庁のまとめた中小企業白書(2016)によると、2013年から2015年までに休廃業・解散した企業約84,000社のうち、休廃業前の利益率が0%以上の黒字状態だった企業の割合は50.5%という結果が出ています。

つまり、過半数が黒字経営を続けていたのに休廃業しなければならなかったということです。利益率が10%以上の企業が13.6%、20%以上の企業が6.1%とかなりの業績を上げていた企業も一定数あります。

このように大廃業時代と言われる現代日本ですが、前述の通りM&Aをうまく戦略に組み込むことができれば、買い手にとっては大きなビジネスチャンスと言っても過言ではありません。

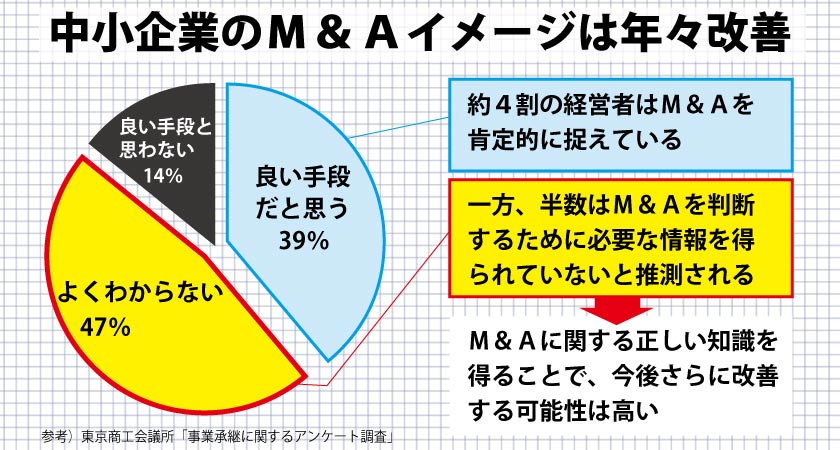

M&Aの増加理由②:M&Aのイメージ改善

M&Aの買い手という立場は、日本においてはどういうわけかあまり良いイメージを抱かれにくい傾向にあるようです。

近年のドラマや小説でもM&Aの買収側=悪者として描かれることは多く、外資系企業がグレーな手段で日本企業を買収しようとしたり、特許権侵害訴訟を足がかりに、和解策として企業を買収しようと試みたり等、現実の世界でも、敵対的買収はニュースバリューが高く大きく報じられます。

M&A=怪しいというイメージが定着しやすいのはこうした事情が一因ですが、非上場の中小企業はそんなに身構える必要はありません。これは非上場企業の株式は市場に公開されておらず、現株主の承諾を得ずに買収することが不可能だからです。

M&Aが日本で活発に行われるようになって20年、近年ではM&Aに対する正しい認識を持っている経営者が増えています。これはM&Aをサポートするアドバイザーや公的機関が増え、積極的な情報発信を行っていることが理由として挙げられます。

また、M&Aを実施しうまくシナジー効果を享受できた企業も増えるなど、多くの実績が出ているため、M&A=よくわからないものという霧が晴れてきたのも一因でしょう。

ただし、一方ではM&Aに関する意識調査において47%が「よくわからない」と答えていることも事実です。これらの経営者はまだ良いか悪いかを判断できる情報を持ち合わせていない層と言い換えることもできるでしょう。

彼らが正しい知識を持ち、M&Aとは、第三者である企業に自社が行ってきたことが正当に評価された証であり、誇るべきことだというM&A本来の意義が根づけば今後、中小企業のM&Aはさらに活発になるはずです。

事実、この10年で親族以外の第三者に対する承継は増加傾向にあります。従業者10~50人規模の企業については、半数近くが売却について積極的に検討しているというデータもあります。

このようにイメージの改善がなされつつあるM&Aですが、売り手にとって不安がなくなることはありません。真に友好的なM&Aを実現するためには、理屈を抜きにして売手に寄り添う姿勢が必要です。

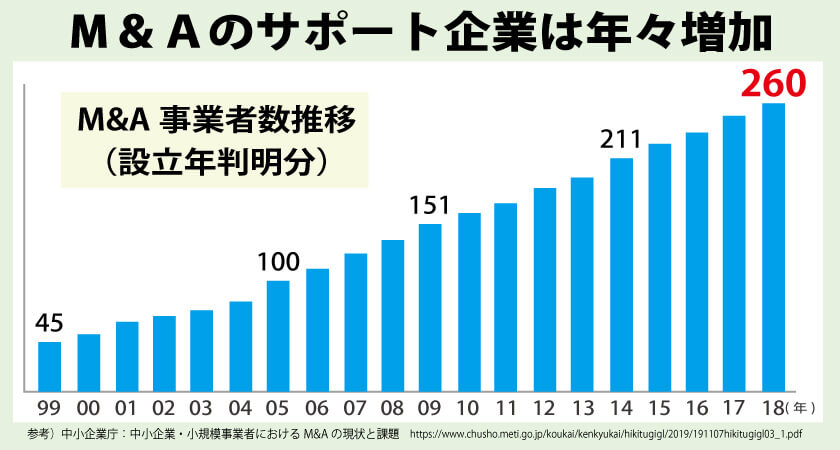

M&Aの増加理由③:M&Aをサポートする体制の構築

企業規模に関わらずM&Aを実際に行う際には、専門知識を有するアドバイザーの存在が必須です。中小企業の永続的な発展を支援するアドバイザーが増えていることも、M&A増加の理由でしょう。近年、中小企業のM&Aを仲介・FAを務める専門業者の数は1999年には45社でしたが、2018年には260社と5倍以上に拡大しています。

一方、成功報酬至上主義の悪質なM&Aアドバイザーが出てくるなど、トラブルも増加しているため、M&Aアドバイザーの選定は慎重に行うことが重要です。

買い手側からすると基本的に案件を持ち込まれてから検討がスタートすることが多くなります。しかし上記のように成功報酬至上主義のM&Aアドバイザーであれば、売り手を過剰に良く見せようとするケースも想定されるため注意が必要です。また、自社のM&A戦略を共有、あるいは共に策定し、買い手主導でM&Aを検討していく場合にはよりM&Aアドバイザーを吟味する必要があるでしょう。

では、どのようにして信頼できるM&Aアドバイザーを判断すればよいのでしょうか。信頼できるM&Aアドバイザーを選定する一つの目安として、中小企業庁が主となり構築した「M&A支援機関登録制度」があります。

2021年から始まった新しい制度で、中小企業が安心してM&Aに取り組める基盤を構築するために設けられました。「M&A支援機関登録制度」の登録には「中小M&Aガイドライン」の遵守宣言を行うことなどが登録要件となっています。

また、政府が事業承継推進に当たってM&A専門家への報酬を補填するために設けられた「事業承継・引継ぎ補助金(専門家活用型)」を申請する際には、予め登録されたM&A支援機関の提供する支援に係るもののみが補助対象となります。なお、当社はこのM&A支援機関登録制度に登録していますので、安心してご相談ください。

公的機関である「事業引継ぎ支援センター」も中小企業のM&A普及の一因です。「事業引継ぎ支援センター」の資料によると、2011年には0件だった成約実績が2020年には1379件と、この10年で着実に実績を伸ばしています。

以上の理由から、M&Aを選択する企業の数は年々増加しており、この流れはしばらく続くことが予想されます。今後、企業経営をしていく中で、M&Aは成長戦略の柱の一つと考えるのが当たり前となるかもしれません。

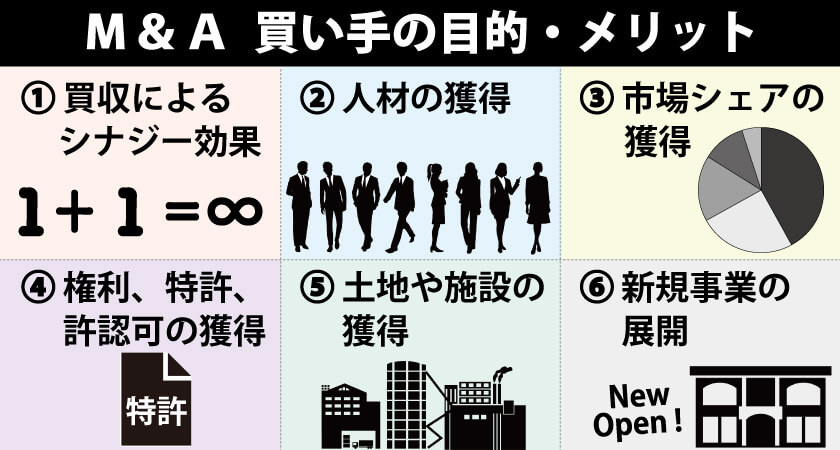

買い手がM&Aを選択する目的・メリットは?

買い手の多くがM&Aを選択する目的は何でしょうか。ここでは企業を買収することによって得られるメリットを解説したいと思います。

買い手の目的・メリット①:買収によるシナジー効果

買収によるシナジー効果は、M&Aにおいて買い手が最も期待するものの一つと言っても過言ではないでしょう。シナジーとは1+1が2以上になるような「相乗作用」のことで、買収による売上の拡大や、新たな販売チャネルの獲得などの単純な足し算による影響だけではなく、本社機能の統合によるコスト削減や、相手方の商流に新たに自社の製品を流すことなどによって得られる新たな販路の開拓などが挙げられます。

シナジー効果をしっかりと享受するためには、売り手企業を選択する段階での事前調査はもちろん、買収後のPMI(Post-merger integrationの略。M&A後の統合プロセス)を丁寧かつ確実に遂行することが重要なポイントになります。

買い手の目的・メリット②:人材の獲得

業界経験者や、多彩なコネクションを持つ営業、能力の高い技術者や研究者といった貴重な人材を、採用活動をすることなくまとめて手に入れられるのはM&Aならではのメリットです。

少子高齢化により、労働力人口は減少の一途を辿り、今後も歯止めはかからないでしょう。また、東京をはじめとする都市部への人口集中により、地方の中小企業では、さらに採用が難しくなっています。

買い手の目的・メリット③:市場シェアの獲得

同業他社とM&Aをすることにより、業界における市場シェアを獲得することができます。アメリカの数学者B.O.クープマンによって提唱されたシェア理論「クープマンの目標値」によれば、73.9%で独占的市場シェア、41.7%で安定的トップシェア、26.1%で市場影響シェアと言われています。

市場シェアを獲得することで、業界における確固たる地位を確立することが可能です。

買い手の目的・メリット④:権利・特許・許認可の獲得

ある製品を商品化するために必要な特許や、業界におけるブランド力、といった資産は長い開発期間や、積み上げた実績によって成り立っています。M&Aを実施することによって他社が積み上げてきたもの、積み上げてきた時間を引き継ぐことができます。

ただ、許認可の獲得には注意が必要で、法人格ごと承継する必要があります(一部の許認可は法人格ごと承継する場合でも届出が必要になります)。事業譲渡(対象の事業に関する資産のみを譲渡するスキーム)では、原則として許認可は引き継げません。

買い手の目的・メリット⑤:土地や施設の獲得

未開拓のエリアに新規参入をする場合、新たに土地探しからはじめ、工場や店舗をなどの設備を新設する必要があるため、多大な時間的コストがかかります。

既にそのエリアで一定の実績を積み上げている企業をM&Aによってグループ化することで新規展開のリスクを最小限に抑えつつ、素早く新しいエリアに進出することが可能です。

買い手の目的・メリット⑥:新しい業種への事業展開

自社がこれまで取り組んできた事業とは別領域へ新たに事業展開を試みる際にもM&Aは非常に有効な手段になります。

例えば、食料品の卸売業を営んでいる企業が新たに和食レストランを出店しようとする際、すでに和食店で実績を残している企業を買収することで、ゼロから参入するよりも容易に事業展開が可能になります。

以上のように、買い手にとってM&Aはさまざまなメリットをもたらします。しかし、注意したいのは、M&Aを計画した当初の戦略・目的を忘れないことです。中にはM&Aをすること自体が目的となり、「なぜ自社がM&Aを選択するのか」がブレてしまう例もあり、その場合は非常に高い確率でM&A後の事業展開がうまくいかないケースが多いです。

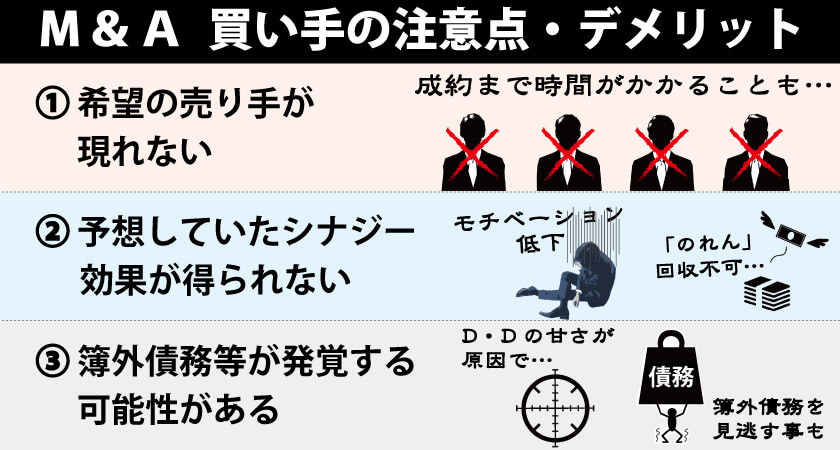

M&Aにおける買い手の注意点・デメリットは?

さまざまなメリットがある一方で、M&Aにおいて買い手が注意すべき点は何でしょうか。

買い手の注意点・デメリット①:希望の売り手が現れない

M&Aは相手がいて初めて成立する戦略ですので、望んだからといってすぐに実現できるわけではありません。自社の戦略に合致する相手を見つけるには相応に時間がかかると考えたほうが良いでしょう。たとえ条件に合致する相手がいたとしても、相手にその気がなければ成立しないという問題もあります。

そうした背景もあり、ようやく見つけた相手だからと成約を焦り、本来の目的に沿わない企業を買収してしまったことで、期待していたシナジー効果が得られない事例をしばしば目にします。

希望通りのM&Aを実現するためには、相手をじっくりと選定すること、M&Aアドバイザーなど専門家に意見を求めることも重要な手段の一つです。

買い手の注意点・デメリット②:予想していたシナジー効果が得られない

シナジー効果がしっかりと享受できるよう、売り手の選択は慎重かつ適切に行うことが重要ですが、どれだけ注意を払ってM&Aを実行しても、買収前に予測していたシナジー効果が得られないケースがあります。

よくある要因としては、

・従業員への説明不足によりM&A後に売り手従業員のモチベーション・パフォーマンスが低下してしまう。

・買い手と売り手の従業員同士の摩擦が大きく、協業体制が構築できない。

等が挙げられます。

この他にもシナジー効果が得られない理由はさまざまです。

また、M&Aはシナジーを期待して「のれん」を付けて買収するケースが多いですが、「のれん」を含めた投資額を回収できるほどのシナジー効果が発揮されず、最悪の場合は最終的に手放さざるを得なくなるケースも往々にして見られます。

十分にシナジー効果が発揮できるように、M&A成立前からPMIを見据えて、徹底的に準備を行いましょう。

買い手の注意点・デメリット③:簿外債務などを引き継いでしまう可能性がある

日本のM&Aにおいて最も多く取られるスキームである株式譲渡の場合において、企業を丸ごと引き継ぐため、事前に認識していない簿外債務などのリスクを一緒に引き継いでしまう可能性があります。

代表的なものとして、退職給付引当金の積み立て不足額、賞与引当金の積み立て不足額、未払残業代などが挙げられます。これらを可能な限り事前に把握し、案件の取りやめも視野にいれた事前準備、対応が必要です。

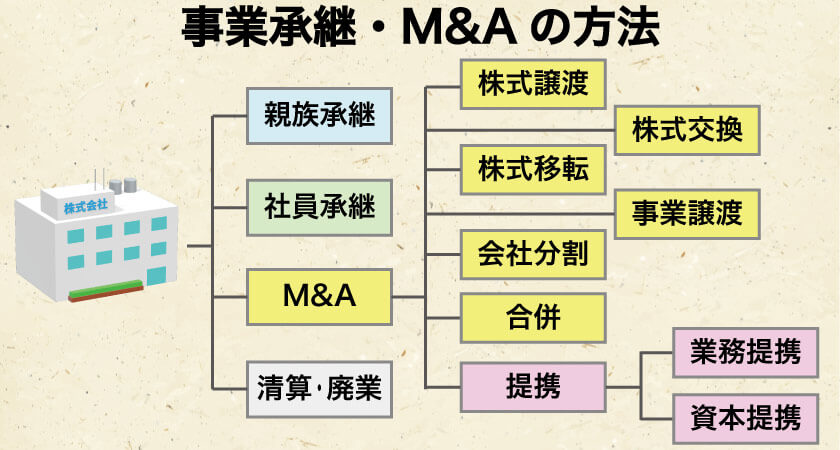

買い手側から見るM&Aの方法

一口にM&Aと言っても方法は多岐にわたります。M&Aを行う目的に合わせた方法を選択することが重要です。

【買収方法1:株式譲渡】

売り手企業の株式を受け取り、その対価として現金を渡す方法で、国内で行われる中小企業同士のM&Aの多くが株式譲渡で行われています。会社の持ち主が変わるだけなので、手続きが比較的簡便であり、一部の例外を除き許認可も引き継がれるため、迅速な事業展開が可能です。

【買収方法2:株式交換】

売り手の株式を受け取るのは株式譲渡と同じですが、対価は現金ではなく自社の株式を渡す方法です。買い手はM&Aのために現金を用意する必要がないというメリットがあります。株式交換実施後、買い手企業の株主に売り手株主が加わることになります。

【買収方法3:事業譲渡】

売り手企業の事業の全て、または一部を買収する方法です。株式譲渡との違いは会社の一部を買収できる点にあります。手続きが煩雑になるというデメリットはありますが、買い手にとっては、対象となる事業に関する資産を選択的に買い取るため、想定外の簿外債務を排除して譲受できる点がメリットとして挙げられます。

社員の引継ぎについては売り手企業を一度退職し、買い手企業が再雇用するという流れになります。社員一人ひとりに対して、条件面などを調整する必要があるため、他の方法よりも社員への丁寧な説明が重要です。また、事業譲渡は買い手企業と株主(オーナー)の契約ではなく、対象の会社との契約になるため、譲渡対価は会社に支払われます。

【買収方法4:会社分割】

売り手企業の一部事業を別会社に切り分けた上で買収する方法です。

会社分割には事業の一部を買収企業に承継する吸収分割と、切り分けた事業を新しい会社として承継する新設分割があります。

事業譲渡との違いはいくつかありますが、許認可を承継できる(業種によって届出が必要な場合もあります)点、雇用関係を包括的に承継できる(労働者保護手続きが必要です)点などの違いがあり、これは買い手にとってメリットといえるでしょう。

一方で、切り分けた会社を丸ごと承継するため、株式譲渡と同様に簿外債務を引き継いてしまうリスクがあり、これがデメリットとなります。譲渡対価の支払先は実施する会社分割の類型(吸収分割、新設分割、さらに分社型、分割型と分類されます)によって、異なります。

【買収方法5:合併】

複数の会社が一つになる方法です。合併には吸収合併と新設合併があり、吸収合併は買い手企業の会社の一部となり、売り手企業は法人格を失います。

新設合併は複数の会社が一つになり、新たな会社を設立する方法です。合併前の従業員・資産・全ての権利義務は新設会社に引き継がれます。

買い手のメリットとしては、例えば株式譲渡によるM&Aよりも対等な立場でのM&Aであるという印象を与えやすい点が挙げられます。ただ、特に吸収合併の場合、どちらかの企業が消滅会社となるため、やはり売り手に対する配慮は必要です。

実務上では合併比率を1対1とする対等合併の形をとったり、消滅会社の社名やブランドを残したりといった対応が取られることがあります。

また、合併対価について、会社法第749条第1項2号の規定により、株式又は現金による支払が認められています。売り手との交渉次第ではありますが、現金を用意せずに実施できる点は買い手にとってメリットです。

【買収方法6:提携】

提携は広義でM&Aに該当しますが、会社の経営権の移動などはありません。

2つの会社が業務上協力関係を築くことを業務提携といいます。業務提携に加えて資本(株式)の持ち合いや一部譲渡など、資本関係の構築を含む協力関係を資本提携といいます。

最初は業務提携のみから始まり、信頼関係の構築、シナジーの確認を経て、より迅速な意思決定を行うためや、関係を深めるために資本提携に至るケースも少なくありません。そこからさらに合併や、グループ会社化する場合もあります。

資本提携は経営権の移動はありません。

M&Aの方法については以下ブログでも詳しく解説しています。あわせてご覧ください。

企業買収虎の巻。企業買収の方法とメリットデメリットを解説

買い手側から見るM&Aの流れ

一般的なM&Aによる買い手の流れは以下になります。

(1)M&A戦略の策定

なぜM&Aを行うのか、どんな目的があり、いつまでにどうありたいのか、どんな企業をいくらで買収したいのか。

ビジョンを可能な限り明確にすることがM&Aのスタートです。目的が明らかであれば、買収する企業で迷うことが少なくなり、M&Aアドバイザーに依頼する場合にも具体的な説明ができるため、提案される案件の質が向上します。

(2)M&A案件探し(ソーシング)

M&A戦略の策定が完了したら、いよいよ案件探し(ソーシング)です。案件のソーシングは自社ネットワークを用いて行う場合と、M&Aアドバイザーに依頼する場合の2通りがあります。

・自社ネットワークを用いたソーシング

これまでに築いてきた同業ネットワークや、商流のネットワーク、経営者同士のつながりを活用してソーシングを行います。お互いに一定程度の理解や信頼関係がある状態からのスタートになるため、検討のしやすさがメリットになります。

一方で、M&Aに慣れていない関係者が増えることで、情報漏洩のリスクが高まる可能性があり、これがデメリットといえるでしょう。一昔前の日本においてはこの方法が主流でしたが、M&Aを支援する社会的な仕組みが出来上がりつつある現在は、M&Aアドバイザーによるソーシングが主流になりつつあります。

また、自社ネットワークで相手を見つけた場合でも、条件交渉やスキームの策定などの実務対応、助言の為にM&Aアドバイザーを雇う場合がほとんどです。

・M&Aアドバイザーによるソーシング

策定したM&A戦略を基に、M&Aアドバイザーにソーシングを依頼する方法です。こちらはソーシングの段階ではニーズを伝えること、提案された企業を検討すること以外に負担がないことがメリットです。

また、買い手側にとっては売り手側と比較して、M&Aの検討を公表することによるリスクは少ないといえます。そのため、この段階では専任のアドバイザーを決定はせず、複数のM&Aアドバイザリー会社とコンタクトを持ち、自社のM&A戦略に合致した相手を広く探す場合がほとんどです。

また、M&Aを積極的に検討している企業の中には、コンタクトをとっているM&Aアドバイザリー会社と包括的な秘密保持契約(NDA)を締結し、検討のスピードを上げている企業もあります。

M&Aを何度も行った経験があり、紹介や伝手で買収先を探している場合でも、相手との交渉や、実務対応の為にも、信頼できるM&Aアドバイザーを選定しておくのがベターです。現にM&Aの経験が豊富な上場企業同士のM&Aでも証券会社や銀行などの金融機関がアドバイザーとして起用される場合がほとんどです。

(3)ノンネームによる検討

M&Aアドバイザーにソーシングを依頼した場合、まずはノンネームシートによる提案を受けることから始まります。

ノンネームシートとは、売却を検討している企業の情報が特定されない範囲で記載された匿名資料のことをいい、業種(業界)、地域、簡単な財務内容(売上高、営業利益、純資産など)、譲渡希望条件などが記載されています。こちらの資料を基に、本格的に検討をするか否かを判断します。

また、相手次第ではありますが、このタイミングで初期的なQAを行うことも可能な場合があります。

(4)ネームクリア(実名開示請求)後に詳細情報(IM)の開示

ノンネームシートの中に本格的に検討したい企業がある場合は、NDAを締結し、ネームクリア(実名開示)を請求します。この際に、売り手企業から提出されるIM(企業概要書)を元に、さらなる検討を進めます。

IM(企業概要書)とは、対象企業の名称、資本金、従業員数、事業内容、組織図、財務状況、固定資産や設備、数字に表れない強み(評価されている技術や、これまでの実績等)がまとめられた資料です。

売り手側にとって都合の良い内容ばかりが記載されているケースも少なくありません。そのため、専門家の意見を参考に売り手企業のビジネス上の懸念事項や、簿外負債等財務データに載っていない懸念事項、係争リスクなどのちに問題となりそうな情報は、なるべく詳しく聞き取るようにしましょう。

同様に、自社がどんな企業か強みも弱みもすべて開示し、信頼関係を築くことがM&A成功の秘訣です。

(5)M&Aアドバイザーの決定・アドバイザリー契約の締結

具体的な交渉に入る前にM&Aアドバイザーの決定・アドバイザリー契約の締結を行います。これはこのタイミングで締結するというよりは、遅くともこのタイミングでアドバイザリー契約の締結を行うという意味です。

ノンネームシートや、IMの提供は、あくまで情報提供の範囲として行ってくれる場合が多いですが、具体的な交渉に入るとなると契約なしで動いてくれるM&Aアドバイザリー会社はいません。IMの開示から具体的な交渉に入る前までのタイミングでアドバイザリー契約を締結することになります。

M&Aアドバイザーの着任、契約形式には2種類あります。

【FA(ファイナンシャル・アドバイザリー)契約】

売り手と買い手、双方それぞれにアドバイザーがついてM&A交渉を行う契約。代理人の立場となるため、契約者の利益・要望を最優先してアドバイスを行う。

【仲介契約】

売り手と買い手に同じアドバイザーがつく契約。あくまで仲介者の立場であるため、どちらか一方に有利になるような交渉は行わず、成約目標に両者の間を取り持つアドバイスを行う。FA契約と仲介契約のどちらの方が良いということはありません。検討しているM&Aの規模や、スピード感などから自社に合ったアドバイザーを選びましょう。

(6)トップ面談

初期的な検討やQAを経て、大筋前向きな方向性が見えてきたところで、両者の経営陣同士の面談を行います。

特に中小企業同士のM&Aでは、経営者同士の人間的相性や、企業文化の相性など、数字に表れない情緒的な要素が重要です。業務上のメリットは当然検討材料の一つですが、実際に会ってみて、信頼できる相手であるかを見極めることがポイントになります。

(7)条件交渉、LOI(基本合意書)の締結

トップ面談の末、条件の擦り合わせが済んだら、売り手に対して基本条件を提示し、売り手が条件に合意すれば、基本合意書(LOI)の締結へと進みます。ここで言う基本合意書(LOI)はM&Aの確約ではなく、法的拘束力も持たせない場合がほとんどです。

基本合意書(LOI)の目的は、基本条件や独占的交渉権、デュー・デリジェンスの実施、売り手が大きく事業の変更をしないことなどを明文化することです。買い手からすると、このタイミングで両者の意思表示を明確にし、明文化することで、コストをかけて次のステップであるデュー・デリジェンスに進むことができるといえるでしょう

(8)デュー・デリジェンス(買収前企業調査)の実施

デュー・デリジェンスとは、買い手の公認会計士や弁護士によるリスクの洗い出し、リスクの解消方法の調査のことで、「買収前監査」や「買収前企業調査」とも呼ばれます。買い手企業はこれまでのやり取りで提示された情報が正しいものかどうか、売り手企業の全ての資産・負債、法務リスク、労務リスクを把握し、売却金額の妥当性を検討します。

また、PMI(Post-Merger Integration=M&A後の統合プロセス。詳しくは後述)に向けて、売り手企業のことを正しく理解することもデュー・デリジェンスの目的です。デュー・デリジェンスで得られた結果は最終的な買収価格の決定や、M&Aの実行是非を判断する大きな材料になるため、慎重かつ徹底的に行いましょう。

(9)調査結果を基に最終的な条件交渉

デュー・デリジェンスの結果、これまでの開示情報と相違があった場合は、M&Aを断念するか、売り手に対し再度交渉の席を求めます。

再交渉を行う場合、価格の減額や表明保証の追加などリスクヘッジに売り手が根拠なく応じない、信頼できないなどの場合はブレイクすることも厭わない強い決意が必要です。

(10)SPA(最終譲渡契約)の締結・クロージング

最終譲渡契約の締結によってM&Aの契約は完了します。クロージングとは、M&Aにおける経営権の移転を完了させる最終的な手続きです。株式譲渡の場合は、株式の受け渡し、譲渡対価の振込、経営陣の辞任などがクロージングに該当します。

(11)PMIの実施

PMIとはPost-Merger Integrationの略で、M&A実行後の統合作業の総称です。M&Aの目的を果たすため、ここからが本格的なスタートと言っても過言ではないでしょう。

企業文化や制度の違いによる従業員の軋轢を解消するため、売り手企業の経営者には引継ぎ期間としてM&Aから2~3年程度は会社に残ってもらうようにすると内部統制の整備がスムーズに進みます。

従業員にとってもこれまでの経営陣が残ってくれることは安心材料です。買い手はこの期間を有効に活用し、PMIを進めシナジー効果の最大化を狙います。

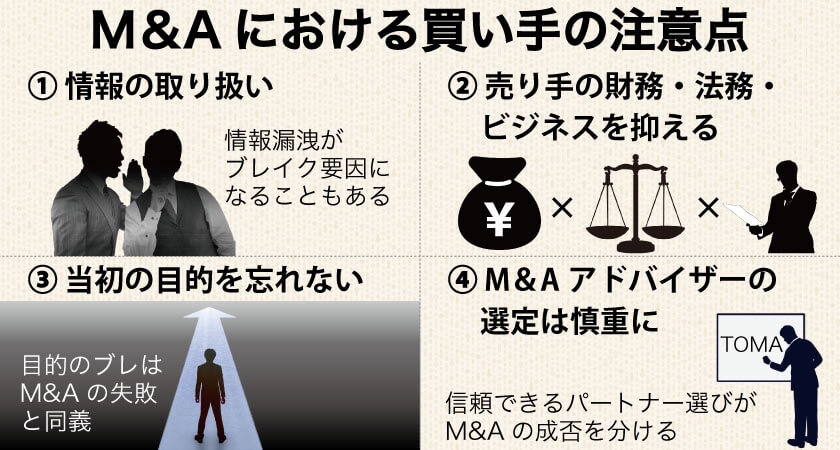

買い手がM&Aに取り組む上での注意点

最後に、買い手がM&Aに取り組む上で気を付けておくべきことを解説します。

【注意1:情報の取り扱い】

M&Aで取り扱う情報は機密のものばかりです。NDA(秘密保持契約)を締結しているにもかかわらず情報を安易に取り扱った結果、交渉がブレイクするケースもあります。

買い手にとってはもちろんですが、売り手にとってM&Aの選択は大変デリケートな問題です。

売り手が想定しているルート以外から情報が漏れ、現場の社員に誤った形で伝わったことで社員が一斉退職してしまったケースもあります。

優秀な人材が流出してしまうことは買い手にとっても大きな損害になるので情報の取り扱いには細心の注意を払いましょう。

【注意2:売り手の財務・法務・ビジネスを抑える】

財務においては過去3期以上の決算書や試算表を参考に、実績と財務状況を把握しましょう。特に、売上高と営業利益は収益性を判断する上で重要です。株式譲渡をする際には負債額と内容についても確認する必要があります。

法務においては弁護士や社会保険労務士など専門家によるデュー・デリジェンスを行い、不正や簿外債務の有無などリスクの洗い出しを徹底します。ビジネスにおいては、売り手企業の数字には現れない強みと弱みを把握し、成約後のシナジー効果が図れるかどうかを検討します。

【注意3:当初の目的である戦略を忘れない】

前述もしましたが、買い手にとってのM&Aは経営戦略の一つです。

・自社の営業力の強化

・管理部門や流通に関わるコスト削減

・優秀な人材の確保

・業界シェアの拡大

当初に打ち立てたM&Aの目的をぶらさないことが大切です。また、M&Aの成否はPMIにかかっています。売り手企業の選定の段階からPMIを意識するようにしましょう。

【注意4:M&Aアドバイザーの選定は慎重に】

M&Aを実行する上で優秀なM&Aアドバイザーとの出会いは大変重要です。

M&Aアドバイザーは『大手企業だから安心』『公的機関だから大丈夫』というわけではありません。手数料は高いのに、担当は入社したての新人だったという話も珍しくありません。手数料・成功報酬が安価な場合は、安い理由があるはずです。

M&A成功報酬の一部をアドバイザーのインセンティブにしている仲介業者も多く、“お客の利益よりもまずは成約”という考え方で動くアドバイザーもいるようです。売り手候補を決めるのと同様に経営者の“目”でM&Aアドバイザーを選定しましょう。

TOMAは日本一多くの100年企業を創り続けることをビジョンとして中小企業のサポートを専門に長年積み上げてきた実績があります。M&Aはあくまで選択肢の一つですが、5年後、10年後のビジョンを明確にしたいと考えている経営者様は、ぜひ一度ご相談ください。