2000年代に入ってから急速にその件数を伸ばしているM&A。国際的な市場展開、市場における競争力の強化、後継者の不在、将来への不安などさまざまな理由によって企業買収が行われているのが現状です。今回は、企業買収の基本からじっくり解説したいと思います。

目次

そもそも企業買収とは

企業買収とは、ある企業が別の企業の経営権などを支配するために行われる行為です。M&A(Mergers and Acquisitions=「合併と買収」)とも呼ばれます。

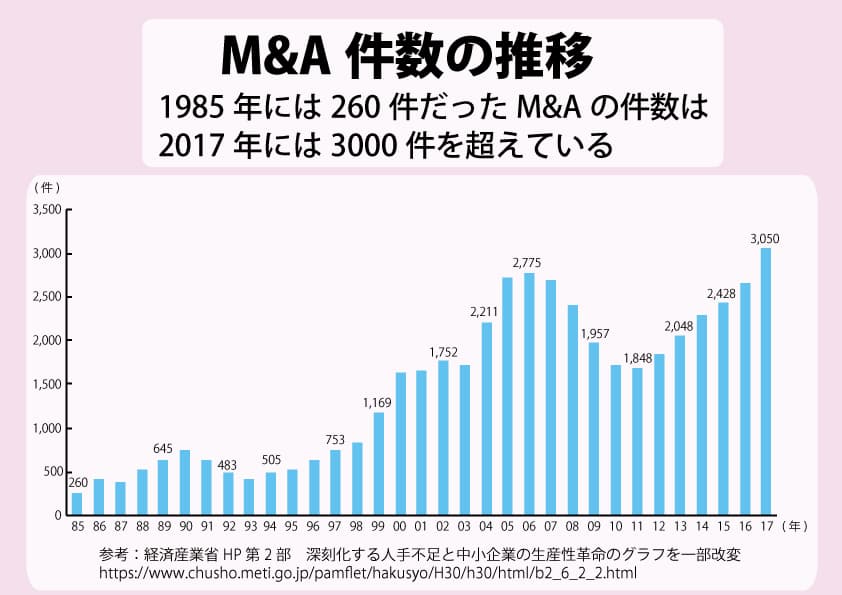

経済産業省のHPにおける(株)レコフ社のデータによると、1985年には260件だったM&Aの件数は、2000年代に入ると急激に伸び、2017年には3,000件を超え、2019年には4,000件を超えるまでになっており、日本におけるM&Aは活発になっていると言えます。なお、近年では新型コロナの流行があったものの、2022年は過去最多のM&A件数を記録しています。

では、なぜ日本国内において企業買収が増加しているのでしょうか。

その背景の一つとして、少子高齢化による労働力人口の減少が挙げられます。厚生労働省の発表によると、令和元年8月の有効求人倍率は1.59倍とここ数年高い値で推移しており、この流れはしばらく続くと考えられています。有能な人材を採用したいと求人採用を行っても期待通りの人が集まらないというのが現状です。

また、新たな事業展開を考える企業が、他の企業を買収するのもよくある事例です。例えば、国内の市場における成長が鈍化したある企業が、市場を世界に移したいと考えたとします。

しかし、国内市場で長年経営を続けた企業がグローバル展開を一から行うとなると膨大な時間と労力を要するのは自明の理。そこで、海外市場にパイプを持つ企業を子会社にすれば、スピーディな企業展開が可能になります。これはあくまで例の一つですが、それぞれの思惑の中で企業買収は行われます。

一方、中小企業においては経営者の高齢化による後継者不在も企業買収が増えている要因です。後継者不在によって会社を畳むしか選択肢がないのであれば、体力のある企業に譲渡し、従業員の雇用を守りたいと考える経営者も多いようです。

企業買収最大の目的「のれん」とは

なぜ企業が他の企業を買収するのかと言われれば、買収する側にとってメリットがあるからです。そのメリットには2つの考え方があります。

1つ目は有形固定資産。土地や建物、設備といった固定資産や有価証券などの流動資産、企業が販売目的で保有している原材料や商品などの棚卸資産がこれにあたります。有形固定資産は中小企業のM&Aにおいて、企業を評価する目安として利用されます。もちろん、M&Aによって新しい事業に乗り出す際に、自社にない設備や、進出していないエリアに土地や工場があるのは魅力でしょう。しかし、M&Aを行う目的にはもう一つの側面があります。

2つ目は「のれん」です。「のれん」とは、売り手企業が持つブランド力、従業員の持つ知識や技術、特許、優良企業とのコネクションなど、時価純資産では表れない無形資産のことを言います。

飲食店の入り口にかかっている暖簾が語源と言われています。その理由は、暖簾がそのお店の目には見えない「信用」や「ブランド」を表すからです。

株式譲渡などによるM&Aにおいて価額を決める際には、この「のれん」が考慮され、時価純資産額を上回ることがほとんどです。売り手企業の持つ将来性によって売却額は何倍にも跳ね上がります。

実際の事例では、2016年に行われたソフトバンクグループによるARMホールディングスの買収が有名です。ソフトバンクは、ARMホールディングスを資本金の約34,000倍の金額で買収しました。

このように、「のれん」はM&Aにおける大変重要なエッセンスであることが理解できると思います。

企業買収における「のれん」には注意が必要

買い手企業にとって、売り手企業が持つ将来性「のれん」は、自社の今後を形作る大変重要なポイントです。しかし、実際に目に見える資産ではない「のれん」の価値判断には、細心の注意が必要です。

期待を込めて購入した「のれん」に思った以上の効果がなかったという事例は少なくありません。株式を購入する際に支払った「のれん」のコストは、減価償却によって処理をしますが、「のれん」による収益が購入金額に追いつかない場合、減損処理を行わなければなりません。減損処理は投資の失敗であり、買い手企業の価値を下げてしまうことになります。

報道されているものでは以下が有名です。東芝が米原発子会社ウエスチングハウス社を買収しましたが、2017年3月期には、約7,200億円の減損。豪物流子会社トール・ホールディングス社を買収した日本郵政は、2017年3月期に約4,000億円の減損。三洋電機を買収したパナソニックは2012年3月期に約2,500億円の減損処理を実施。このように「のれん」は、リスクとリターンが背中合わせになっており、見極めは大変困難です。

素人だけの判断では失敗することが多いため、専門家による分析が必須となります。もちろん、TOMAでは、M&Aに関するデューデリジェンスも承っておりますので、お気軽にご相談ください。

企業買収の方法とメリット・デメリット

株式譲渡をはじめ、企業を買収する方法は多岐に渡ります。では、一体どんな方法があるのでしょうか。数ある企業買収の手法の中でも、一般的なものをご紹介します。

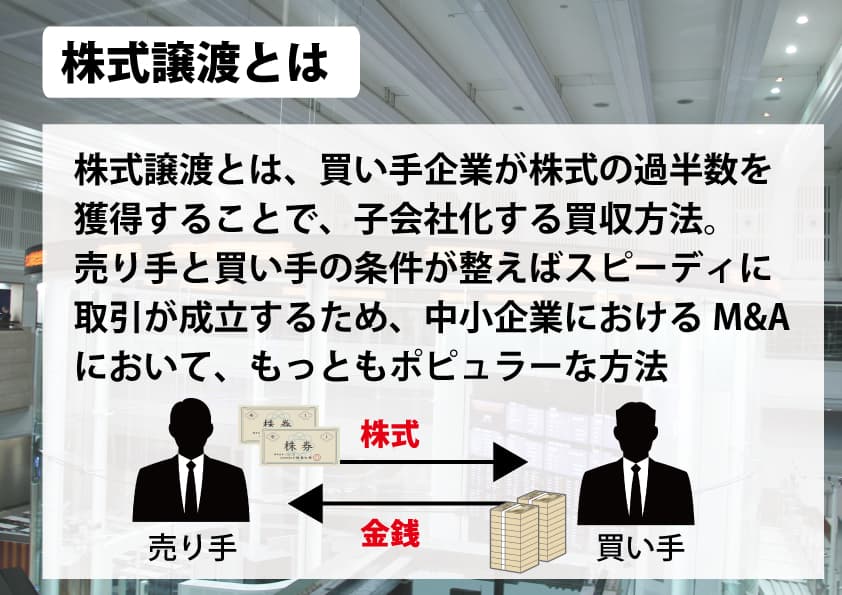

株式譲渡

中小企業における買収の多くが株式譲渡といわれています。株式譲渡とは、買い手企業が株式の過半数を獲得することで、子会社化する企業買収の方法です(発行済株式の半分以下の買取であっても子会社化するケースがあります)。

過半数の株式を取得すると、「取締役の解任」「取締役・監査役の選任や報酬の設定」「配当額の決定」といった普通決議による決定事項が可能になり事業運営を掌握することができます。

3分の2以上の株式を取得すると、「合併・会社分割・事業譲渡・譲受の承認」「株主との合意による自己株主取得の承認」「監査役の解任」など特別決議による決定事項が可能になります。また、「スクイーズアウト(少数の株主の強制排除)」の検討も可能です。

中小企業において、なぜ株式譲渡が企業買収の中でポピュラーなのかというと、取引が非常にシンプルであることが挙げられます。

株式譲渡の場合、売り手と買い手が話し合い、条件が整えば株式譲渡契約書を締結し、株式名簿を書き換えれば取引完了です。スピーディな事業展開を望むバイサイドにとっても大変魅力的です。また、株式譲渡によるM&Aは株主が変わるだけなので、一部の例外を除き、営業活動における許認可も引き継がれる点がメリットです。

売り手のメリット

・手続きが容易なため、迅速な売買が可能。

・後継者不在を解決できる事業の将来性を感じていながらも、後継者不在によって会社を整理しなければならないという問題を解決できる

・他の企業買収の方法に比べ、事業売却による利益が増える可能性がある

・株式譲渡では売却金額に技術や特許といった無形資産の価値「のれん」が含まれる。そのため、他のM&Aに比べて売却価額が上がる可能性がある。また、課税金額も抑えることができる。

売り手のデメリット

・従業員の雇用が確保されない、大規模なリストラは世間体もあるためあまり行われないが、買い手企業が必要としない部門や人員が整理される可能性がある。

・売却金額に税金がかかる会社を譲渡し、現金を得ることは会社の利益と判断されるため、申告分離課税による譲渡所得税、または法人税が課せられる。

買い手のメリット

・スピーディな事業拡大譲受が素早く完了するほか、特別なものでない限り、許認可の権利も引き継がれるため、すぐに新たな事業活動が開始できる。

買い手のデメリット

・予想していたほど「のれん」に利益が伴わず、経営を圧迫する可能性がある。

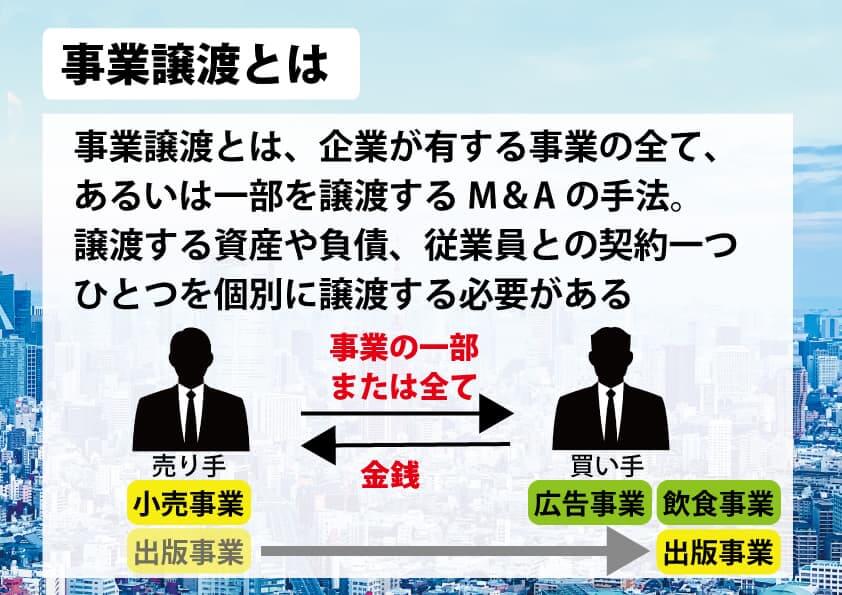

事業譲渡

事業譲渡とは、企業が有する事業の全て、あるいは一部を譲渡するM&Aの手法です。事業には、実際の土地や工場、設備などの有形財産だけでなく、企業で働く人材、特許などの知的財産権、顧客リスト、クライアントとの契約といった無形財産も含まれます。

事業譲渡の手続きは、株式譲渡に比べて煩雑です。第3者に譲渡する資産や負債、従業員との契約一つひとつを個別に譲渡する必要があります。株式譲渡の場合、株式の対価であるお金は株主に支払われますが、事業譲渡の対価は会社に支払われます。そのため、売り手側の事業主に直接お金が入るわけではありません。

株式譲渡では、売り手企業が持つ簿外債務なども引き継ぐことになってしまいますが、事業譲渡の場合そのリスクがないため、買い手にとっては嬉しいポイントです。

では、売り手・買い手別にみると、どんなメリットデメリットがあるのでしょうか。

売り手のメリット

・事業を丸ごと譲渡することも可能だが、手元に残しておきたい資産や従業員、契約は売らずに守ることができる。

・自社の債権者に対する個別通知や告知の必要がない。

売り手のデメリット

・譲渡された利益に対して税金がかかる。また、不動産の移転に関する費用がかかる。

・譲渡されなかった資産について個別に検討する必要がある。

・オーナーが譲渡の利益を得るためにはスキーム(計画)を工夫しなければならない。特に、契約を個別に継承するため、工夫をしないと手続きが煩雑になってしまう。

買い手のメリット

・自社が欲しい事業を選別して手に入れることができる。そのため自社にとって不必要な事業や部門、人材を購入する必要がない。

・売り手企業が持つ簿外債務等のリスクを請け負わなくて良い。

・取得した資産、のれんを償却すれば節税につながる。

買い手のデメリット

・従業員、取引先との契約、資産や負債それぞれに対して譲受をしなければならない。

・有形資産、無形資産に限らず、事業継承が可能かどうかを確認せねばならない。

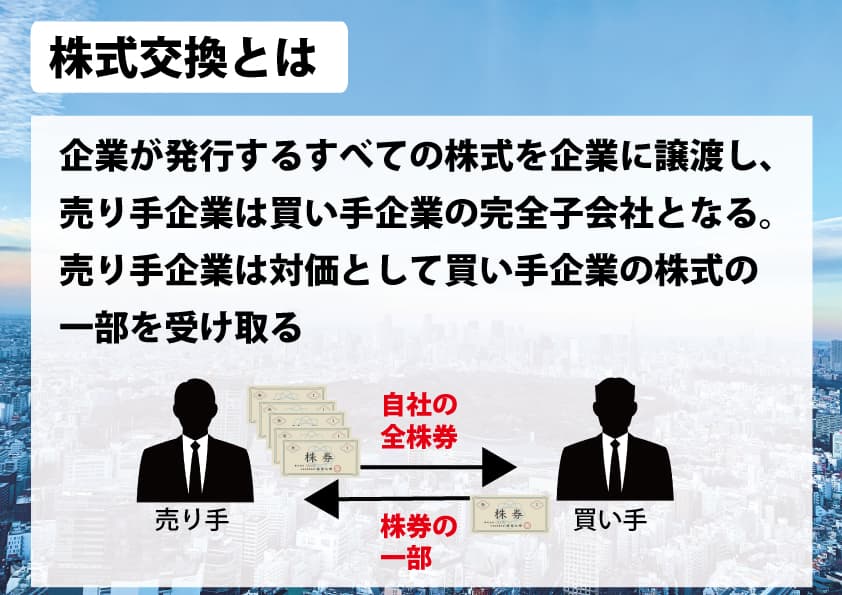

株式交換

株式交換とは、売り手企業が発行するすべての株式を買い手企業に譲渡し、対価として買い手企業の株式の一部を受け取るM&Aの手法です。すべての株式を譲渡することで、売り手企業は買い手企業の完全子会社となります。

売り手のメリット

・親会社となる企業が上場企業である場合、対価として受け取った株式が値上がりすればさらなる利益を得ることができる。

・親会社の株主となるため、経営に加わることができる・条件を満たすことで、売却した利益に税金がかからない

売り手のデメリット

・譲渡の対価は株式なので、現金をすぐに手に入れることができない。

・親会社が上場企業の場合、株が値下がりしたら、利益が減ってしまう。

・親会社が未上場企業または非公開会社の場合、株式の換金が困難。

買い手のメリット

・対価は株式なので現金がなくとも企業を買収できる。

・売り手企業の株式が譲渡制限株式であっても、譲渡承認手続きは不要。

買い手のデメリット

・買い手・売り手企業ともに株主総会での特別決議が必要であり、スケジュールの調整が必須。スピーディに買収を進めたい際には向いていない。

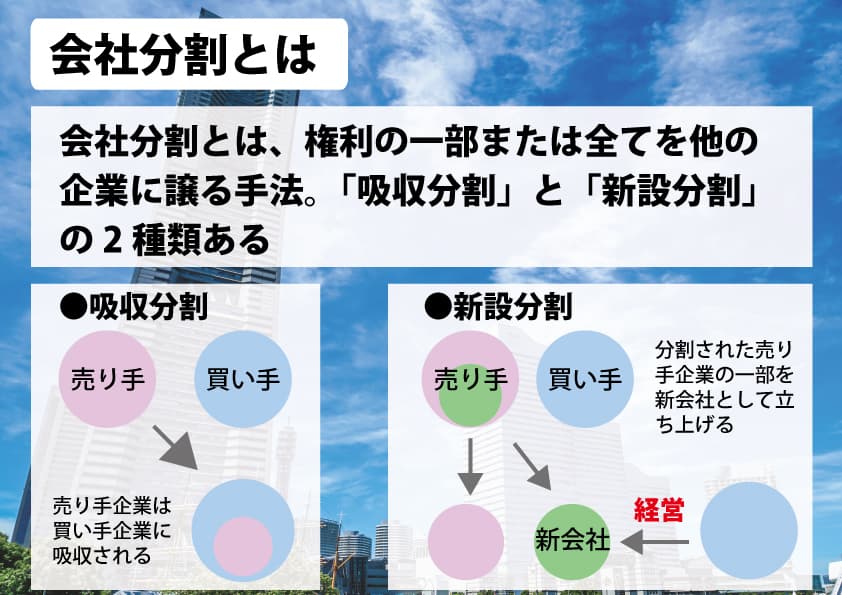

会社分割

会社分割とは、権利の一部または全てを他の企業に譲るM&A手法です。会社分割には「吸収分割」と「新設分割」があります。

・吸収分割

事業を承継する会社は、譲渡される事業の資産と負債をすべて継承する方法です。特定業務の支配権を取得する際、事業譲渡などと比較すると、労働者の継承手続きが厳しく決められているのが特徴です。

・新設分割

売り手企業が手放す事業を買い手企業の一部とするのではなく、新しい法人を立ち上げて継承させる方法です。分割した対価を受け取るのが、分割会社か、分割会社の株主かによって「分社型分割」と「分割型分割」に分かれます。

・「分社型分割」

分割の対価として、継承した会社の株式を受け取る手法で、完全な子会社を作りたいときの手法です。

・「分割型分割」

分割した対価を分割会社の株主が受け取る手法で、兄弟会社を作るときに行われる手法です。

売り手のメリット

・多数の事業を幅広く行なっている企業では、採算の取れるものとそうでないものがある。中でも過剰な負債を抱えている部門がある場合、会社分割を利用することで将来性のある会社は事業を継続させ、負債部門は清算することが可能。

売り手のデメリット

・取引で得られる対価が株式の場合、現金が得られない。

買い手のメリット

・現金ではなく、株式での取引も可能。そのため手元に十分な現金がなくても買収ができる。

・継承が容易なため、スピーディな事業スタートが可能。雇用計画については社員一人ひとりの同意も必要ないため、優秀な人材の離職率を下げることができる。一定の許認可についても引き継がれるため、事業がスムーズに始められる。

・資産を包括的に継承する会社分割は取引に消費税がかからない。所得税も一定の条件を満たすことで減税が可能。

買い手のデメリット

・財務関係の手続きが複雑になる会社分割は、複数の事業を持つ会社が別れるため、税務や財務の手続きが膨大に発生します。そのため分割による財務の手続きが行える人材の確保が必須です。

・会社分割に行うには、一部の例を除き株主総会での特別決議が必要です。株主の3分の2以上の同意が得られなければ会社分割は実現できません。

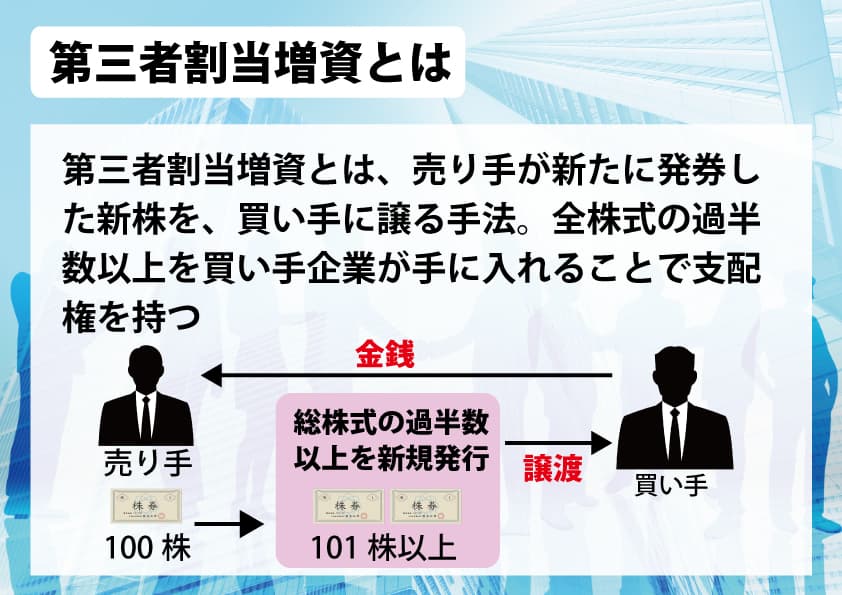

第三者割当増資

第三者割当増資とは、売り手企業が発行した新株を、買い手企業に譲るM&Aの手法です。過半数以上の新株を買い手企業が手に入れることで支配権を持つことができます。第三者割当増資によるM&Aでは、会社法上の引受契約のほかにも、売買条件の合意事項や資本業務提携契約などが締結されるケースが多いのが特徴です。

売り手のメリット

・スピーディな現金の取得出資者が決まってさえいれば、最短1日で株式の申込、発行までが可能。

・「物言う株主」を拒否できる公募増資では、経営に介入(口出し)してくる「物言う株主」がしばしば現れるが、第三者割当増資は株式を指定した出資者に譲ることが可能。そのため「物言う株主」の発生に悩まされることがない。

売り手のデメリット

・既存の株主からの反発

一株あたりの株価の計算は「株価÷発行株式数」のため、新規株式を大量に発行する第三者割当増資では、1株あたりの価格が下がる。 既存株主の持つ価値が低下するため、株主からの反発が起こることがある。

買い手のメリット

・譲渡損益が生じない。

第三者割当増資で行われるのは、売買ではなく増資のため、課税対象とはならない。 そのため、この手法は売り手企業にある程度の資金需要がある場合に有効とされている。

買い手のデメリット

・株式譲渡と比べてコストがかかる。

譲渡によって課税はされないが、企業譲渡と比較して、買収コストがかかります。

例)売り手企業の株式時価総額が100億円の場合→株式譲渡であれば、過半数の株式を取得するのに50億円強で足りる。→第三者割当増資で過半数の株式を取得するためには100億円強の費用が必要。

・完全子会社化は不可能

第三者割当増資は、既存の株主は残るため、100パーセントの株式を所有することができない。 そのため、完全子会社化は不可能。

このように、企業買収にはさまざまな形があり、それぞれにメリットデメリットがあります。TOMAでは、どの買収方法がお客様にとって最も良い形なのかのアドバイスはもちろん、本当に企業買収が最善の一手なのかといった根本的な部分からのご提案をさせていただきます。お気軽にお問い合わせください。

企業買収は友好的なものだけではない

買収は売り手と買い手、双方の友好的な合意によるものとそうでないものがあります。ターゲットとして狙われた企業が、意に沿わない買収に合うケースは残念ながらゼロではありません。もちろん、両経営陣合意のもとで行われる友好的な買収が理想ですが、敵対的買収があることも知識として覚えておいて損はありません。では、友好と敵対の買収はそれぞれどんな流れで行われるのでしょうか。

友好的買収

友好的買収とは、買い手と売り手、両経営陣の話し合い合意のもとで行われる買収です。そのため、買収の方法は上記した株式交換、事業譲渡、会社分割など、お互いにメリットのある方法を選択できます。

敵対的買収

同業他社の吸収や事業拡大を目的とし、ターゲットとする会社の買収を一方的に試みるM&Aの手法です。当然、ターゲットとなった企業の合意のもと進められるものではありません。敵対的買収の方法は、TOB=株式公開買付けとなります。

ターゲット企業の株式を持つ株主に、株券を譲ってもらえるよう働きかけ、取引所の外で株券を買い付け、買収を目指します。買い手は、株主から賛同を得るために「買収提案書」などを用意して説得を試みる場合もあります。日本では、2006年に王子製紙が北越製紙へ、2010年には、沢井製薬がキョーリン製薬ホールディングスへ経営統合の提案をしています。また、敵対的買収は、友好的買収に比べ、買収にかかるコストが高くなる傾向があります。

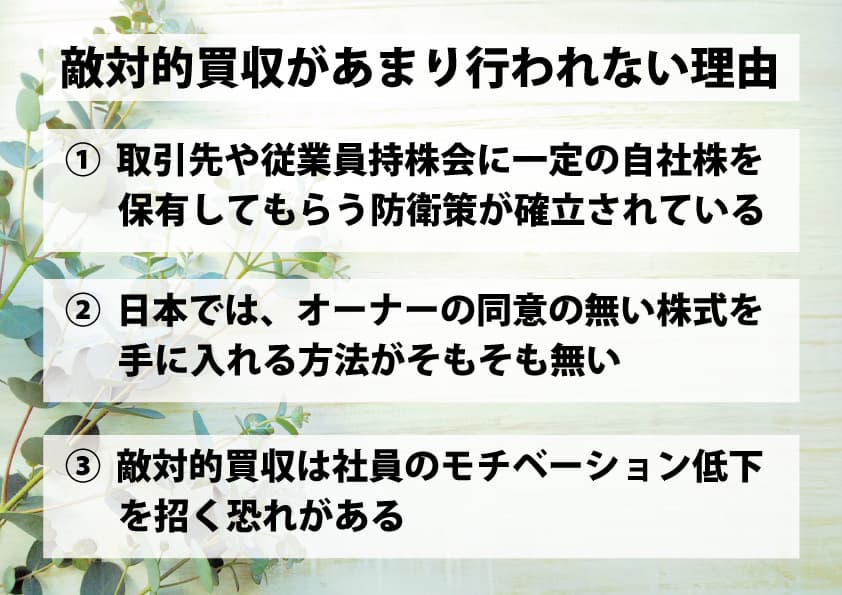

敵対的買収は日本では希有

中小企業の企業買収において、敵対的買収は日本ではほとんど行われないのが実情です。

1つ目の理由は、日本には、敵対的買収を行なった企業に対して、悪い印象を持つ風土があることです。また、取引先や従業員持株会に一定の自社株式を保有してもらうといった事前の買収防衛策もある程度確立されているため、成功する可能性も高くありません。

2つ目の理由は、日本ではオーナーの同意のない株式を手にする方法がありません。

3つ目の理由は、中小企業で敵対的買収が行われると、従業員のモチベーションが下がることが挙げられます。中小企業では、大企業に比べて従業員一人ひとりの持つポテンシャルや、仕事への前向きな姿勢が業績に大きく影響を及ぼしています。中小企業では能力を持つカリスマ社員が一人抜けることで、全く別の会社のようになってしまうことだってあり得るのです。

中には、「社長への恩義がある」、「給与・待遇に多少の不満があっても今の会社が好き」「経営層が変わったら転職する」という社員もいるでしょう。敵対的買収は、このような人材のモチベーションを低下させる原因になるため、敬遠され、実施されることはほとんどないのです。

コロナ下の企業買収についてはTOMAにご相談ください

TOMAでは、M&A及び組織再編等に関する調査、企画、コンサルティング、企業同士の仲介や斡旋まで、幅広いサービスを行なっています。コロナ下においては、リスクを軽減しながらM&Aを実行するため、万全体制で臨んでいます。

買い手においては、譲渡価額の交渉をはじめ、表明保証事項や従業員雇用条件のお手伝をいたします。中でも、デューデリジェンスは財務・税務のアプローチから企業価値評価を行い、さまざまな観点からのリスクを洗い出します。ご希望に応じてグループ内の社会保険労務士や提携弁護士による労務・法務に関するデューデリジェンスの実施も可能です。M&A後の「こんなはずではなかった」や「隠れ債務があった」といったリスクを未然に防ぎます。

売り手においては秘密保持契約書(NDA)から基本合意書(LOI)、最終契約書の作成までトータルに対応。常に双方の間に立って交渉を実施し、円滑なM&Aのお手伝いをいたします。

TOMAでは、M&Aが完了したらそれで終わりではなく、その後の企業・事業運営も視野に入れ、事業・財務戦略立案から、取引実行、PMI(M&A後の経営統合)に至る一連のプロセスをシームレスなサポートを行います。お客様にとって最適な意思決定のサポートできるよう、尽力いたしますのでお気軽にお問い合わせください。

参考サイト

https://www.ycg-advisory.jp/whats_ma/acquisition/

https://mastory.jp/maにおけるのれんとは?

http://www.okabem.com/pdf/B2.pdf

経済産業省HP

https://www.chusho.meti.go.jp/pamflet/hakusyo/H30/h30/html/b2_6_2_2.html

厚生労働省

https://www.mhlw.go.jp/stf/houdou/0000212893_00023.html