※注:2022年1月に施行予定の改正電子帳簿保存法への対応に関して、以下の要件に該当する場合において令和4年1月1日~令和5年12月31日までの猶予期間が設けられる見込みです。「納税地等の所轄税務署長が当該電子取引の取引情報に係る電磁的記録を保存要件に従って保存をすることができなかったことについてやむを得ない事情があると認め、かつ当該保存義務者が質問検査権に基づく当該電磁的記録の出力書面(整然とした形式及び明瞭な状態で出力されたものに限る。)の提示又は提出の求めに応じることができるようにしている場合は、その保存要件にかかわらず、その電磁的記録の保存をすることができることとする経過措置を講ずる。」引用・出典:自民党「令和4年度税制改正大綱 https://jimin.jp-east-2.storage.api.nifcloud.com/pdf/news/policy/202382_1.pdf」(2021年12月10日)

令和4年(2022年)1月1日からメールやWebで受領した領収書・請求書(電子取引)は、電子帳簿保存法に対応した電子保存が義務化されます。令和3年(2021年)7月16日に国税庁は保存に関する最新の取扱通達やQ&A(一問一答)を発表しました。 今回はその中から特徴的なものをピックアップしたので解説したいと思います。

目次

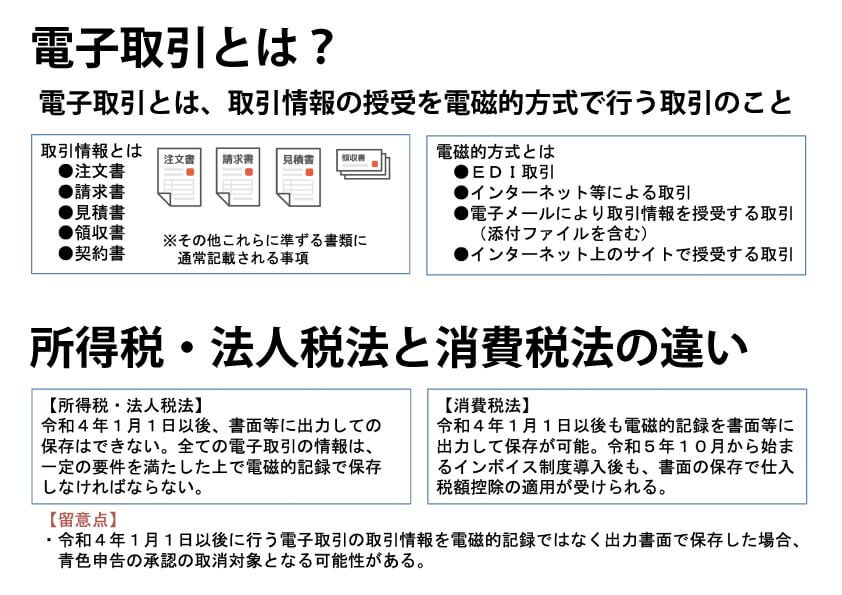

電子帳簿保存法における『電子取引』とは?

電子取引とは、取引情報の授受を電磁的方式で行う取引のことです。

取引情報とは、注文書や請求書、見積書、領収書、契約書のことをいいます。 正式に「注文書」という名称がついていなかったとしても、注文書と同様の内容が記載された電子メールなども取引情報とみなされます。

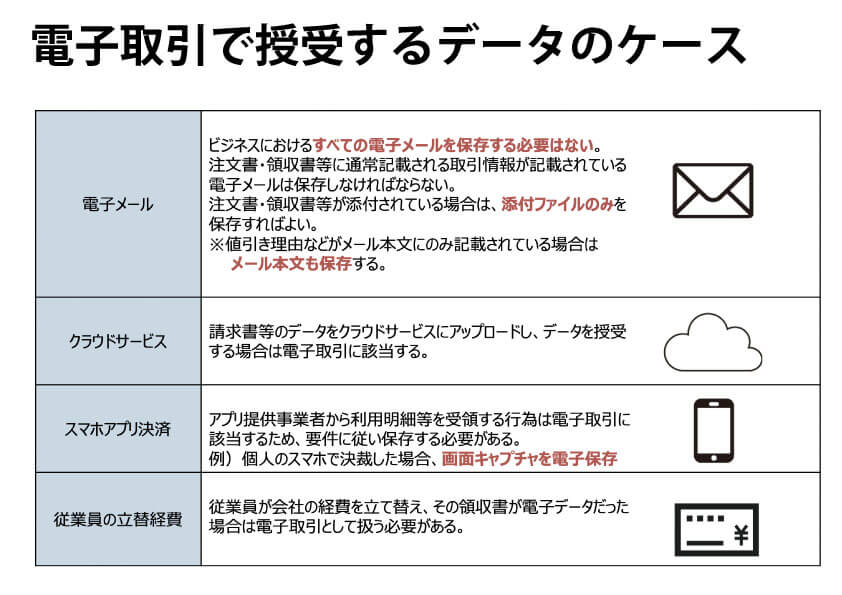

電磁的方式とはEDI取引やインターネット上のサイトでの取引、電子メール(添付ファイルを含む)により取引情報を授受する取引のことです。 電子取引で授受するデータには以下のようなケースが考えられます。

電子取引のケース1【電子メール】

ビジネスにおけるすべての電子メールを保存する必要はありません。 保存するのは注文書・領収書などに通常記載される取引情報が載っているものだけで大丈夫です。 また、メールに注文書や領収書などが添付されている場合には添付ファイルのみを保存すれば問題ありません。 ※値引きの理由などがメール本文にのみ記載されている場合はメールも保存する必要があります。 なお、電子メールの保存については、内部統制の観点から定期的にバックアップを取得することをお薦めします。

電子取引のケース2【クラウドサービス】

請求書等のデータをクラウドサービスにアップロードし、データを授受するものは電子取引になります。

電子取引のケース3【スマホアプリ決済】

アプリ提供事業者から利用明細等を受領する行為は電子取引に該当します。 個人のスマホで決裁した場合は、画面キャプチャを電子保存すれば問題ありません。

電子取引のケース4【従業員の立替経費】

従業員が会社の経費を立て替え、その領収書が電子データだった場合、電子取引として扱う必要があります。

電子帳簿保存法における『電子取引制度』とは?

電子取引制度とは、電磁的方式で取引を行った場合、その取引情報を電磁的記録で保存しなければならない制度のことです。

電磁的記録とは、コンピュータで処理される記録媒体のことで、HDDやDVDなどがこれにあたります。

電子取引で授受したデータにおける、所得税・法人税法と消費税法の違い

【所得税・法人税法】において、令和4年1月1日以後は授受したデータを書面等に出力して保存することはできません。 全ての電子取引の情報は、電子帳簿保存法に定められる要件を満たした上で、保存しなければなりません。 もし、令和4年1月1日以後に行う電子取引の取引情報を書面で保存した場合、青色申告の承認の取消対象となる可能性もあるため注意が必要です。

一方、【消費税法】は電磁的記録を書面等に出力して保存が可能です。令和5年10月から始まるインボイス制度導入後も、書面の保存で仕入税額控除の適用が受けられます。

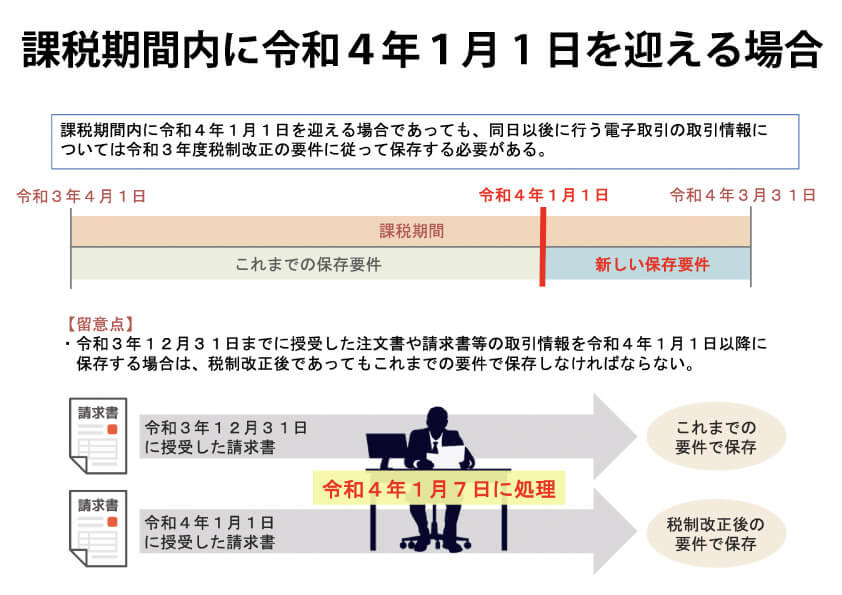

課税期間内に令和4年1月1日を迎える場合

すでに電子帳簿保存を実施している企業が課税期間内に令和4年1月1日を迎える場合、同日以後に行う電子取引の取引情報については新しい要件に従って保存する必要があります。

令和3年12月31日までに授受した注文書や請求書等の取引情報を令和4年1月1日以降に保存する場合は、税制改正後であってもこれまでの要件で保存しなければなりません。

電子取引における取引情報の真実性や可視性を確保するための保存要件

改正後の電子帳簿保存法では、書面での保存ができなくなるため、真実性や可視性を確保が重要になります。 電磁的記録の保存要件は以下の3つになります。

要件1:電子計算機処理システムの概要を記載した書類の備付け

要件2:見読可能装置(ディスプレイ・プリンター)の備付け 要件3:検索機能の確保

また、保存の際には次のいずれかの措置が必要です。

【1】 タイムスタンプが付された後の授受。

【2】 速やかに(7営業日以内)タイムスタンプを付す。※ 取引情報の授受から当該記録事項にタイムスタンプを付すまでの事務処理規程を定めている場合は、処理の経過後速やかに付す。(2ヶ月+7営業日以内)

【3】 データの訂正削除を行った場合、その記録が残るシステム又は訂正削除ができないシステムを利用する。

【4】 訂正削除の防止に関する事務処理規程を備え付ける。

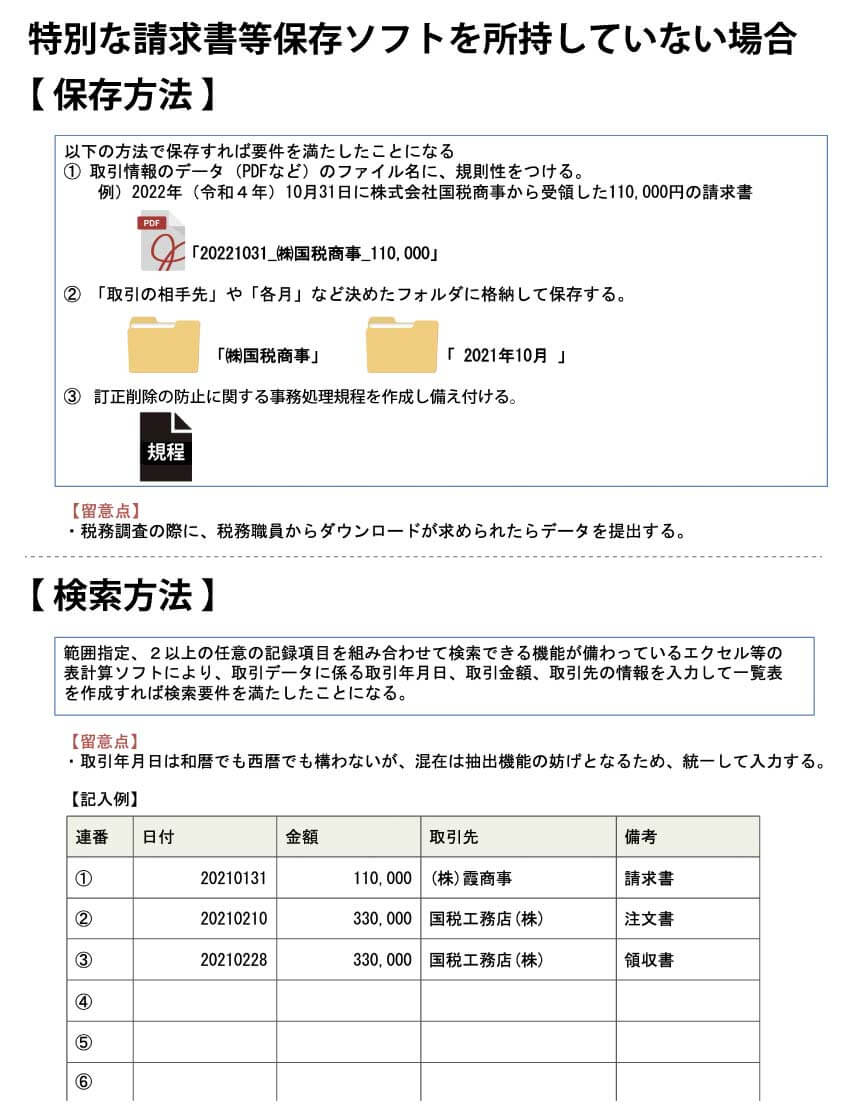

特別な請求書等保存ソフトを所持していない場合の保存方法および検索方法

電子帳簿保存に対応したシステムを導入しておらず、一般的なパソコンやプリンターを使用している場合も、一定ルールを遵守することで保存要件を満たしたことになります。

方法1:取引情報のデータのファイル名に、規則性をつける。

例)2022年(令和4年)10月31日に株式会社国税商事から受領した110,000円の請求書の場合、「20221031_㈱国税商事_110,000」とファイル名をつける

方法2:「取引の相手先」や「各月」など決めたフォルダに格納して保存する

方法3:記載や格納の規程(マニュアル)を作成し備え付ける。

税務調査の際、税務職員からダウンロードを求められたらデータを提出する必要があります。

保存方法と同様に検索方法に関しても、以下の要件を満たせば特別なシステムを導入する必要はありません。

【検索要件】

範囲指定、および2以上の任意の記録項目を組み合わせて検索できる機能が備わっているエクセル等の表計算ソフトに、取引データに係る取引年月日、取引金額、取引先の情報を入力して一覧表を作成する。

改ざん防止措置について

電子取引に該当する取引データの授受方法はメールやクラウド、インターネットと種々あります。 そのため、データに応じた複数の改ざん防止措置が混在しても問題ありません。 同様に、データの格納先(保存場所)も整然とした形式及び明瞭な状態で、速やかに出力できるように管理されていれば、複数に分けることができます。

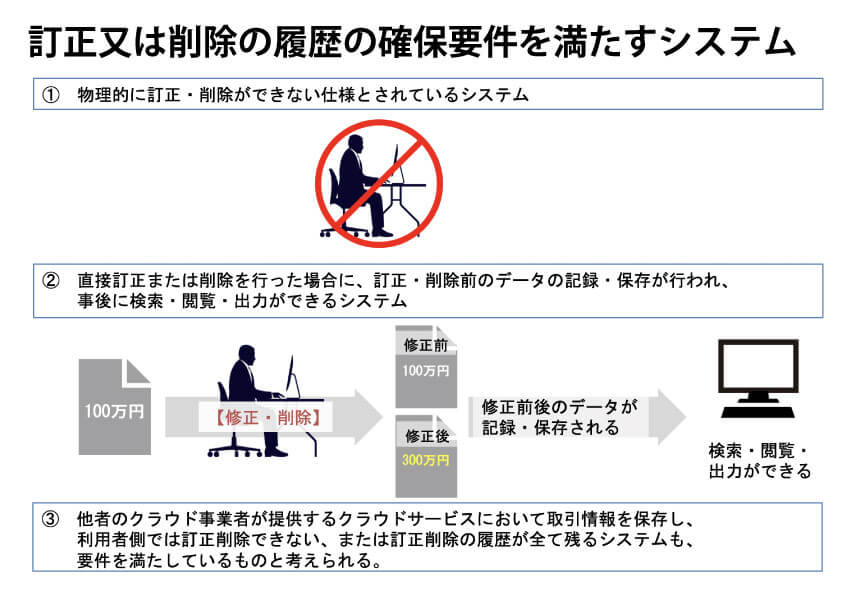

電子取引における訂正又は削除の履歴の確保要件を満たしているシステムとは?

その1:物理的に訂正・削除ができない仕様とされているシステム。

その2:直接訂正または削除を行った場合に、訂正・削除前のデータの記録・保存が行われ、事後に検索・閲覧・出力ができるシステム。

その3:他者のクラウド事業者が提供するクラウドサービスにおいて取引情報を保存し、利用者側では訂正削除できない、または訂正削除の履歴が全て残るシステム。

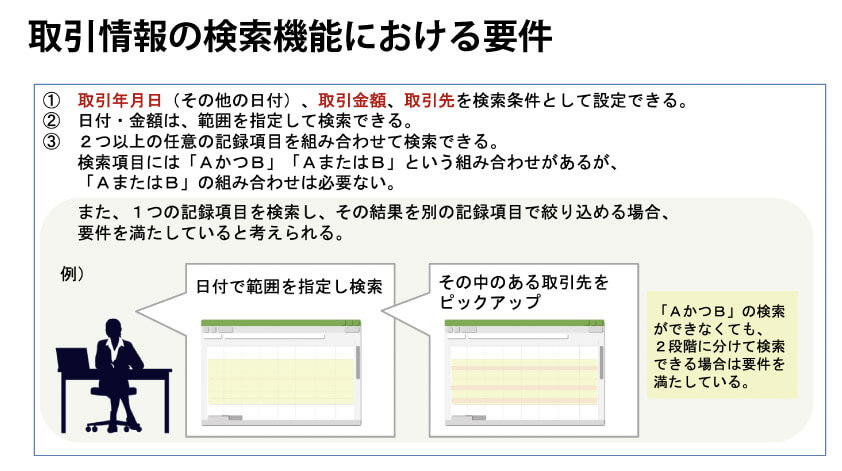

取引情報を保存したデータの検索機能における要件

電子取引において、以下の検索機能を備えたシステムを使用する必要があります。

その1:取引年月日、取引金額、取引先を検索条件として設定できる。

その2:日付・金額は、範囲を指定して検索できる。

その3:2つ以上の任意の記録項目を組み合わせて検索できる。

検索項目には「AかつB」「AまたはB」という組み合わせがありますが、「AまたはB」の組み合わせは必要ありません。

また、1つの記録項目を検索し、その結果を別の記録項目で絞り込める場合、要件を満たしていると考えられます。

電磁的記録について、税務職員による質問検査権に基づくダウンロードの求めに応じられる場合、その2および3の要件は不要です。

判定期間に係る基準期間における売上が1,000万円以下の場合、検索要件の全てが不要となります。

電子帳簿保存に関するご相談はTOMAへ

以上、今回ご紹介したものはQ&Aのごく一部です。TOMAでは、お客様のためになる無料相談やセミナーなど、最新情報を発信し続けています。どんな些細なことでも構いません。より専門的な内容を知りたい、電子帳簿保存法対応を検討している場合はぜひTOMAにご相談ください。