日本の会社が海外の子会社などと取引をするときに、金額の根拠や契約について事前に取り決めをしていない場合、税務調査においてその取引が国外関連者に対する寄付金と認定されたり、移転価格税制が適用されたりすることで予期しない金額の税金が課されることがあります。そのようなことにならないよう本ブログを参考に事前に対策案を考えておきましょう。

今回は、海外に子会社があるような会社の財務経理担当者の方向けにポイントを解説していきます。本ブログでは次のようなトピックを解説していきます。

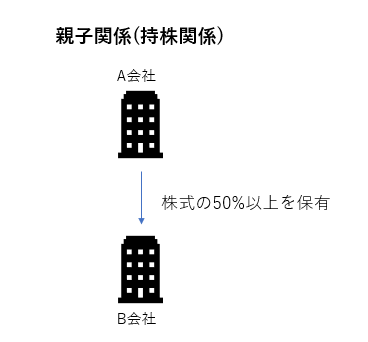

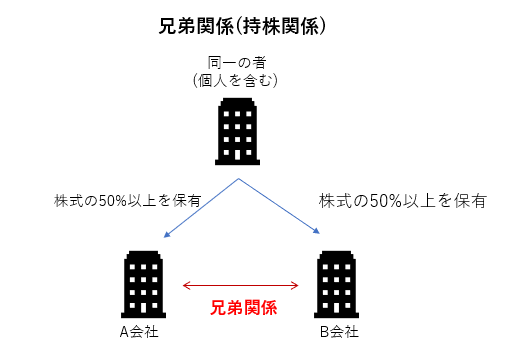

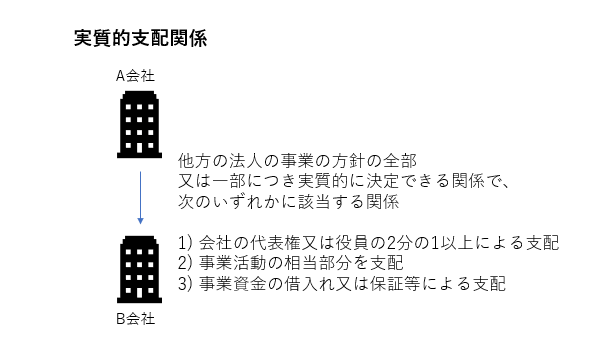

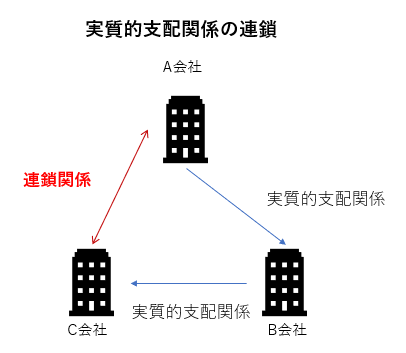

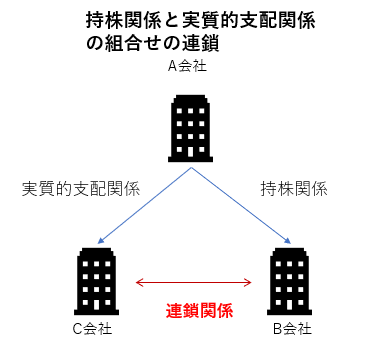

1. まずは国外関連者についての説明となります。外国に子会社がある場合等には、その子会社は国外関連者に該当します。国外関連者の関係にあたるかどうかは一例としてそれぞれ図示しました。

2. 法人が支出した寄付金のうち国外関連者に対する寄付金は、その全額が損金不算入となります。自社の従業員が海外子会社に出張しているような場合には注意しましょう。

3. 移転価格税制を解説しています。国外関連者との取引にあたっては、移転価格の観点から適正な取引価格なのかをチェックする必要があります。

4. 移転価格税制に関わる別表17(4)の紹介をしています。国外関連者がいる場合には作成を忘れないようにしましょう。

国外関連者とは何か

まずは国外関連者とは何か説明します。国外関連者とは、外国法人で、その日本の会社と以下のような関係にある法人のことをいます。

例えば、外国子会社がある場合には、第一号に該当します。

第1号 親子関係:発行済株式等を直接的又は間接的に50%以上保有する関係

第2号 兄弟関係:2つの法人が同一の者(個人を含む)に直接的、若しくは間接的にそれぞれの50%以上の発行済株式等を保有される関係

第3号 実質的支配関係:

下記のいずれかに該当する関係

1) 会社の代表権又は役員の2分の1以上による支配

2) 事業活動の相当部分を支配

3) 事業資金の借入れ又は保証等による支配

第4号 持株関係及び実質的支配関係の連鎖

第5号 持株関係又は実質的支配関係のいずれかの組み合わせによる連鎖

この項目は下記にある別表17(4)への記載が必要になりますので、自分の会社が外国の会社とこれらの関係に該当するのかを判断しましょう。

国外関連者に対する寄付金の取り扱い

法人が支出した寄付金のうち国外関連者に対する寄付金は、その全額が損金不算入となり、この寄付金認定による税務コストは翌期以降も会社の経費とすることが税務上できません。

ちなみにここでいう寄付金とは、税法上の寄付金となるので、単に現金を贈与した場合のみならず、自社の資産の贈与や経済的な利益の無償の供与なども含まれています。

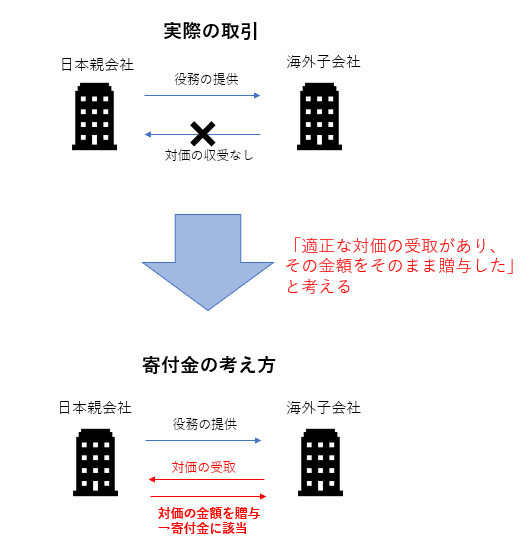

国外関連者に対する寄付金は、本来海外子会社が負担するべき費用を日本親会社が代わりに負担しているというケースにおいてよく生じます。

特に日本親会社の従業員が海外子会社に出張して現地で役務提供を行っている場合には注意が必要です。

例えば、日本親会社の技術者が海外子会社に出張して役務提供を行ったケースを考えます。

このとき、この従業員は海外子会社のために現地へ出張して子会社の業務に従事していることになるため、その費用は本来その子会社が負担するものになります。

しかし、日本親会社が子会社から出張費用について全く対価を回収していない場合や,交通費や宿泊費を回収していても,日割り人件費などを回収していないという場合には,回収していない部分が寄附金として認定される可能性は高いでしょう。出張については税務調査でも事実確認が容易です。日本親会社の従業員が出張で,第三者に対しては有償となるような役務提供を、海外子会社に対しては無償で行っている理由について、合理的に説明するのはなかなか難しいのではないでしょうか。

この寄付金認定のリスクに際しては、その子会社への役務の無償提供等を子会社でない第三者に対しても無償で行うのかという観点から考えると良いと思います。以上、国外関連者に対する寄付金についての解説でした。

移転価格税制の内容

移転価格税制とは、国外関連者である海外子会社との取引を行うにあたり、税務当局がその取引対価が適正な水準であるかどうか税務上検討し、所得の海外移転を防止するための制度です。つまり、海外子会社との取引価格については、移転価格税制に反しないような適切な取引価格にしておく必要があります。

ここからは具体的なケースを見ていくことにします。

例えば、日本本社が第三者の非関連法人のある役務提供に対して支払う対価が100万円であるとします。一方で海外子会社の同種同規模の役務提供に対しては150万円支払い、上乗せした50万円分多く費用計上します。

この結果、日本本社の利益が減るため日本の税務当局にとっては課税額が少なくなっています。このケースでは、子会社との取引価格は適切な水準ではないと判断される可能性があります。

その場合、日本本社は独立企業間価格(赤の他人同士だったら、この価格で取引をしたであろう価格=この例だと100万円)に基づいて法人税を申告納付しなければなりません。

移転価格調査は実地調査であれば申告漏れを指摘されることも多く、申告漏れ金額が高額となりやすいため、移転価格税制の観点から自社の取引に問題がないかを慎重に見極める必要があります。

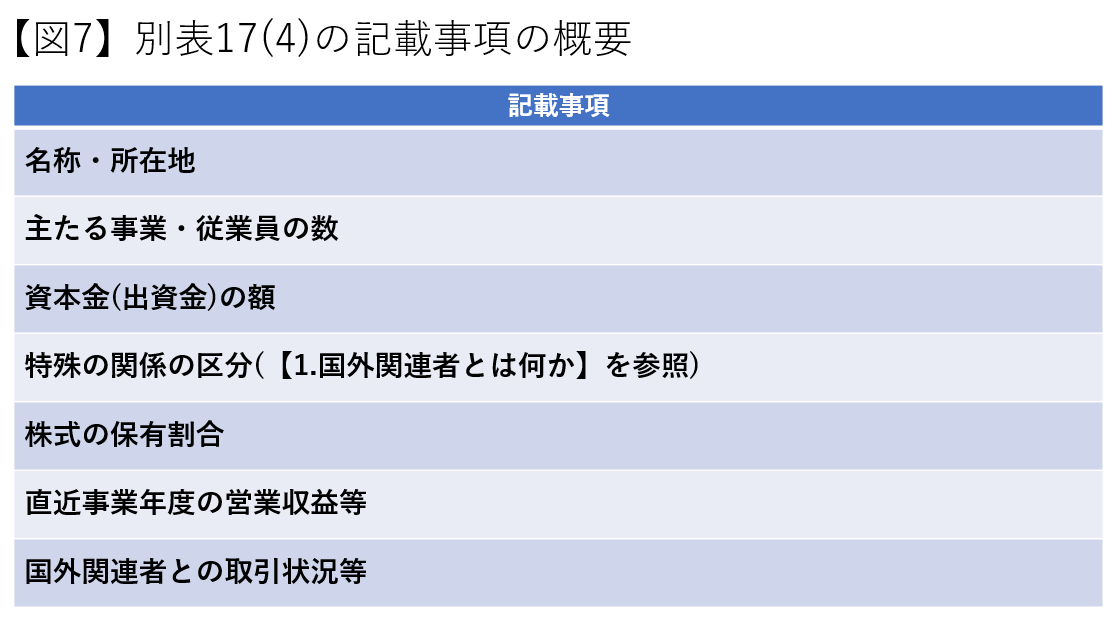

国外関連者に関する明細書[法人税申告書別表17(4)]の提出が必要です

上記のような海外子会社の役務提供に対する支払いをした場合、国外関連者に関する明細書[法人税申告書別表17(4)](以下、別表17(4))の提出が必要となります。

この別表は確定申告書に添付して税務当局に提出するものですが、提出しなかったり、記載内容が不十分であれば、税務当局は税務調査においてこの別表を提出するよう強く指導をすることがあります。なぜなら税務当局はこの別表17(4)を、移転価格税制に関する調査事案を選定するのに活用するからです。

移転価格調査において取引価格に問題ありと指摘をされないためにも、あらかじめ合理的で説明可能な取引価格の算定と正確で不足のない別表17(4)の準備をしておくことが重要となります。

まとめ

以上国外関連者に対する寄付金の取扱いと移転価格税制について解説しました。国外関連者に対する寄付金、移転価格税制についてはともに第三者への対価に比して取引価格にゆがみがないかという点に注意しなければなりません。

また移転価格税制に関わる別表17(4)の必要性についても紹介しました。税務調査のときに突然指摘されることのないよう、これらの論点に関しては事前に対策を練っておくことが重要になります。

ご不明点又は具体的なご相談がございましたらお気軽にお問合せください。

海外子会社の財務会計管理についての解決策を説明しているブログはこちらになりますのであわせてお読みください。

>>海外子会社の管理にお困りの経理担当者必見!海外子会社管理の課題の3つの解決策をご紹介します