海外赴任する時の税金、特に住民税がどうなるのか不安のある人は多いと思います。そこで今回は、実際に海外赴任をしていたり、海外赴任をする予定のある方や従業員に海外赴任させている会社の経理のご担当者向けに、海外赴任時における住民税の取り扱いや注意点をまとめました。

なお、TOMAコンサルタンツグループでは個人の方や外国人の方の所得税及び国際相続のアドバイスも多数行っております。国際税務や海外進出に関するサービス詳細はこちらをご覧ください。

本ブログでは次のような場合について解説していきます。

・毎年1月1日の住所を基準に課税される住民税は、1月1日時点で日本に住所が無ければ納税義務が発生しません。

・単身赴任で日本に家屋を持っていると、均等割のみ課税される場合があります。

・納税義務があり海外赴任をしているときに、毎月勤務先を通じて納付される住民税を一括納付する方法があります。

・海外赴任時には海外転出手続きが必要になります。

・海外赴任者の住民税を会社で負担したときの取扱い。

・コロナで日本に一時退避した際の、課税の基礎となる給与所得には注意しましょう。

ただし、上記の住民税については一般的な説明であり、詳細については各市町村により異なります。

住民税の課税の仕組みを説明します。

まず、住民税の基本的な仕組みから解説していきます。

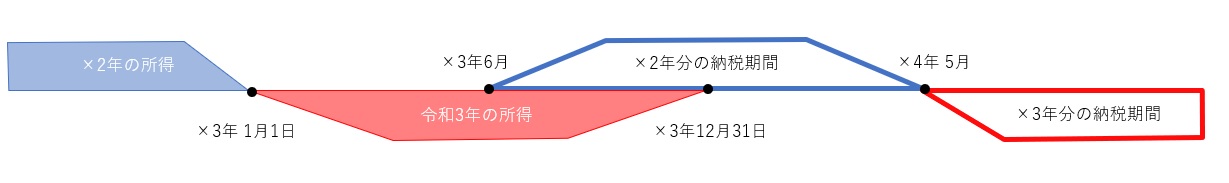

住民税の課税対象者は、毎年1月1日に日本に住所がある者となっています。住民税は、その年の1月1日現在の住所地の市町村により課税され、前年の所得を基に計算した住民税が、その年の6月から翌年5月までの毎月の給与から特別徴収(勤務先が従業員の住民税を給与から天引きすることにより自治体に納付)されるのが原則です。

ここで住所がどこになるのかについては、住民基本台帳(住民票を取りまとめたものをイメージしていただければと思います)を基に判定されることになりますが、あくまでも実質的にどこに居住しているかで判断されることに注意しましょう。

また、上記の説明では特別徴収での納付ということでしたが、住民税の納付方法には普通徴収と特別徴収の2種類があります。

普通徴収とは、個人事業主などが市区町村から送付されてくる納税通知書に基づき自身で納税を行うことです。原則は特別徴収により納付することとされており、海外赴任されている方は特別徴収で納付しているケースがほとんどだと思います。

海外赴任時の住民税の注意点

まず日本から1年以上海外へ行く場合には、法的には転出手続きを行い住民票が除票されてから出国する必要があります。

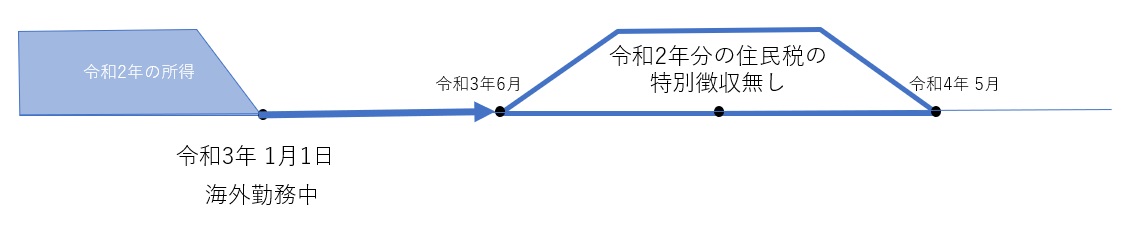

したがって、その年の1月1日現在海外で勤務しているなどの理由で海外転出手続きが行われていれば、日本に住所を有しないことになり、日本の住民税の納税義務は発生しないこととなります。また、仮に住民票の住所を日本に残したまま海外赴任先で勤務している方でも、在籍している日本法人から各市町村へ提出している給与支払報告書で海外勤務中との報告があれば、日本に住所がないと判断されることとなります。

つまり令和3年1月1日現在海外勤務中であるとすれば、令和2年1月1日から同年12月31日までの期間における所得は住民税の課税対象とはならず、令和3年6月から翌4年5月までの住民税の特別徴収もされないこととなります。

ただし、単身赴任等で住所はないが、家族が住む家屋敷などを所有している場合については住民税のうち均等割だけが課される場合があります。均等割とは、住民税のうち所得の多少に関わらず定額で課税されるものです。

海外赴任者の住民税を支払う方法

ここまで海外赴任時の住民税の仕組みを解説してきましたが、海外へ転出した後の住民税の支払いはどうなるのでしょうか。

特別徴収対象の給与所得者で出国後も国内で継続して給与が支払われる場合には、勤務先を通じてこれまで通り納付されます。また、出国前の勤務先の給与等の金額から未納税額を一括して控除して精算することもあります。

ただし、海外転出後退職したことなどにより特別徴収ができなくなった場合は、普通徴収に切り替わり、自分で納付する又は納税管理人を指定して代わりに納付してもらう必要があります。

海外赴任者の住民税負担分の取扱い

海外赴任者の給与額面保証のため、海外赴任者の住民税を勤務先の法人が負担した場合には、税務上その負担分は赴任者に対する給与として扱われますが、非居住者の国外源泉所得であるため源泉徴収の対象にはなりません。

海外赴任の帰国時の手続き

海外赴任から帰国した際には、再度居住者となるため、各種手続きが必要となります。

まず、出国時に除票していた住民票を戻すために、新たな居住地に転入届を出します。また、印鑑登録の再登録も必要になります。普通徴収により納税管理人を選定していた場合は、その解任手続きなども忘れないようにしましょう。

コロナで一時退避した際の住民税

最後にコロナ禍において一時退避した際のケースについて例を挙げながらみていきます。

日本に4月から一時退避していた赴任者が、11月に日本にいながら帰任発令が出て日本の居住者になりました。

この場合の住民税の課税所得についてはどのような取扱いになるでしょうか?

4月以降の給与所得に対して賦課徴収されることになります。このケースにおいては居住者となった翌年1月1日に日本に住所があるため、前年の国内勤務に起因する所得に対して賦課徴収されます(つまり4月以前の給与については国外勤務分なので除かれます)。

所得税法上は4月から10月まで非居住者として源泉分離課税されることになりますが、住民税は源泉分離課税される所得も含めて課税されることになります。

非居住者に支払う給与については支払調書を税務署に提出する必要がありますが、居住者の場合の給与支払報告書と異なり、市区町村に送付される様式となっていないために、住民税については原則として住民税の申告書を別途作成し提出する必要があります。

所得税と住民税は扱いが異なるので、区別して考えることをお薦めします。

まとめ

以上、海外赴任時における住民税について解説しました。

最初に住民税の基本的な仕組みを踏まえたうえで、海外赴任時における住民税の納付方法や必要な手続き、単身赴任の場合や会社が住民税を負担したときに起こりうるケースについて説明しました。また、最後にはコロナ禍において海外赴任者が一時帰国した場合をみていきました。

海外赴任時の住民税の取り扱いは少し複雑になっていますが、まずは住民税の基本的な仕組みをしっかり知ることが重要です。海外赴任の際にはぜひ参考にしてください。

なお、TOMAコンサルタンツグループでは個人の方や外国人の方の所得税及び国際相続のアドバイスも多数行っております。国際税務や海外進出に関するサービス詳細はこちらをご覧ください。ご不明点又は具体的なご相談がございましたらお気軽にお問合せください。