2021年4月から中小企業の資金繰りを支援するため、信用保証協会の保証料を大幅引き下げる「伴走支援型特別保証制度」が開始されました。

コロナの長期化を踏まえ、2022年2月に保証上限額の引き上げや、適用者の拡大が行わなれ、国の中小企業への支援が手厚くなりました。 自社の資金繰りに不安がある方、有利な条件で金融機関から借り入れを検討している方はぜひ以下のブログをご覧ください。

なお、資金繰りについては、以下に無料の資料をご用意していますので、こちらもぜひご活用ください。

・資金繰り実務講座〔入門編〕

伴走支援型特別保証制度とは?

伴走支援型特別保証制度とは、一定の要件(売上減少▲15%以上等)を満たした中小企業者が、コロナ禍を乗り越えるための「経営行動計画書」を策定したうえで、金融機関による継続的な伴走支援を受けることを条件に、借入時の信用保証料を大幅に引き下げる制度のことです。

本制度は、2021年4月より開始された制度ですがコロナの影響の長期化により、2022年2月に保証上限額を4,000万円から6,000万円まで大幅に引き上げられました。また取扱期間も「2022年3月31日」から「2023年3月31日」まで1年間延長されました。

さらに対象者も拡大され、従来はセーフティネット4号などの認定を受けた事業者が対象でしたが、今回の改正で一般保証を利用した場合でも適用可能となりました。

その他の要件

| 保障限度額 | 6,000万円 |

|---|---|

| 保証期間 | 10年以内 |

| 据置期間 | 5年以内 |

| 金利 | 金融機関所定 |

| 保証料率 | 原則0.2% (国による補助前は原則0.85%) |

| 売上減少要件 | ▲15%以上 |

| その他 | ・経営行動計画書を作成すること ・金融機関が継続的な伴走支援をすること (原則四半期に1度) 等 |

引用:中小企業庁「伴走支援型特別保証制度について」

対象となる中小企業

本制度の対象となる企業については以下の通りです。

次のいずれかに該当し、かつ経営行動に係る計画を策定した中小企業者の方

1.セーフティネット保証4号(SN4号)の認定を受けている事

2.セーフティネット保証5号(SN5号)の認定を受け、かつ次のいずれかに該当する事

①売上高等減少率が15%以上であること

②売上高等減少率が15%未満のものにあっては、最近1か月間に対応する前年同月の売上高が令和2年1月29日時点における直近の月平均売上高等と比較して15%以上減少していること

3.次のいずれかに該当すること

①最近1か月間の売上高が前年同月の売上高と比較して15%以上減少していること

②最近1か月間の売上高が前年同月の売上高と比較して5%以上減少し、かつ前年同月の売上高が令和2年1月29日時点における直近の決算の月平均売上高等と比較して15%以上減少していること

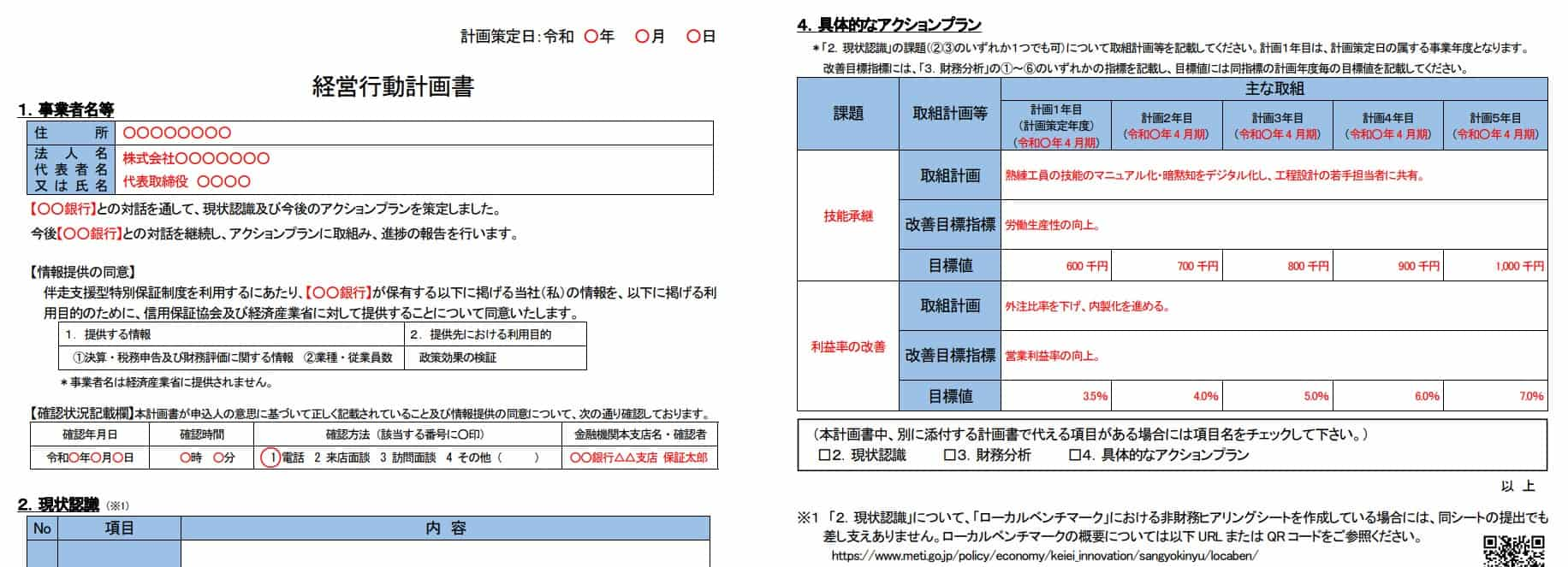

経営行動計画書について

この制度を利用するには「経営行動計画書」の作成が求められます。計画書には、自社の現状や財務分析、改善のための具体的なアクションプラン(行動計画)等を記載します。原則、四半期に1度、金融機関とのモニタリング(継続的な支援)が行なわれるため、収益改善への道のりは近くなります。

引用:中小企業庁「経営行動計画書」

経営行動計画書の財務分析ではローカルベンチマークの6指標を記載します。

1.売上増加率

2.営業利益率

3.労働生産性

4.EBITDA有利子負債倍率

5.営業運転資本回転期間

6.自己資本比率

ローカルベンチマークは経産省が推奨している「企業の健康診断ツール」であり、経営リスクの見える化に役立つ内容となっています。

TOMAでは経営計画作成支援サービスを提供しています。本制度の活用を考えている方は、ぜひ弊社のサービスもご検討ください。経営計画作成支援サービスはこちら

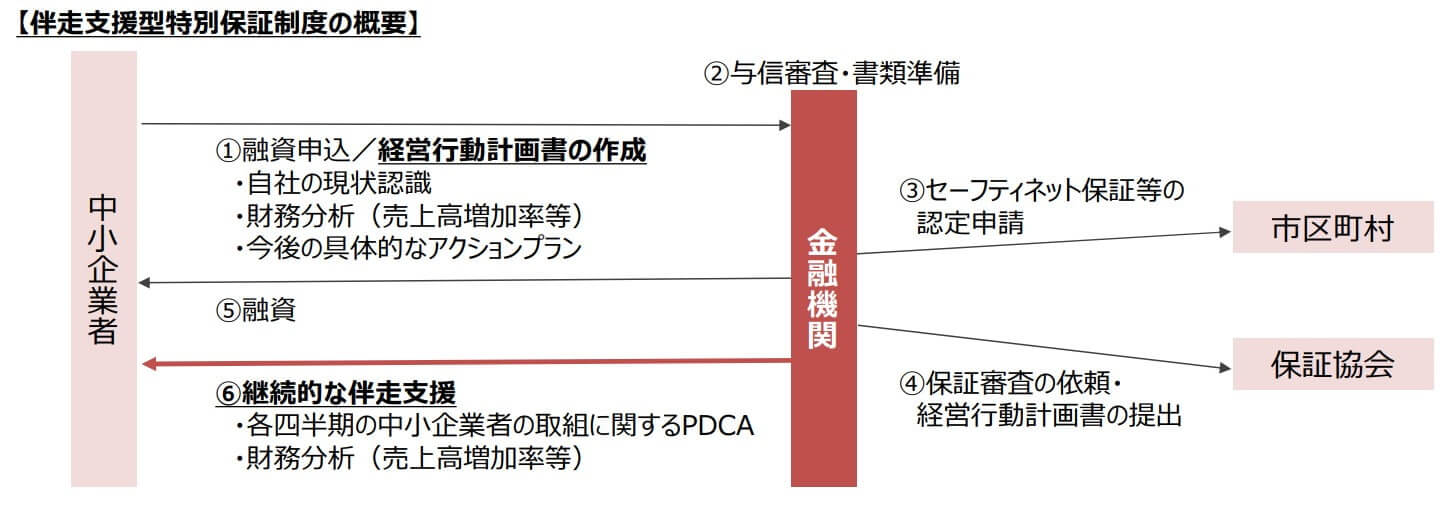

申請の流れ

伴走支援型特別保証制度の申請手続きの流れは以下の通りです。

1.自社が対象企業であるか確認(売上高の減少率が15%以上など)

2.自社の現状、財務分析などを記載した「経営行動計画書」の作成

3.最寄りの金融機関に相談

4.金融機関から信用保証協会へ審査依頼

5.審査が通過すれば、低い保証料率で融資が実行(原則0.2%)

6.金融機関による継続的な伴走支援が開始

融資実行後に継続的な伴走支援が必要になりますが、これは一体何を指すのでしょうか、次の項目で説明します。

継続的な伴走支援とは?

本制度を利用した中小企業者は原則5年間、四半期ごとに計画の進捗状況を金融機関と一緒に確認します。PDCAを回すことで業績の改善のスピードも速くなります。また継続的に金融機関と事業環境や業績について話し合う場を持ちますので、相互の理解も深まり金融支援の面でも大きな期待が持てます。

具体的な内容として、まず最初に行うのが、自社の経営目標、経営課題の明確化です。そしてその経営目標、経営課題を達成するための施策(アクションプラン)を検討し、実際に施策を実行していきます。そして四半期に1度のペースで金融機関の担当者と、施策の進捗状況、財務状況、問題点などを確認、解決して、自社の事業に磨きをかけ収益を改善していきます。

このように定期的に外部の確認(金融機関のモニタリング)が入るため、社長、社員、そして関係者すべての人達の主体的取り組みが期待できます。

伴走支援型特別保証制度をご検討の方、経営行動計画書の策定で躊躇されている方はぜひTOMAコンサルタンツグループのコンサル部までご相談ください。