新型コロナ感染症の流行も落ち着き始め、税務調査の連絡も盛んになってきました。新型コロナ感染症流行以前と比べ、ワクチン接種の収入や発熱外来の増加などで各収入の割合が変化したクリニックもあるかと思います。利益や各診療収入の比率が大きく変化すると税務調査を受ける可能性が高まりますが、貴院では普段から税務調査の対策をしていますでしょうか。

今回のブログでは、税務調査の流れや税務調査で論点になりやすい点などをご紹介いたします。

税務調査とは?

税務調査は国税通則法第7章の2(国税の調査)等関係通達に下記のように規定されています。

「調査」とは、国税(法第74条の2から法第74条の6までに掲げる税目に限る。)に関する法律の規定に基づき、特定の納税義務者の課税標準等又は税額等を認定する目的その他国税に関する法律に基づく処分を行う目的で当該職員が行う一連の行為(証拠資料の収集、要件事実の認定、法令の解釈適用など)をいう

税務署(もしくは国税局)の調査官が、納税者の申告した内容を調査し、非違事項があればそれを更正(もしくは修正の勧奨)する手続きのことを指します。また、税務調査の対象には法人だけでなく、個人も含まれます。

税務調査の種類と流れ

税務調査には強制力の差により「任意調査」と「強制調査」の2種類があります。

◆強制調査

:事前の通達がなく、裁判所の令状に基づき刑事事件の立件を予定しているもの。

◆任意調査

:納税者の了解に基づき行われるもの。事前通知があり、直接の受忍義務なし。(受忍義務=納税者の了解がない状態で調査を受ける義務のこと。しかし、正当な理由なしに拒否した場合には罰則規定<1年以下の懲役又は50万円以下の罰金>があります)

また、任意調査にも規模や悪質性によって下記2種類に分けられています。

・大口、悪質が見込まれ国税局の「資料調査課(料調)が行う調査」

・国税局調査部や税務署の調査担当部署が行う一般調査

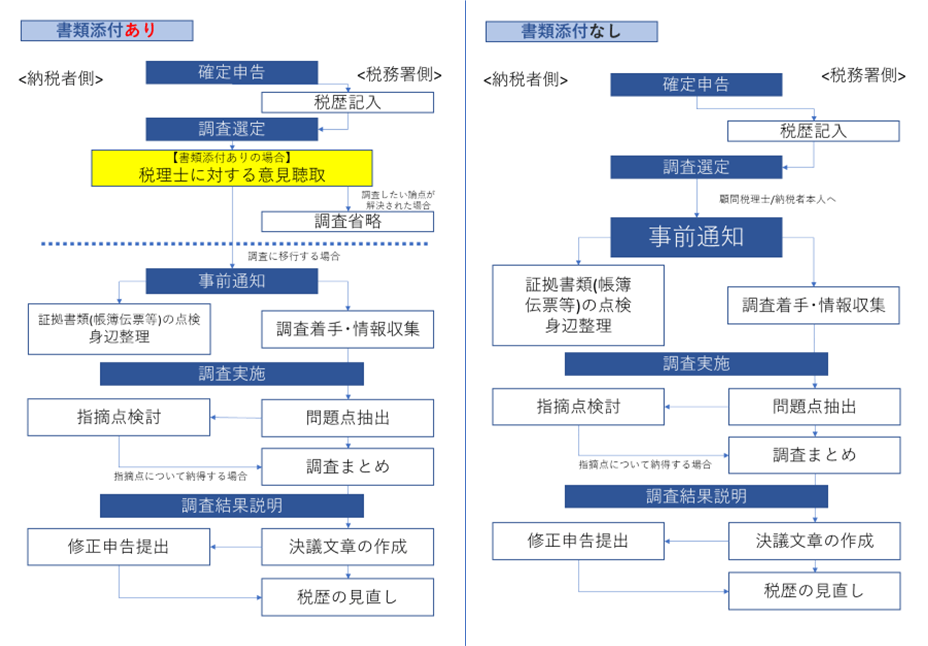

次に任意調査を受ける場合の日程連絡から実際の調査、さらにその後の流れについて記載します。

参考:税務調査をのりきる対応のポイント|税務通信3531号

調査の結果は、調査官から院長・税理士に対して指摘項目の説明が行われます。指摘項目に納税者側が納得した場合には修正申告を提出し、税務調査は終了になります。

調査の結果に納得できない場合には処分を知った日の翌日から3か月以内に税務署長などに対してその処分の取消しや変更を求める「再調査の請求」・国税不服審判所に「審査請求」するのどちらかを選択することができます。国税不服審判所の採決にも不満があるときは採決から6か月以内に地方裁判所に訴えることもできます。

税務調査の現状

新型コロナ感染症の影響もあり、近年、税務調査は減少しています。しかし、調査1件当たりの追徴課税の額は増加しており、件数を絞って悪質な納税者に厳正な調査を実施しているといえます。また、大法人には今後リモート調査も実施されることが発表されたことから、今後はより簡易に国税庁側が接触することが可能になっていくことが予想されます。

<所得税 実地調査の状況>

出典:国税庁HP

出典:国税庁HP

※令和2年7月~令和3年6月までに実施した調査を集計。実地調査の件数は所得税・消費税の実地調査件数

税務調査で問題となりやすい項目

近年の税務調査の傾向として悪質な納税者に絞って厳正な調査を実施していると記載しましたが、具体的には下記のような納税者は調査を受けやすいとされています。

1.長期間税務調査を受けていない納税者

2.周期該当の納税者(過去に不正があった等の為、3~5年の一定周期で調査される納税者)

3.特定の業種の納税者(景気や経済状況などにより重点的に調査が行われる業種)

4.好況業種の納税者

5.国税総合管理システムによる財務分析で利益率・特定の科目の大きな変動等、分析値に異常がある納税者

6.反面資料等と申告に差異がある納税者

7.税務の不正に関して有力な情報がある納税者

8.取引先の不正に加担した納税者

9.反社会的勢力が絡む納税者

国税庁によると令和2年度の事業所得を有する個人の1件当たりの申告漏れ所得金額が高額な上位10業種がその中で医療保健業から内科医が3位にランクインしています。

赤字だからといって税務調査の対象から外れるわけではなく、様々な項目を総合的に判断して決められています。下記に税務調査で問題とされることが多い勘定科目について記載します。調査を受けやすい納税者に該当しなかった場合にも税務調査が入る場合は考えられますので、日々の正しい記帳と申告が重要ですので、参考にしてください。

⓵売上(医業収入)

→売上は利益計算に直結する非常に重要な項目です。売上計上漏れは納税額に大きく影響してきます。特に自費収入などの患者さん個人との取引については不定期な取引であり、直接、金銭のやり取りが行われる為、計上漏れの確認が必要です。また、期末の未収入金の計上漏れも税務調査で問題になりやすいです。医業収入は実際に入金になっていなくても診療行為を行った月の収入になりますので、12月の診療にかかる収入分などの未収入金計上を再度ご確認ください。

②設備周辺費用・修繕費

→リフォーム工事や設備導入などの費用は多額になりやすく、資産計上すべきか否かなど論点が多い科目です。部分的に経費になる場合・附随費用の取り扱いなど場面によって処理が多岐にわたるため、慎重な処理が必要です。

③交際費

→交際費は事業関係者と親睦の度を密にして取引関係の円滑な進行を図るための経費として認められています。事業との関連が薄い・そもそも個人的な支出(日常の食事代など)であるととられる内容の取引は、経費から除外するという判定をされてしまう場合もあります。特にゴルフは金額が大きくなりやすいうえに、付き合いや接待としての意味合いが強い場合と、仲間といく個人的なものかで経費にできるか否かが変わります。

その為、交際費に計上する場合には、先方との関係性や事業との関連を説明できることが必要です。

④消費税

→福利厚生費・接待交際費・旅費交通費・賃借料・支払手数料などは消費税の課税/非課税が取引によって変わる科目になります。また、収入科目でも自費収入の一部・院内で雑貨などを販売した場合には課税扱いになります。日頃から不明点の残らないよう取引資料などを確認していただければと思います。

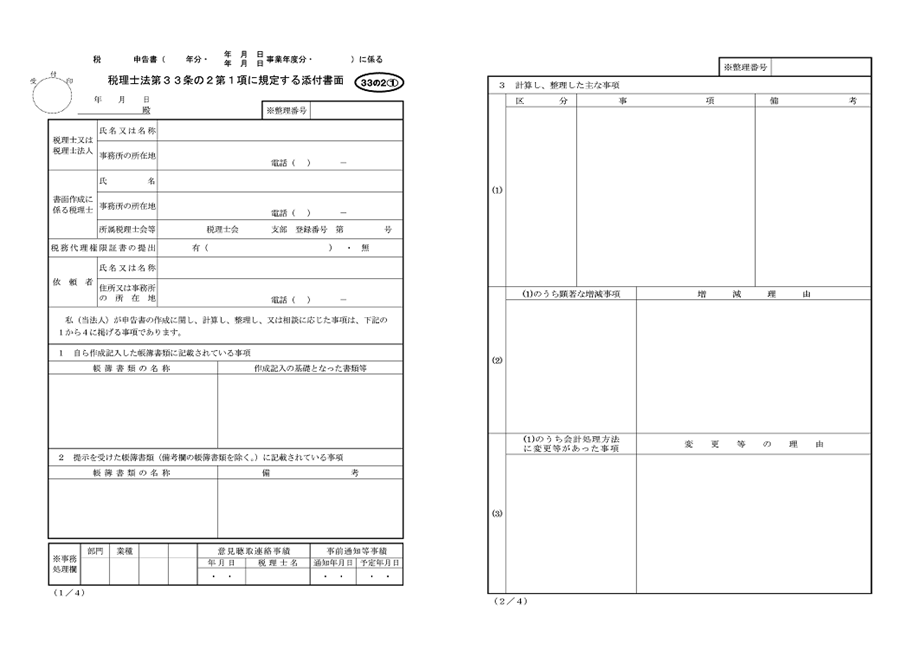

書類添付制度

ここまで税務調査の流れ・調査されやすい納税者について記載してきましたが、税務調査を受ける可能性を低くするための方法として「書類添付制度」という制度があります。

「書類添付制度」は税理士が自己作成した申告書に対して、計算・整理し又は相談に応じた事項を記載した書面(税理士法33の2)、または他人の作成した申告書につき、相談を受け審査し(同法33の2②)租税に関する法令の規定に従っていると認めたときに下記の書面を申告書に添付して提出する制度です。

この書面を提出することにより、税務署側は事前通知の前に税務代理を行う税理士又は税理士法人に、添付された書面の記載事項について意見を述べる機会を与えなければならなくなります。この段階では税務調査にはならず、この意見聴取の段階で申告内容の非違事項が明確になり修正申告を行ったとしても、加算税は賦課されません。

この制度の最大の利点として、事前に税理士に意見聴取を行い調査官の調査したい論点が解決されれば、税務調査が省略されることがあります。また、税務調査に移行したとしても日数を減らせる場合があります。

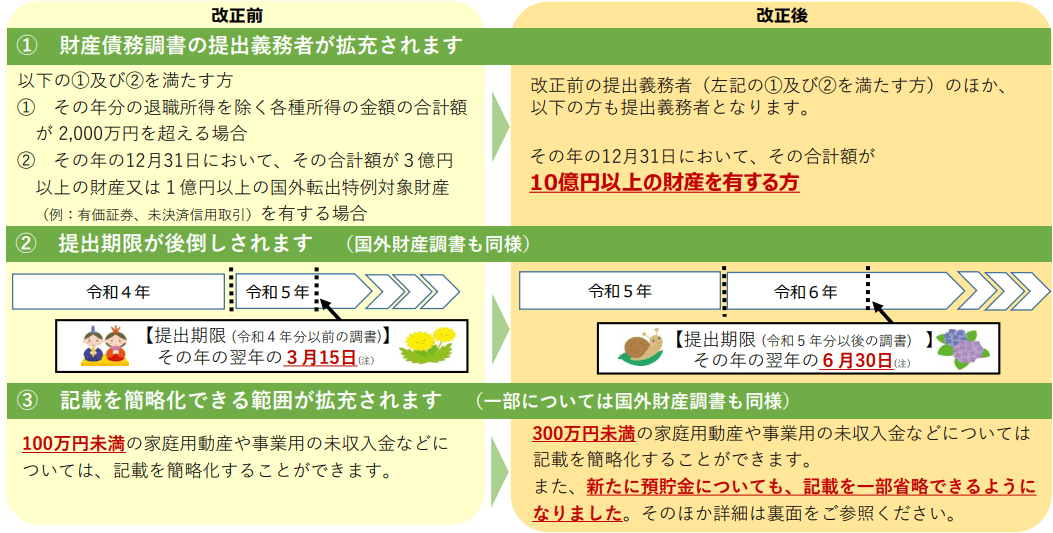

令和5年度からの財産債務調書の変更点

税務調査の際には、財産債務調書の作成内容も調査の対象となります。先生方の中には下記の要件に該当し、財産債務調書を提出されている方も多いと思います。

・その年分の退職所得を除く各種所得金額の合計額が2,000万円を超える

・その年の12月31日においてその価額の合計額が3億円以上の財産またはその価額の

合計額が1億円以上である国外転出特例財産を有する

財産債務調書の要件からもわかるように、対象となる方は所得が多く、資産額が多い方です。いわゆる富裕層に対する税務調査を税務署側は重視しており、財産債務調書の作成漏れや記載漏れの有無を税務調査の際に確認します。その理由の1つとして、生前の資産状況を税務署側で把握することにより、相続が発生した際の相続税の申告漏れ防止に繋がることがあげられます。

出典:国税庁HP

令和5年度分より財産債務調書の制度が改正されます。この改正によって提出義務者が拡充・提出期限は後倒しなどが変更されます。今まで財産債務調書の提出義務がなかった方で今回の改正から該当する方もいらっしゃると思いますので、ご注意ください。

TOMAでは税務調査立合サービスも行っています。医療分野に強い税理士より、業界最新情報やセカンドオピニオンをご提供していますので、ご興味のある方はお気軽にお問合せ下さい。また、メルマガなどでも最新情報を発信しています。

<出典・参考>

・国税庁HP:令和2年度調査事績

・国税庁 国税通則法第7章の2(国税の調査)等関係通達の制定について(法令解釈通達)

・国税庁 第1章 法第74条の2~法第74条の6関係(質問検査権)

・国税庁 調査の取組状況等(平成28事業年度)

<過去関連ブログ>

・【税務コラム】税務調査について

・税務調査を行う目的とは?

・税務調査に選ばれる理由はどんなことがあるのか

・税務調査の再調査とは?再調査が行われるケースとは

・税務調査の是認とは