所得税の確定申告とは、暦年「1/1~12/31までの1年間」に生じた個人の所得を計算し、税務署へ申告する手続きのことです。今回は、この確定申告とはどういうものなのか、どういった人を対象としているのか、ポイントや注意点を交えながら、できるだけわかりやすくご説明します。

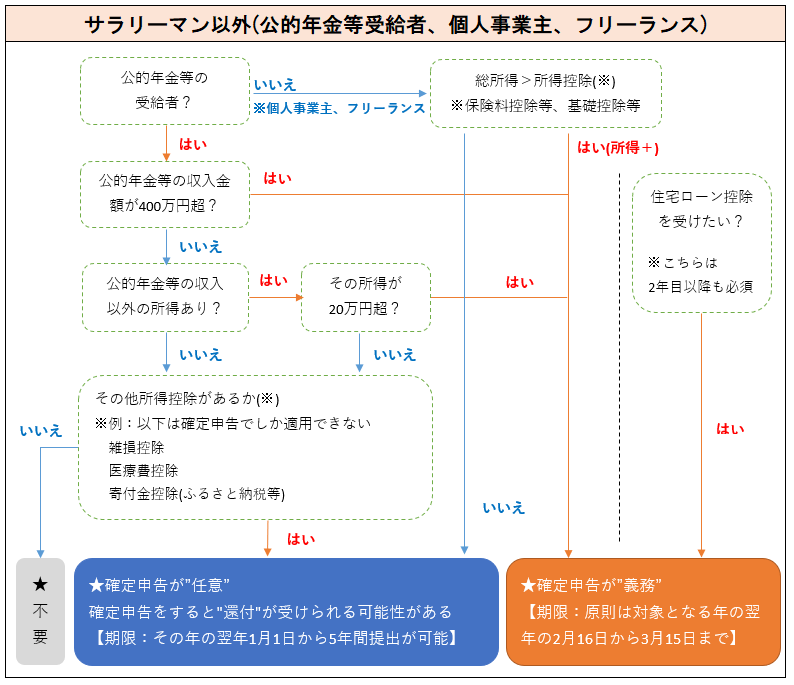

最後に、確定申告の実施可否確認のフローチャートがあるので、自身が確定申告をする必要があるか、こちらのブログをご参考に確認して下さい。

【動画で解説】大好評の確定申告4分でわかるシリーズ「確定申告(概要編)」

【大好評!動画で解説4分でわかるシリーズ】は>>こちらから

目次

所得税の確定申告とは?

概要!所得税の確定申告とは?

はじめに、確定申告とは「1/1~12/31までの1年間」に生じた所得金額など一定の事項を記した申告書を、原則「その年の翌年2月16日から3月15日」までの期間において、税務署長へ提出し、所得税の過不足額を精算する手続きです。(所得税法第120条)

「所得税」とは、個人の所得にかかる税金のことをいい、会社からもらう給料や、自分で商売をして稼いだお金などにかかる税金です。

「所得」とは、税法上、収入から必要経費を差し引いたもの、つまり”もうけ”です。そして、”個人の”「所得」はその内容に応じて10種類に分類されます。

| № | 所得の種類 | 内容 | 計算方法 |

| 1 | 事業所得 | 事業から生ずる所得 | 総収入金額 - 必要経費 |

| 2 | 不動産所得 | 土地や建物の貸付により生ずる所得 | 総収入金額 - 必要経費 |

| 3 | 譲渡所得 | 資産を譲渡することによって生ずる所得 | 総収入金額 - 必要経費 - 特別控除額 |

| 4 | 利子所得 | 利子等の収入による所得 | 利子等の収入金額 |

| 5 | 配当所得 | 株主や出資者が受ける利益の配当に係る所得 | 収入金額 - 株式などを取得するための借入金利子 |

| 6 | 給与所得 | 給料やボーナス等の所得 | 総収入金額 - 給与所得控除額 |

| 7 | 退職所得 | 退職により受ける退職金等の所得 | (収入金額 - 退職所得控除額)×1/2 |

| 8 | 山林所得 | 山林を譲渡することによって生ずる所得 | 総収入金額 - 必要経費 - 特別控除額 |

| 9 | 一時所得 | 一時的な収入による所得 | 総収入金額 - 収入を得るために支出した金額 - 特別控除額 |

| 10 | 雑所得 | 上記いずれにも当たらない所得 | 総収入金額 - 必要経費または控除額 |

これらの所得金額を元に、所得税の過不足額を精算する手続きを確定申告といいます。

ポイントは、

・サラリーマンが得る「給与所得」「退職所得」

・公的年金受給者が得る「雑所得(年金)」

これ以外の収入があれば、基本は確定申告が必要とイメージして下さい。(サラリーマンや公的年金受給者も、別途収入がある等、一定の場合は確定申告を行う必要があります)

課税期間

所得税は暦年課税です。暦年「1/1~12/31」を課税期間としています。

年の中途で納税義務者が死亡するというような特殊な事情のない限り、この1年間の「個人の所得」を計算します。

申告期間

確定申告は、ある一定の期間の内に、申告書を税務署に提出しなければなりません。

その申告期間は、原則「その年の翌年2月16日から3月15日」です。例えば、令和3年分(2021年分)の所得税の申告期限は、令和4年(2022年)3月15日になります。

ただし、例外として還付申告やその他国税庁より特例等があります。

●還付申告を受ける場合:「対象となる年の翌年の1月1日から5年間」

●その他:令和元年分~令和3年分は、新型コロナウィルスの影響で延長の特例等があります。

注意点は、これらの期限まで申告しなかった場合は、「無申告加算税」「延滞税」が課されてしまう点です。確定申告は、毎年手続きが面倒で遅れがちになります。余計な税金が課されないように、日々少しずつ準備を進めて、期限に焦ることなく申告をしましょう。

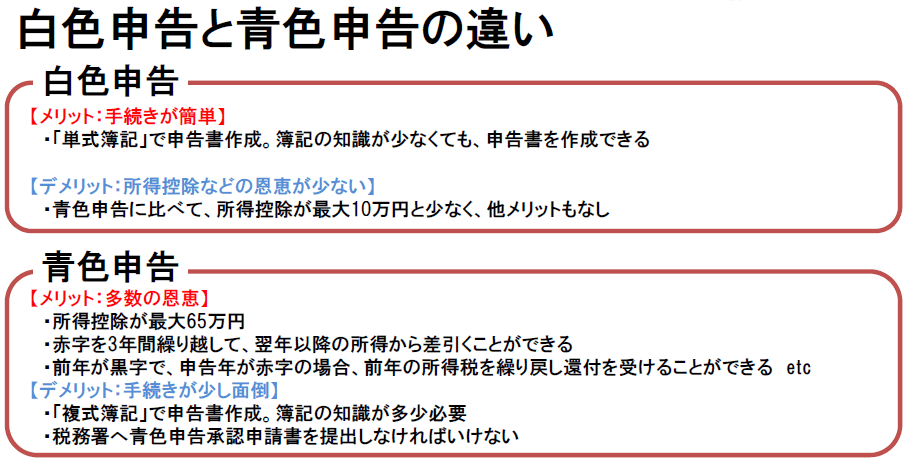

白色申告と青色申告

確定申告には、「青色申告」と「白色申告」の2種類があります。青色申告と白色申告の違いを簡単にお伝えすると、下記です。

ポイントは、青色申告は白色申告と比較して申告に手間がかかる反面、税金に対しての優遇制度があることです。

注意点は、例えば、令和4年分(2022年分)の申告を青色申告としたい場合は、原則として令和4年(2022年)3月15日までに管轄する税務署へ「青色申告承認申請書」を提出する必要があり、届出を提出しなかった場合には自動的に白色申告となってしまいます。

青色申告をすることができるのは、

・不動産所得

・事業所得

・山林所得のいずれかの所得がある方です。フリーランスや個人事業主だけではなく、サラリーマンやパートなどの給与所得者であっても、これらの所得があれば青色申告の対象者となります。

節税の効果を最大限に得たい場合、青色申告を検討しましょう。

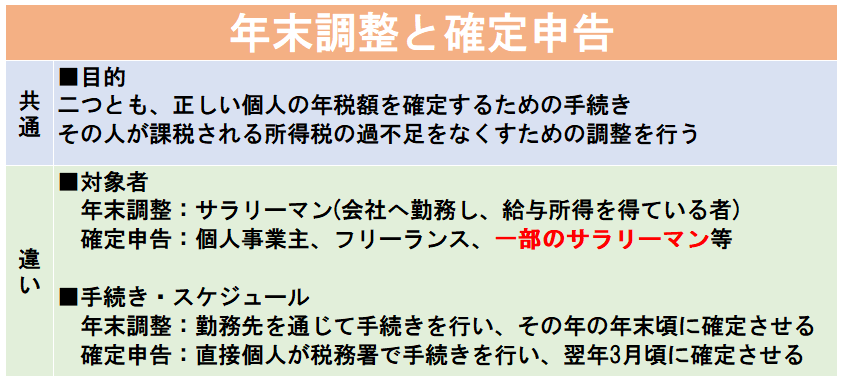

年末調整と確定申告の違い

確定申告のお話で、毎年皆様が疑問に持たれることが、「年末調整」と「確定申告」の違いです。ここでは、「年末調整」と「確定申告」について、簡単に”共通点” と”違い”について説明します。

ここでのポイントは、下記です。

●サラリーマン:⇒原則、年末調整のみでOK。一部、確定申告が必要。

●サラリーマン以外:⇒年末調整がないので、基本は確定申告が必要。

例えば、以下に該当する場合は、確定申告を行う必要があります。

・給与所得が2000万円超ある社員

・給与所得以外の所得が20万円超ある社員

・家族を含めた年間の医療費が10万円を超えた社員

・年間の医療費が合計所得金額の5%を超えた社員

・年度内に住宅ローンを組んだ社員(初年度のみ)

・ワンストップ特例制度を利用せず、ふるさと納税や寄付を行った社員

・自然災害や火災、盗難などの被害に遭った社員

後ほど説明しますが、サラリーマンでも、

・医療費控除等の「所得控除」

・住宅ローン控除等の「税額控除」を受けたい場合は、年末調整だけでなく、確定申告もする必要があります。

所得税の計算方法と所得控除・税額控除

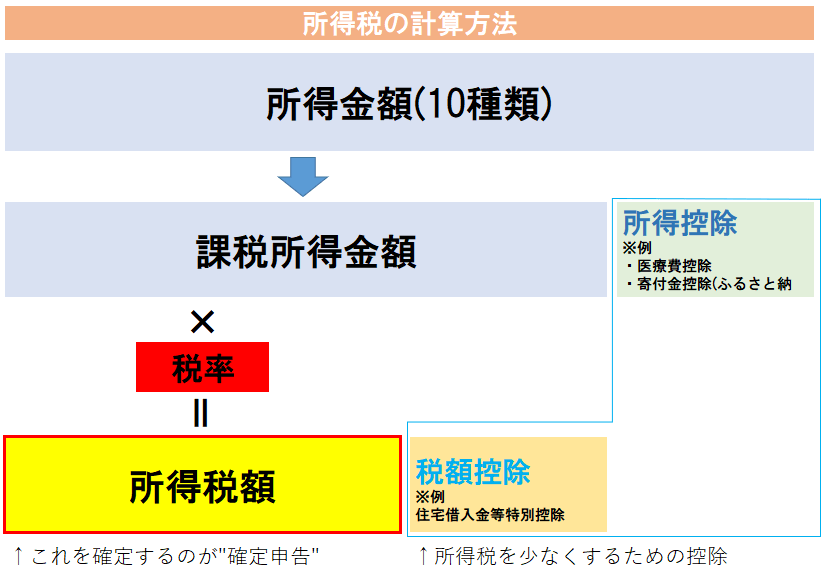

所得税の計算方法

冒頭に、

・「所得税」とは、個人の所得にかかる税金のこと

・「所得」とは、税法上、収入から必要経費を差し引いたもの、つまり”もうけ”

・所得金額を元に、所得税の過不足額を精算する手続きを確定申告

とお伝えしました。ここで、所得税の計算方法を簡単に説明します。

ポイントは、10種類の所得金額から、「所得控除」と「税額控除」という所得税の額を少なくするための控除を用いて、所得税を計算します。

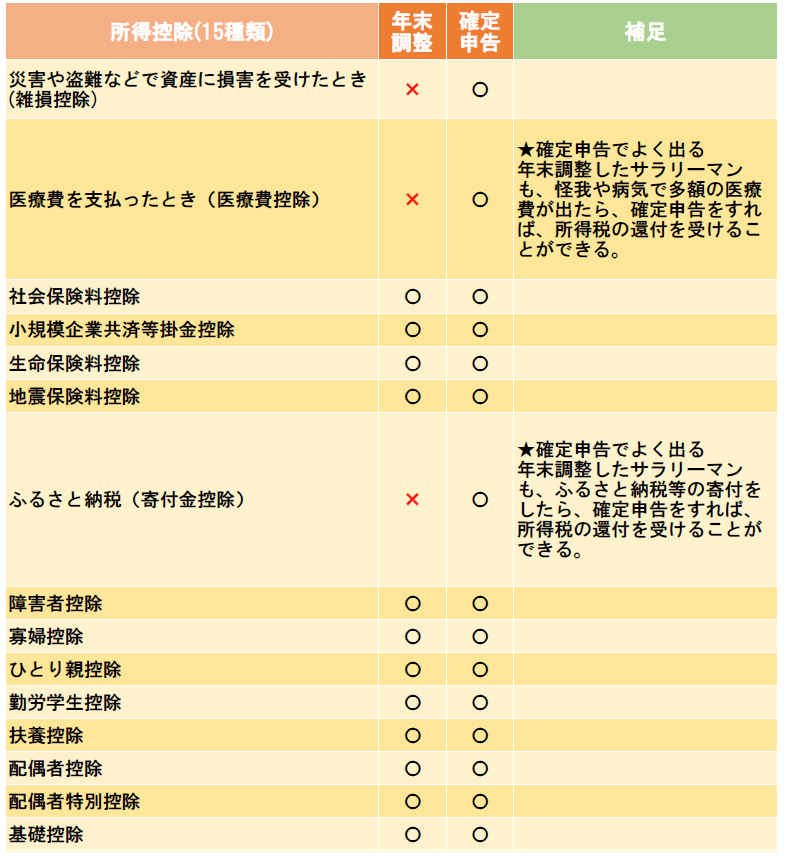

所得控除

具体的な「所得控除」は下記です。

確定申告を理解するための「所得控除」のポイントは、

・「雑損控除」

・「医療費控除」

・「寄付金控除」は、年末調整ではできず、これらの控除を受けたい場合は確定申告が必要なことです。

※これら3つの控除は、他の控除と違い、年末時点までにすべて確定できず、課税期間中に実施する年末調整ではできないのが理由になります。

よって、年末調整をしたサラリーマンでも、入院時の医療費領収書・ふるさと納税の寄付証明書等を保存し、確定申告しなければこれらの控除が受けられません。

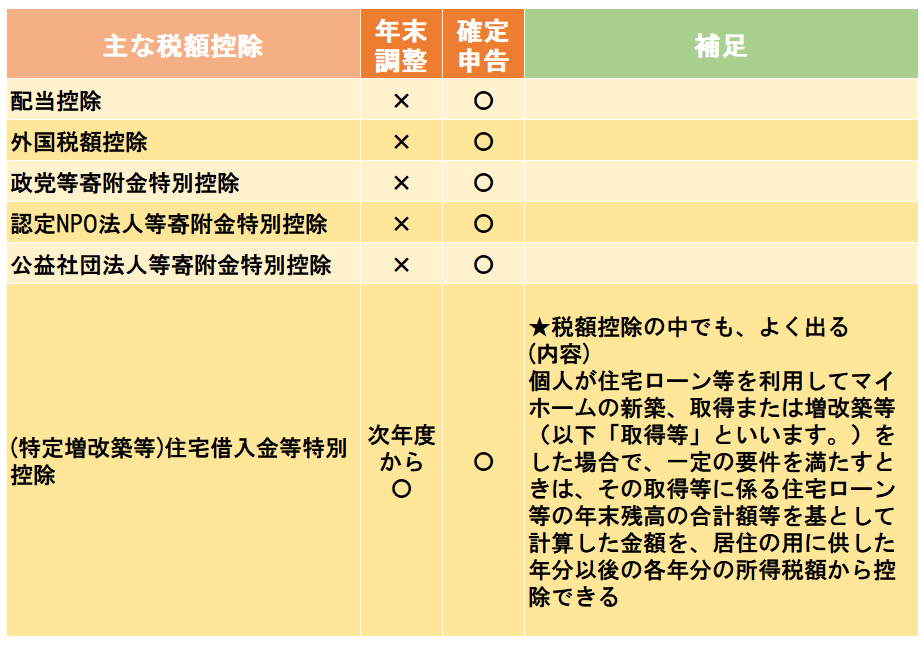

税額控除

次に、具体的な「税額控除」は下記です。

確定申告を理解するための「税額控除」のポイントは、

●税額控除は基本、確定申告が必要

●住宅借入金等特別控除(住宅ローン控除)は、初年度は確定申告が必要

であることです。

特に、「住宅借入金等特別控除(住宅ローン控除)」を2年目以降に年末調整で受けたいサラリーマンは、控除を受ける初年度に確定申告が必要になります。

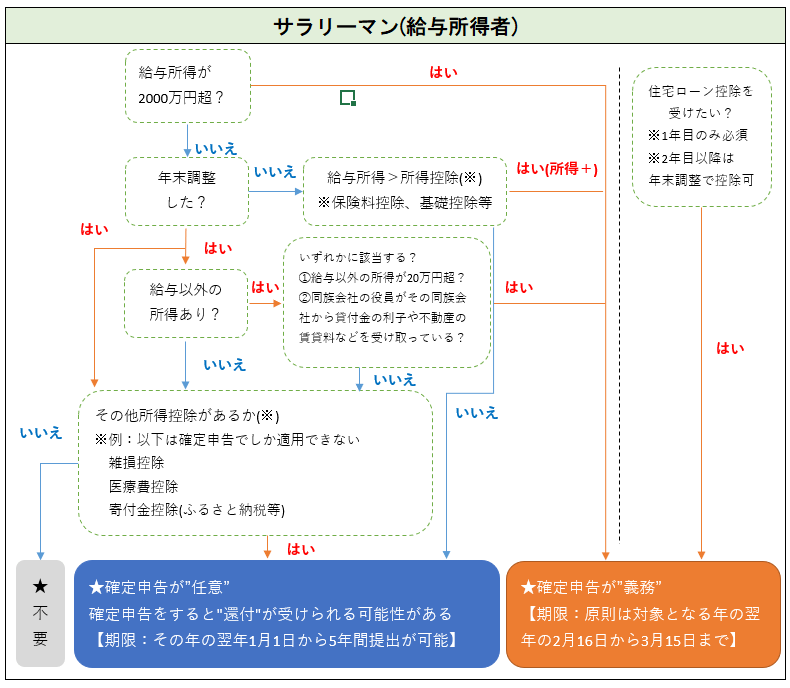

確定申告が必要な人・不要な人!実施可否確認フローチャート

今までの内容も交えながら、確定申告が実際に必要な人・不要な人をご説明します。また、最後に、確定申告の実施可否確認フローチャートも載せています。

★確定申告をする必要のある方

【サラリーマン(給与所得者)】

・給与所得が2000万円超である者

・年末調整をせずに課税所得がある者

・給与以外の所得が20万円超ある者・その他一定の者

【サラリーマン以外(公的年金等受給者)】

・公的年金等の収入金額(雑所得)が400万円超である者

・公的年金等の収入金額(雑所得)以外の所得が20万円超ある者

【サラリーマン以外(個人事業主、フリーランス)】

・課税所得がある者

【共通】

・「所得控除(年末調整でできなかった控除等)」「税額控除」を受けたい者 (年末調整をするサラリーマンは「住宅借入金等特別控除(住宅ローン控除)は初年度のみ)

・課税所得がマイナスで払いすぎた税金を還付したい者

★確定申告をする必要がない方

【サラリーマン(給与所得者)】

・給与の収入金額が2,000万円以下で、かつ、給与を1か所から受けていて、その給与の全部について源泉徴収される人で給与所得および退職所得以外の所得金額が20万円以下である者等、一定の方(年末調整をする人)

【サラリーマン以外(公的年金等受給者)】

・公的年金等の収入金額(雑所得)が400万以下で、かつ、公的年金等の収入金額(雑所得)以外の所得が20万円以下の者

【サラリーマン以外(個人事業主、フリーランス)】

・所得が0の者(収入が48万円以下なら所得が発生しない)

★確定申告の実施可否確認フローチャート

以上をまとめた内容として、確定申告の実施可否確認フローチャートも載せています。こちらのフローチャートを参考に、確定申告の可否を確認してください。

※あくまで、一般的なパターンを記載しています。ご不明な点がある方は、TOMA税理士法人にお気軽にお問い合わせ下さい。

実施可否確認フローチャート

引用元:国税庁ホームページ https://www.nta.go.jp/

動画で解説

4分でわかる!確定申告についてスキマ時間で解説

4分でわかる!事業・不動産所得についてスキマ時間で解説

4分でわかる!譲渡所得についてスキマ時間で解説

まとめ

今回は、この確定申告とはどういうものなのか、どういった人を対象としているのかを中心に説明しましたが、まとめポイントは下記です。

●確定申告とは、個人のその年の所得と課税所得及び所得税を計算し記載した申告書を、原則翌年3月15日までに提出し、税金の精算を行う手続き

●確定申告には、白色申告と青色申告の2つの申告方法があり、青色申告は税制優遇がある。

●所得税の計算に、「所得控除」・「税額控除」があり、年末調整ではできない控除もあるため、すべての控除を受けたい場合は確定申告が必要になる。

●確定申告をする必要がある方、不要な方がいる。

所得税の確定申告は年一回のため、手続きや内容が忘れがちになります。また、所得の計算方法や「所得控除」・「税額控除」の内容の理解にも、一定の知識が必要です。

『手続きが大変で、期限に間に合うか不安』『青色申告にチャレンジし納税金額を少なくしたい」「「所得控除」や「税額控除」を活用して節税したい」

このような思いがある方は、TOMA税理士法人では確定申告書の作成のみのご依頼も承っておりますので、お気軽にお問い合わせ下さい。

ブログ監修 TOMA税理士法人

TOMAコンサルタンツグループ株式会社 法人経営支援部

書類作成や申告業務などの税務・会計業務はもちろん、そこから見えてくる課題をわかりやすくご説明し、改善策をご提案します。企業の規模・業種を問わず、最適なサービスを提供いたします。