これから年度末にむけて、繁忙期となる会社も多いのではないでしょうか。残業をして頑張っている従業員に食事や食事券を支給されるケースも出てくるかと思います。そのような場合の税務の取り扱いはどうなるのでしょうか。

目次

「食事の支給」は2つの要件を満たせば非課税

福利厚生費として、残業や宿直などの従業員への食事の現物支給は、全額を計上できることになっています。ただ、現物支給が難しい場合は、法人が支給をした食事のうち従業員が食事価格の半分以上を負担しており、かつ食事手当のうち会社負担が1ヶ月あたり3,500円(税抜き)以下であるという要件を満たしていれば給与課税されません。

食事券の支給でも「食事の支給」と同視

上記取り扱いは、「食事の支給」について示されたものです。しかし、社員食堂がないため、従業員らの福利厚生を目的として“食事券”を支給する場合であっても、その食事券が例えば、チケットショップに転売できる商品券と同様に使用できるような場合を除いて、一般的には、その食事券の支給は食事の現物支給と同視できるものと考えられます。

このため、クオカードなどのプリペイドカード等による食事補助は、使用目的が食事に限定されずチケットショップ等での換金も容易であることから、税務調査で指摘を受け、否認(給与として所得課税)される可能性が非常に高くなります。

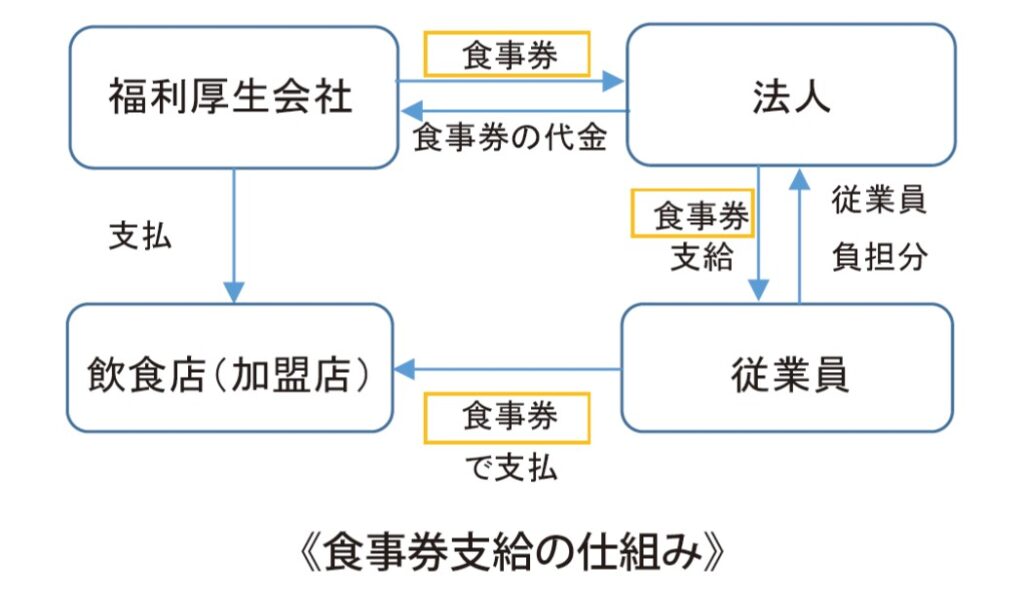

食事券支給の仕組み

福利厚生会社を通じて、提携している飲食店などで利用できる食事券を配布する方法になります。

翌月に繰り越した食事券を把握するのは困難

有効期間が最大2年間に及び翌月以降に繰り越せるような食事券を、従業員が翌月や翌々月以降に使用したような場合、法人の負担額が月額3,500円以内という要件を満たすのかが問題となります。これについては「翌月以降に繰り越して使用したとしても、実務上は、繰り越して使用していることのみをもって課税対象となるものではない」とされています。

これは従業員が食事券を支給された月に即時使用していることが前提であること、仮に繰り越して使用されたとしても会社の負担額は月額3,500円以下であること、さらに従業員が食事券を繰り返して使用しているなどといった各人別の利用状況を把握することは困難であることなどを理由とするものです。

食事を支給した場合の計算例

例1:会社Aの社員の月当たり食事代7,500円の場合、従業員の負担4,000円・会社の負担3,500円の場合

→ 給与課税なし

従業員が食事価格の半分以上を負担しており、かつ食事手当のうち会社負担が1ヶ月あたり3,500円(税抜き)以下

例2:会社Bの社員の月当たり食事代8,000円の場合、従業員の負担4,000円・会社の負担4,000円の場合

→ この場合の給与課税する対象の金額は 4,000 円となります。

従業員が食事価格の半分以上を負担しているが、食事手当のうち会社負担が1ヶ月あたり4,000円(税抜き)になっているため

税務調査で指摘されやすい福利厚生費用

原則として、会社が従業員に対して行う福利厚生制度は、給与として取り扱われますが、一定のものについては、あえて給与課税する必要はないとされています。

福利厚生制度が給与になるか否かの判断としては、大きく2つの論点によって判断されることになります。特定の人のみを対象にしていないか、不相当に高額でないかなどの条件によって福利厚生費の取り扱いが給与になる場合があります。以下のコラムに詳しく説明しています。

税務リスクを洗い出すには?

税務リスクを洗い出すためには、日ごろから適切な処理・管理をしていくことが必要です。もし社内に税務に詳しい人がいない場合は、税理士の力を借りることをおすすめします。

TOMAコンサルタンツグループでは、豊富な立ち合い実績から得られたノウハウを基に、修正申告を求められた際の相談対応から税務調査に向けた対策支援、税務調査時の立会いなどトータルサポートしています。

現状の税務リスクを洗い出し、日ごろから適切な処理方法をアドバイスいたします。事前打ち合わせから当日の立ち会い、調査後の税務署との折衝まですべてお任せください。

国税局OBが9名在籍しているTOMAコンサルタンツグループだからこそ話ができる事例や最新の税務調査事情・対応の秘策に関するセミナーを実施しています。