あなたは会社の10年後、20年後のことを具体的に考えたことがありますか?経営者にとって会社を永続的に発展させたい。従業員の生活を守りたい、もっと多くのお客様に喜んでもらいたいと考えるのはごく自然なことです。

ところが超高齢化社会となった日本では、事業を継続していく上で経営者の高齢化、後継者不在など避けられない課題が表面化しつつあります。これらを解決する方法として注目されている方法の一つがM&Aです。

今回は売り手にとってのM&Aとは何か、売却するメリット、売り手がM&Aを選択する際に気をつけるべきポイントについて解説します。

目次

売り手にとってのM&Aとは

M&A(エムアンドエー)とは、Merger And Acquisition(合併と買収)の略。別の会社と合併したり、傘下に入ったり、経営権を譲ったりする経営戦略の一つです。その歴史は戦前にまで遡りますが、注目されるようになったのは2000年代に入った頃からでしょうか。

2008年のリーマンショックや2011年の関東大震災、そして2020年の新型コロナウイルス感染症の蔓延など、経済に大きな影響を及ぼす出来事が起こった年は減少傾向にありますが、M&Aの成約件数、市場規模は年々伸び続けています。

2021年はこれまでの流れを汲む事業承継型のM&Aに加え、2020年の新型コロナによる世界的景気の落ち込みを背景に、不採算事業や非中核事業を切り離すM&Aも増加傾向にあるようです。また、近年は中小企業のM&Aが増えています。その理由は複数の要因が考えられます。

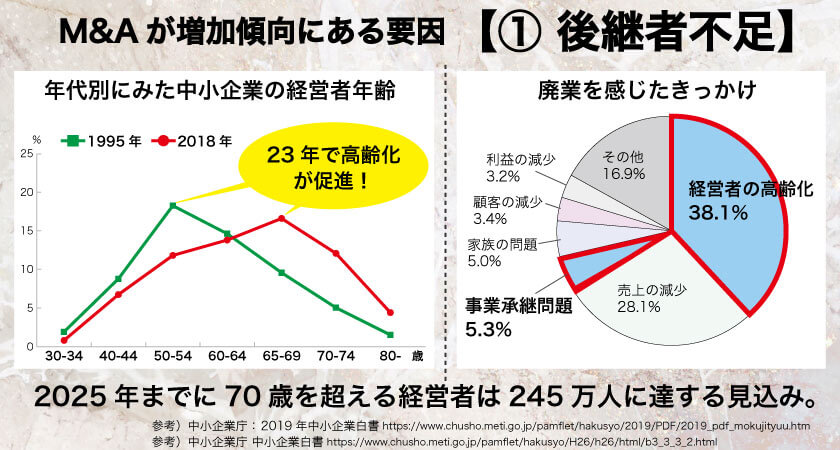

M&Aが増加傾向にある要因1:後継者不足

まずは日本の超高齢化社会がもたらす後継者不在問題です。自分の子どもに会社を譲りたいという気持ちがあっても子どもにその気がなかったり、経営者としての資質を有していなかったり、というケースは少なくありません。

経営者として常に責務のある立場、辛い経験を自分の子どもにはさせたくないと考える経営者も多いようです。中小企業庁のまとめたデータによると、2025年までに70歳を超える経営者は約245万人に達すると言われています。また、そのうちの約半数は後継者がいない状態と推計されているようです。

2020年に休廃業・解散した企業は約5万件と過去最多を更新、倒産件数は約8,000件と、1年で約5万8,000件の企業が姿を消しました。

2014年までの15年間に小規模事業者を中心として、約100万社が減少しています。中小企業は、企業数の99.7%、従業員数の70.1%を占め、日本の産業の中心的な存在です。後継者が見つかれば、倒産を免れたケースも多かったに違いありません。この状況を打開するための出口戦略としてM&Aを選択をする経営者が増えてきていると考えられています。

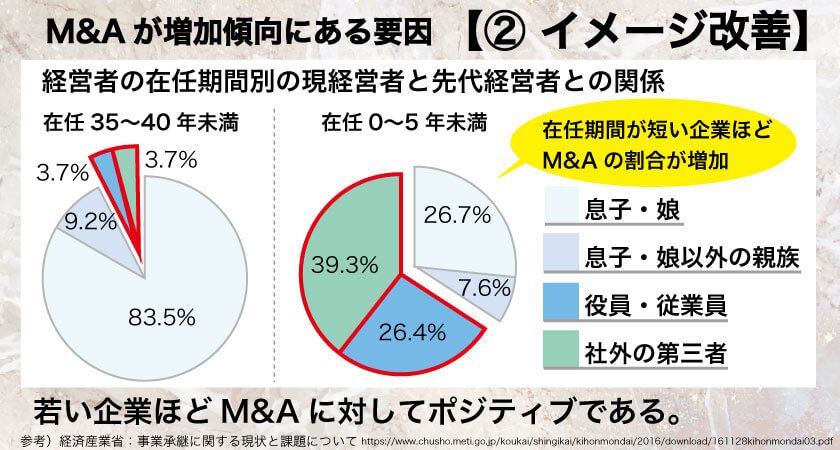

M&Aが増加傾向にある要因2:M&Aに対するイメージの改善

M&Aが増加傾向にある要因としてイメージの改善も挙げられます。これまでは主に敵対的買収の一例がM&Aとしてクローズアップされることで、M&Aが何か悪いものというイメージが根強く残っていました。この点も中小企業にM&Aが広まらなかった要因の一つだと感じています。実際にお客様と話をしていると、「何か騙されるんじゃないか」と不安に思う人も少なくありません。

さらに、経営者や役員はM&Aに関する正しい知識を持っていても、現場の社員の理解が得られないこともあります。ただ実際M&Aが行われる現場では、お互いの企業がwin-winの関係を築き、ポジティブなものがほとんどです。近年では公的機関がサポートセンターを設けるなどの施策も功を奏し、かつてのイメージが徐々に改善し、M&Aを前向きに考える人が増えてきています。

事実、この10年で親族以外の役員・従業員や、第三者に対する承継は増加傾向にあります。従業者10~50人規模の企業については、半数近くが売却について積極的に検討しているというデータもあります。

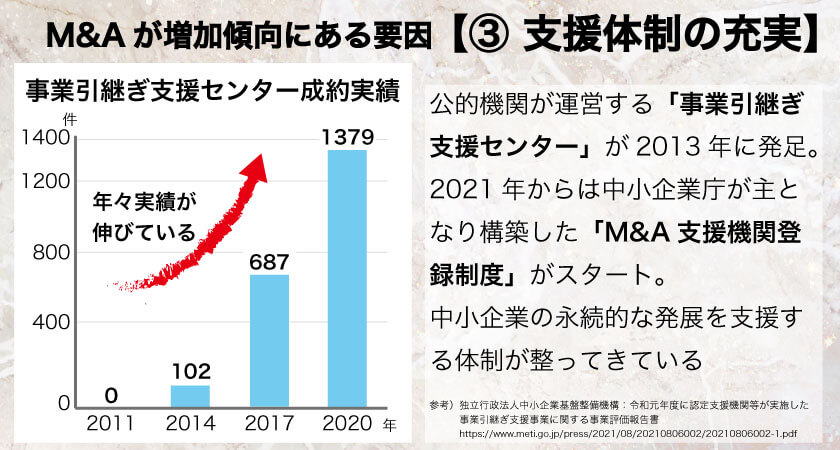

M&Aが増加傾向にある要因3:M&Aをサポートする体制の構築

M&Aを実際に行う場合、専門知識を有するアドバイザーの存在が必須です。これまでは、大手企業同士のM&Aを請け負うアドバイザーが多い傾向にありましたが、TOMAをはじめとする中小企業専門のサポート機関が増えています。また、公的機関である「事業引継ぎ支援センター」が発足し、中小企業の永続的な発展を支援する体制が整ってきていることも要因です。

「事業引継ぎ支援センター」の資料によると、2011年には0件だった成約実績が2020年には1379件と、この10年で実績を伸ばしています。TOMAは『日本一多くの100年企業を創り続けること』をビジョンとして中小企業のサポートを専門に長年積み上げてきた実績があります。

M&Aはあくまで選択肢の一つですが、5年後、10年後のビジョンを明確にしたいと考えている経営者様は、ぜひ一度ご相談ください。

売り手がM&Aを選択する目的とは

では、企業がM&Aを選択する目的にはどんなものがあるのでしょうか。自社の状況と合わせて確認してみてください。

【その1:後継者不足】

前述した通り、経営者の高齢化に加え、労働力人口の減少などによって事業の継続が難しい企業が増えています。この状況は首都圏をはじめとする都市部よりも地方の中小企業の方が深刻です。

【その2:従業員の雇用を守るため】

事業を清算(廃業)すると、これまで一生懸命尽くしてくれた従業員の生活を守れません。

【その3:取引先との関係】

自社がなくなることで、川上川下の取引先にも影響が出ます。長年お付き合いをしてきた得意先に迷惑をかけたくないと考える人も多いようです。

【その4:選択と集中、資金調達】

複数の事業をおこなっている場合、不調に陥っている事業をM&Aによって売却し、好調な事業に集中するケースもあります。売却を実行することで一定の資金調達も望めるので、好調な事業の設備投資や新規事業の立ち上げも可能です。

【その5:IPOに代わる出口戦略】

中小企業の中にはIPO(株式公開)を目指している企業も多いでしょう。しかし、IPOのハードルは高く2020年の新規上場企業数は103社しかありません。全国に約350万社の中小企業数があると考えると、IPOのハードルの高さが伺えます。IPOに代わる成長戦略として、M&Aを選択する企業も少なくありません。大手企業の傘下に入ることで、経営を安定化させるだけでなく、大手の持つ資本力、技術力を取り入れたシナジー効果が期待できます。

【その6:ハッピーリタイア】

株式を譲渡することで経営者は資金を得て、ハッピーリタイアを実現できます。その資金を元に悠々自適な生活を送る、あるいは新しい事業を始める経営者もいます。

このように、事業を売却する目的は会社によってさまざまです。どの目的も正しく、従業員を守りながらハッピーリタイアを実現したいという複合的な目的もあるでしょう。

M&Aによる売り手のメリット

事業を他社に売却することで得られるメリットには以下のものが挙げられます。

売却によるメリット1.事業を継続することができる

後継者不足の解消ができるだけでなく、従業員の雇用を守ることができます。また、通常は自社よりも規模の大きい会社へ譲渡することが大半なので、従業員の活躍の場がさらに広がる可能性もあります。

売却によるメリット2.売却による資金を得られる

会社は創業者が人生をかけて大切にしてきた資産。しかし、非上場の株式は通常現金化ができません。M&Aによって売却することで、これまでの苦労の対価を得られるのもM&Aのメリットです。

売却によるメリット3.経営者としての重責、個人保証から解放される

家族や従業員に事業承継ができない一因として、経営者自身が会社の債務の連帯保証人になっているケースがあります。M&Aによって会社を譲渡するとほとんどの場合、連帯保証を外すことができます。

売却によるメリット4.シナジー効果による発展が期待できる

シナジー効果とは、複数の企業の特徴や技術が合わさることで、大きな相乗効果を生み出す効果のことです。例えば、先進技術を開発することには長けているが、営業力が乏しくうまく市場に介入できないケースはよくあります。強い営業力や多彩なコネクションを持つ企業の傘下に入ることで、大きな成長を遂げることが可能です。

M&Aによる売り手のデメリット・リスク

M&Aを選択したことによる留意点は以下が挙げられます。

売却によるデメリット・リスク1.経営方針の大幅な変更、従業員の解雇が起こる可能性がある

M&Aによるシナジー効果をしっかりと得られるよう、買い手の選択は慎重に行うことが重要です。ただ、従業員の雇用について、リストラを行って会社内の人員構成を大幅に変えるメリットは買い手からするとほとんどありません。

特に中小企業においては、長年尽力してくれている従業員の存在は大きく、リストラをしてしまうとかえって会社の経営が傾いてしまうということが往々にしてあるからです。しかし、リストラに踏み切る可能性はゼロではありません。検討段階で買い手の目的をしっかり把握することが大切です。

売却によるデメリット・リスク2.内外からの反発

会社への帰属意識の高い社員や、社長についてきた社員ほど、売却による社員のモチベーション低下に陥る可能性があります。それは最悪、退職につながるかもしれません。また取引先との条件が見直されたり、担当者が変わることで顧客から反発が起こる可能性もあります。

これは経営者自らが真摯に説明し、従業員や取引先に理解をしてもらうしか方法はありません。事業継続のため、従業員の雇用を守るためなど本来の検討理由を齟齬なく、最適のタイミングで伝え、従業員の理解を得る努力が必要です。

売却によるデメリット・リスク3.売却先が決まらないこともある

検討の結果、売却先が見つからないというケースも考えておかなければなりません。この時、M&Aだけを選択肢にしていると、残された道は倒産や廃業しかなくなってしまうこともあります。M&Aはあくまで手段であり、選択肢の一つと考えることが大切です。事業が継続されること、従業員を守ることなど、事前に定めた目的を忘れないようにしましょう。

売却方法とM&Aの流れ

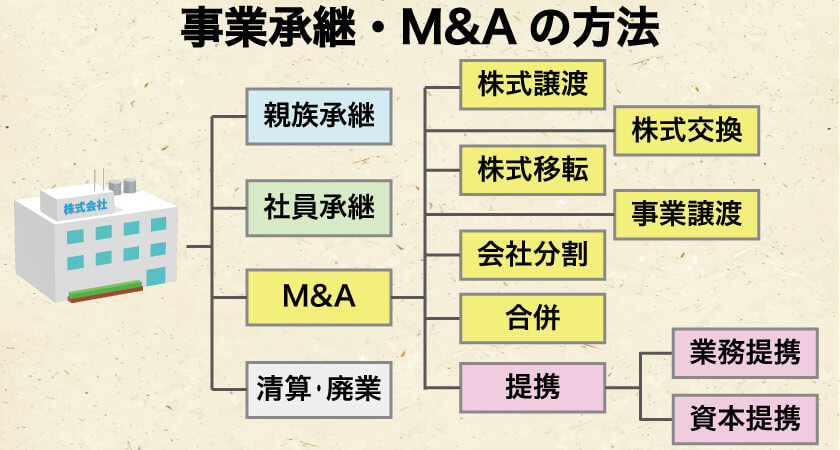

M&Aといっても売却方法は複数あります。大きく分けると会社の支配権を譲る方法と、業務提携を結ぶ方法があります。

会社を売る方法

【売却方法1:株式譲渡】

自社株を買い手に渡し、その対価として現金を受け取る方法です。国内で行われるM&Aの多くがこの方法で行われています。

【売却方法2:株式交換】

売り手が株式を渡し、その対価として現金ではなく、買い手の株式を取得する方法です。買い手にとっては現金を用意する必要がないというメリットがあります。売り手にとっては、特に買い手が上場企業である場合には、すぐに現金化が可能な金融資産に株式を変換できる点がメリットです。相続の際など現金が必要な場面で対応しやすくなります。

【売却方法3:株式移転】

株式を新設する株式会社に取得させる方法です。新設する会社が親会社として株式を取得し、売却した企業は親会社の完全子会社になります。

【売却方法4:事業譲渡】

事業譲渡は売り手企業の事業の全てまたは一部を売却する方法です。株式譲渡との違いは、会社の一部を譲渡できる点で、不採算事業だけを切り離し、売却することも可能です。社員の引継ぎについては一度退職し、買い手企業に再雇用される手続きを取ります。

そのため、他の方法よりも社員への説明がひときわ重要です。また、事業譲渡は買い手企業と株主(オーナー)の契約ではなく、対象の会社あるいは事業との契約になるため、譲渡対価は会社に支払われます。

【売却方法5:会社分割】

売り手企業の事業資産を売却する方法です。会社分割には事業の一部を買収企業の承継する吸収分割と、切り分けた事業を新しい会社として承継する新設分割があります。吸収分割は譲渡対価が会社へ支払われます。新設分割の場合は、譲渡対象となる新設会社を売却した際に譲渡対価が株主へ支払われます。

【売却方法6:合併】

複数の会社が一つの会社になる方法です。吸収合併と新設合併があり、吸収合併は買い手企業の会社の一部となり、売り手企業は法人格を失います。新設合併は合併企業が一度解散し、新会社を設立することで合併する方法です。合併前の従業員・資産・全ての権利義務は新設会社に引き継がれます。

【売却方法7:提携】

提携は広義でM&Aに該当しますが、会社の経営権の移動などはありません。2つの会社が業務上協力関係を築くことを業務提携といいます。業務提携に加えて資本(株式)の持ち合いや一部譲渡など、資本関係の構築を含む協力関係を資本提携といいます。

最初は業務提携のみから始まり、信頼関係の構築、シナジーの確認を経て、より迅速な意思決定を行うためや、関係を深めるために資本提携に至るケースも少なくありません。そこからさらに合併や、グループ会社化する場合もあります。資本提携は経営権の移動はありません。M&Aの方法については以下の記事でも詳しく解説しています。あわせてご覧ください。

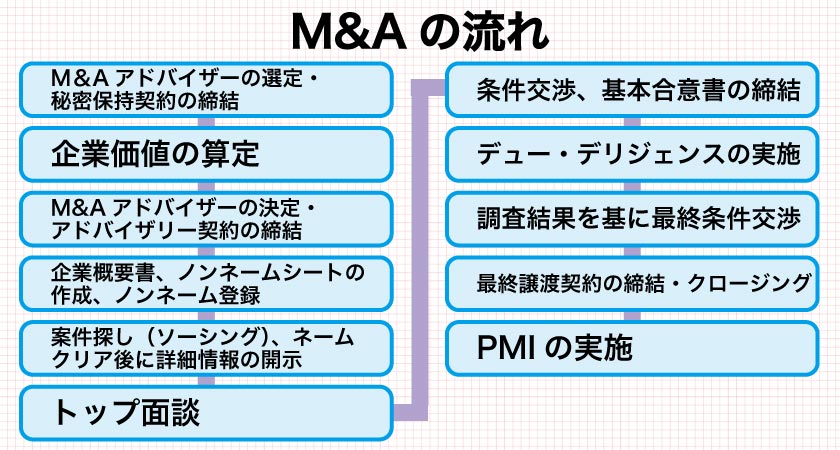

M&Aの流れ

一般的なM&Aによる売り手の流れは以下になります。

(1)M&Aアドバイザーの選定・NDA(秘密保持契約)の締結

まずは、信頼できるM&Aアドバイザーを見つけることがM&Aの第一歩です。M&Aアドバイザーの着任、契約形式には2種類あります。

【F A(ファイナンシャル・アドバイザリー)契約】

売り手と買い手、双方それぞれにアドバイザーがついてM&A交渉を行う契約。

【仲介契約】

売り手と買い手に同じアドバイザーがつく契約。

(2)企業価値の算定

NDA(秘密保持契約)を締結したのち、選定中のM&Aアドバイザーに対して会社の資料を開示し、売却価格の目安となる金額を算定します。算定結果はあくまで目安となる金額であり、その金額で売却できるというものではありません。あくまで業界ごとの動向を反映した参考値です。この結果を判断材料の一つとして、M&Aを本格的に検討するかどうかを判断します。

(3)M&Aアドバイザーの決定・アドバイザリー契約の締結

M&Aにおける助言業務を行うM&Aアドバイザーを決定し、アドバイザリー契約を締結します。

(4)IM(企業概要書)、NN(ノンネームシート)の作成、ノンネーム登録

IM(企業概要書)とは、対象企業の名称、資本金、従業員数などに始まり、事業内容、組織図、財務状況、固定資産や設備、数字に表れない強み(評価されている技術や、これまでの実績等)など、売り手企業の詳細情報を記した資料です。

ノンネームシートとは、業種(業界)、地域、簡単な財務情報(売上高、営業利益、純資産等)、譲渡理由など、売り手企業が特定されない程度の内容がまとめられた資料です。こちらについては以下の記事もご参考にしてみてください。

(5)買い手探し(ソーシング)、実名開示請求(ネームクリア)後に詳細情報(IM)の開示

自社のノンネームシートに興味を持った買い手からの接触があった場合、応報交換や質疑応答を経てより具体的な話に進む段階となったら秘密保持契約を締結し、ネームクリア後、IMを公開します。また、ビジネス上の懸念事項や、簿外負債等の財務データに乗っていない懸念事項、係争リスクなどがある場合には、初期段階で開示しておくべきです。

なぜなら、M&Aの成約直前に実施されるデュー・デリジェンス(最終契約前の企業調査。詳しくは後述)においてこれらが発覚すると、交渉が破談(ブレイク)する可能性があるからです。譲渡後に発覚し、損害賠償が発生したケースもあります。強みも弱みもすべて開示し、相互に理解のできる相手を選ぶことが、会社にとっても、残される従業員にも非常に大切です。

(6)トップ面談

特に中小企業同士のM&Aでは、経営者同士の人間的相性や、企業文化の相性など、数字に表れない情緒的な要素が重要なポイントです。業務上のメリットは当然検討材料の一つですが、実際に会ってみて、信頼できる相手であるか見極めることが重要です。

(7)条件交渉、LOI(基本合意書)の締結

トップ面談の末、条件の擦り合わせが済むと、買い手から基本条件が提示されます。売り手が問題ないと判断すれば、基本合意書(LOI)の締結へと進みます。

基本合意書(LOI)はM&Aの確約ではありません。基本条件や独占的交渉権、デュー・デリジェンスの実施、売り手が大きく事業の変更をしないなどを明文化するのが、基本合意所(LOI)の目的です。

(8)デュー・デリジェンス(買収前企業調査)の実施

デュー・デリジェンスとは、買い手の公認会計士や弁護士によるリスクの洗い出しやリスクの解消方法の調査することで、「買収前監査」や「買収前企業調査」と呼ばれることもあります。

買い手企業はこれまでのやり取りで提示された情報が正しいものかどうか、売り手企業の全ての資産・負債、法務リスク、労務リスクを把握し、売却金額の妥当性を検討します。

また、PMI(Post-Merger Integration=M&A後の統合プロセス。詳しくは後述)に向けて、売り手企業のことを正しく理解することもデュー・デリジェンスの目的ですデュー・デリジェンスで得られた結果は最終的な価格決定や、M&Aの実行是非を判断する大きな材料になります。

(9)調査結果を基に最終的な条件交渉

デュー・デリジェンスの結果、これまでの開示情報と相違があった場合は再度交渉が行われることもあります。

(10)最終譲渡契約の締結・クロージング

最終譲渡契約の締結によってM&Aの契約は完了します。クロージングとは、M&Aにおける経営権の移転を完了させる最終的な手続きを言います。株式譲渡の場合は、株式の受け渡し、譲渡対価の振込、経営陣の解任などがクロージングに該当します。

(11)PMIの実施

PMIとはPost-Merger Integrationの略で、M&A実行後の統合作業の総称です。M&Aの目的を果たすため、ここからが本格的なスタートと言っても過言ではないでしょう。

多くの場合、売り手が引退を希望している場合でも、引継ぎ期間として2~3年程度は引き続き残って欲しいと買い手から要望が出ます。従業員にとっても経営陣がしばらく残ってくれることは安心できる要素になります。

この期間中に買い手と協力して、企業文化や制度の違いによる従業員のすれ違いを解消したり、内部統制の整備などをに進め、シナジー効果を最大化させていきます。残される従業員の為にも、PMIをおろそかにすべきではありません。

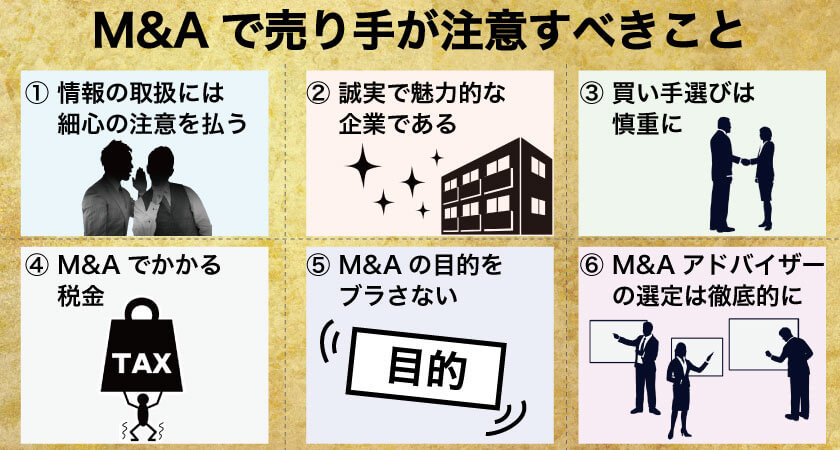

売り手がM&Aに取り組む上での注意点

では、M&Aに取り組む上で売り手が気を付けておくべきことはどんな点でしょうか。

【注意1:情報の取り扱い】

M&Aで取り扱う情報は機密のものばかりです。情報を安易に取り扱った結果、交渉がブレイクすることも少なくありません。M&Aの買い手企業を探していることが、想定外のルートから漏れ、現場の社員に誤った形で伝わると会社への不信感につながり、社員が一斉退職してしまったケースもあります。M&Aは最終譲渡契約書の調印後、代金が支払われるまで何があるかわからないことを徹底しましょう。

【注意2:魅力的な企業であること】

買い手がこの会社を欲しいと思ってもらう努力が必要です。これは嘘をついてよく見せるという意味ではありません。むしろ逆で法令遵守に則った健全な状態であること、簿外負債等の懸念事項がある場合も正直に情報を開示することが大切です。

【注意3:買い手候補をすぐに決めない】

複数の候補と比較する中で、『自社と相性の合う企業』『より高く評価してくれる企業』を探しましょう。また、買い手の判断は慎重かつ確実に行わなければなりません。数字やアドバイザーの助言を鵜呑みにするのではなく、経営者自らが『この企業になら自分の会社と従業員を任せられる』と信頼できるかどうかを重視しましょう。

【注意4: M&Aで売り手にかかる税金】

M&Aを実施するにはその方法によって税金がかかります。株式譲渡の場合、法人として子会社等の株式の売却であれば法人税、事業税及び住民税(合計で約35%前後)、経営者個人の売買であれば所得税や復興特別所得税、住民税(合計で一律約20%)がかかります。

事業譲渡の場合、土地、有価証券、債権など非課税資産以外には消費税がかかります。また、事業譲渡において譲渡益が発生した場合は法人税がかかります。

〔譲渡損益の計算方法〕

譲渡損益 = 売却金額 -【株式・譲渡資産の取得費(簿価)+M&Aアドバイザリー費用】

このように、M&Aの方法や、取引が個人か法人かによって課税方式や税率が異なるため、専門家のアドバイスが欠かせません。

【注意5:目的をブラさないこと】

M&Aを選択した企業が陥りやすい要因として、「M&Aを成約すること自体が目的となってしまう」ことが挙げられます。

・会社(屋号・社名)が残ること

・事業が続くこと

・従業員の雇用を守ること

・事業を成長させること

・譲渡対価を最大化すること

・譲渡後も事業に関わること…etc

M&Aはあくまで手段の一つです。M&Aを選択する前に大前提としていた目的、判断基準をブラさないようにしましょう。

【注意6:M&Aアドバイザーの選定は徹底的に】

信頼できるM&Aアドバイザーの選定は、最も重要かつ大切なポイントです。『大手企業だから安心』『公的機関だから大丈夫』というわけでは決してないので注意しましょう。手数料は高いのに、担当は入社したての新人だったという話も珍しくありません。買い手候補を決めるのと同様に経営者の“目”でしっかりとM&Aアドバイザーを選定しましょう。

『手数料・報酬がお手頃だから』というのも注意が必要です。報酬が安いということはその分の仕事しかしないということでもあります。安い理由がなんなのかをしっかりヒアリングしましょう。M&A成功報酬の一部をアドバイザーのインセンティブにしている仲介業者も多いです。彼らが“お客の利益よりもまずは成約”という考え方で動いたとしても全く不思議では無いので注意が必要でしょう。

M&A支援機関登録制度

信頼できるM&Aアドバイザーを選定する上で、一つの目安となるのが、中小企業庁が主となり構築した「M&A支援機関登録制度」です。

2021年から始まった新しい制度で、中小企業が安心してM&Aに取り組める基盤を構築するために設けられました。「M&A支援機関登録制度」の登録には「中小M&Aガイドライン」の遵守宣言を行うことなどが登録要件となっています。事業承継・引継ぎ補助金(専門家活用型)を申請する際には、予め登録されたM&A支援機関の提供する支援に係るもののみが補助対象となります。TOMAはこのM&A支援機関登録制度に登録していますので、安心してご相談ください。

TOMAが他社と大きく異なるのは、お客様の要望、経営状況などを総合的に鑑みて、事業承継に関する包括的なサポートを行なっている点です。M&Aはあくまで事業承継の一つの選択肢と考え、お客さまにとって最善のソリューションを提案します。

会社の未来を切り拓くお手伝いをさせてください

M&Aの大まかな流れがご理解できたのではないでしょうか。TOMAは“100年続く企業を育てるお手伝いをすること”をビジョンとし、お客様の利益を第一に考えます。そのため、場合によってはM&Aをお勧めしない場合もあります。

また、TOMAには税理士、公認会計士、中小企業診断士と専門家が在籍しておりますので、あなたの会社を多面的に判断しアドバイスができます。些細なきっかけでも構いません。初回相談は無料なので、お気軽にご相談ください。

参考)中小企業庁:2019 年中小企業白書

https://www.chusho.meti.go.jp/pamflet/hakusyo/2019/PDF/2019_pdf_mokujityuu.htm

出典)中小企業庁:中小企業白書

https://www.chusho.meti.go.jp/pamflet/hakusyo/H26/h26/html/b3_3_3_2.html

参考)経済産業省:事業承継に関する現状と課題について

https://www.chusho.meti.go.jp/koukai/shingikai/kihonmondai/2016/download/161128kihonmondai03.pdf

参考)独立行政法人中小企業基盤整備機構:令和元年度に認定支援機関等が実施した事業引継ぎ支援事業に関する事業評価報告書

https://www.meti.go.jp/press/2021/08/20210806002/20210806002-1.pdf