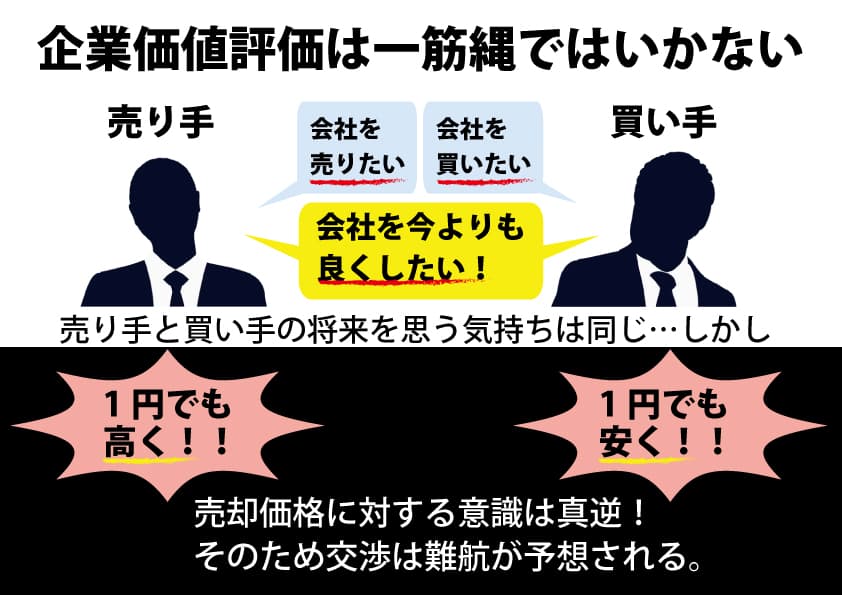

M&Aにおいて、売り手は長年かけて育てた大切な会社を1円でも高く評価して欲しいと思うのは当然ですし、これまで積み上げてきた実績から『これくらいは出してもらわないと譲りたくない』と思う金額があるのも当然です。

一方で、買い手は投資金額を1円でも低く抑えたいと考えるのもまた当然といえます。ただ、売り手が高額な希望金額を頑として譲らずにいれば、当然良い引継ぎ先は現れませんし、買い手が低い金額提示ばかり行っていれば、意中の会社は振り向いてくれません。

また売り手が必要以上に安売りしてしまえば、本当に会社に魅力を感じて引き継いでくれる会社が埋もれてしまいますし、買い手が必要以上に高い金額を投資してしまえば投資回収が困難になり、共倒れの危険性もあります。

売り手と買い手が全く正反対の立場で行われるのが企業価値評価、いわゆるバリュエーションです。今回はM&Aの成否を左右するといっても過言ではない企業価値評価について解説したいと思います。

目次

企業価値と譲渡金額の違い

まず大前提として、“企業価値”と“譲渡金額”は別物です。企業価値はその企業の財務的な数値から企業全体の価値を機械的に算出したものです。

一方で、中小企業の場合は特にですが、譲渡金額は機械的に出せるものではありません。M&Aプロセスの中で行われる企業価値算定によって算出される金額はあくまで交渉の土台になる、“目安の金額”であり、実際の譲渡対価は交渉の結果両者が納得した金額となります。

そのことを念頭に置いたうえで、以下を読み進めていただけると幸いです。

譲渡金額決定の難しさ

M&Aとは、Mergers(合併)and Acquisitions(買収)の略で、複数の企業が合併する、あるいは企業が別の企業を買収する企業戦略です。そのプロセスの中で、企業の価値を評価する、つまり売却(買収)価格を決めるバリュエーションは大変重要な意味を持ちます。

多くの場合、買い手となる企業は売り手企業よりも規模の大きい会社です。しかし、買い手企業にも従業員がおり、取引先があります。会社が立ち行かなくなると困る関係者の数は、むしろ売り手企業よりも多いかもしれません。数の問題ではありませんが、買い手は買い手の会社を守るため、少しでも安く良いものを、つまりできるだけリスクを抑えることを求めます。また、無駄なものや効果の低いものを手に入れようとは思いません。

その思いとは裏腹に、売り手は客観的な評価よりも価値を高く見積もりがちです。10年、20年と我が子のように育ててきた会社、そして一緒に働いてきた従業員への思いから、『これくらいの評価はしてほしい』と考えるのは当然のことですが、それでは候補先は見つかりません。一方で、当然自社を安売りすべきでもありません。自社を正しく評価して、その想いも受け継いでくれる理想的な買い手企業を見つける為には、客観的に評価する視点が必要です。

『売りたい・買いたい・会社を良くしたい』という気持ちは双方同じでも、お互いの思いを鑑みて、最適な答え(価格)を出すのは一筋縄ではいきません。企業の価値を算出する作業はM&Aにおける最も重要なプロセスの一つと言っても良いでしょう。

M&Aの流れと譲渡価格の決定について

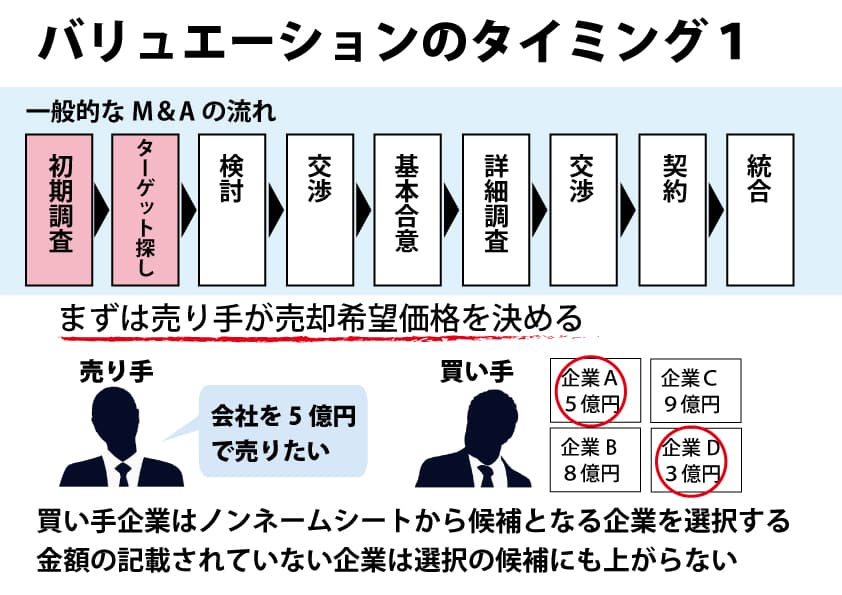

M&Aを進めていくにあたり、バリュエーションをするタイミングは一度ではありません。初期検討でのバリュエーション結果を土台に、交渉内容を反映させて行き、最終的な譲渡価格が決定されます。

その1.まずは売り手が希望価格を決める

まずはM&Aに乗り出すことを決定した売り手が自社のバリュエーションを行い、売却希望価格を設定します。買い手の元には、売り手企業が特定されないような大まかな情報が掲載されたノンネーム資料が複数提示され、この資料は売却希望価格も記載されます。これらの情報を参考に、買い手はM&Aの候補企業を選定します。

また、中小企業が売り手となるケースでは、バリュエーションは行わず、オーナー経営者のその後の人生設計などから「手残りは最低でもこれくらい必要」と逆算をしたり、オーナーの肌感覚で「これくらいの価値はあるだろう」と希望金額を決定したりするケースも見られますが、これらは客観的な数値とは言えません。自社を正しくと評価してくれる相手を見つける為にも、簡易でもバリュエーションは行っておくほうが望ましいでしょう。

その2.ネームクリア後、買い手が購入希望価格を明示する

買い手側がノンネーム情報を基に検討した結果、実名を含めた詳細情報を基により本格的に検討したいと判断すれば、買い手側から売り手側へネームクリア(実名開示)が求められます。売り手側がこれを承諾すればより詳細な情報が記載されたIM(企業概要書)が開示されます。

IMとは「Information Memorandum」の略語で、日本語で企業概要書といいます。売り手企業の名称、資本金、従業員数などに始まり、事業内容、組織図、財務状況、固定資産や設備、数字に表れない強み(評価されている技術や、これまでの実績等)など、売り手企業の詳細情報を記した資料で、これを基に買い手はさらに検討を深めます。

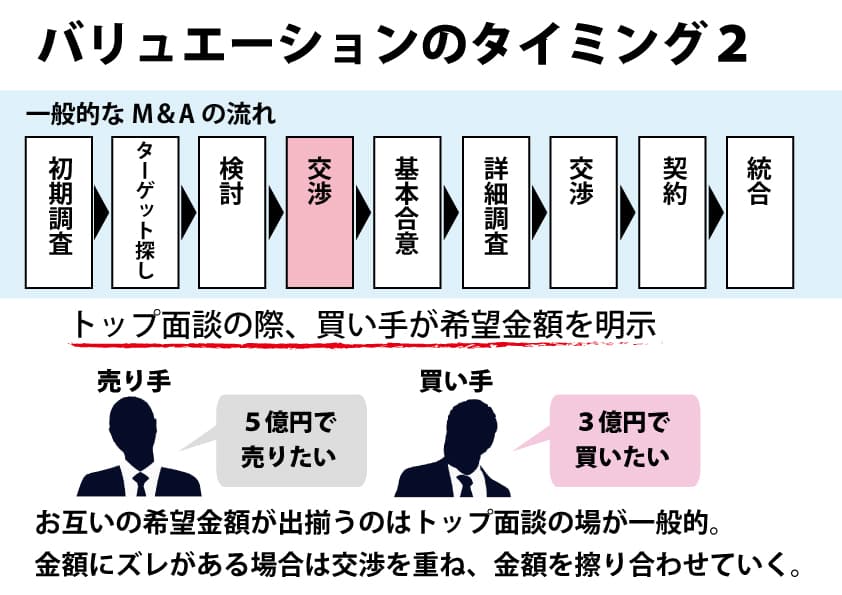

その後、選定候補が絞られて行き、トップ同士の面談を行う前段階で、買い手企業は売り手企業の希望価格を許容できるかどうか、それとも相談が必要かの意思を示します。トップ面談をする前に、買い手がいくら位での買収を想定しているという意思を示さねば、交渉が始まらないからです。この際に買い手側でもバリュエーションを行う場合があります。この段階では、あくまで買い手による自社の希望額の明示であり、最終決定ではありません。

お互いに希望価格を出し合い、今後の交渉段階に入ったら徐々にすり合わせを行っていきます。またトップ面談の際などに、当事者同士で価格の交渉をすることは避けるべきです。価格については前述の通り、売り手と買い手の意見が真っ向からぶつかります。当事者同士で話してしまうと話がこじれてしまい、ブレイクしてしまうことになりかねません。

トップ面談ではお互いの想いを伝え、M&A実行によるお互いの会社のメリット、想定される懸念事項などについて意見交換をするにとどめ、価格交渉はM&Aアドバイザーを経由して行うのがベターです。

繰り返しになりますが、この時点において、「高く売りたい」売り手と「安く買いたい」買い手、双方の思いは真逆です。M&Aアドバイザーがしっかりと間に立ち、調整をする必要があり、これはM&Aアドバイザーの最も重要な役割の一つといっても良いでしょう。

信頼できるM&Aアドバイザーをお探しの場合は、ぜひ一度TOMAにご相談ください。

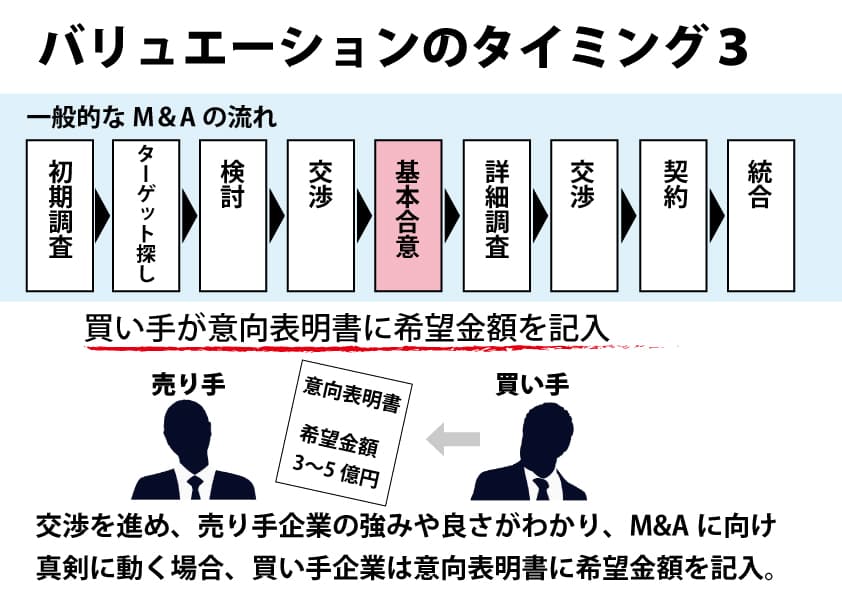

その3.交渉の結果を鑑みて、買い手が意向表明書に金額を明示

トップ面談を経て、交渉を進めていくと、書類だけではわからない、売り手企業の強みや良さがより明確になります。M&Aが完了した後のシナジー効果の輪郭も徐々に見えてくるはずです。そこで、より現実的な買収希望価格を記載した意向表明書が、売り手側へ提出されます。

意向表明書とは、主に買い手側から売り手側へM&Aに関する意思表示をするために用いられる書類で、譲渡対価の金額やスキーム、売り手オーナーの処遇などが記載されています。ただ、意向表明書はデュー・デリジェンス(買い手企業が売り手企業の価値やリスクの調査)の前に提出するため、ピンポイントでいくらと決めることが困難な場合があります。その場合は、〇〇円〜〇〇円という幅をもたせた金額を明示することもあります。

その4.デュー・デリジェンスを経て、最終譲渡契約を締結

買い手候補が複数ある場合には、売り手はそれぞれの買い手候補から意向表明書を取得した後、その中から1社と基本合意の締結を行います。基本合意とは譲渡対象の範囲、譲渡対価、スキーム、今後のスケジュールなどが記載された書類で、意向表明書を基に作成され、記載内容も共通するものが多いです。

また、意向表明と基本合意のうち、どちらか一方しか取り交わされない場合もあります。意向表明書を省略して基本合意を締結したり、意向表明書に対する応諾書を返して、基本合意の締結を省略したりすることがあり、いずれの場合でも以降の流れに影響がない為、時に二つは同等のものとして扱われる場合もあります。

いずれにせよ基本合意の締結、または意向表明への応諾によって独占交渉権が付与されますので、買い手はコストを掛けてデュー・デリジェンスに進むことができます。

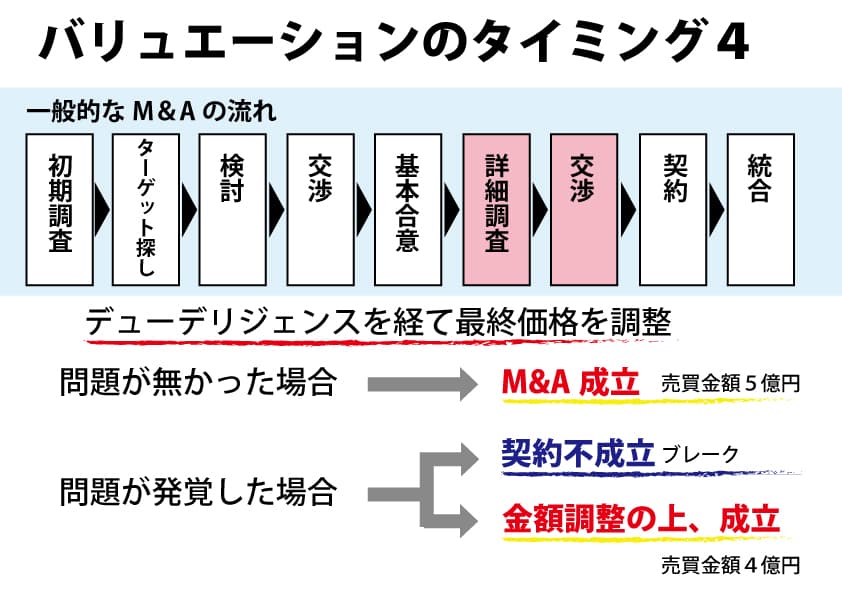

デュー・デリジェンスの結果、何も問題がなければ最終譲渡契約の締結という流れになりますが、簿外債務やセクハラ、パワハラ、残業代の未払いなど裁判に発展しそうな事案が見つかるケースもあります。事案の大きさにもよりますが、それが元で契約がブレイクするケースもゼロではありません。

しかし、デュー・デリジェンスの段階までくると、買い手企業もそれなりの時間と経費をかけています。その為、まずは買収価格や表明保証などの条件面を調整することで、最終譲渡契約の締結ができないか検討することが一般的です。

上記の通りM&Aでは、最終的な契約締結までのさまざまな段階で企業価値を評価する機会があることがわかります。それぞれの段階で、どんなバリュエーションが必要なのか、全体の流れを理解しておくと良いでしょう。

企業を評価する際の注意点は?

では、バリュエーションを行う際に注意すべき点は何でしょうか。大前提として押さえておくべきことは、一つの観点でバリュエーションを行うことはほとんどないということです。

バリュエーションは、純資産に着目する方法、市場との比較に着目する方法、そして将来の収益やキャッシュフローに着目する方法の3つのアプローチに大別されます(詳細は後述)。それぞれのアプローチから対象となる企業に合わせて手法を選択し、複数の観点からバリュエーションを行います。そして企業によって重視するアプローチも異なります。

上場企業であれば将来の収益・キャッシュフローを基にしたバリュエーションを重視しますが、中小企業であれば純資産と市場との比較の二つの観点を重視します。そしてさらに業種によってもより重視するアプローチが変わってきます。バリュエーションは一義的なものではなく、多角的な観点によって算出され、なおかつ交渉のスタート地点であることを念頭に置いておくべきです。

企業の業態などに合わせて企業価値評価の方法も変わる

では、バリュエーションの3つのアプローチとは具体的にどんな手法なのでしょうか。3つのアプローチはそれぞれ、コストアプローチ(純資産に着目)、マーケットアプローチ(市場との比較に着目)、インカムアプローチ(将来の収益・キャッシュフローに着目)と呼ばれています。今回は各アプローチの中でも、代表的なもの紹介したいと思います。

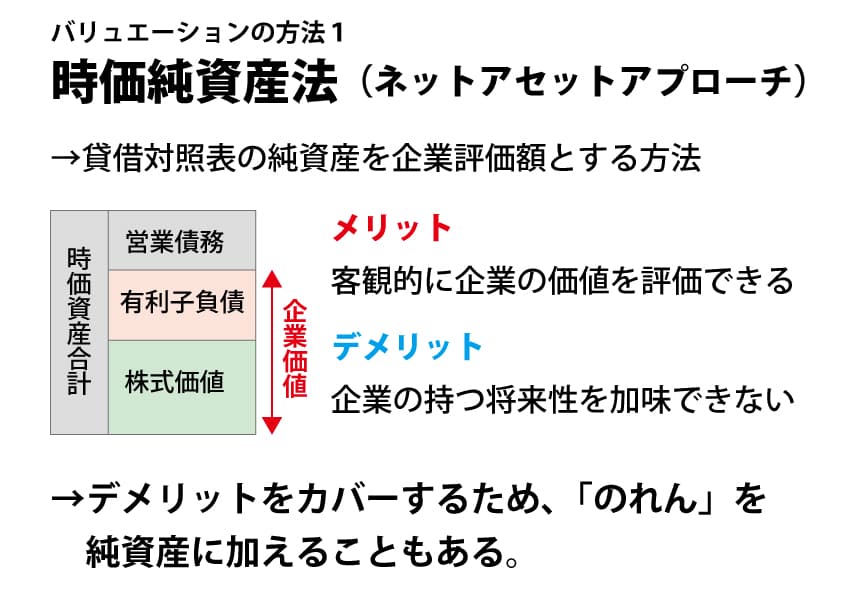

コストアプローチ(ネットアセットアプローチ)

ネットアセットアプローチともいい、Net Asset=純資産、つまり株主に帰属する資産の価値を基に計算する方法です。

・時価純資産法

会社は株主の所有物であるという観点から、企業の総資産のうち株主に帰属するものである純資産を会社の価値=株式価値であるとする手法で、資産負債共に再調達基準(同様の資産を市場で再度調達する際に係るコストを時価とする考え方)で時価評価するのが基本です。より簡便的に簿価=時価として扱う簿価純資産価額法や、会社を清算することを仮定して価値を算出する清算価値法といったコストアプローチも存在します。中小企業のM&Aにおいて、一番採用されるケースが多いのが時価純資産法です。

時価評価は、例えば資産においては土地や建物などの固定資産は不動産鑑定や、固定資産税評価額を参考に時価を算出し、事業外の有価証券や保険積立金は基準日を決めて売却・解約を行った場合の金額を時価として算出します。

負債に関しては、金融機関からの借入や、社債以外にも、退職金の積み立て不足額や、未払の残業代などがあれば引当金として負債計上する等、可能な限り客観的に企業を評価します。この方法のデメリットとしては、創業から現在までの姿、つまり過去の積み上げを評価するため、企業の未来、将来性を評価に加えていないという点が挙げられます。

そのため、企業が持つブランド力や営業権、時間価値といったいわゆる「のれん」を加味することもあります(日本のM&Aにおける価値計算では、営業利益の3~5年分をのれんとして扱う場合が多いです。より厳密には支払利息を総資産の維持コストとして判断基準に加える場合もあります)。

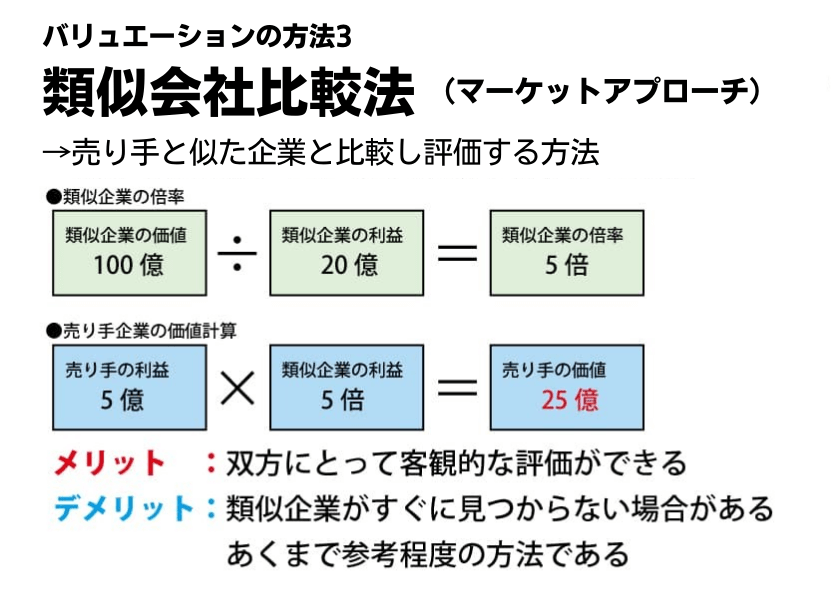

マーケットアプローチ

マーケットアプローチとは、同じ業界の企業と比較することで企業価値を算出する方法です。

・類似会社比較法

類似会社比較法は事業規模や業態が近しい企業を複数選定し、企業価値を売り手企業と比較します。例えば、選定した企業の企業価値が営業利益やEBITDAなどの財務的指標に対して何倍になっているかを算出し、同じ倍率をバリュエーションの対象企業に当てはめることで企業価値を算出します(EBITDAとは、実際の現金支出に着目した財務的指標の一つで、日本語では「利払い前、税引き前、償却前の利益」という意味です。簡易的には営業利益+減価償却費で算出されます。企業が1事業年度で生み出す現金の額に近しい数値です)。

この計算方法のメリットは過去の取引実績などを参考に算出するため、売り手、買い手双方の認識にズレが発生しにくい点です。過去の事例はどちらの立場においても客観的な事例だからです。

客観的な判断ができ、数値の計算方法も単純ではありますが、事例が見つからないといたずらに時間だけが過ぎてしまいます。特に中小企業の株式の取引実績は基本的には非公開であり、同様の事例を見つけることが困難です。その為、恒常的に株式の取引がなされており、企業価値が判明している上場企業を参考値として選定することがほとんどですが、上場企業と未上場企業を単純に比較できないという論点もあります。

また、類似会社比較法はあくまで参考程度にとどめておくほうが良いでしょう。他社の株価を見て、自社の評価はどのくらいだろうかと類推する方法である為です。業種が似ていても、全くの別会社の事例だということを忘れないでください。類似会社比較法は他の方法と併せて利用するのが基本です。

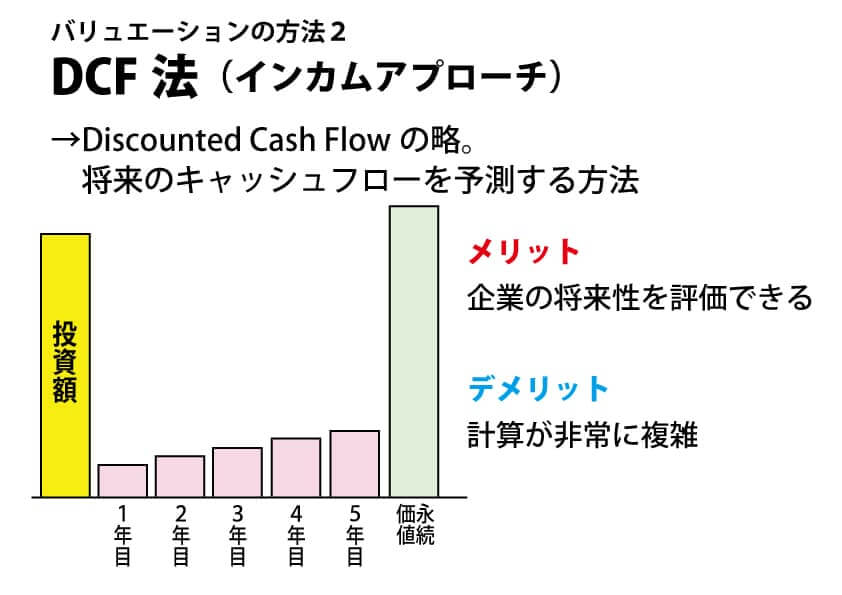

インカムアプローチ

インカムアプローチは売り手企業の将来性、M&Aによって発生する買い手企業とのシナジー効果やバリューアップ効果を評価する方法です。理論的にはこのアプローチがM&Aにおけるバリュエーションの手法としては最も合理的な算出方法といわれています。

・DCF法

インカムアプローチの中で最もポピュラーな手法はDCF法と呼ばれる手法です。DCFはDiscounted Cash Flowの略で、将来のキャッシュフローを予測する方法です。現状の評価よりも未来に目を向けた計算方法のため、先進技術を持ち合わせたベンチャー企業や、成長著しい企業、あるいは買収段階ではあまり利益の出ていない企業などで採用されることが多いバリュエーションです。

買収後の事業計画が明確なビジョンとして見えている場合にはオススメです。なぜなら、DCF法では、実現可能性の高いビジネス、事業計画が存在していないと価値計算ができないからです。しかし、中小企業において、綿密な事業計画が策定されている企業は多くないのが実情です。大企業よりも日本全体の景気など、市場の影響を受けやすい為、正確な事業計画の策定が難しいという事情もあります。その為、中小企業のM&Aでは用いられることがほとんどありません。

DCF法は、他2つのアプローチと比較しても計算方法が非常に複雑です。また、将来のキャッシュフローを計算するというのは言葉ほど簡単ではありません。どうしても客観性が失われやすくなります。

一昔前に比べてビジネスの進化、成長スピードは速くなっていますし、世界情勢がいつどんな変貌を遂げるかも予測は困難です。これは新型コロナウィルスの流行を見ても明らかでしょう。

DCF法ではさらに、ターミナルバリューという概念があります。いくら将来のキャッシュフローを計算するといっても、実質可能なのは5年程度です。ターミナルバリューとは、買収後、会社が永久にキャッシュフローを生み出すと仮定した場合の価値です。予測期間の翌年のフリーキャッシュフロー÷(加重平均資本コスト−成長率)で計算します。

しかし、前述したようにビジネスでは何が起きるかわかりません。企業が永久的に右肩上がりで成長を続けていけるかというとその可能性は限りなく低いでしょう。また、ITを始めとする変化の激しい業界では、5年後の予測ですらも困難です。DCF法にはこのような側面があることを頭に入れた上で、ターミナルバリューをどう評価に組み込むかは、経営者の重要な判断の一つとなります。

今回紹介した3つの方法の他にも、M&Aにかかった投資金額が何年で回収できるのかという観点から計算する「回収期間法」や、投資によって得られると見込まれる利回りと、本来得るべき利回りを比較し、その大小により判断する「内部利益率法」などの手法があります。一つの視点にこだわることなく、多角的な観点から企業の価値を見極めることが重要です。

実務上では特にコストアプローチ、マーケットアプローチの二つの観点で見る場合が多いです。複数の手法での算定結果から○○万円~○○万円と、幅を持たせた算定結果が出ることになります。それによって企業価値の価格帯を把握し、交渉を行っていきます。

M&Aには高度な専門知識が必要

以上、「バリュエーションの方法は一つではない」ということがお分かりいただけたと思います。どの方法にも共通して言えるのが、高度な専門知識や経験が必須であることです。そのため、M&Aに不慣れな場合は自社だけで完結するのは難しく、バリュエーションや価格交渉はM&Aアドバイザーに任せるのがベターです。

TOMAでは、DCF法や時価純資産法に営業権を加味する算定方法など、適切な企業評価⽅法の選定から、対象企業の収益⼒や実態純資産等を分析し適切な買収価額の算定まで万全のサポートをさせていただきます。また、TOMAは税理士、公認会計士、中小企業診断士、社会保険労務士、行政書士と専門家の集まりです。バリュエーションに限らず会社を多角的に判断して様々なお悩みに対応可能です。詳しくはこちらのサービス紹介ページをご参照ください。

初回相談は無料ですので、お気軽にご相談ください。

参考資料:M&Aの実務のプロセスとポイント