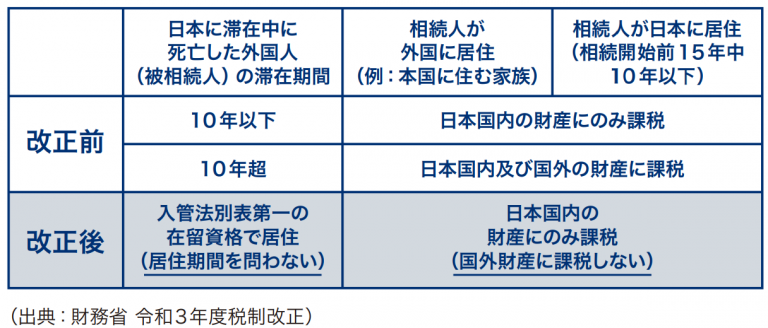

税制改正により、日本で永住を予定していない外国人が日本で死亡した場合、相続人が海外在住者又は日本に居住していても相続開始前 15年中 10年以下であれば、被相続人の日本での滞在年数に関わらず、国内財産のみ相続税の課税対象となりました。

外国人の相続税等課税の改正の背景

かつての税制では、日本に永住する予定のない一時的な就労目的の外国人が、日本で亡くなる直前15年中10年超日本に住んでいると、相続人が海外在住者であったとしても、相続税は日本国内にある財産だけでなく国外の財産に対してもかかっていました。

日本の相続税は世界的に見て高いイメージがあるため、日本国外に多額の財産を所有している外国人が、日本での長期滞在を躊躇する側面がありました。これにより優秀な外国人をなかなか日本で雇用できないという障害がありました。

令和3年度の税制改正では、その障害を払しょくするために、外国人に係る相続税の納税義務の範囲が見直され、外国人が日本で働きやすくなりました。

外国人に係る納税義務の見直し

具体的に見直しが入ったのは、次の表の内容です。

つまり、被相続人が「永住を目的としない在留資格」で日本滞在中に亡くなり、かつ、相続人が「海外在住者」または「亡くなる直前の日本での居住期間が10年以下の日本居住者」については、日本国内の財産のみに課税することとなりました。

TOMAグループでは日本だけでなく、海外にお住まいの方の日本の相続関係のご依頼も承っています。自分の所有している財産について、日本の相続税がどこまでかかるのか気になる方は、お気軽にご相談ください。

(※)このコラム上での「外国人」とは、「入出国管理及び難民認定法別表第一の在留資格の者(永住者等を除く)」を指します。