早いもので平成28年分の所得税確定申告期限まで2週間を切りました。皆様すでに確定申告はお済みでしょうか。

今回は、平成28年分の確定申告より義務化された、マイナンバーの記載についてご紹介します。

ご存じの方が多いかと思いますが、社会保障・税番号(マイナンバー)制度の導入により、平成28年分以降の確定申告書等の提出の際には、「マイナンバーの記載」+「本人確認書類の提示又は写しの添付」が義務付けられるようになりました。

本人確認書類とは

1.マイナンバーカード(個人番号カード)をお持ちの方

マイナンバーカードだけで、本人確認(番号確認と身元確認)が可能です。

2.マイナンバーカードをお持ちでない方

下記の2つが必要です。

<番号確認書類>

ご本人のマイナンバーを確認できる書類

- 通知カード

- 住民票の写し又は住民票記載事項証明書(マイナンバーの記載があるものに限る)

などのうちいずれか1つ

<身元確認書類>

記載したマイナンバーの持ち主であることを確認できる書類

- 運転免許証

- パスポート

- 在留カード

- 公的医療保険の被保険者証

- 身体障害者手帳

などのうちいずれか1つ

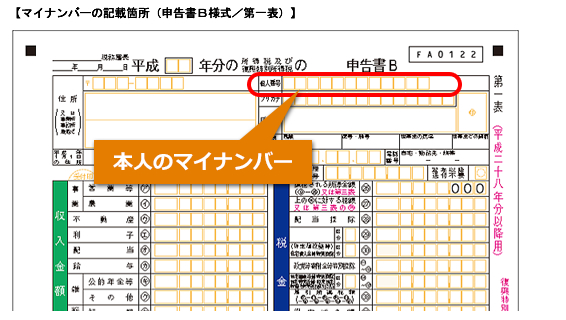

所得税の確定申告書第一表のマイナンバーを記載する箇所

申告書第一表には、申告者本人のマイナンバーを記載します。下の図は、所得税等の確定申告書B様式第一表ですが、所得税等の確定申告書A様式第一表についても同様に、申告者本人のマイナンバーを記載する箇所があります。

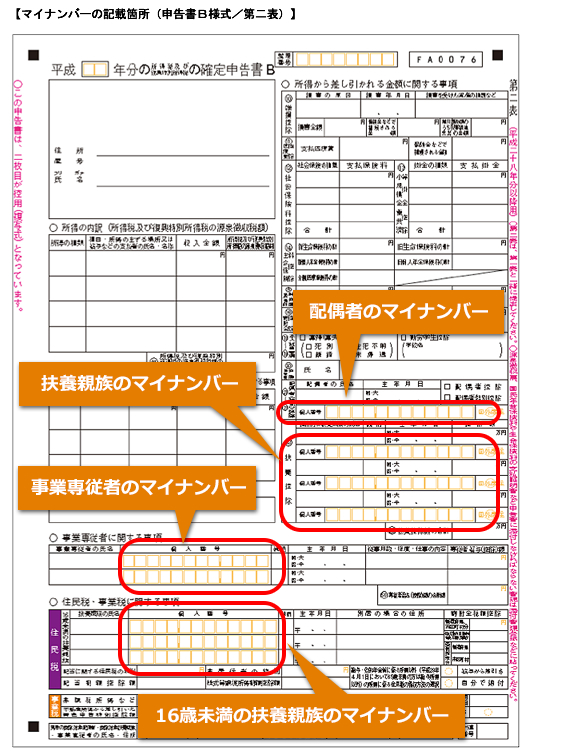

所得税の確定申告書第二表のマイナンバーを記載する箇所

第二表については、配偶者(特別)控除の適用を受ける配偶者、扶養親族、事業専従者のマイナンバーを記載します。

申告書B様式第二表には、次の方のマイナンバーを記入します。

- 配偶者 ※

- 扶養親族

- 事業専従者

申告書A様式第二表には、次の方のマイナンバーを記入します。

- 配偶者 ※

- 扶養親族

※ 配偶者(特別)控除の適用を受ける配偶者

確定申告書にマイナンバーを記載しなかった場合、罰則等があるの?

国税通則法では、以下のように定められています。

国税通則法 124条1項の一部

国税に関する法律に基づき税務署長その他の行政機関の長又はその職員に申告書、申請書、届出書、調書その他の書類を提出する者は、当該書類にその氏名、住所又は居所及び番号(番号を有しない者にあっては、その氏名及び住所又は居所)を記載しなければならない。

Q2-3-2 申告書等にマイナンバー(個人番号)・法人番号を記載していない場合、税務署等で受理されないのですか。

税務署等では、社会保障・税番号<マイナンバー>制度導入直後の混乱を回避する観点などを考慮し、申告書等にマイナンバー(個人番号)・法人番号の記載がない場合でも受理することとしていますが、マイナンバー(個人番号)・法人番号の記載は、法律(国税通則法、所得税法等)で定められた義務ですので、正確に記載した上で提出してください。

なお、記載がない場合、後日、税務署から連絡をさせていただく場合があります。

このように、マイナンバーを記載しなかったからと言って、申告書が受理されなかったり、罰則が生じるということは現状ありません。

ただし、法律で義務付けられていることではあるので、きちんと記載して申告書を提出するようにしましょう。

<<参考>>

国税庁HP確定申告特集