海外不動産の税制上の取り扱いについて、適格現物出資するとどういった扱いになるのでしょうか。

適格現物出資とは、一定の要件を満たすことにより現物出資による譲渡損益を繰り延べることができる税制で、外国に所在する資産の現物出資が適格現物出資に該当することで、日本において上記のような税制上の取扱いを受けられる場合があります。

この記事では、外国に所在する資産を有する会社の社長や財務経理担当者の方向けにポイントを解説していきます。

目次

現物出資の概要

適格現物出資の前にまず現物出資について簡単に説明すると、現物出資とは金銭以外の財産を出資する方法です。

現物出資の目的となる財産は、譲渡可能なもので、貸借対照表に資産として計上できるもの(金銭で価格を評価できるもの)であれば出資可能です。したがって、譲渡できないものや金銭で評価できないものは現物出資の対象となりません。

適格現物出資と非適格現物出資

日本の税務上、現物出資は税制適格現物出資(以下、「適格現物出資」といいます)と、適格現物出資以外の現物出資(以下、「非適格現物出資」といいます)に分けられます。

なお、適格現物出資は、現物出資のうち一定の要件を満たしたものについては税制上、非適格現物出資とは異なる取り扱いが認められています。

適格現物出資と非適格現物出資の税務上の仕訳

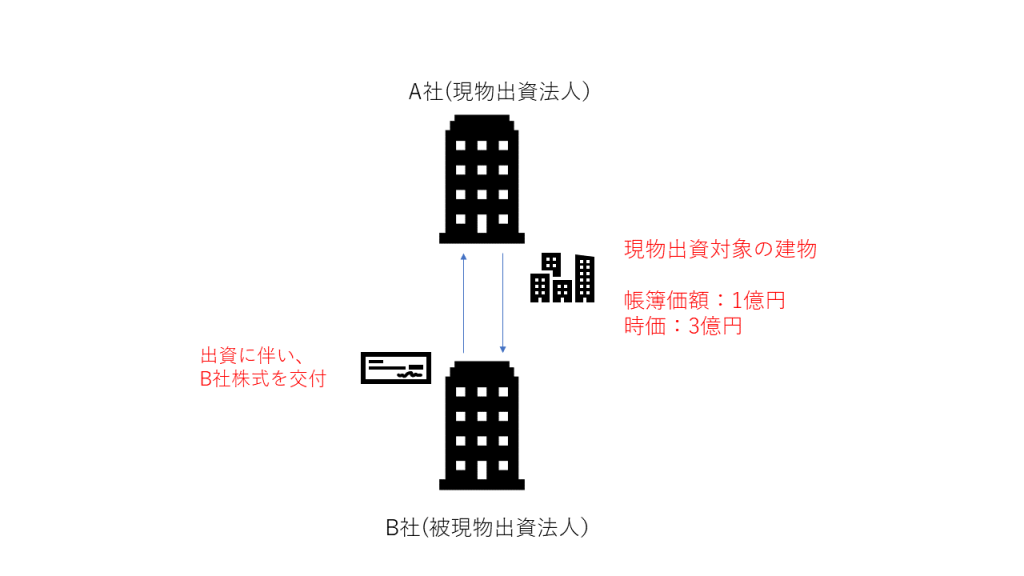

では、続いて適格現物出資と非適格現物出資の税務上の仕訳を具体的に見てみましょう。事例としては、A社がB社に対して建物(A社における帳簿価額1億円、現物出資時の時価は3億円)を現物出資したという状況です。

まず、A社及びB社は内国法人とします。

・適格現物出資

(A社の仕訳)

B社株式 1億円 / 建物 1億円

(B社の仕訳)

建物 1億円 / 資本金等 1億円

・非適格現物出資

(A社の仕訳)

B社株式 3億円 / 建物 1億円

/ 譲渡益2億円

(B社の仕訳)※

建物 3億円 / 資本金等3億円

※資産調整勘定及び差額負債調整勘定については考慮していません。

以上のように、適格現物出資においては両社の取引は帳簿価額により認識する一方で、非適格現物出資においては両社の取引は時価で認識することとなります。

つまり、適格現物出資では現物出資法人において移転した資産の譲渡損益は税務上計上されないということになりますので、現物出資時に譲渡益に伴う納税も発生しません。この譲渡益に対する課税は、被現物出資法人における譲渡のタイミングまで繰り延べられます。

クロスボーダー取引の適格現物出資の要件

では、適格現物出資の要件とはどのようなものかをここで確認していきます。

適格現物出資は、現物出資法人と被現物出資法人との間にいずれか一方の法人による完全支配関係等の関係があり、かつ現物出資法人に被現物出資法人の株式のみが交付される現物出資又はその他の要件を満たす現物出資をいいます。

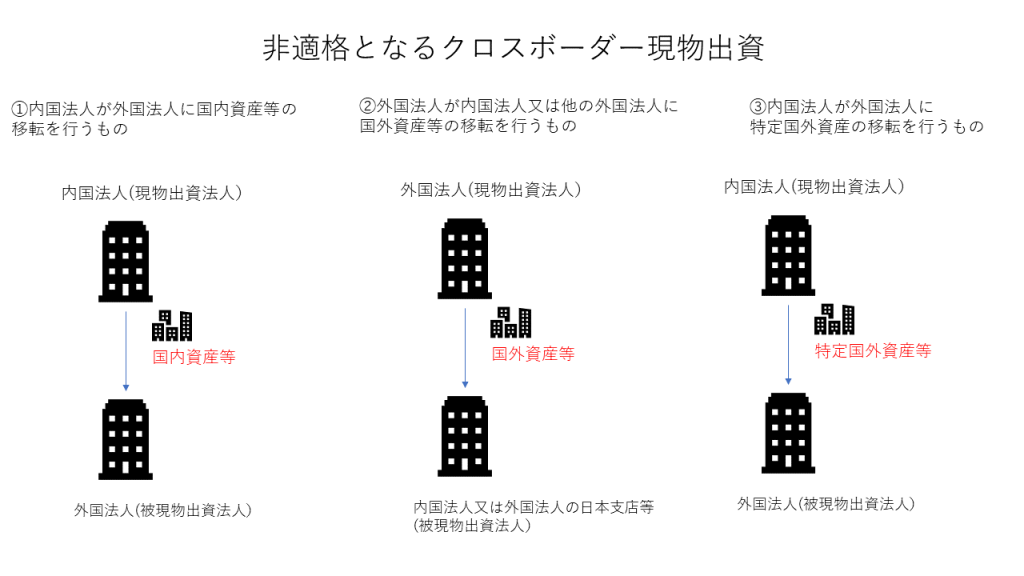

さらに、適格現物出資は、次のいずれの現物出資も除くものとされています。

①内国法人が外国法人に国内資産等の移転を行うもの

②外国法人が内国法人又は他の外国法人に国外資産等の移転を行うもの

③内国法人が外国法人に特定国外資産の移転を行うもの(※)

(※)特定国外資産等の全部または一部がその移転によりその外国法人の恒久的施設を通じて行う事業に係るものとなる現物出資を除く。

なお、特定国外資産等とは、現金等及び有価証券以外資産でその現物出資の日以前1年以内に内部取引等により国外資産等となったものとする。

現物出資のうち、上記のような一定のクロスボーダー現物出資については適格現物出資の適用から除外されます。

つまり、内国法人が外国法人に対する国外資産の現物出資については、上記の適格現物出資の要件を満たし、適用除外のものには該当しないものであれば、適格現物出資の要件を満たすということになります。

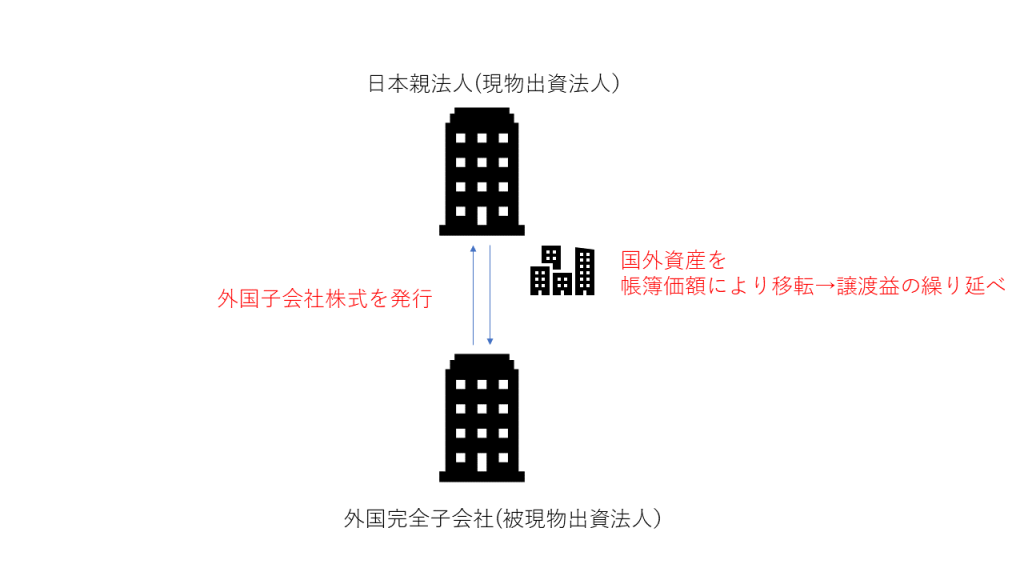

外国にある不動産の適格現物出資

上記のような考えにより、内国法人が外国において不動産を所有している場合には、その国に完全支配関係のある子会社を設立し、その不動産を外国完全子会社に現物出資をすると、適格現物出資の要件を満たすということになります。

つまり、現物出資法人において、現物出資の移転による譲渡益を生じさせないまま外国子会社へその国外資産を移転できるということになります。これにより、次章で説明するような規定の適用があります。

外国にある不動産の適格現物出資後の日本における課税関係

まず、適格現物出資は課税の繰り延べであるため、現物出資時には日本において課税がされません。被現物出資法人の海外子会社において不動産売却益や賃貸収益が出ている場合には、その子会社の株式価値に反映されることになります。

したがって、その海外子会社を清算した時には日本親会社において、子会社の残余財産の分配として受け取る対価の額と子会社の資本金等の額との差額が配当としてみなされます(外国子会社なので、グループ法人税制対象外となります)。

なお、このみなし配当についても下記にて説明している外国子会社配当益金不算入の適用があるため、その95%部分は日本において課税を受けないことになります。

外国子会社配当益金不算入制度の適用

被現物出資法人である外国子会社から現物出資法人である日本親会社が受ける配当は、外国子会社からの配当であり、外国子会社益金不算入制度の対象となります。すなわち、その配当の額の95%相当額が内国法人の所得の金額の計算上、益金の額に算入されないこととなります。

外国子会社配当益金不算入制度の詳しい内容については、下記ブログで解説しています。

外国子会社合算税制の適用

外国子会社合算税制の適用対象となった場合には、その外国子会社の所得を日本親法人の所得と合算して計算した所得金額をベースに日本の法人税額を計算することになります。

この場合には、子会社の同一所得に対してすでに納めている米国法人税と合算課税された法人税との間で二重課税が生じることになります。

合算税制により生じたこの二重課税については、外国税額控除の適用ができ、それにより外国税額控除の適用ができるため各国での申告期限のズレや計算方法の違いにより完全な二重課税排除とはならないかもしれませんが基本的には二重課税は解消されると考えます。

なお、外国税額控除を選択した場合は、他の外国税額控除対象税額についても損金算入することはできないことにご留意ください。

外国子会社合算税制の適用対象になるかどうかは事前に確認が必要です。

なお、外国子会社合算税制の詳しい内容については、下記ブログで解説しています。

以上のように、自社の有する国外資産を外国子会社へ現物出資をすると、現物出資時には日本において課税が繰り延べられますが、その後においても海外子会社における譲渡益や運用益は日本で課税されず、日本親会社が得られる子会社配当や子会社の清算によるみなし配当については、95%相当額は日本で課税されません(基本的に外国においては課税関係が生じます)。

もし現物出資をしないままその国外資産を運用すると、その運用益や譲渡益はそのまま日本において課税が行われます。国外資産を現物出資する場合には、まずは適格現物出資に該当するのかを検討していくのが良いと思います。

まとめ

以上、外国不動産の適格現物出資について解説しました。外国子会社に対する国外資産の現物出資でも適格現物出資の適用を受けられる可能性があります。

ただし、今回ご紹介した取り扱いは一般論であり、実務上は異なる取り扱いをすべきものや海外現地での課税関係、海外現地法令により扱いが異なる場合がありますので、実際には各専門家による検討が必要です。

当該現物出資について不明点があればTOMAまでお問い合わせください。