外国子会社合算税制(いわゆるタックスヘイブン対策税制)とは、法人税率が低い海外子会社のうち一定のものの所得を日本親会社の所得と合算して、日本で課税する税制です。ぜひ本ブログで要点をご確認ください。今回は、海外に子会社があるような会社の社長や財務経理担当者の方向けにポイントを解説していきます。

目次

外国子会社合算税制の概要

内国法人が、実質的に営業活動を行わない外国子会社を利用することにより、日本における法人税負担を軽減・回避する行為に対処するためにつくられた制度です。外国子会社合算税制では、その外国子会社がペーパーカンパニーである場合、その外国子会社等の所得に相当する金額について、その内国法人の所得とみなして課税されます。

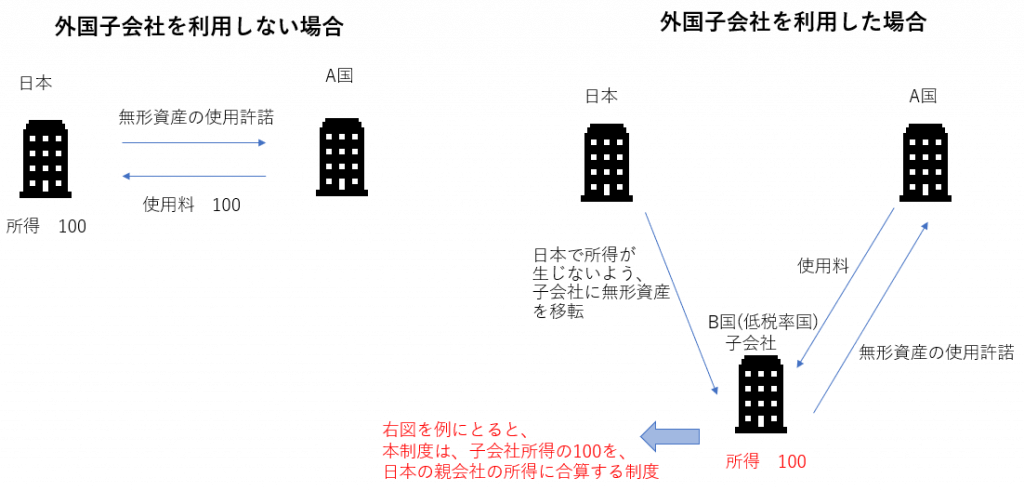

例えば、下記図のように、日本の法人がA国の法人との間に無形資産の使用許諾契約を結んだケースで考えます。このとき、外国子会社がなければ、使用料の100は日本法人の課税所得となります。

しかし、この取引に、ペーパーカンパニーであるB国の外国子会社を含めた場合はどうなるでしょうか。

まず、日本法人はB国の子会社に無形資産を移転します。その後、B国子会社がA国法人から使用料100を受け取ることとします。このままだと、日本の法人において課税所得は生じず、B国においてこの子会社の所得に対して低い税率が課されるのみとなり、租税回避が可能となります。

外国子会社合算税制は、こうした租税回避を防止するために、この子会社の所得を日本の親会社の所得に合算して課税するという制度になります。

合算対象の外国子会社の判定フロー

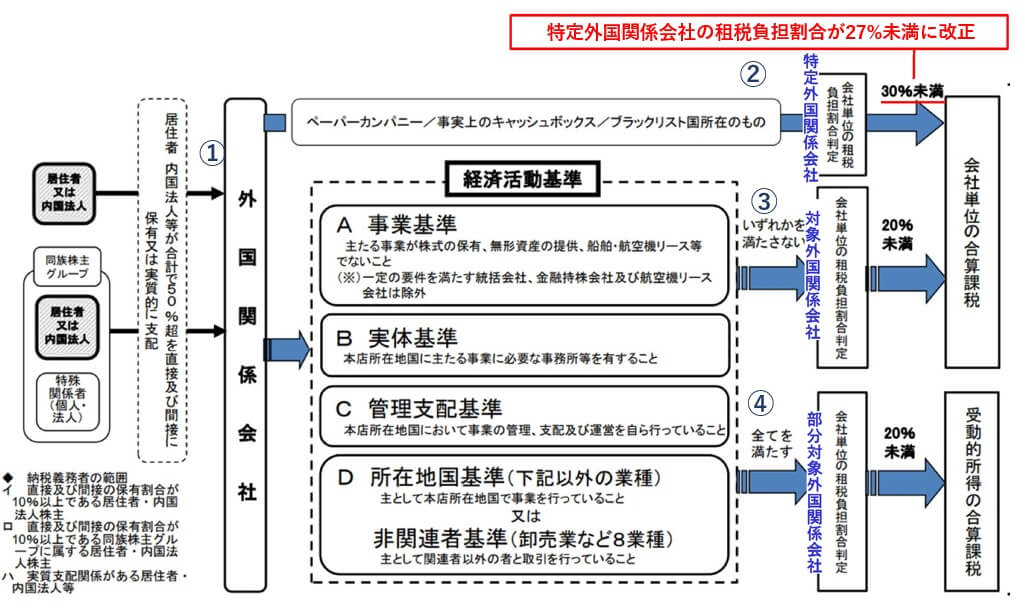

ここでは、どのような外国子会社が合算税制の対象になるのかについて、下記のフローチャートで確認します。

外国関係会社の判定

まず、①の外国関係会社の判定を説明します。

外国関係会社とは、1以上の一定の内国法人等が合計で50%超を直接及び間接に保有又は実質的に支配している外国法人となります。

特定外国関係会社

次に、②の特定外国関係会社について説明します。

特定外国関係会社とは、下記のいずれかの外国関係会社となります。

1 次のいずれにも該当しない外国関係会社(ペーパーカンパニー)

(1) 実体基準

主要な事業を行うに必要と認められる事務所、店舗、工場などの固定的施設を有している外国関係会社

(2) 管理支配基準

本店所在地国において主たる事業の管理、支配及び運営を自ら行っている外国関係会社

(3) 株式保有会社

(4) 不動産保有、資源開発プロジェクト

2 事実上のキャッシュボックス

(1) 受動的所得が一定割合以上の外国関係会社

(2) 非関連者に対する保険料収入割合や支払再保険料割合が一定以下の外国関係会社

3 ブラック・リスト所在地国等に存する外国関係会社

ブラック・リストとは、租税の情報交換への協力が著しく不十分な国等として財務大臣が指定したものになります。(2023年5月時点指定国なし)

対象外国関係会社

次に、③の対象外国関係会社の説明をします。

対象外国関係会社とは、上記の特定外国関係会社を除いた外国関係会社のうち、上記図の経済活動基準のいずれかを満たさない外国関係会社をいいます。

部分対象外国関係会社

最後に、④の部分対象外国関係会社の説明をします。

部分対象外国関係会社は、上記の経済活動基準のすべてを満たす外国関係会社となります。

外国関係会社はこれらの4つの種類に分けられ、特定外国関係会社から順に合算課税の要件が厳しくなっています。

外国関係会社の合算課税の適用について

ここでは、上記<合算対象の外国子会社の判定フロー>で判定した各外国関係会社について、それぞれどのような要件でどの所得を基に合算課税されるのかについて解説します。

まず、②の特定外国関係会社から説明します。

特定外国関係会社の租税負担割合が27%未満(令和6年3月31日までは30%未満)であれば、その特定外国関係会社単位の所得が日本親会社の所得に合算されます。租税負担割合とは、外国関係会社の一定の所得のうち、その所得に課される外国法人税の占める割合です。

次に、③の対象外国関係会社の合算課税の適用について説明します。

対象外国関係会社の租税負担割合が20%未満であれば、その対象外国関係会社単位の所得が日本親会社の所得に合算されます。

最後に、④の部分対象外国関係会社の合算課税の適用について説明します。

部分対象外国関係会社については、租税負担割合が20%未満であれば、その部分対象外国関係会社の一定の受動的所得が部分適用対象金額として日本親会社の所得に合算されます。

ただし、この部分適用対象金額が税引前当期利益の5%以下又は2,000万円以下である場合には、この合算課税の適用は免除となります。

受動的所得とは、剰余金の配当や受取利子、無形資産の使用料などの実質的活動のない事業から得る所得です。

書類の提出又は保存義務

続いて、本制度に係る確定申告時の提出又は保存書類について説明します。

1. 確定申告書添付義務

租税負担割合が20%未満の外国関係会社又は30%未満の特定外国関係会社に対する持株割合が10%以上等である内国法人は、その外国関係会社の貸借対照表等の書類について確定申告書に添付しなければならないとされています。

2. 対象外国関係会社及び特定外国関係会社に係る推定規定

対象外国関係会社及び特定外国関係会社については、税務当局は経済活動基準を満たすことを明らかにする書類等の提示又は提出を求めることができ、その提出等がないときには、経済活動基準を満たさないものと推定することとされています。

3. 令和5年度税制改正による事務負担軽減措置(令和6年4月1日以後開始事業年度から適用)

・申告書に添付することとされている外国関係会社に関する書類の範囲から次に掲げる部分対象外国関係会社に関する書類を除外し、その書類を保存することが認められています。

イ.部分適用対象金額がない部分対象外国関係会社

ロ.部分適用対象金額が2,000万円以下であること等の要件を満たすことで本制度が適用されない部分対象外国関係会社

・申告書に添付することとされている外国関係会社に関する書類の記載事項について、その書類に代えて外国関係会社と株主等との関係を系統的に示した図にその記載事項の全部又は一部を記載することが認められています。

まとめ

以上、外国子会社合算税制についての解説をしました。本制度を知らないまま外国子会社の管理をしていることには税務上リスクが伴います。特に香港やシンガポールなどの低税率国に子会社があるという会社は、本制度の適用対象となる可能性が高いので注意しましょう。

自社の子会社が本制度の適用対象となるのかについて、本ブログを参考に判定してみてください。ご不明点又は具体的なご相談がございましたらお気軽にお問合せください。

海外子会社の財務会計管理についての解決策を説明しているブログはこちらになりますのであわせてお読みください。

>>海外子会社の管理にお困りの経理担当者必見!海外子会社管理の課題の3つの解決策をご紹介します

国際税務オンデマンドセミナーのご案内

Corporate Taxation in Japan (On-demand Seminar)/英語で解説:日本の法人税制まるわかりセミナー

~Corporate tax, local taxes, consumption tax, and other compliance matters./法人税、地方税、消費税を軸に、コンプライアンスに関するトピックまで~

Companies operating in Japan are faced with a wide array of taxes and compliance procedures.

The complexity is further compounded by the lack of reliable, easy-to-understand English resources.

This online seminar aims to give you a comprehensive overview of the Japanese corporate tax system, covering the various tax types, calculation and filing procedures, and other regulatory requirements.

…………………………………………………………………………………………

日本で事業を展開する企業は、さまざまな税金やコンプライアンスの手続きに直面しています。

英語での情報提供が不足しており、また日本語以外で詳しく解説された手引きなどもないため、外国人・外国企業にとって、日本の法人税制を把握するのは非常に難しい状況と言えるでしょう。

このような状況を鑑み、本セミナーでは、理解を深める第一歩となれるよう、税の種類、計算と申告の手順、その他の規制要件等、日本の法人に関連する税務制度についてわかりやすく解説します。

…………………………………………………………………………………………

※Seminar can be viewed on Deliveru, a video streaming platform operated by Facio Inc.

協力会社である㈱ファシオが運営する動画配信プラットフォーム『Deliveru』を使用します