令和7年度の年末調整ですが、人事労務・総務ご担当の皆さまの準備は進んでいますでしょうか。

令和7年度(2025年度)の年末調整では、「年収の壁」への対応を目的とした税制改正が大きなポイントとなっています。

具体的には、基礎控除や給与所得控除の見直し、新たに創設された「特定親族特別控除」、そして扶養親族の所得要件改正など、複数の変更が一度に適用されるため、例年以上に慎重な確認が求められます。

これらの改正は、2025年12月の年末調整で精算されるだけでなく、翌年(令和8年)以降の源泉徴収にも影響します。事前に社員の所得状況や扶養関係を正確に把握しておくことが、ミス防止の第一歩です。

本ブログでは、年末調整の基礎知識から、令和7年度(2025年度)の改正点、実務上の注意点までをわかりやすく整理。担当者の方が「どこを確認し、どう対応すればいいのか」をスムーズに理解できるよう、最新情報をもとに徹底解説します。

本ブログを参考に、令和7年の年末調整を正確かつ効率的に進めていきましょう。

目次

そもそも年末調整とは一体何?何のために実施するのか

年末調整についておさらい

年末調整とは、1月から12月までの1年間を通して会社が社員に支払った給与・賞与から源泉徴収した所得税について、12月の最終支払時に再計算を行い、過不足を調整する手続きのことをいいます。

毎月の給与や賞与から天引きされている所得税は、あくまで「その時点での概算額(仮の金額)」であり、実際に納めるべき税額とは異なります。そこで年末に1年分の所得と控除を確定し、本来の税額に合わせて還付または追徴を行うのが年末調整です。

一年という期間の中で、社員の生活環境や所得は様々に変化します。

例えば・・・

●結婚・出産によって扶養家族が増えた、または離婚などで扶養が変わった

●昇給や転職などにより給与額が大きく変わった

●病気・ケガにより医療費や保険料が変動した

●マイホームを購入し、住宅ローン控除の対象となった

このようなライフイベントの変化を踏まえて1年分の税金を再計算し、正しい納税額に整えることが、年末調整の本来の目的です。

年末調整が完了した後は、源泉徴収票や給与支払報告書を作成し、翌年1月31日までに税務署や市区町村へ提出しなければなりません。社員一人ひとりの税額を正しく精算することは、会社にとっても法的義務であり、信頼を守る重要な業務です。

今年は制度改正の影響で書類の様式や計算基準も変わります。早めに準備を進め、正確かつスムーズな年末調整を行いましょう。

令和7年(2025年)の年末調整は「改正内容を反映する」重要な年

今年の年末調整では、「年収の壁」対策を目的とした税制改正が大きなテーマとなっています。具体的には、基礎控除・給与所得控除の見直し、新設された「特定親族特別控除」、そして扶養親族の所得要件の改正など、複数の改正が同時に適用される点が特徴です。

これらは令和7年分の年末調整で初めて精算する内容であり、翌年(令和8年)以降の月次源泉徴収税額にも影響するため、例年以上に慎重な確認が必要です。

年末調整の対象者は? 対象にならない社員もいる?

では、どんな社員が年末調整の対象となるのでしょうか。

基本的には、会社に対して「給与所得者の扶養控除等(異動)申告書」を提出している社員が年末調整の対象となります。年末調整の実施までにこの申告書を提出しなかった社員は対象外となります。

なお、令和7年(2025年)は「扶養親族の所得要件」が48万円から58万円に引き上げられたため、前年まで扶養から外れていた家族が再び対象になるケースもあります。また、19歳以上23歳未満の特定親族に対しては「特定親族特別控除」が新設され、年末調整で申告が必要となる点も今年の変更点です。

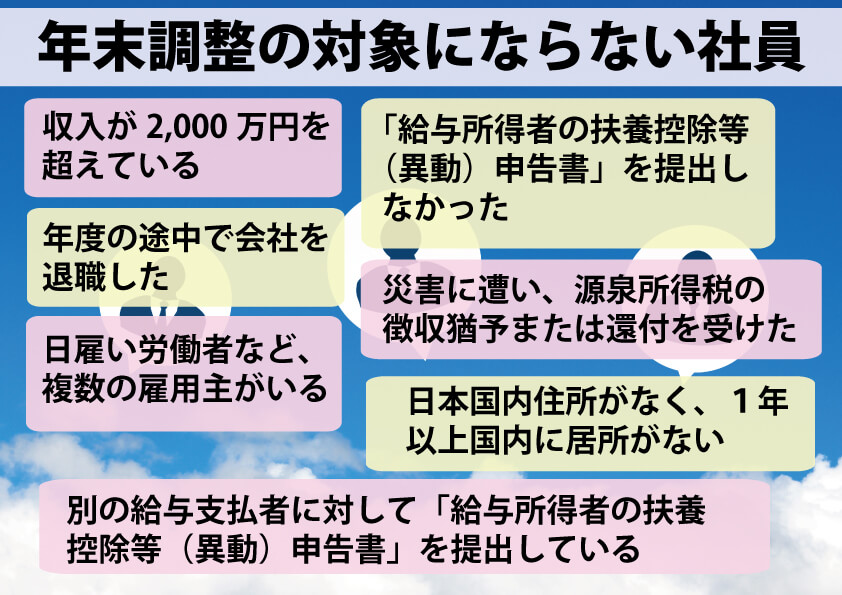

以下の条件に該当する社員は、年末調整の対象にはなりません。

●給与・賞与等の収入が2,000万円を超える社員

●日本国内住所がなく、1年以上国内に居所がない社員

●複数の会社で働いており、別の給与支払者に対して「給与所得者の扶養控除等(異動)申告書」を提出している社員

●日雇い労働者など、同一の雇用主に継続して雇用されていない社員

●災害に遭い、その年の給与に対する源泉所得税の徴収猶予または還付を受けた社員

●年度の途中で会社を退職した社員

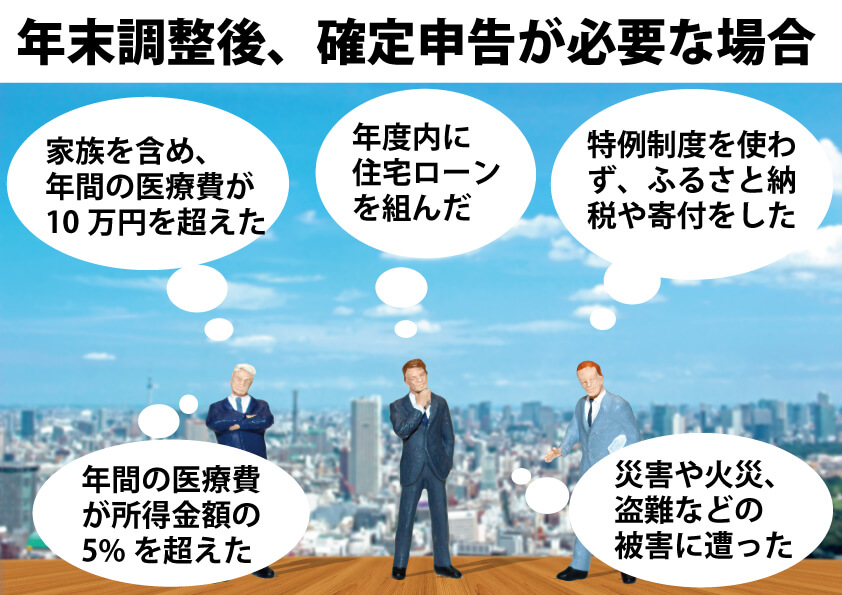

また、次のようなケースに該当する場合は、年末調整を行った後でも確定申告が必要です。

●家族を含めた年間の医療費が10万円を超えた社員

●年間の医療費が合計所得金額の5%を超えた社員

●年度内に住宅ローンを組んだ社員(初年度のみ)

●ワンストップ特例制度を利用せず、ふるさと納税や寄附を行った社員

●自然災害や火災、盗難などの被害に遭った社員

「結婚した」「子どもが生まれた」などの大きなライフイベントであれば把握しやすいものの、社員一人ひとりの所得や家族状況の変化をすべて把握するのは現実的に困難です。

そのため、年末調整の時期が近づいたら、各社員に必要な申告書類を早めに案内し、提出を促すことが重要です。改正項目の影響で、今年は書類の種類や判定基準も増えています。早期に準備を進め、漏れのない年末調整を目指しましょう。

年末調整に必要な書類は?

では、年末調整に必要な書類にはどのようなものがあるのでしょうか。

年末調整には

「給与所得者の扶養控除等(異動)申告書」

「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」

「保険料控除申告書」

「住宅借入金等特別控除申告書」

以上の4点が必要です。

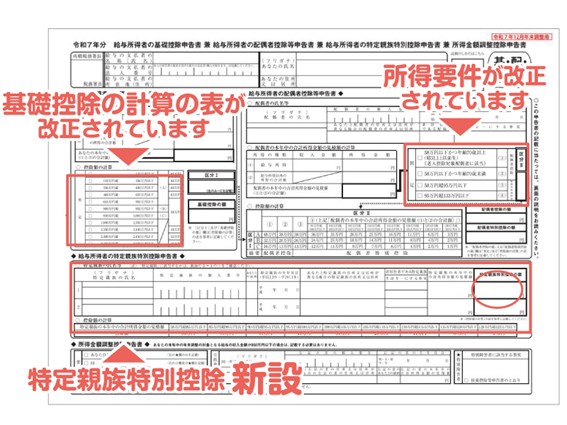

中でも、「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」 には、令和7年分から「特定親族特別控除」欄が追加されたので、注意が必要です。

では、それぞれの特徴について解説したいと思います。

給与所得者の扶養控除等(異動)申告書

社員のほぼ全員に対して配布・記入してもらう書類です。当年度の年末調整用と、翌年度の年末調整用の2枚を配布し、社員に記入してもらい回収します。

1枚は当年の扶養控除に関する情報を確認するために使用し、翌年度分は翌年の給与計算のために記入をしてもらうのが目的です。「給与所得者の扶養控除等(異動)申告書」で以下の情報が明らかになります。

・現住所の確認

年末調整を行う翌年の1月1日現在に住んでいる住所の確認をします。例えば、令和5年の「給与所得者の扶養控除等(異動)申告書」であれば、令和5年1月1日に住んでいる住所を記入してもらいます。

・扶養親族の有無の確認

結婚や離婚、出産によって家族構成に変化があったかどうか、記入された控除対象扶養親族が本当に控除の対象となるのかを確認します。婚姻届を提出していない同居者、いわゆる内縁関係の人物を勘違いで記入しているというケースもあるため、注意が必要です。

また、16歳未満の子どもには子ども手当が支給されるため、税法上は扶養控除の対象にはならない点も押さえておきましょう(障がい者は16歳未満であっても扶養控除の対象になることがあります)。特に、親になったばかりの新米パパ・ママは16歳以上の子どもの欄に間違えて記入することがよくあります。

【令和7年改正ポイント】

今年から「扶養親族の所得要件」が48万円以下→58万円以下に引き上げられました。これにより、アルバイト収入などがある家族でも、所得が58万円以下であれば扶養控除の対象になる場合があります。

前年の情報をそのまま転記せず、家族の所得状況を最新の金額で確認するよう社員に周知しておきましょう。

給与所得者の基礎控除申告書兼配偶者控除等申告書兼特定親族特別控除申告書兼所得金額調整控除申告書

令和2年に給与所得控除と基礎控除が改正され、「給与所得者の基礎控除申告書」「配偶者控除等申告書」「所得金額調整控除申告書」が1つの書類にまとまりましたが、そこに今回、令和7年分から「特定親族特別控除」の記入欄が新設されました。

「給与所得者の基礎控除申告書」は、全従業員が記入する必要がありますので、書類の記入に迷う可能性が高くなるので注意が必要です。

また、新たに特定親族特別控除の対象となる家族がいる場合や、扶養親族や配偶者の所得要件(58万円)に変更がある場合は、前年の情報を流用せず、改めて本人・家族の所得状況を確認したうえで提出してもらうようにしましょう。

【令和7年改正ポイント】

(1)特定親族特別控除の創設に伴う申告情報の増加

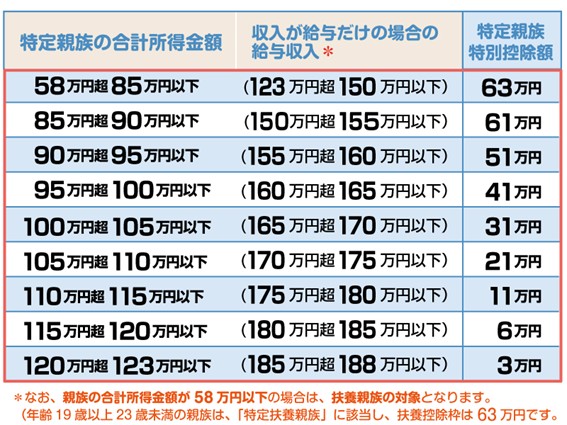

新たに19歳以上23歳未満の扶養親族のうち、合計所得金額が58万円超123万円以下(給与収入123万円超188万円以下)の親族について、特定親族特別控除の対象として記入が必要になりました。

これにより、従来の「103万円の壁」を超えて扶養控除の対象外となっていた層が、給与収入188万円まで一部控除対象となるため、扶養関係の再確認が不可欠です。

(2)基礎控除・給与所得控除の見直しによる控除額・判定基準の変更

基礎控除および給与所得控除については、令和2年改正後の金額が令和7年分以降も基本は維持されますが、給与所得控除の最低保障額が55万円から65万円へ10万円引き上げられます。

この改正により、給与収入190万円以下の従業員の給与所得の計算方法が変わるため、年間の課税所得や源泉徴収額に影響が出るケースがあります。給与システムの税額計算ロジックが旧基準のままの場合、誤差が生じるおそれがあるため、必ず改正後の税額表・様式に対応しているか確認が必要です。

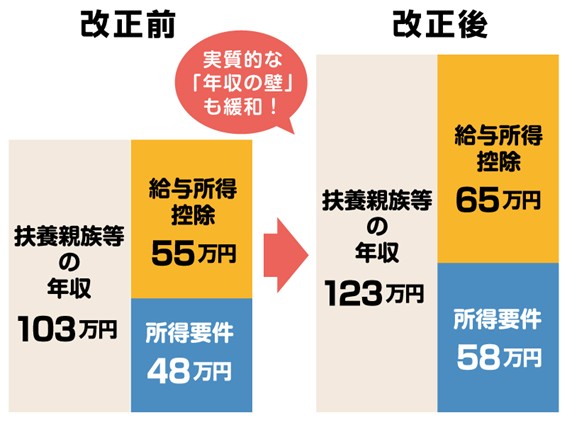

(3)扶養親族の所得要件引き上げによる該当者の変動

扶養控除の対象となる合計所得金額の基準が48万円以下から58万円以下へ引き上げられました。

これにより、給与収入のみの場合、扶養の対象となる年収は103万円以下から123万円以下に変動する可能性があります(※)。前年は対象外だった家族が新たに扶養親族に該当する場合があります。

※給与所得控除の最低保障額が65万円に引き上げられるため。65万円+基礎控除の所得要件58万円 =123万円。

保険料控除申告書

「保険料控除申告書」では、社員が1年の間に支払った生命保険料、地震保険料などの額を確認することができます。生命保険料、地震保険料などの支払い額を確認する理由は、その年に支払った保険料の全額、あるいは一部金額が給与所得から控除できるからです。保険料控除には後述の4つがあります。

生命保険会社、損害保険会社、共済等が発行する控除証明書について、2020年より電子交付サービスが始まっていますので、従業員が自分の加入する保険会社から電子控除証明書を入手し、会社に電子で提出する可能性があります。

もし、会社が年末調整の申告システムを用意していない場合、事前に対応していないことをアナウンスしましょう。また、電子控除証明書を発行している民間保険会社等は、限られています。国税庁のサイトに一覧が発表されていますので確認しておきましょう。

〈電子控除証明書を入手する2つの方法〉

①各保険会社等のホームページの、いわゆる「お客様マイページ」にアクセスし、証券番号等を入力してダウンロード

②自分のマイナポータルにアクセスし、マイナポータルを通じて、各保険会社の電子控除証明書を一括で取得

電子で取得した控除証明書を年末調整システムに取り込むことができる場合、従業員は、紙の控除証明書を会社に提出する必要はありません。また、会社側は、取り込まれた控除証明書の内容チェックが不要となります。

・生命保険料控除

生命保険料控除には「一般生命保険料」、「介護医療保険料」、「個人年金保険料」の3種類があり、一般生命保険料と個人年金保険料は平成23年12月以前に契約した「旧契約」と平成24年1月以降に契約した「新契約」に分けられます。それぞれの支払った保険料により、最大12万円まで控除が可能です。

・地震保険料控除

地震保険料だけでなく、一定の長期損害保険契約などに係る損害保険料も対象となり、5万円を上限とした控除が可能です。

・社会保険料控除

社員本人が本人又は社員と生計を一にする家族の負担すべき社会保険料を支払った場合に対象となります。国民健康保険料、介護保険料、国民年金保険料などが対象となります。

・小規模企業共済等掛金

小規模企業共済等掛金や個人型確定拠出年金、心身障害者扶養共済における保険料の全額が控除されます。

住宅借入金等特別控除申告書

「住宅借入金等特別控除申告書」とは、いわゆる住宅ローン控除と呼ばれるものです。社員がマンションや戸建などの住宅を購入、あるいは増築・リフォームを行ったことによる住宅借入金がある場合、一定の基準に基づいた金額を所得税から控除することができます。

住宅ローン控除には、入居日や購入した住宅の面積、所得金額など複数の条件があり、それらを満たした場合に受けることが可能です。

また、住宅ローンを受けた初年度だけ、社員が各自で確定申告をしなければなりません。2年目以降は会社での年末調整が可能になるため、「住宅借入金等特別控除申告書」を対象の社員に提出してもらいます。

これらの書類は基本的に、社員各自に書いてもらいます。そのため、記入ミスが頻出すると、年末調整の作業自体が停滞してしまうので注意が必要です。

年末調整書類は毎年記入してもらう書類なので、若手の新入社員には書き方のレクチャーを行うと良いかもしれません。最近では、国税庁のホームページから記入例をダウンロードすることができるので、記入例も併せて配布することをおすすめします。

CHECK!令和7年(2025年)の主な改正ポイント

令和7年分の年末調整では、「年収の壁」への対応を目的とした税制改正が大きなトピックとなっています。とくに、給与所得控除・基礎控除の見直し、そして新設された特定親族特別控除など、複数の改正が同時に施行されるため、例年以上に注意が必要です。

ここでは、令和7年分の4つの改正内容と、実務上押さえておきたいポイントをまとめました。

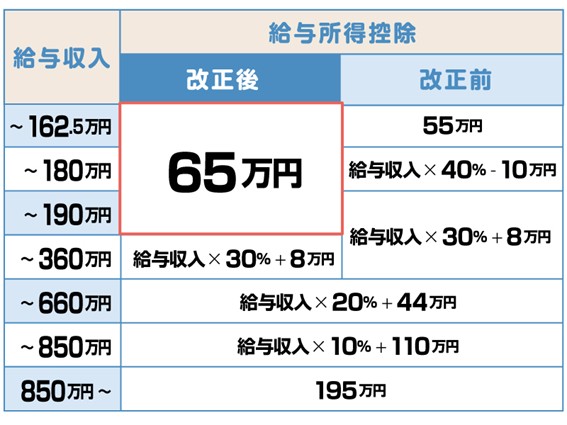

①給与所得控除の見直し

給与所得控除とは、給与所得者における「必要経費」に相当する金額を概算で差し引く制度です。令和7年分の改正では、控除額の最低保障額が55万円から65万円へ引き上げられました。

この改正は給与収入190万円以下の給与所得者に影響が大きく、この層の実質的な控除額が拡大されます。給与収入が190万円を超える場合の計算式はこれまでと変わりません。

この改正により、パート・アルバイトなどといった給与収入190万円以下の給与所得者の税負担が軽減される一方で、源泉徴収税額表や給与計算システムの設定変更が必要となります。必ず最新の「令和7年分源泉徴収税額表」を確認し、控除額が反映されているかチェックしましょう。

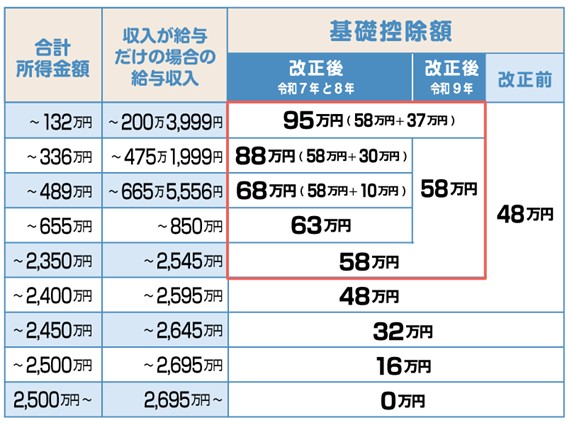

②基礎控除の見直し

基礎控除は、すべての納税者が等しく受けられる控除です。今回の改正により、合計所得金額2,350万円以下の方の基礎控除額が、48万円から最大95万円まで段階的に引き上げられました。

2025年(令和7年)からは合計所得金額に応じて58万円~95万円の範囲で適用されることになります。

また、合計所得金額が133万~655万の方に関しては、2025年・2026年の2年間限定の措置がとられており、2027年(令和9年)以降は一律58万円になる予定ですので注意が必要です。

なお、合計所得金額が2,350万円を超える高所得者については、従来と同様に48万円から0円の範囲で段階的に減額されます。

③特定親族特別控除の新設

基礎控除の引き上げに伴い、大学生世代(19歳以上23歳未満)の子どもがいる世帯の税負担を軽減するため、新たに「特定親族特別控除」が創設されました。

これは、これまで「103万円の壁」を意識して就業調整をしていた学生アルバイトなどに配慮した制度で、特定親族にあたる扶養親族の合計所得金額に応じて段階的に特別控除が適用される仕組みです。

◆◆「特定親族」とは◆◆

特定親族とは、所得者と生計を一にする19歳以上23歳未満の親族で、

合計所得金額が58万円超123万円以下の人をいいます。

(※収入が給与のみの場合、123万円超188万円以下であれば該当します)

つまり、合計所得金額が58万円を超える(年収123万円超)場合でも、一定額の控除を受けられるのが最大の特徴です。ただし、所得が増えるほど控除額は少しずつ減額され、合計所得金額が123万円(給与収入188万円)を超えると適用外となります。

この控除を適用するには、既存の兼用様式に新設された特定親族特別控除の記入欄を記入し、提出する必要があります。記入がない場合は、控除の適用を受けることができません。

また、特定親族特別控除には、次のような制限・重複防止のルールがあります。

●複数居住者間の重複適用の禁止

同一の親族が2人以上の居住者の特定親族に該当する場合、いずれか1人のみがその親族に対して控除を適用できます。

●配偶者特別控除との重複適用不可

特定親族が他の居住者の「配偶者特別控除」の対象となる場合、いずれか一方のみで適用されます。

●相互適用の禁止

親族同士が互いに本控除を適用し合うことはできません。

●障害者控除との重複適用不可

特定親族特別控除の対象となる子が障害者に該当しても、障害者控除の適用は受けられません。

この新制度により、「103万円の壁」によって就業を控えていた学生層にも柔軟な働き方が可能となります。一方で、申告書の新設や判定基準の複雑化により、企業側の確認・管理業務は増える見込みです。該当する社員がいる場合は、早めに書類案内と説明を行いましょう。

④扶養親族等の所得要件の改正

基礎控除・給与所得控除の見直しに伴い、扶養親族・配偶者などの所得要件も48万円→58万円に引き上げられました。これにより、実質的な「年収の壁」も103万円→123万円に緩和されます。

この改正は、配偶者控除・扶養控除・勤労学生控除など、すべての所得控除に共通して適用されます。扶養範囲に再び該当する家族が出てくる可能性があるため、社員への案内時には「前年の情報をそのまま使わないように」呼びかけることが重要です。

令和7年の年末調整における留意ポイント

今回の税制改正を正確に反映するためには、給与・人事システムの更新と各種申告書の再確認が欠かせません。とくに、扶養親族の要件変更や新設控除の追加など、年末調整の手続きが例年以上に複雑化しています。以下の4点は、年末調整前に必ず確認しておきましょう。

✅ 改正によって新たに扶養親族の対象になる人がいないか?

✅ 新設された「特定親族特別控除」の適用を受ける人がいないか?

✅ 改正後の基礎控除額や給与所得控除額等に基づいた年末調整の計算になっているか?

✅ 住宅借入金等特別控除について、新しく「調書方式」を用いた年末残高調書の適用を受けるか?

※住宅借入金等特別控除の詳細については、国税庁HPをご参照ください。

2025年11月施行! 自動車通勤者等に係る通勤手当の非課税限度額引き上げについて

年末調整での対応が必要になる可能性がありますので下記、ご確認ください。

通勤のため自動車などの交通用具を使用している給与所得者(通勤距離が片道10km以上の区分)に支給する通勤手当の非課税限度額が引き上げられました。

この改正は、令和7年11月20日に施行され、令和7年4月1日以後に支払われるべき通勤手当(同日前に支払われるべき通勤手当の差額として追加支給するものを除きます。)について適用されます。

これにより、令和7年分の年末調整で対応が必要となることがあるほか、年の中途に退職した人などに対し支払っていた通勤手当について、改正前の非課税限度額を超えた通勤手当を支払っていた場合で、改正後の非課税限度額を適用することで新たに非課税となった部分の金額があるときは、「支払金額」欄を訂正するとともに、「摘要」欄に「再交付」と表示した給与所得の源泉徴収票を作成し、再度交付する必要が生じます。

詳細は下記資料をご確認いただき、必要なご対応についてご確認ください。

【国税庁】通勤手当の非課税限度額の改正について

年末調整の流れをおさらい

ここで、年末調整の基本的な流れを改めて確認しておきましょう。毎年同じような手順で進めている企業も多いですが、令和7年は新様式や控除要件の改正があるため、いつも以上に事前準備が重要です。

まずはフローを確認

年調年税額の計算手順は下図の通りです。今年は定額減税が終了したため、従来の控除反映による通常の年末調整フローで処理します。

必要書類がそろったら年末調整を行い納税へ

必要書類がそろい、控除額などの数字が確定したら過不足額を算出します。

まずは1年間の総支給金額から給与所得控除額を計算します。次に、扶養控除の対象となる人数に応じた控除額を算出し、前述した各申告書による控除額を引きます。最後に、この金額に税率をかけ、正確な所得税額が判明したら、過不足の調整を行います。

源泉所得税の納付は、翌月10日(令和5年1月は、1月10日)です。年末調整により納付する所得税に、不足がある場合は「不足税額」欄に記載、超過していた場合は「超過税額」欄に差額を記入します。年末調整が終わったら税務署、市区町村に提出するための書類を作成します。必要な書類は源泉徴収票と法定調書合計表です。

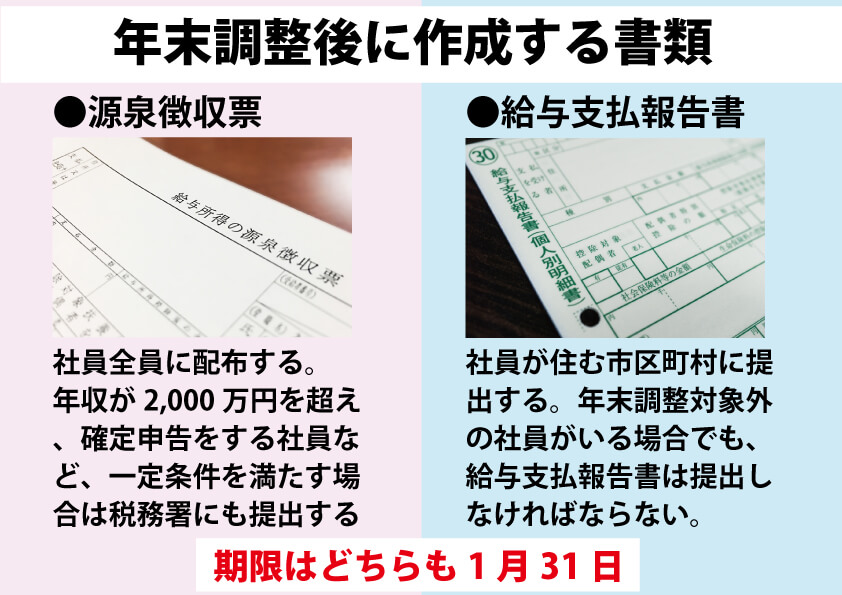

源泉徴収票

源泉徴収票は社員に渡します。

また、以下に該当する場合は、1月31日までに税務署へ源泉徴収票を提出する必要があります。

・給与額が2000万円を超え確定申告をする社員

・扶養控除等(異動)申告書得を提出せず、給与額が50万円を超える社員

・年末調整をし、給与・賞与などの合計が500万円(役員は150万円)を超える社員

・退職した社員で年間の給与額が250万円を超えた社員

給与支払報告書

給与支払報告書は作成後、社員が1月1日に住んでいる市区町村に提出します。年末調整が対象外の社員がいる場合でも、給与支払報告書は提出しなければなりません。給与支払報告書の提出期限も源泉徴収票と同じく1月31日です。

電子化により対応や説明が複雑に。早めの対策が肝要です

これまで、年末が近づくと保険会社や住宅ローンを組んでいる金融機関からハガキなどの書面で交付されていた控除証明書を、昨年から電子データで取得できるようになりました。

社員はそのデータをそのまま会社に提出することが可能です。うっかり書面を捨ててしまったというような心配もなくなります。

また、令和3年1月1日以後の提出について、法定調書が100枚以上の事業者は電子提出が義務化されました。今後、電子化の流れは加速することが予想されます。電子化により社員の利便性が高まる一方で、会社は、様々なパターンへの対応や社員への説明が求められます。

人事労務に関してお困りの際はTOMAにご相談ください

いかがでしたでしょうか?

年末調整に必要な書類や、今年の税制改正のポイントについてお分かりいただけたかと思います。令和7年の年末調整は、「年収の壁」対策を目的とした基礎控除・給与所得控除の見直しや、特定親族特別控除の新設など、複数の改正が重なる重要な年です。

しかし、ここで説明したのは流れのほんの一部です。実務を行う際には専門的な知識や経験が必要となる場面が多くあります。

経営者が学び、実務を行うことは不可能ではありませんが、本来集中すべき業務の時間を割くことになります。社会保険労務士など新たに人事労務を任せる人材を雇うという選択肢もありますが、人事労務の業務をアウトソーシングするという選択肢も是非検討してみてください。

・人事労務にかかる時間を短縮、本来やるべき業務に集中できる

・人事労務担当者の退職や新たな人材の採用を心配する必要がない

・豊富な専門知識を有したプロフェッショナル集団が揃う

・法改正・IT環境の変化にも迅速かつ柔軟に対応してくれる

など、アウトソーシングによるメリットは数多くあります。

TOMAでは、年末調整以外にも、人事労務におけるさまざまな実務をワンストップでサポートしております。初回相談は無料です。人事労務業務のアウトソーシングを検討の方はお気軽にこちらからお問い合わせください。

また、こうした最新情報をお届けするメールマガジンも発行しています。ご興味のある方はお気軽にご登録ください。