先日、令和4年度診療報酬改定が公表されました。医療の進歩や日本の経済状況などを踏まえて見直しが行われる診療報酬改定ですが、今回はICTの利活用・デジタル化への対応など医療DXを推進する項目が多く含まれていたようです。

今回は、その中からレセコンの購入を例に適用を検討したい2つの制度をご紹介致します。診療報酬・電子的保健医療情報活用加算に強く関係する項目ですので、ぜひ今回のブログをお読みいただけたら幸いです。

目次

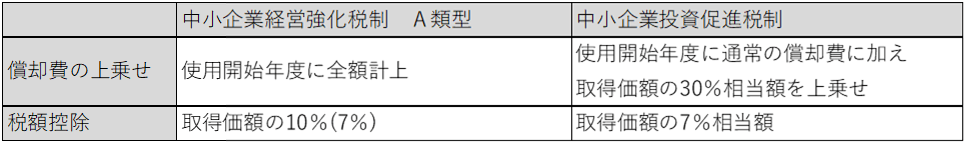

制度には「中小企業経営強化税制 A類型」と「中小企業投資促進税制」の二つがあります。

似たような名前で紛らわしいですが、設備投資にあたり適用が想定される税制として上記二つがあります。どちらも節税効果が見込めますが、前者の方が節税効果が大きく対象となる資産の幅も広い制度となっています。ただし、適用にあたって事前の準備にかかる時間とコストは後者よりも必要となってきます。このように、双方メリット・デメリットがあるので、設備投資を行う前に貴院の実情に合わせてご検討ください。

では、それぞれの詳細を以下で説明します。

中小企業経営強化税制 A類型

税制措置として、即時償却または取得価額10%の税額控除(注1)が選択適用できます。どちらの方法も節税効果のある措置です。どちらを選ぶかは貴院の実情に合わせてご選択いただけます。

・即時償却

固定資産の取得にかかった金額は、取得した時に全額経費になるのではなく、その資産の使用可能期間の年数にわたり分割して経費に計上していきます。節税効果は経費計上を通じ、複数年かけて行われていきます。即時償却を適用すれば全額を初年度に経費計上でき、その年の税金を少なくできます。

・取得価額の10%の税額控除

固定資産の取得にかかった金額等の10%をその事業年度の税額から控除することができます。控除できる税額は、その事業年度の法人税額(個人事業主は所得税額)の20%と上限がありますが、超える金額については、翌事業年度に繰り越すことができます。

(注1)資本金3,000万円超1億円以下の法人は取得価額の7%の税額控除

レセコンを例に説明すると、パソコンなどの本体部分とソフトウェア部分とに分け、それぞれの取得価額が下記の金額以上かどうかを確認します。なお、中古品は対象外です。

・パソコンなど本体部分(器具備品)の価額が30万円以上のもの

・ソフトウェア部分の価額が70万円以上のもの

【適用手続き】

Ⅰ.工業会等から証明書の入手

この制度を適用するには取得する設備がのための設備である必要があります。設備メーカーに依頼し、工業会等が発行する証明書の取得が必要です。

Ⅱ.主務大臣から計画書の認定

この制度を適用するには経営力向上のための取り組みを記載した計画書を作成しⅠ.の証明書コピーを添付して、担当省庁へ申請。認可を受ける必要があります。

Ⅲ.設備取得・事業供用

原則、経営力向上計画の認定後に生産効率、エネルギー効率、精度などが旧モデル比で一定以上向上している設備(を取得し事業の用に供します。

Ⅳ.税務申告

Ⅰ.の証明書コピー と、Ⅱ.の計画申請書・計画認定書のコピーを添付して税務申告します。

中小企業投資促進税制

税制措置として、特別償却又は取得価額の7%の税額控除が選択適用できます。こちらも、両者ともに節税効果のある措置です。どちらを選ぶかは貴院の実情に合わせてご選択いただけます。

・特別償却

固定資産の取得にかかった金額は、取得した時に全額経費になるのではなく、その資産の使用可能期間の年数にわたり分割して経費に計上していきます。特別償却を適用すれば、使用開始した経費計上初年度に通常計算した金額に加え取得価額の30%相当額を上乗せして経費計上できます。

・取得価額の7%の税額控除

固定資産の取得にかかった金額等の7%相当額をその事業年度の税額から控除することができます。上記「1.中小企業経営強化税制 A類型」と同様に控除できる税額は、その事業年度の法人税額(個人事業主は所得税額)の20%と上限があります。超える金額については、翌事業年度に繰り越すことができます。

こちらもレセコンを例に説明すると、ソフトウェア部分の取得価額が70万円以上かどうか確認します。この制度では、パソコンなど本体部分は適用できません。また、中古品は対象外です。

【適用手続き】

必要事項の記載とともに、通常の経費計額の上乗せ限度額の計算、控除を受ける金額などに関する明細書を添付して税務申告します。

両制度の大きな違い

似通った印象をうける両制度ですが、大きな違いが3点あります。どちらの制度を適用するか、制度の特徴、決算までの期間、将来の展望などを考慮して検討する必要があります。

効果の違い

適用する制度により、税制措置の効果に違いがあります。

・償却費の上乗せ

・償却費の上乗せ

経費をより多く計上することで、その年度の税金を少なくする効果があります。

・税額控除

一旦これら制度を適用しないで計算をした税額から、一定額の税額を控除できます。

税務申告までにかかる期間の違い

どちらの制度も節税対策という点では同じですが「1.中小企業経営強化税制 A類型」は、申告までの準備に相当の期間が必要です。また計画書の作成など、「2.中小企業投資促進税制」に比べコストが増えることが想定されます。

対象となる資産の違い

レセコンの取得を例にして記載してきましたが、「2.中小企業投資促進税制」では「1.中小企業経営強化税制 A類型」に比べ対象となる資産の範囲が狭くなっています。結果、節税できる金額にも影響してきます。

両制度のメリット・デメリットを踏まえ、制度の適用についてご検討ください

貴院でレセコンなど固定資産の購入を計画されている場合には、両制度の適用についてぜひご検討ください。どちらの制度を選ぶかについては、貴院の実情に合わせて設備投資・導入開始・決算までの期間、コスト面、将来展望といった観点で、節税見込み額とのバランスを踏まえてお選び頂ければと思います。

レセコンご購入の他にも、電子カルテの導入、顔認証付きカードリーダーの導入、これら相互間の連携などICTの利活用、デジタル化への対応に、今後もさらなる設備投資が考えられます。設備投資には大きな資金支出を伴いますが、これらの制度を活用し、次の設備投資への資金源とされてはいかがでしょうか。

両制度の適用には記載した要件の他、資本金の額又は出資金の額、従業員数、適用期限などの要件があります。適用をお考えの場合には、TOMAまでお気軽にご相談ください。

関連ブログ

・概要を解説!健康保険証のオンライン資格確認義務化について<2023年4月義務化>