税務調査は、法人が売上などを正しく申告しているかを確認する調査です。税務調査が実施されるからといって、必ずしも不正を疑われているとは限りません。しかし、税務調査を受ける企業にとっては不安なことも多く、事前に税務調査の流れや注意点を把握しておきたい方も多いでしょう。

本記事では、税務調査全体の流れや所要日数、注意点などを詳しく解説します。適切に税務調査に応じるためにも、記事の内容を参考に、準備や対応を行ないましょう。

税務調査とは?

税務調査とは、法人または個人の納税者から提出された申告内容が正確かどうかを確認するための調査です。法人税や所得税などは、納税者自身が所得や税額を計算し報告した内容に基づいて課税・納税されます。そのため、公平で正確な納税が行なわれるように、ミスや不正がないかを細かくチェックする税務調査が行なわれるのです。

税務調査には「任意調査」と「強制調査」の2種類があります。

| ・任意調査:税務署職員が行なう税務調査 ・強制調査:国税局査察部が、裁判所の令状に基づき強制的に行なう税務調査 |

強制調査は、特に悪質な不正が疑われる場合に行なわれることから、一般的に「税務調査」といわれる場合は任意調査のことを指します。

税務調査全体の流れ【全4ステップ】

スムーズに税務調査を終えるためにも、全体の流れを把握しておきましょう。本章では、税務調査全体の大まかな流れを4つのステップに分けて解説します。

【ステップ1】税務署から事前通知を受ける

まず、一般的な税務調査の対象となった場合は、調査の前に会社の顧問税理士(いない場合は会社)に電話連絡が入ります。連絡内容は、税務調査の日程、調査場所、調査対象の税目、期間、調査の目的などです。調査日時は事前準備に必要な日数も関係してくるので、顧問税理士と相談しながら調整しましょう。

なお、飲食店など現金取引がおもな法人や、過去に悪質な脱税を行なった法人、関係者から通報があった法人などには、事前通知が行なわれないこともあります。

また、悪質な脱税行為などが発覚した場合に行なわれる強制調査は、一種の犯罪捜査であるため、事前通知はありません。

【ステップ2】事前準備を行なう

税務調査の日程が決まったら、それまでに顧問税理士と相談し、傾向と対策を考えた上で証憑書類等の準備をしておきましょう。

準備すべきものは、事前通知された事業年度の資料(通常3年間分)です。準備しそびれて当日慌てて探すと、心証が悪くなる恐れがありますので、しっかりと準備しておきましょう。

| 【必要書類】 ・総勘定元帳 ・補助元帳 ・現金預金出納帳 ・賃金台帳および年末調整書類 ・棚卸明細表 ・預金通帳 ・見積書、納品書 ・証憑(会社が受領した請求書および領収書) ・会社が発行した請求書 ・会社が発行した領収書の控え ・会社が発行した手形および小切手の控え ・販売契約書、賃貸借契約書、稟議書 ・出張手当等の経理規定 ・会社のパンフレットおよび組織図 ・議事録(株主総会や取締役会等の議事録) ・タイムカードまたは勤怠管理表 ・その他重要だと思われる書類 |

【ステップ3】税務調査を受ける

税務調査の当日は、朝10時頃に会社や店舗、事務所などに税務調査官が訪問します。午前中は会話中心の調査、午後から帳簿や書類の確認といった本格的な調査が行なわれるのが一般的です。税務調査を担当する経営者や従業員は、税務調査官からの質問への回答、求められた資料の提出といった対応を行ないます。

また、税務調査は通常、2~4日ほどで終了しますが、組織の規模や調査の状況によってはそれ以上の調査日数が必要な場合もあります。

特に、資料が不足している場合には追加調査が必要と判断され、調査期間が延長される可能性があります。したがって、事前に十分な準備を行ない、調査時に資料などが不足しないようにしましょう。

【ステップ4】税務署から指摘があれば対応する

調査後、調査官は税務署に調査結果を持ち帰り、修正申告が必要か検討します。そして調査2~3週間後、今後の動きについて通知があります。

税務署との折衝では、会社側の主張に関して税理士を通じてしっかりと行なうことが重要です。

是認の場合は、調査終了

税務調査で修正しなければならない内容がなかった場合、「申告是認(更正決定等をすべきと認められない)」となり、納税者に「是認通知書」が送付されます。

これで税務調査は終了です。

指摘箇所があった場合、修正申告をするか検討する

調査の結果、なんらかの指摘箇所があった場合、顧問税理士へ指摘事項について連絡が入ります。ただし、修正申告が必要な場合と、指導のみで終わる場合があります。

修正申告が必要な場合は、顧問税理士と調査官で修正について話し合いが行なわれます。修正申告をすると、不足分の本税を支払う上、翌年の法人税申告の際の計算が複雑になります。

修正申告をするかどうかはあくまで納税者側に決定権があるので、修正申告をしないという選択も可能です。しかし、修正申告をしない場合、「決定」という行政処分を税務署長から受け、裁判に発展することもあるため、自主的に修正申告をするケースが多いようです。

税務調査|前日~当日の流れ

税務調査の全体の流れを確認できたら、次に前日と当日の一般的な流れをみていきましょう。また、調査官側のアクションに対して、調査対象である法人側がどういった対応をすれば良いのかも、併せて説明します。

前日

調査官は、調査前日までに調査対象先のデータを集めて、過去の申告書と見比べながら、売上や仕入、経費といった重要項目のチェックをします。

一方の法人側が調査前日までにしておくべきことは、以下の2点です。

| ・必要な帳簿や書類をもれなくそろえる ・調査官からの質問を想定し、備えを万全にする |

初日の午前

調査官は、朝10時頃に来社して身分証明書を提示します。午前中の調査では、帳簿確認よりも会話が中心となります。天気や景気といった単なる雑談から、徐々に社長のプライベートや現在の経営状態といった聞き取り調査に移行します。

なお、以下のような話題になったらいよいよ本題です。

| ・業務内容 ・会社の方針 ・役員の確認 ・従業員の労働環境 ・金融機関について ・取引先について |

初日の午後~2日目以降

午後からは、本格的に帳簿や書類のチェックが行なわれます。初日の調査次第で、2日目以降は引き続き書類のチェックが入るのか、それとも現場の確認や会社関係者への調査が行なわれるのかが決まります。具体的には、以下のようなものが順番に確認されていきます。

現金監査

調査当日の現金の手許有高と現金出納帳の帳簿残高が一致するかどうかを確認します(現金の管理状況が良いか、会社と個人のお金の区別は明確か等を確認するため)。

金庫・事務室内の書類

金庫や書庫等の中に何が入っているかを確認します。清書した書類ではなく、メモ等の原始記録の収集が目的です。メールの内容について確認をする場合もあります。

商品等の棚卸資産の確認

積送品、預け品、無償支給材料、返品等の管理状況を確認します(在庫洩れの可能性が高いため)。

聴取調査(概況)

経営全般、売上等の状況、仕入等の状況、資金繰り、借入金の状況、役員等の状況、さらには社長の趣味等まで幅広く質問されます(会社の概況把握のためやその後の調査を展開するための参考とするため)。

帳簿書類や証憑書類

経費(特に特別損失など)については、金額が大きくなることが多く、内容を確認するため、事前に質問に即答できるように準備しておくことが望ましいです。

くわえて、以下のような質問が調査官から入る場合もあります。

| ・納品書の作成時期はいつなのか ・請求書の金額は、どういった経緯で決められたのか ・発注や受注、代金支払などの記録は、どこに保管されているのか ・特別な取引を行なった理由について説明できるか ・経費や交際費の範囲は適正であるか |

自社の内情をきちんと説明できなければ、税務調査の日数が長引いてしまいます。特に社長や経理担当者は、会社のお金のやり取りを細部にわたって把握しておいてください。

税務調査にかかる日数はどれくらい?

税務調査がいつ終わるのかわからず、気になって通常業務に支障が出る場合もあるでしょう。

そこで本章では、税務調査にかかる日数や、実際の調査の流れについて紹介します。調査の実態を知ることで、税務調査に対する漠然とした不安を解消していきましょう。

税務調査にかかる日数は、法人の規模や調査状況によって異なる

税務調査の日数には、法的な決まりがありません。なぜかというと、会社の規模や調査の進捗状況によって税務調査にかかる日数が変わるからです。

調査官が現場に赴いて調査をすることを実地調査といいます。実地調査は、小規模の法人であれば調査官1人が担当して1日で終わることがありますが、大規模な法人の場合、複数人の調査官が担当しても2~4日以上かかることもあります。

また、実地調査終了後、調査官は上司に対して報告書を提出する必要があります。時には、銀行や取引先への事実確認、不足資料の要請、疑問点の確認等を行ない、納税者や税理士とのやり取りを経て、上司からの同意を得るのに数ヵ月を要することもあります。

ただし近年、税務調査の日数は短縮傾向にある

近年の税務調査にかかった日数(実地調査日数)についても、参考までにみていきましょう。

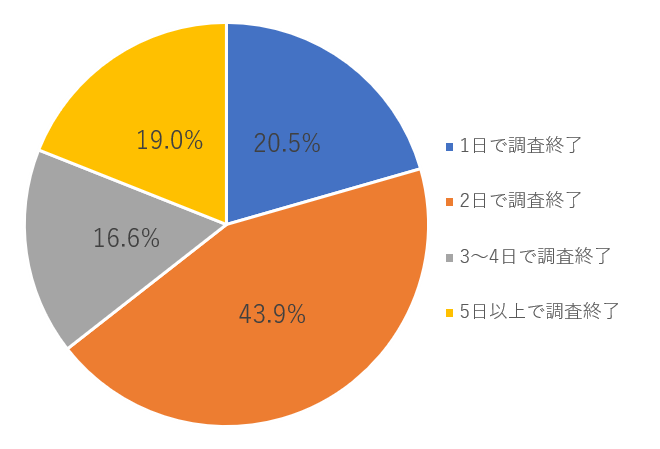

ここでは平成28年7月~平成29年6月の税務調査2495件のうち、調査日数の項目で回答のあったものの割合を紹介します(平成29年度「税務調査アンケート」 東京税理士会より)。

| ・1日で調査終了:486件で20.5% ・2日で調査終了:1,038件で43.9% ・3~4日で調査終了:392件で16.6% ・5日以上で調査終了:449件で19.0% |

調査日数が1~2日で終了した件数は、全体の64.4%を占めています。つまり、税務調査の6割以上が現地の調査に時間をかけておらず、調査日数は短縮傾向にあるといえるでしょう。

税務調査の5つの注意点

最後に、税務調査をスムーズに進めるために覚えておきたい、5つの注意点を紹介します。

適切な応接対応を心がける

まず、調査官は仕事で来ているため、昼食など食事の用意は不要です。過度な接待は「何か後ろめたいことでもあるのでは……?」と疑われてしまいます。

逆に、調査官に敵意むき出しで対応するのも考えものです。調査官も人間ですから、敵意を向けられればいい気はしないばかりか、そのせいで調査が長引くこともあります。また、「そんなに敵意を見せるとは、何か隠しているのでは……?」と疑われることにもなりかねません。

調査官もスムーズに調査を終わらせたいので、謙虚かつ親しみやすい態度で接してくることが多いです。気が進まなくても、協力する態度をしっかりと見せましょう。

雑談の最中も気を抜かない

税務調査はいきなり書類の確認を始めるのではなく、雑談から入ります。しかしその雑談も、不正を暴く手がかりを探すためのものです。

社長の家族構成や趣味、出身地からも、「育ち盛りの子供が2人もいる→この子供服は会社の経費にはならず、社長の私物では?」「野球が趣味→社内の野球大会にお金が必要以上に使われていないか?」「鹿児島県出身→鹿児島県への寄付金があるが、社長の個人的な寄付なのでは?」等の予測が立ちます。

雑談中も安心して余計なことを口走らないよう、常に用心しておく必要があります。特に他人の経歴や交友関係を聞かれた場合、慎重に答えるようにしましょう。調査官に真面目な印象を持ってもらえるよう、誠実に対応することが大切です。

「一貫性」を意識して質問に答える

税務調査官の質問は、社長の家族構成から売上の詳細まで、多岐にわたります。特に、社長の性格や趣味などについては、前回の調査の記録が残っており、今回の調査官に引き継がれている場合もあります。

適当に答えたり、ころころ答えを変えたりすると、調査官が疑問を抱いてしまい、さらに追求されることにもなりかねません。質問には慎重に、疑われないよう目を見てはっきりと答えましょう。

税務調査はあらゆる切り口から不正が隠されていないか調べるものです。不正がなければ心配することはありませんが、うまく説明できないと、不正がなくとも疑われてしまう場合があります。

税務調査については、その対策に詳しい顧問税理士に頼るのが一番です。税理士は専門家ですから、過去の税務調査の経験も踏まえてうまく対応してくれます。顧問税理士と連携を取りながら、税務調査を乗りきりましょう。

無責任な言い逃れをしない

税務調査では、帳簿や資料だけでなく、経営者の人柄や性格なども見られています。経営方針には経営者の人柄や性格が大きく影響するため、会話や質問の回答から経営者の人間性もチェックされているのです。

そのため、税務調査のなかでミスなどが見つかったときに、「やっているのは自分だけではない」「税理士が問題ないと言っている」「前回の調査では何の問題もなかった」といった言い逃れをしないようにしましょう。こうした発言は、税務調査官の心証を悪くするだけで、申告ミスなどが許されることは決してありません。

さらに、無責任な発言をしたことで、税務調査が不利に進む場合もあります。ただし、必要以上に税務調査官をもてなし、機嫌を取る必要はありません。ミスが発覚しても、誠実な対応と言動を貫くことが何よりも重要です。

万一ミスを発見した場合には、指摘前に修正申告をする

税務調査のために帳簿や資料を見直していると、過去の申告書などにミスがあることを発見するケースがあります。このような場合は、税務調査の前に修正申告をしましょう。なぜなら、自らミスを申告して修正する場合、税務調査によって指摘を受けてから修正するよりもペナルティが軽減されるからです。

そのため、税務調査時に確認されるからと放置し、ほかの資料の準備などを優先することはおすすめできません。もし、修正申告が税務調査までに間に合わない場合は、税務調査の延期を申し出ることも検討しましょう。調査日程が延期されたら、最優先で修正申告に取り組み、正しい税額を収めます。

まとめ

税務調査では、顧問税理士と協力して調査に必要な書類や資料を準備し、調査当日に税務調査官に確認してもらいます。税務調査官とのやりとりでは、無責任な発言をしないなど、誠実な対応をすることが重要です。

TOMAの「税務調査立会サービス」では、経験豊富な税理士と数名の国税局OB税理士が連携し、お客さまの税務調査をサポートします。事前準備から調査当日の立会、調査後の折衝まで担当しますので、初めての税務調査でも安心です。

また、TOMAでは「オンライン税務リスク無料診断」を実施しています。現在の税務対策状況を点数化することで、どのような税務リスクを抱えているのかが判断可能です。

さらに、無料相談も実施しており、相談時に診断結果を活用していただくこともできます。税務調査の連絡を受けた経営者の方はもちろん、税務状況の改善や今後の税務調査に向けて対策を実施したい経営者の方は、ぜひ一度TOMAへご相談ください。