昨今、新型コロナウイルス感染症によって外出の自粛が必要となっています。その中で、皆様の企業でもテレワークが普及しつつあるのではないでしょうか。なかには、月に一度も会社に出社しない、といった方もいらっしゃるかと思います。

そこで、今回はテレワークにおける通勤手当の税務上の取り扱いについてご説明します。

1.通勤手当の意義

まずはじめに、通勤手当が税務上でどのように扱われているのかについてご説明します。

〇非課税となる通勤交通費

通勤手当は、所得税において原則非課税となります。

・通勤に必要な乗車区間分の定期券であれば全額非課税となります。

ただし1か月15万円が上限となります。

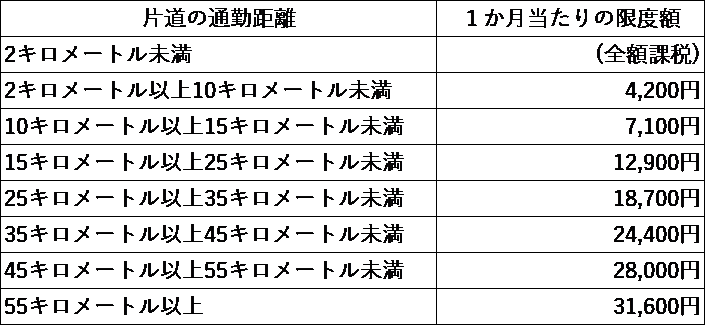

また、マイカーなどで通勤している場合の非課税となる1か月あたりの限度額は、

片道の通勤距離に応じて次のように定められています。

1か月当たりの非課税となる限度額を超えて通勤手当を支給する場合には、超える部分が給与として課税されることとなります。

続いて、テレワークによって会社への出社が減った場合についてご説明します。

2.テレワークにおける通勤手当の取り扱いについて

テレワークの普及によって今般の状況下で会社に通勤しなくなった場合でも通勤手当は所得税においてこれまで通り非課税となります。これは、一時的なテレワークの実施により会社に通勤しないとはいえ、

・従業員の本来の勤務地が会社であることに変わりがない

・テレワークを実施中に従業員が必ずしも通勤しないとは限らない

といったことから、一時的なテレワークを実施していることのみをもって毎月の通勤手当を給与所得と認識する必要はないという考え方によるものです。

また、現在、各鉄道事業者では今般の状況下で未使用となった定期券について1か月単位での払戻しに応じるなどしています。従業員に払戻しを求め、出社分のみ交通費として実費精算する対応でも給与課税は生じません。

以上、テレワークにおける通勤手当の税務上の取り扱い方についてご説明しました。

テレワーク導入に向けて、急いで勤務スタイルを構築した企業の中には通勤手当の社内規定の他にも未だ確立されていないものもあるかと思います。

TOMAでは、テレワーク規程の策定や勤怠管理システム導入のコンサルティングの他、新型コロナウィルス感染症に関する補助金、融資、支援措置など事業継続のご相談等も承っております。

ぜひお気軽にご相談ください。