はじめに

数年前の相続税法改正により、相続税申告の対象者が増え、中には自分で申告書を作成している方もいらっしゃるかもしれません。

その際に一番難しいのが「相続した土地の評価」であるという話をよく聞きます。今回はその評価方法について簡単にご紹介します。

路線価方式と倍率方式

土地の評価方法には、大きく分けて路線価方式と倍率方式の2 つがあります。

(1)路線価方式

路線価が定められている地域の評価方法です。路線価とは、毎年7月上旬に国税庁が発表している、道路に面する標準的な宅地の1平方メートル当たりの価額のことで、路線価図では千円単位で表示されています。

路線価方式による土地の計算方法は、「路線価×各種補正率×その土地の面積」となります。

(2)倍率方式

路線価が定められていない地域の評価方法です。倍率方式による土地の計算方法は、「その土地の固定資産税評価額×一定の倍率」となります。

なお、固定資産税評価額は都税事務所・市区町村役場から3年ごと、一定の倍率は国税庁から毎年発表されています。

路線価地域なのに路線価がない!?

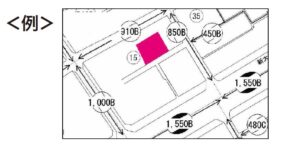

(1)の路線価方式で評価する際、路線価地域にもかかわらず、<例>のように、ごくまれに路線価がついていない土地があります。

その場合は、納税地を管轄する税務署に、「特定路線価設定申出書」と呼ばれる書類を提出し、税務署側で個別に路線価を設定してもらう手続きが必要です。

「特定路線価設定申出書」には、次の1)~5)の情報並びに住宅地図や公図などの書類を、分かる範囲で添付します。

1)特定路線価の設定を必要とする理由

2)土地の場所、利用者名、利用状況、面積、用途地域、建ぺい率、容積率

3)設定希望道路の場所、幅員、奥行

4)設定希望道路の舗装の状況

5)通り抜け可能か、行止まりか? など

なお、特定路線価の設定は、申出書が提出されてから回答書が届くまで最短でも1 ヶ月程度かかります。相続税申告書を提出する際は、早めの手続きをおすすめします。

★TOMAの相続サービス → https://toma.co.jp/service/asset/