令和5年10月1日から消費税の仕入控除の方式としてインボイス制度がスタートします。インボイス制度の詳しい内容につきましては、過去ブログをご覧下さい。

インボイス制度がスタートする事により、多くの事業者が影響を受ける事が予想されています。その中でもとりわけフリーランスや個人事業者に多い免税事業者にとっては、売上高や取引先の減少といった大きな影響を受ける可能性があるとも言われているため、制度の内容や登録の流れなどを確実に理解しておく事が大切です。

今回は、国税庁に寄せられた問い合わせの多かった質問に関して発表された一問一答を、図解入りで説明していきます。具体的な質問に沿ってのQ&Aになっているため、より理解が深まる内容となっておりますので是非ご覧ください。

目次

適格請求書等保存方式の概要

では、インボイス制度について、今回追記された一問一答をひとつずつ見ていきましょう。

質問1

令和5年10月1日から開始される「適格請求書等保存方式」の概要を教えてください。

回答

消費税の複数税率に対応した仕入税額控除の方式として、令和5年10月1日から「適格請求書等保存方式」(以下、インボイス制度)が開始されます。

適格請求書とは、売手が買手に対して、正確な適用税率や消費税額を伝えるものです。インボイス制度がスタートすると仕入税額控除の要件として、原則、適格請求書発行事業者から交付を受けた適格請求書(インボイス)の保存が必要になります。

①適格請求書が発行出来る適格請求書発行事業者の登録申請が必要になります

②売手である適格請求書発行事業者は、適格請求書を交付する義務が生じます

③仕入税額控除の適用を受けるためには、適格請求書の保存が必要となります

1:適格請求書発行事業者の登録制度

適格請求書を交付するには、

✓課税事業者である

✓税務署に登録申請書を提出し適格請求書発行事業者として登録を受ける

上記2点を満たす必要があります。

2:適格請求書の交付義務等

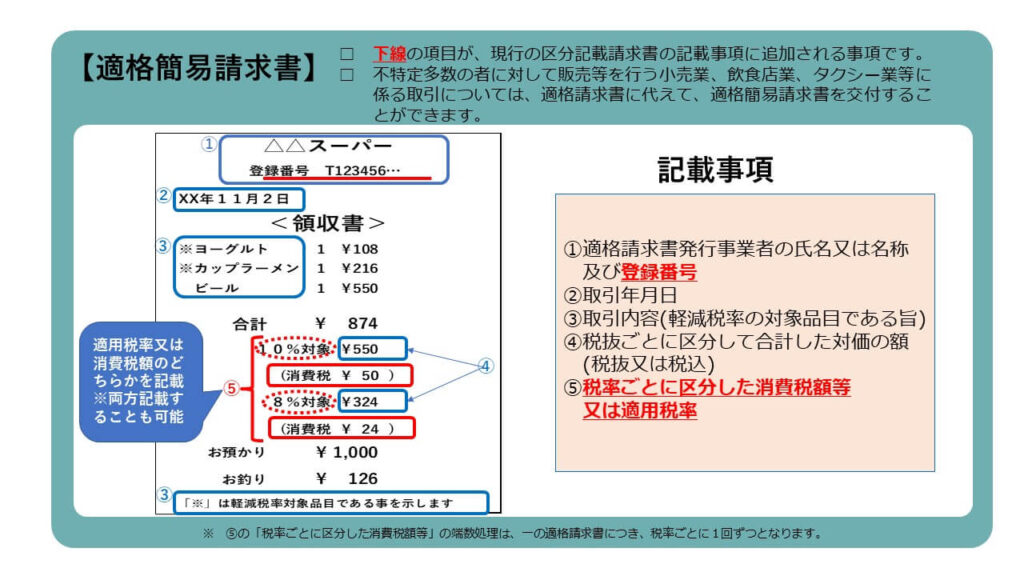

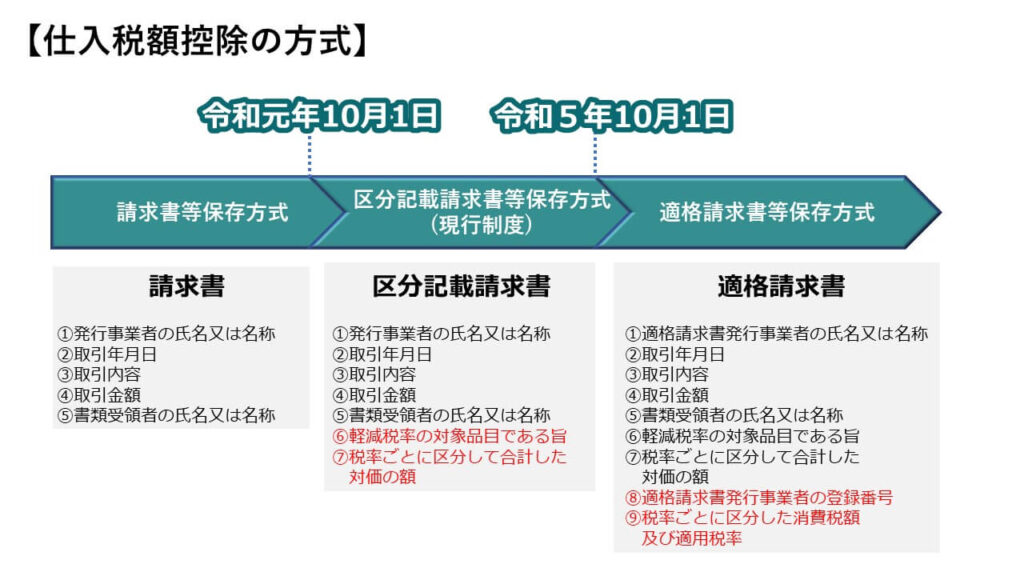

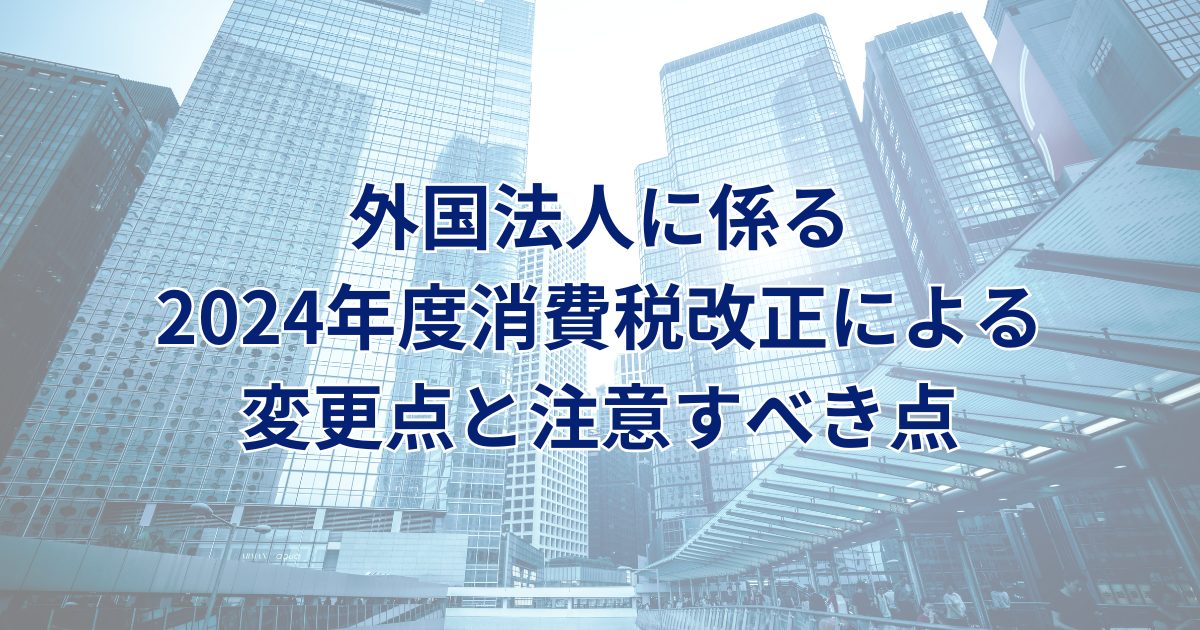

適格請求書発行事業者は、取引先(課税事業者に限る)からの求めに応じ、適格請求書の交付が義務づけられています。適格請求書とは以下の事項が記載された書類(請求書、納品書、領収書、レシート)をいいます。具体的には、現行の「区分記載請求書等」に「登録番号」「適用税率」「消費税額等」の記載が追加された書類やデータの事をいいます。

ただし、以下の場合は適格請求書の交付義務が免除されます。

―適格請求書の交付義務が免除される取引-

① 公共交通機関である船舶、バス、鉄道の旅客の運送(3万円未満)

② 卸売市場で出荷者から委託を受けた者が卸売業務として行う生鮮食料品等の販売

③ 生産者が農業協同組合、漁業協同組合、森林組合等に委託して行う農林水産物の販売

④ 自動販売機による商品の販売(3万円未満)

⑤ 郵便ポスト投函による郵便サービス(郵便切手類のみを対価とする郵便物)

なお、小売業、飲食店業、タクシー業等の不特定多数の者に対する事業については適格簡易請求書を交付することができます。また、適格請求書や適格簡易請求書の交付に代えて、電子データを提供する事も可能です。

3:仕入税額控除の要件

インボイス制度の下では、一定の事項が記載された帳簿及び請求書等の保存が仕入税額控除の要件となります。

保存すべき請求書等には、適格請求書のほか、次の書類等も含まれます。

①適格簡易請求書

②適格請求書又は適格簡易請求書の電磁的記録(電子データ)

③適格請求書の記載事項が記載された仕入明細書、仕入計算書の他、これらに類する書類(相手方の確認を受けたものに限る)(電子データを含む)

④以下の取引に係る業務を行う者が作成する一定の書類(適格請求書の記載事項が記載された電子データを含む)

・卸売市場で出荷者から委託を受けた者が卸売業務として行う生鮮食料品等の販売

・生産者が農業協同組合、漁業協同組合、森林組合等に委託して行う農林水産物の販売 (無条件委託方式かつ共同計算方式によるものに限る)

なお、請求書等の交付を受けることが困難であるなどの理由により、次の取引については一定の事項を記載した帳簿のみの保存で仕入税額控除が認められます。

―帳簿のみの保存により仕入税額控除が認められる取引―

① 公共交通機関である船舶、バス、鉄道の旅客の運送(3万円未満)

② 適格簡易請求書の記載事項(取引年月日を除く)が記載されている入場券等が使用の際に回収される取引(①に該当するものを除く)

③ 古物営業を営む者の適格請求書発行事業者でない者からの古物購入(棚卸資産に該当する場合)

④ 質屋を営む者の適格請求書発行事業者でない者からの質物取得(棚卸資産に該当する場合)

⑤ 宅地建物取引業を営む者の適格請求書発行事業者でない者からの建物購入(棚卸資産に該当する場合)

⑥ 適格請求書発行事業者でない者からの再生資源及び再生部品の購入(棚卸資産に該当する場合)

⑦ 自動販売機による商品の販売(3万円未満)

⑧ 郵便ポスト投函による郵便サービス(郵便切手類のみを対価とする郵便物)

⑨ 従業員等に支給する出張旅費、宿泊費、日当及び通勤手当

☝参考☝

令和元年9月30日までの請求書等保存方式においては、帳簿及び請求書等の保存が仕入税額控除の要件とされていました。令和元年10月1日の軽減税率制度の実施から令和5年9月30日までは、区分記載請求書等保存方式となり、帳簿及び区分記載請求書等の保存が仕入税額控除の要件とされています。

なお、適格請求書については以下の動画でも解説しています。ご覧ください。

適格請求書発行事業者の登録制度

登録手続

質問2

適格請求書発行事業者の登録は、どのような手続で行うのですか。

回答

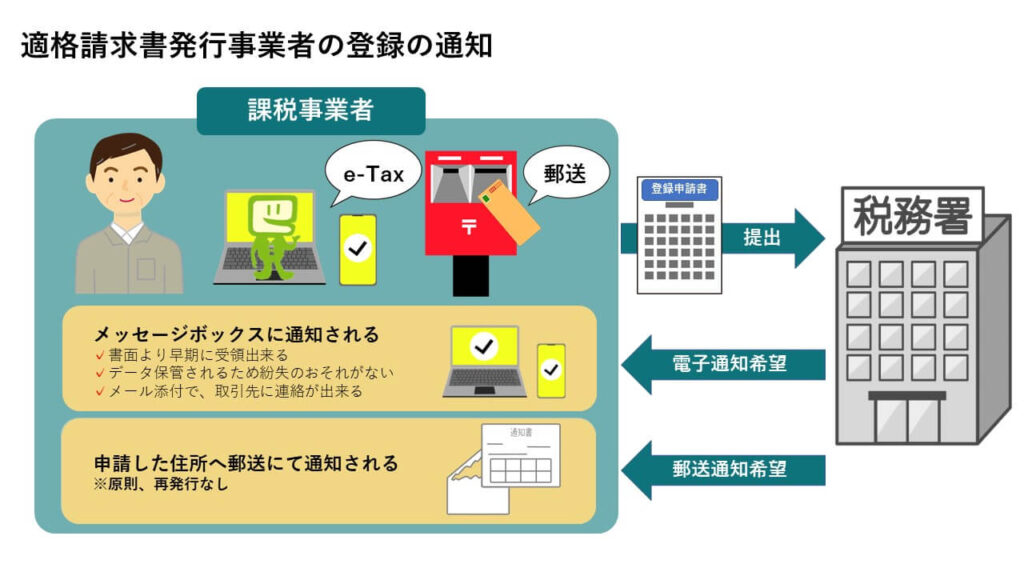

登録申請手続きは

✓e-Tax

✓郵送

で行う事が出来ます。

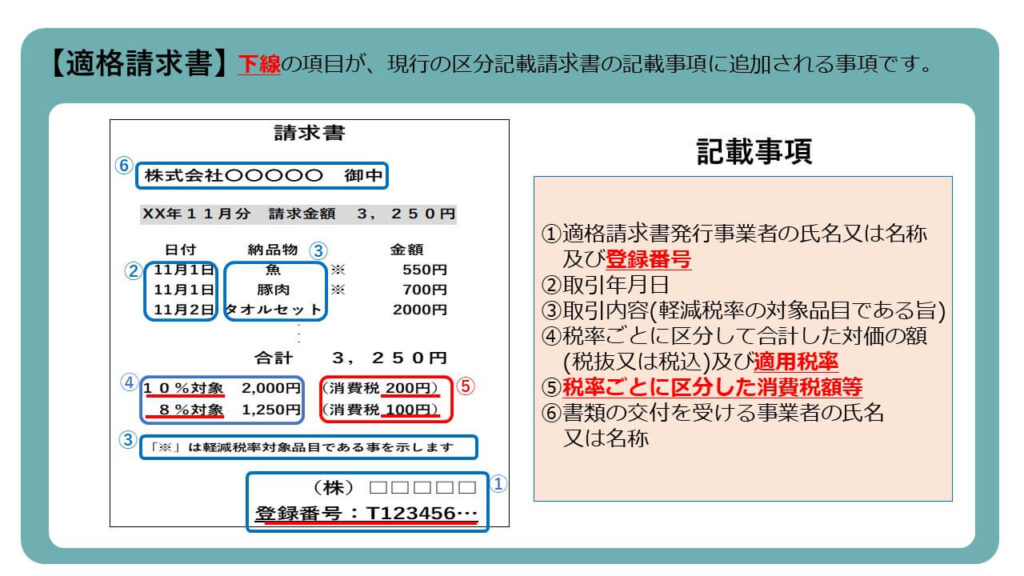

適格請求書発行事業者の登録を受けようとする課税事業者は、納税地を所轄する税務署長に登録申請書を提出する必要があります。

登録申請書の提出を受けた税務署長は、登録拒否要件に該当しない場合、適格請求書発行事業者登録簿に法定事項を登載して登録を行い、登録を受けた事業者に対して、「登録通知書」(登録番号や公表情報等が記載)を送付します。

また、適格請求書発行事業者の情報は、国税庁ホームページ「適格請求書発行事業者公表サイト」において公表されます。

なお、免税事業者が登録を受ける場合の手続きについては、問8「免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受ける場合」をご参照ください。

(参考1)「国税庁適格請求書発行事業者公表サイト」で公表される事項

(1) 法定の公表事項

① 適格請求書発行事業者名

② 所在地

③ 国外事業者の所在地

④ 登録番号

⑤ 登録年月日

⑥ 登録取消年月日、登録失効年月日

(2) 本人の申出で追加公表できる事項

① 個人事業者の「主たる屋号」、「主たる事務所の所在地等」

② 人格のない社団等の「本店又は主たる事務所の所在地」

上記事項について公表を希望する場合は、必要事項を記載した「適格請求書発行事業者の公表事項の公表(変更)届出書」を提出する必要があります。

(参考2)登録申請手続きについて

■e-Taxを利用する場合

・パソコンで利用可能な「e-Taxソフト(WEB版)」

・スマートフォンやタブレットで利用可能な「e-Taxソフト(SP版)」

を利用して提出が出来ます。個人事業者のみ利用可能で、電子証明書の取得などの事前準備が必要です。(税理士による代理送信の場合は不要)

■書面による提出

送付先は、各国税局のインボイス登録センターです。インボイス制度特設サイト(「申請手続き」関連ページ)の「郵送による提出先のご案内」から提出先をご確認ください。

登録の通知

質問3

適格請求書発行事業者の登録は、どのような方法で通知されますか。

回答

適格請求書発行事業者の登録の通知については、登録申請書をe-Taxにより提出し、登録通知については電子通知を希望した場合、メッセージボックスに登録番号等が記載された登録通知書がデータで格納されます。その他は、書面にて登録番号等が記載された登録通知書が送付されます。

≪電子データでの登録通知のメリット≫

・書面より早期に登録通知書を受領する事が出来る

・通知書等一覧内にデータ保管されるため、登録通知書の紛失のおそれがない

なお、登録通知書は、原則として再発行を行いません。

登録申請から登録通知までの期間

質問4

登録申請書を提出してから登録の通知を受けるまでにどの程度の期間がかかりますか。

回答

登録申請書の提出状況により異なります。現時点での期間については、「国税庁適格請求書発行事業者公表サイト」に掲載していますのでご確認下さい。

登録の効力

質問5

適格請求書発行事業者の登録の効力は、いつから発生するのですか。

回答

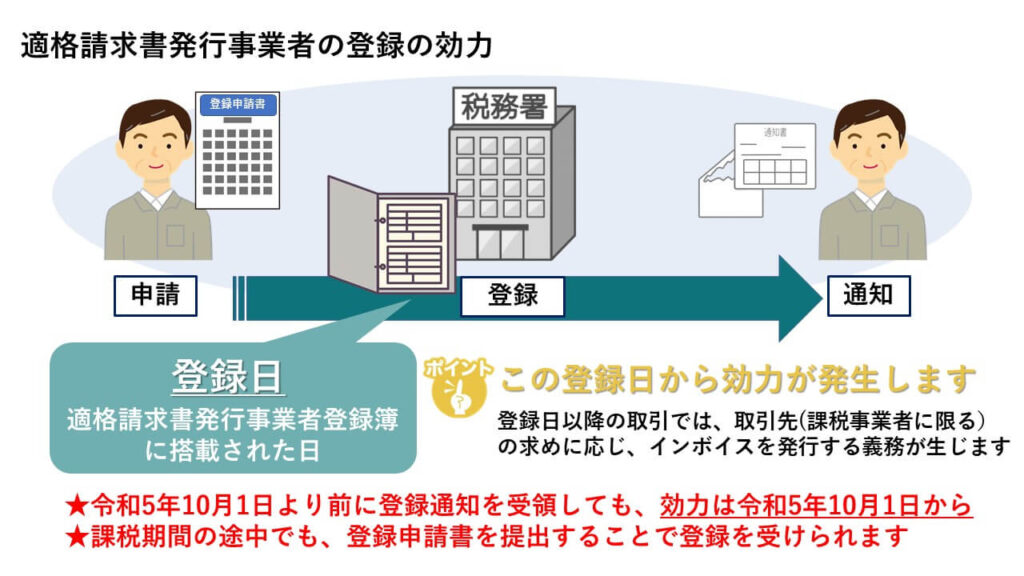

登録の効力は通知の日にかかわらず、適格請求書発行事業者登録簿に登載された日(登録日)から生じます。

このため、登録日以降の取引については、取引先(課税事業者に限る)の求めに応じ、適格請求書を交付する義務があります。なお、令和5年10月1日より前に登録の通知を受けた場合であっても、登録の効力は令和5年10月1日に生じることとなります。

登録日から登録の通知を受けるまでの取り扱いについては、問33「登録日から登録の通知を受けるまでの間の取り扱い」をご参照ください。

課税期間の中途での登録

質問6

課税事業者は、課税期間の途中であっても、適格請求書発行事業者の登録を受けることができますか。

回答

課税事業者は、課税期間の途中であっても、登録申請書を提出すれば、登録を受けることができます。登録申請書を提出し登録を受けた場合、登録の効力は登録日から生じます。

登録に係る経過措置

質問7

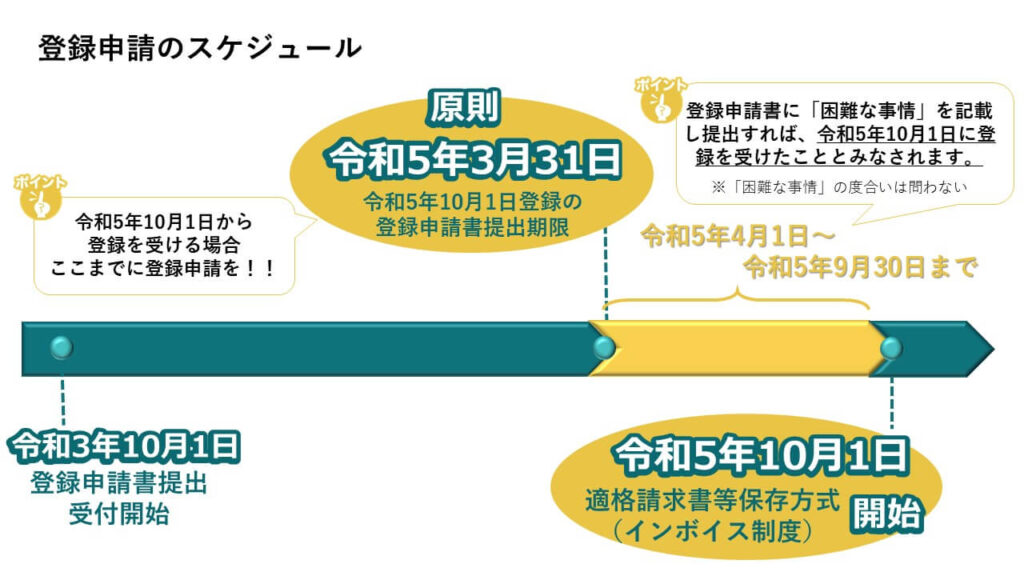

適格請求書等保存方式が開始される令和5年10月1日から登録を受けるためには、いつまでに登録申請書を提出すればよいですか。

回答

適格請求書等保存方式が開始される令和5年10月1日から登録を受けようとする事業者は、令和5年3月31日までに登録申請書を提出する必要があります。

・免税事業者が登録を受ける場合

免税事業者が登録を受けるためには、原則として消費税課税事業者選択届出書(「課税選択届出書」)を提出し、課税事業者となる必要がありますが、登録日が令和5年10月1日から令和11年9月30日までの日の属する課税期間中である場合、課税選択届出書を提出しなくても、登録を受けることができます。

・困難な事情があり提出期限までに提出できなかった場合

令和5年3月31日までに登録申請書を提出できなかったことにつき、困難な事情がある場合に、令和5年9月30日までに登録申請書にその困難な事情を記載して提出し、税務署長より適格請求書発行事業者の登録を受けたときは、令和5年10月1日に登録を受けたこととみなされます。

「困難な事情」については、その困難の度合いは問いません。また「困難な事情」の記載がなく登録申請書を提出し、令和5年10月2日以降に登録を受けた場合、登録日はその登録を受けた日になります。

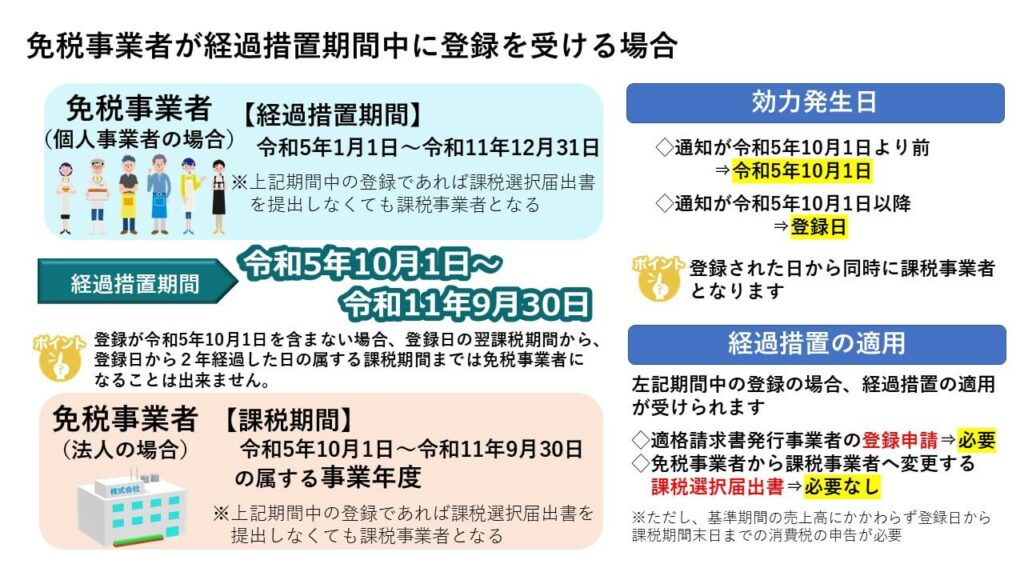

免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受ける場合

質問8

免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受ける場合の取扱いについて教えてください。またこの場合、いつから課税事業者となりますか。

回答

免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受ける場合は、登録日(令和5年10月1日より前に登録の通知を受けた場合であっても、登録の効力は登録日である令和5年10月1日から生じることとなります)から、同時に課税事業者となる経過措置が設けられています。この経過措置の適用を受ける場合は、登録日から課税事業者となり、登録を受けるに当たり、課税選択届出書を提出する必要はありません。その場合、基準期間の課税売上高にかかわらず、登録日から課税期間の末日までの期間については消費税の申告が必要となります。

☝注☝

① この経過措置の適用を受ける登録日の属する課税期間が令和5年10月1日を含まない場合、登録日の属する課税期間の翌課税期間から、登録日以後2年を経過する日の属する課税期間までについては、免税事業者となることはできません。

②この経過措置の適用を受けない課税期間に登録を受ける場合については、原則どおり、課税選択届出書を提出し、課税事業者となる必要があります。なお、免税事業者が課税事業者となることを選択した課税期間の初日から登録を受けようとする場合は、その課税期間の初日の前日から起算して1か月前の日までに、登録申請書を提出しなければなりません。

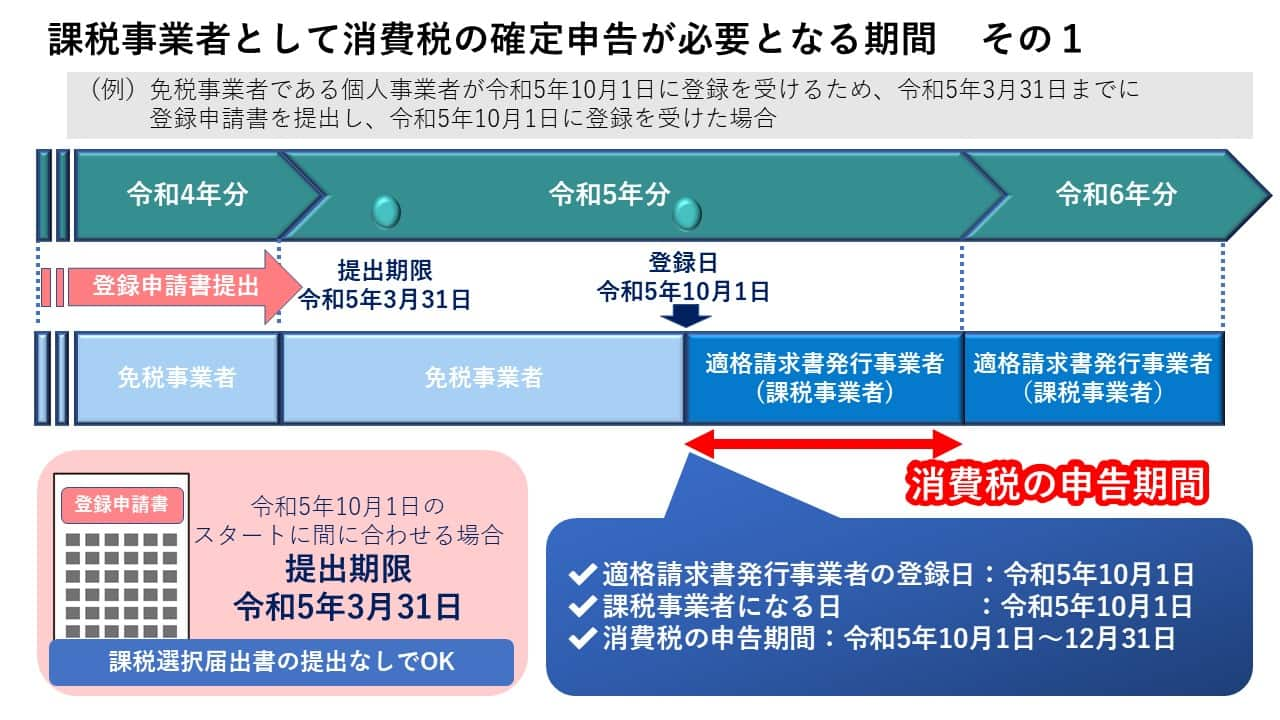

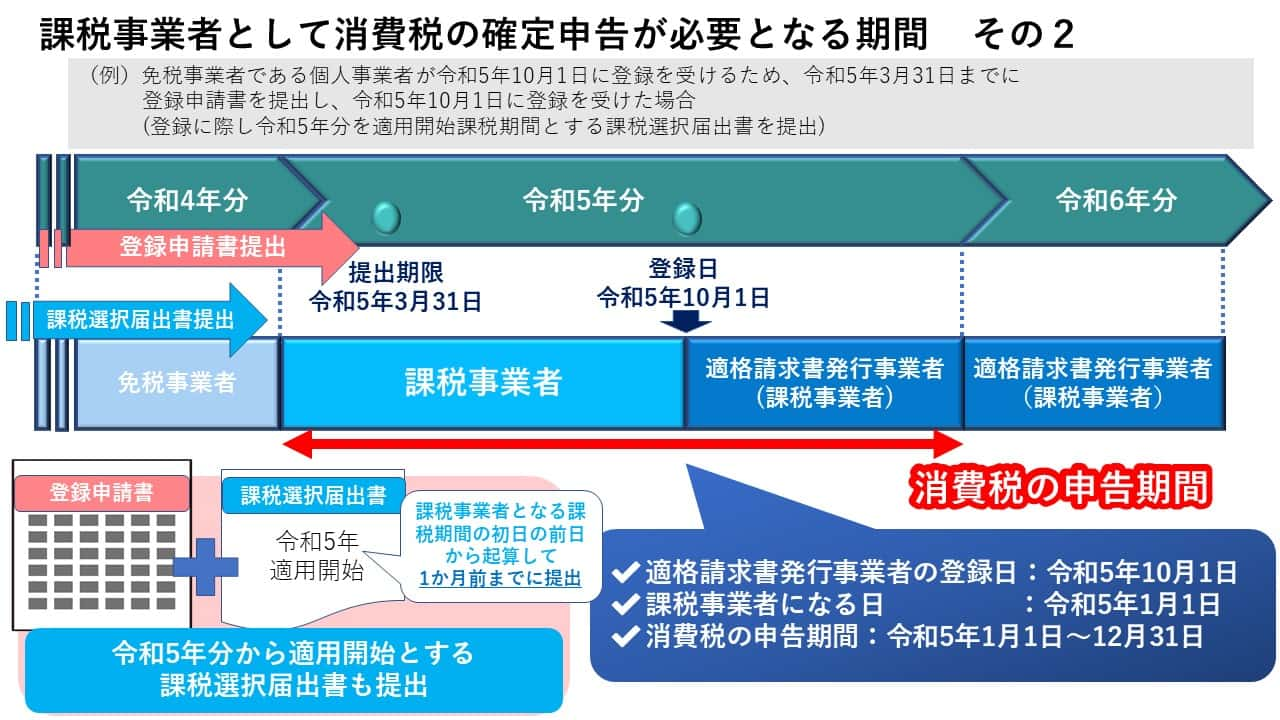

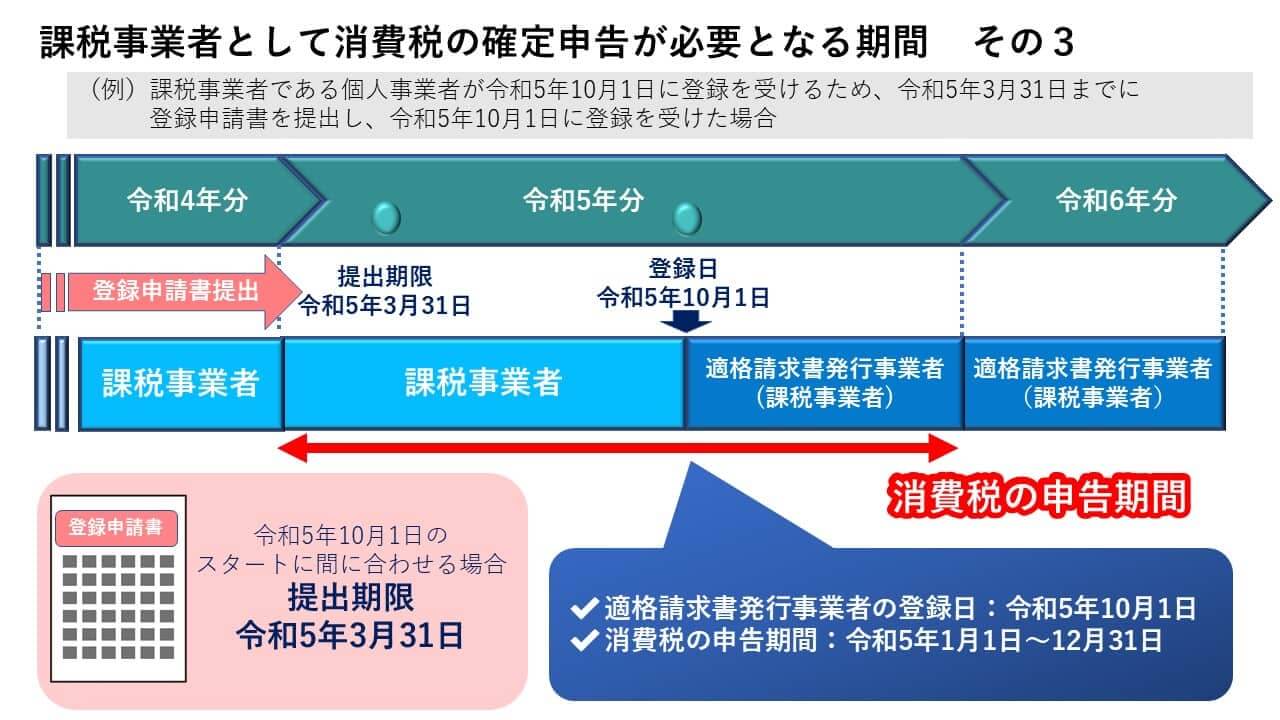

課税事業者として消費税の確定申告が必要となる期間(個人事業者の場合)

質問9

個人事業者が、令和5年10月1日から適格請求書発行事業者の登録を受ける場合における、令和5年1月1日から令和5年12月31日までの課税期間(令和5年分)の消費税の申告について具体的に教えてください。

回答

(その1)免税事業者である個人事業者が適格請求書発行事業者の登録を受けた場合の令和5年分の消費税申告について(登録に際し令和5年分を適用開始課税期間とする課税選択届出書を提出した場合を除く)

適格請求書発行事業者登録日:令和5年10月1日

課税事業者となる日 :令和5年10月1日

消費税の申告の期間 :令和5年10月1日から令和5年12月31日

(その2)免税事業者である個人事業者が適格請求書発行事業者の登録を受けた場合の令和5年分の消費税申告について(登録に際して令和5年分を適用開始課税期間とする課税選択届出書を提出した場合)

適格請求書発行事業者登録日:令和5年10月1日

課税事業者となる日 :令和5年1月1日

消費税の申告の期間 :令和5年1月1日から令和5年12月31日

(その3)課税事業者である個人事業者が適格請求書発行事業者の登録を受けた場合の令和5年分の消費税申告について

適格請求書発行事業者登録日:令和5年10月1日

課税事業者となる日 :※すでに課税事業者である

消費税の申告の期間 :令和5年1月1日から令和5年12月31日

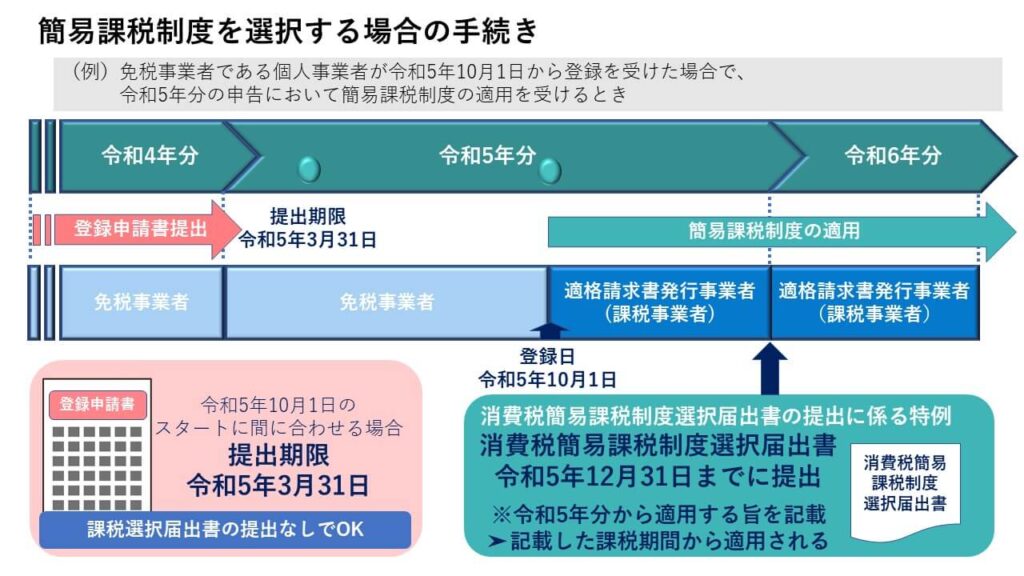

簡易課税制度を選択する場合の手続等

質問10

免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受ける場合には、登録を受けた日から課税事業者になるとのことですが、その課税期間から簡易課税制度の適用を受けることができますか。

回答

登録日の属する課税期間中に、その課税期間から簡易課税制度の適用を受ける旨を記載した「消費税簡易課税制度選択届出書」を提出することにより、その課税期間から簡易課税制度の適用を受けることができます。

免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受ける場合には、登録日から課税事業者となる経過措置が設けられています。この経過措置の適用を受ける事業者が、登録日の属する課税期間中に、その課税期間から簡易課税制度の適用を受ける旨を記載した「消費税簡易課税制度選択届出書」を、納税地を所轄する税務署長に提出した場合に、その課税期間の初日の前日に消費税簡易課税制度選択届出書を提出したものとみなされます。

まとめ

国税庁に寄せられた問い合わせから、初回の第1弾は10の質問について解説しました。今後も定期的に一問一答を掲載していく予定です。インボイス制度のスタートは令和5年10月1日、登録申請はすでに始まっています。申請の準備、経理システム等の対応や選定、社内教育等、一定の準備期間が必要となります。

まだ一年と思っていても、日々の業務に追われ、あっという間に制度スタートの日はやってきます。また、影響が特に大きいと考えられている免税事業者にとっては、大きな選択を迫られる制度になります。制度選択の有利不利についても、各事業者の収入や取引先関係によっても異なってくるでしょう。

TOMAでは、お客様に合わせたアドバイスやサポートを全力でさせていただきます。初回相談は無料ですので、お気軽にお問合せ下さい。

本記事の引用元:国税庁「インボイス制度に関するQ&A目次一覧」