※注:2022年1月に施行予定の改正電子帳簿保存法への対応に関して、以下の要件に該当する場合において令和4年1月1日~令和5年12月31日までの猶予期間が設けられる見込みです。「納税地等の所轄税務署長が当該電子取引の取引情報に係る電磁的記録を保存要件に従って保存をすることができなかったことについてやむを得ない事情があると認め、かつ当該保存義務者が質問検査権に基づく当該電磁的記録の出力書面(整然とした形式及び明瞭な状態で出力されたものに限る。)の提示又は提出の求めに応じることができるようにしている場合は、その保存要件にかかわらず、その電磁的記録の保存をすることができることとする経過措置を講ずる。」引用・出典:自民党「令和4年度税制改正大綱 https://jimin.jp-east-2.storage.api.nifcloud.com/pdf/news/policy/202382_1.pdf」(2021年12月10日)

2020年12月10日、税制調査会は令和3年度税制改正大綱を取りまとめました。

今回の税制改正では、新型コロナウイルス感染症によって落ち込む経済環境の下支え、中小企業を対象にした所得拡大促進税制の延長などが盛り込まれています。

また、政府が掲げる「デジタル化」「グリーン化」を強く推進するため納税環境のデジタル化、税務関係書類に関する項目の大幅な改正も含まれています。今回は、2022(令和4)年1月1日から施行される電子帳簿等保存法の改正ポイントを中心に解説します。

目次

そもそも電子帳簿保存法とは

電子帳簿保存法とは、電子計算機(簡単にいうとパソコン)を使用して、作成する国税関係帳簿書類の保存等の特例に関する法律です。創立されたのは1998(平成10)年7月。高度情報化・ペーパーレス化が進展する新しい時代の流れに対応し、納税者の帳簿書類の保存の負担軽減を図るために作られました。

1998(平成10)年といえばパソコンの保有世帯は3割、携帯電話(スマホではなく、いわゆるガラケー)の保有率ですら6割強という環境でした。さらに申請に関する条件が厳しいこともあり、施行当初はあまり普及しませんでした。

しかし、毎年ダンボール何十箱分にもなる割に、滅多に使用することがない国税関係帳簿や書類を7年間(最長で10年間)も保存しておかなければならない状況はコスト面でも大きな問題です。

また、急速な経済社会のデジタル化に伴い、経理の電子化を進めることは

・生産性の向上

・テレワークの推進

・クラウド会計ソフトなどの活用による記帳水準の向上

などさまざまな恩恵をもたらします。そのため、電子帳簿保存法は数回におよび改正が行われ、導入への条件が緩和されています。その度に電子化に踏み切る企業は増加しているのが現状です。

例えば、スマホの普及率が7割を超えた2016年の改正では、これまで専用のスキャナで義務付けられていた保存がスマホやデジカメでも読み取りも可能になるなど、ハードルは徐々に下がっています。

時代は紙からデータへ。令和3年度の電子帳簿保存法の改正は、電子化の急速な普及を予感させるものとなっています。

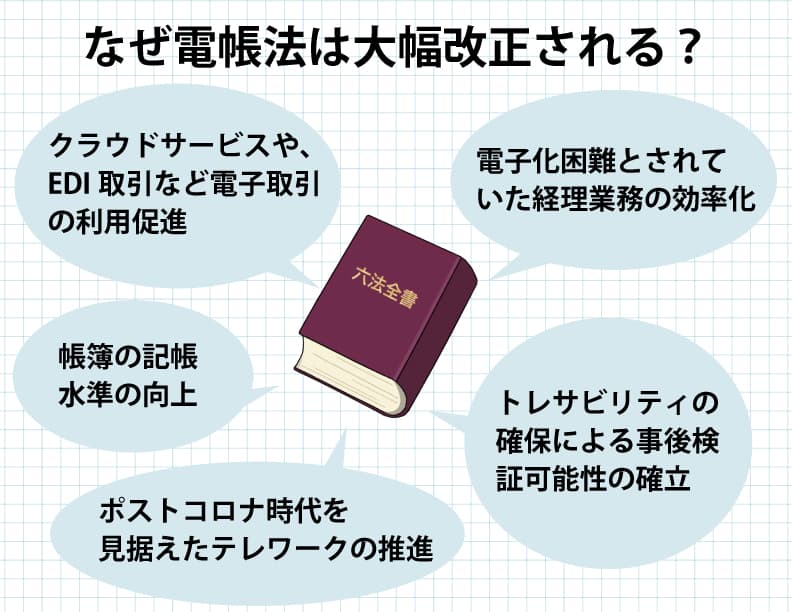

なぜ電子帳簿保存法が改正される?

では、なぜ今回、電子帳簿保存法は大幅な改正を続けるのでしょうか?

その理由は大きく5つあります。

1.電子取引の利用促進

令和2年度の電子帳簿保存法改正では、訂正や削除の履歴がわかる方法で電子取引を行った場合の措置方法が追加されました。これにより、クラウドサービスに直に連結できるEDI取引などが利用しやすくなりました。

2.経理の業務効率化

長年、電子化の課題となっていた経理業務の効率化により、生産性の向上を目指します。

3.テレワークの推進

今回の税制改正では、「ポストコロナ」時代に対応できるよう、企業がテレワークに舵を切れるような改正内容となっています。

4.帳簿の記帳水準の向上

改ざんできない方法での帳簿保存によって基調水準を格段に向上させることができます。

5.事後検証可能性の確立

履歴が残る方法でトレサビリティを確保できれば、のちに税務調査が入る際にも確認がしやすくなります。これまでは、書面で作成・授受した取引関係書類を電子データ化することが主流でした。

しかし、デジタルでのやりとりが増えている昨今は、デジタル書類をデジタル保存することになり、業務が格段に適性化・効率化され本来の電子化の恩恵を享受できるようになります。TOMAでは、ペーパーレス化は大きな業務改善につながると考え、法律の施行された当初からお客様への導入のお手伝いをさせていただいています。

※電子帳簿保存法ついて詳しく知りたい方はこちら

2019(令和2)年の改正では、「電磁的記録」の保存方法と「領収書等の授受の必要性」について新たな規定ができました。これにより、電子取引の取引情報を受領する企業が自由にデータを改変できないクラウド会計や経費精算サービスを利用する際にはタイムスタンプを付与した後に取引情報を授受が可能になりました。

また、クレジットカードをはじめとするキャッシュレス決済事業者から連携されるデジタル明細を領収書の代わりとすることができるなど、利便性がさらに向上しています。

事前承認制度が廃止普及への大きな一歩

では、今回の「令和3年度税制改正大綱」において、電子帳簿保存法はどう改正されたのでしょうか。

具体的な変更点は以下の5点です。

①事前承認制度を廃止

②優良電子帳簿システムで作成された帳簿データの優遇制度

③国税関係書類のスキャナ保存の要件緩和

④電子取引データの保存の厳格化

⑤罰則規定の制定

事前承認制度を廃止

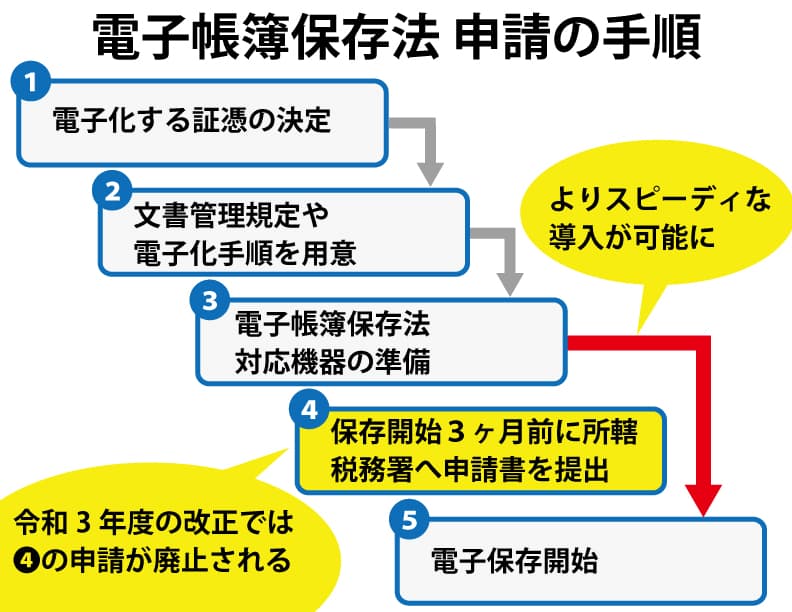

令和3年度の税制改正で最も注目すべきはポイントです。これまでの電子帳簿保存法は、以下の流れが基本でした。

手順1 電子化する証憑を決定

手順2 文書管理規定や電子化手順書等を用意

手順3 電子帳簿保存法に対応した機器を準備(スキャナや会計システムなど)

手順4 所轄の税務署に申請書を提出(電子保存を開始する3ヶ月前までに提出)

手順5 電子保存の開始

この【手順4】が無くなることを意味します。国はデータの改ざんを防止するため、電子保存に関する要件や運用方法を厳しく定めています。

そのため、運用開始の3ヶ月前までに、所轄の税務署へどんな書類を電子保存するのかを表した「承認申請書」やどういった手順で電子データを管理するのかを表した「事務手続きの概要」を提出しなければなりません。申請書の提出からの3ヶ月は、企業が定める要件や運用方法が適切かどうかを国が見定める期間です。3ヶ月後までに「却下通知」が届かない場合、「みなし承認」となり電子保存が可能になります。

企業側は電子保存の準備を全て整えてから、実質3ヶ月間の待機期間が発生していました。

これまで、電子帳簿保存に乗り出す場合、電子化する証憑の決定から最低半年から1年程度の期間が必要でしたが、国の基準を網羅したスキャナや会計システムなど、電子帳簿保存法に対応した機器を準備したらすぐに電子保存が可能になります。

1点注意が必要なのは、承認の制度がなくなりますが、国が定める要件がなくなるわけではありません。

●国税関係帳簿書類に係る電磁的記録の保存要件

・電子計算機処理システムの概要書その他一定の書類、電子計算機、プログラム、ディスプレイ、プリンタの操作説明書を備え付けなければならない。

・ディスプレイに、国税関係帳簿書類を整然とした形式及び明瞭な状態で、速やかに出力できなければならない。

・国税庁等の当該職員の質問検査権に基づくその国税関係帳簿書類に係る電磁的記録のダウンロードの求めがある場合には、これに応じなければならない。

上記の要件をしっかりと網羅するためには素人では難しいのが現状です。導入を検討される場合は是非、TOMAにご相談ください。

優良電子帳簿システムで作成された帳簿データの優遇制度

令和3年度の電帳法改正では、以下の5つの条件をすべて満たしたシステムで作成された国税関係帳簿は、優良電子帳簿の適用を受けられます。

・システム間の相互関連性の確保

・訂正及び削除の履歴が残るシステムの利用

・関係書類の備付け

・見読可能性の確保

・検索機能の確保

(検索機能は取引年月日、取引金額、取引先の3項目に限定。日付や金額は範囲指定ができること、その他の項目と組み合わせて条件設定ができることが必須)

優良電子帳簿システムを使用することで、以下の優遇措置を受けられます。

① 仕訳帳及び総勘定元帳を優良電子帳簿で作成・保存することで、所得税の青色申告特別控除の控除額65万円の適用を受けられる。※ただし、優良電子帳簿の適用には、あらかじめ納税地の所轄税務署長に届け出することが必要となる予定。

② 優良電子帳簿を使用し、当該国税関係帳簿の作成・保存がなされた場合、所得税・法人税または消費税にかかる修正申告・更生など、申告漏れに課される過少申告加算税が10%から5%に減免される。

※ただし、仮装隠蔽行為があった場合は減免対象とはならない

国税関係書類のスキャナ保存の要件緩和

今回の改正では国税関係書類に係るスキャナ保存制度に関しても抜本的な見直しがされています。承認制度がなくなったのは前述したとおりですが、それに加え3つの要件が大幅に緩和されています。

【緩和1】タイムスタンプ

タイムスタンプとは、スタンプを付与した以後データの改ざんなどが行われていないことを証明するシステムです。

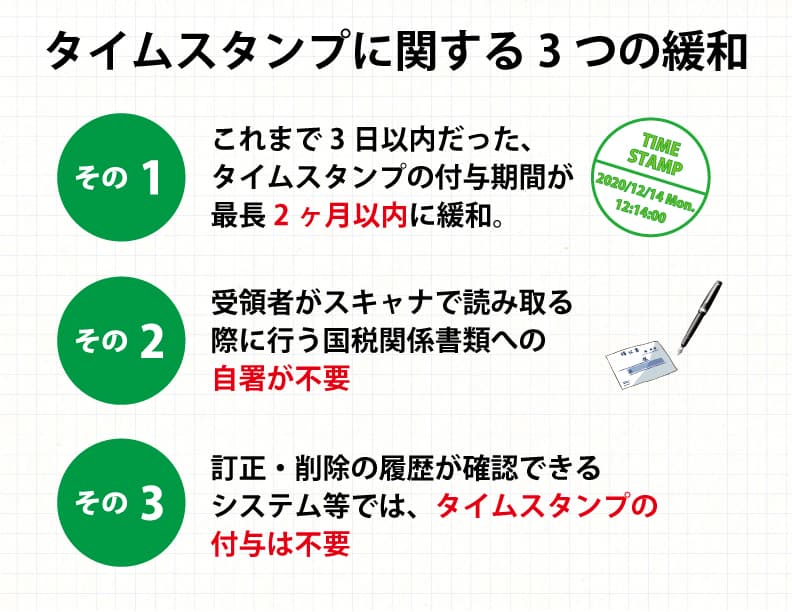

●タイムスタンプに関する3つの緩和

その1.現行制度で3日以内である、タイムスタンプの付与期間を記録事項の入力期間である最長2ヶ月以内に緩和。

その2.受領者がスキャナで読み取る際に行っていた国税関係書類への自署が不要。

その3.電子保存したデータについて訂正又は削除を行った事実とその内容を確認できるシステム(訂正又は削除を行うことができないシステムを含む。)において、その電磁的記録の保存を行うことをもって、タイムスタンプの付与に代えることが可能。

⇒タイムスタンプの付与が絶対必要条件ではなくなった。

【緩和2】適性事務処理要件の廃止

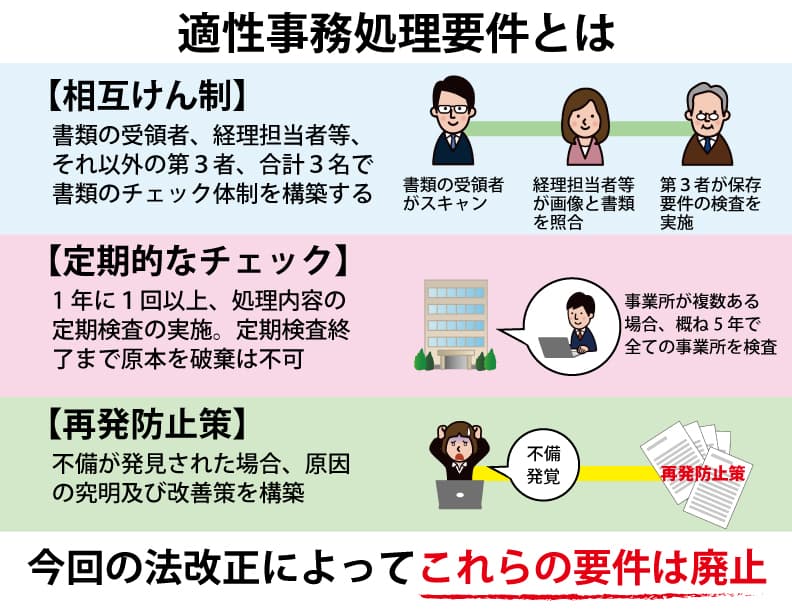

これまで、不正や不備が発生しないよう、国が厳しい基準を設けていました。その中の一つ、適性事務処理要件が廃止されます。

●適性事務処理要件とは

【相互けん制】

書類の受領者以外の者(経理担当者など)が書類を確認しなければならない。タイムスタンプの付与後、受領者、書類を確認した経理担当者以外の第3者が事後検査を行わなければならない。

【定期的なチェック】

1年に1回以上、各事務に係る処理の内容を確認する定期検査の実施。定期検査終了まで原本を破棄してはならない。事業所が複数ある場合、おおむね5年以内に全ての事業所を検査する。

【再発防止策】

定期検査によって不備が発見された場合、経営者を含む幹部に報告しなければならない。また、原因の究明及び改善策を構築する体制を整える。

最低3人の検査体制が必要、定期検査を最低年1回以上など……

これらが全て廃止されるのは、既に電子帳簿保存を実施している企業はもちろん、これから導入する企業にとっても嬉しいポイントではないでしょうか。

【緩和3】検索要件の緩和

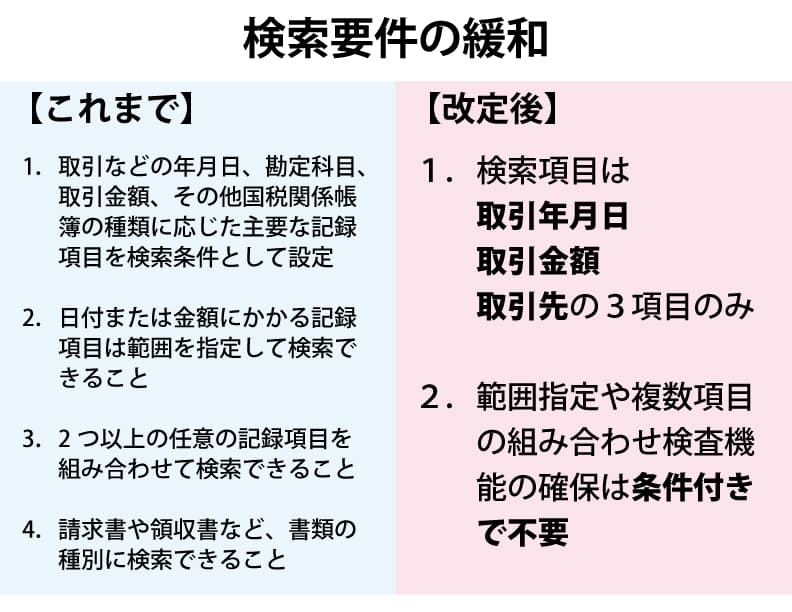

●これまでの検索要件

1.取引などの年月日、勘定科目、取引金額、その他国税関係帳簿の種類に応じた主要な記録項目を検索条件として設定。

2.日付または金額にかかる記録項目は範囲を指定して検索できること。

3.2つ以上の任意の記録項目を組み合わせて検索できること。

4.請求書や領収書など、書類の種類別に検索できること。

(勘定科目別に検索できる場合も可)

●令和3年度改正による検索要件

1.検索項目は取引等の年月日、取引金額、取引先の3項目に限定。

2.範囲指定や複数項目の組み合わせ検索機能の確保は条件付きで不要。

※条件:国税庁等が電子データのダウンロードを求めた場合に対応すること

他の緩和に加え、検索要件もだいぶスッキリし、導入のハードルが下がっています。ただ、過去の取引状況を調べたいといった場合には、複数項目を検索できる機能はあった方が良いかもしれません。

また、範囲指定や複数項目の組み合わせ検査機機能について、税務調査時等で電子データの提出を求められた場合に、システムに格納された電子データをダウンロードして提出することが不要の条件となります。そもそもシステムからデータを出力できない場合は、検索要件として必要なため注意が必要です。

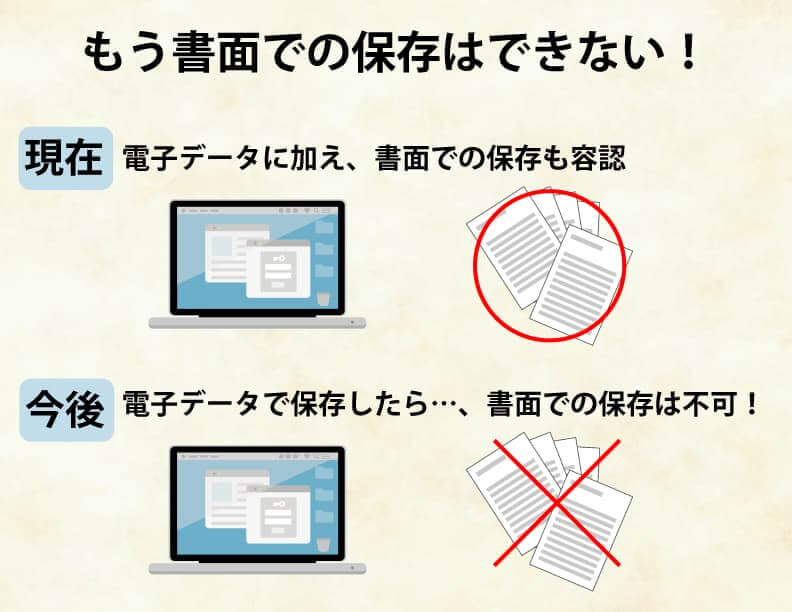

電子取引データの保存の厳格化

令和3年度の税制改正では、電子取引データを保存する場合、書面での保存ができなくなります。これまでは電子データに加え、書面での保存も容認されてきました。しかし、2022(令和4)年1月1日以降、電子取引データは書面での保存ができなくなります。また、災害などのやむを得ない事情がない限り、電子取引データは法令に則った形での保存が必要です。

【保存場所について】

電子取引データは各税法に定められた保存場所に定められた期間保存し、納税地で明瞭な状態で出力できる必要があります。それが可能であれば、保存場所はクラウド上でも問題ありません。

【取引データの措置】

電子取引データの取り扱いには、以下の4つの措置が必要です。

(1)タイムスタンプを付与した後にデータを授受する

(2)取引データ授受後、約2ヶ月以内にタイムスタンプを付与する

(3)訂正削除不可、又は訂正削除履歴が残るデータの授受

(4)訂正削除の防止に関する事務処理規定を備え付ける

【データの保存要件】

電子取引データの保存は、以下の3つの要件が必要です。

(1)電子取引データの授受システムの概要書や、データを閲覧・出力するためのマニュアルを備え付ける。

(2)保存期間中は、電子取引データを14インチ以上のディスプレイ、プリンタに整然かつ明瞭な状態で出力できるようにする。

(3)取引の年月日、金額、取引先の3項目で検索できるようにする。検索は範囲指定ができること、取引先名称も含め2以上の項目で複合条件設定ができるようにする。

電子取引による取引情報の保存に関しても、スキャナ保存制度と同様にタイムスタンプの付与は最長約2ヶ月以内、検索要件は取引等の年月日・取引金額・取引先の3項目のみに緩和されています。

なお、判定期間における売上高が1000万円以下である場合、税務調査時等に電子データのダウンロード要求に応じれば、検索要件の全てが不要です。

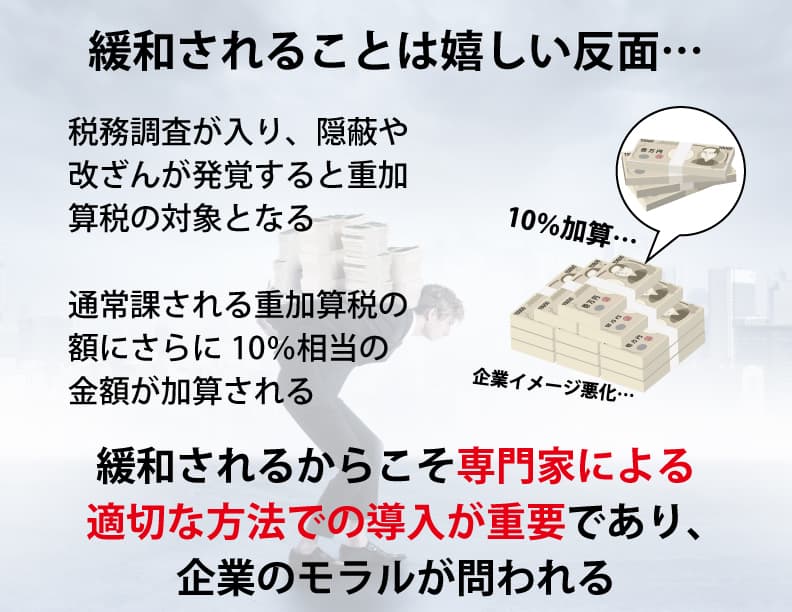

罰則規定の制定

今回の改正によってさまざまな要件が大幅に緩和され、電子帳簿保存を導入することが容易になりました。最低限の基準は国が決め、保存手順や内部統制は各社の判断に委ねられるということです。これからは企業が備えるモラルや統制が問われることになります。税務調査が入った際、万が一隠蔽や改ざん等が発覚すれば重加算税の対象となります。

具体的には電子保存された事項に関して、隠蔽、仮装された事実に基づく期限後申告、修正申告または更生などが発覚した場合、通常課される重加算税の額にさらに10%相当の金額が加算されます。

金額面でももちろん痛手ですが、不正を行なっていたという事実は企業のブランドイメージを大きく損なう結果となります。

また、スキャナ保存が行われた国税関係書類の電磁的記録、申告所得税及び法人税における電子取引の取引情報にかかる電磁的記録について、以下の項目も新たに定められます。

(1)令和3年度の改正による見直し後の要件を満たさない電磁的記録についても保存しなければならない。

⇒タイムスタンプ要件について、2か月を超過した場合もタイムスタンプを付与してスキャナ保存する。

(2)申告所得税及び法人税における電子取引の取引情報に係る電磁的記録の保存義務者が行う当該電磁的記録の出力書面等の保存をもって当該電磁的記録に代えることができる措置は、廃止する。

⇒電子取引は必ず電子帳簿保存法の要件を満たした状態で電子保存する。

(3)令和3年度の改正による見直し後の要件を満たさない電磁的記録については、国税関係書類等としては扱わない。

⇒要件を満たしていない請求書等の電子データは、紙の請求書等を廃棄していた場合、費用(損金)として計上が認められない可能性があります。

なお、災害などやむを得ない事情により、当該保存要件に従って当該電磁的記録の保存をすることができなかったことを証明した場合、その事情が生じた日以後の当該保存要件は不要とする。

電子帳簿保存に興味がある方は是非TOMAにご相談ください

今回の改正によって「よし、電子帳簿保存に本腰を入れよう」と思った経営者、経理担当者も多いのではないでしょうか。今回解説した内容を含む「所得税法等の一部を改正する法律案」は2021(令和3)年3月26日に国会で可決されたので、電帳法の改正は2022(令和4)年1月1日に施行されることが決まりました。

喫緊の課題としてテレワーク環境の構築やペーパーレス化のため、電子帳簿保存法対応を検討される企業が多いと思います。すぐに対応したい書類等は現在の法制度に基づいて申請して、優先度が低い帳簿書類は法改正後に対応するといった判断も必要になると思います。

いずれにしても、適切に電子保存する手順の決定・システム選定・内部統制の確立といった事前準備は必要です。T O M Aではこれまで多くのお客様の電子帳簿保存導入に関するお手伝いをさせていただいております。お気軽にお問い合わせください。

※電子帳簿保存法ついて詳しく知りたい方はこちら