中小企業が海外進出する際に、何を考えたら良いでしょうか。

海外進出時には、現地での商品やサービスのマーケティング調査だけでなく、税制、法律、労務などのバックオフィス業務についても検討や、進出先の法律や税務会計に加え、日本側の税制や労務にどのような影響が出るか考慮も必要です。

多くの場合は現地での税制、法律および労務については検討しますが、日本での対応を後回しにしがちですので、進出先の国と日本の両国の観点で考えることが重要です。事前にしっかりと検討し、専門家に相談しながら進めることをお勧めします。

この記事では中小企業が海外進出する際の始め方と考慮すべき税制について、国際税務の専門家がわかりやすく解説いたします。

目次

中小企業の海外進出の始め方

海外進出は大企業だけがするものではありません。実際に、中小企業の多くが販路の拡大、成長市場へのアクセス、リスク分散などを目的に海外に進出しています。とはいえ、なんの取引実績もなく“いきなり海外”というのはリスクが高いため、しっかりとした戦略のもと段階的にステップを踏んで進めるのが一般的です。

ステップ1 まずは輸出・輸入から

海外進出の第一歩は、初期投資が少なく比較的低リスクで始められる輸出・輸入が一般的です。海外との取引実績を作るとともに現地市場の需要のテストにも適しています。

駐在員事務所の設置

現地でのマーケティング活動のみを行う駐在員を派遣(営業活動は不可)。その場合、駐在員の給与課税に注意が必要です。

ステップ2 現地への進出方法を選択

支店を設置

支店を設立し、その国で直接事業を展開。日本の会社の支店なので海外支店の会計は日本本社の会計と合算します。

法人を設置

独立した法人を設立し、現地の市場や法規制に完全に適応した形で事業を展開。海外子会社の会計は、日本本社と別個の独立したものとなります。

CHECK!一般的に法人を設置する企業が多い理由

もともと支店設置が認められず、現地法人しか設立できないという国も多く、支店設置が認められている場合でも、業種が限定(銀行や航空会社 等)されていることが一般的です。

海外進出で考慮すべき主要な3つの税制

海外取引を行う場合に共通、まず確認しておくべき租税条約

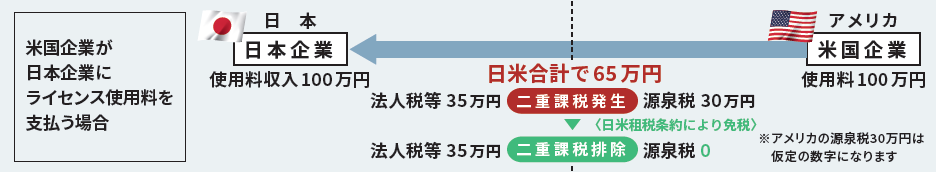

租税条約とは

➀二重課税の緩和・排除

➁脱税の防止を目的とした2カ国間の取り決め

のことです。この条約により、企業や個人が複数の国で所得を得る場合に、それぞれの国で重複して課税されることを防ぐことができます。

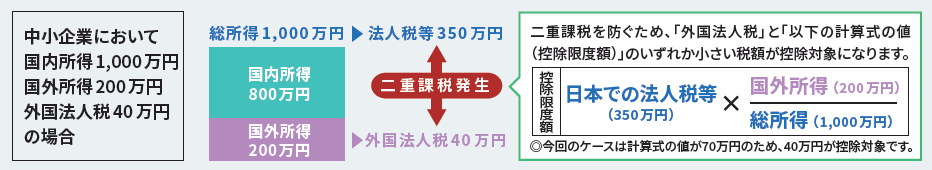

支店を海外に設置する場合、知らないと損をする外国税額控除

外国税額控除は、海外で支払った税金を日本の税金計算ルールに則って控除する制度で、目的は国際的な二重課税の調整です。

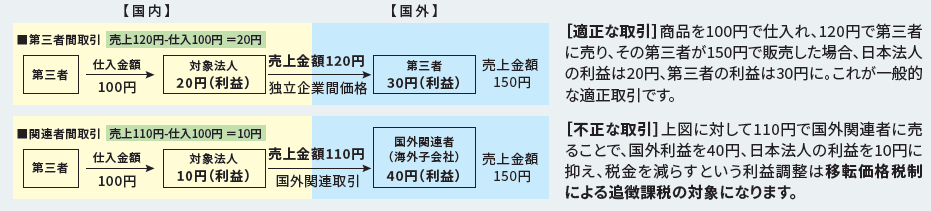

法人を海外に設置する場合、価格設定に注意が必要な移転価格税制

海外子会社との取引価格を通常とは異なる価格に設定すれば、下図のように利益を調整することができてしまいます。しかし、このような不正な利益移転を防止するのが移転価格税制です。海外子会社との取引が通常の取引価格で行われたものとみなして課税されます。

海外に設置した法人は、自社とは“ 別会社” という認識で取引することが重要です!

TOMAなら海外と日本、多角的な視点で進出をサポート!

今や中小企業も成長のための海外進出を積極的に考えるべき時代です。とはいえ無計画に進出するのではなく、しっかりと準備を整えるうえで、専門的な知識を“武器”として持つことが成功の鍵となります。

日本から海外、海外から日本と双方向の海外進出で数多くの国際税務サポートをしてきたTOMAなら、国内法人への影響も考慮した多角的な視点で中小企業の海外進出をお手伝いできます。海外進出をお考えの際は、ぜひTOMAにご相談ください。

TOMAの海外進出企業支援サービスの詳細は以下よりご覧ください。

本記事の掲載内容は公開日時点の情報となります。最新の情報とは異なる可能性がありますのでご注意ください。