消費税は、商品やサービスを購入した際に発生する税金です。

近年では多くの企業が海外取引を行っていますが、海外取引における消費税の取り扱いについては特別な定めもあります。その中には、国内外取引の判定や、輸出免税となる取引など調べてもなかなか分からないものが多いと思います。

今回は、そのような消費税についてポイントをおさえながら詳しく解説していきます。

TOMAコンサルタンツグループでは海外子会社をお持ちの内国法人に対するサービス及び外資系企業に対するサービスを豊富に取り揃えています。TOMAの海外進出サポートの詳細はこちらからご覧ください。

目次

海外取引に係る消費税について8つのポイント

海外取引に係る消費税については、以下8つのポイントを抑えておきましょう。

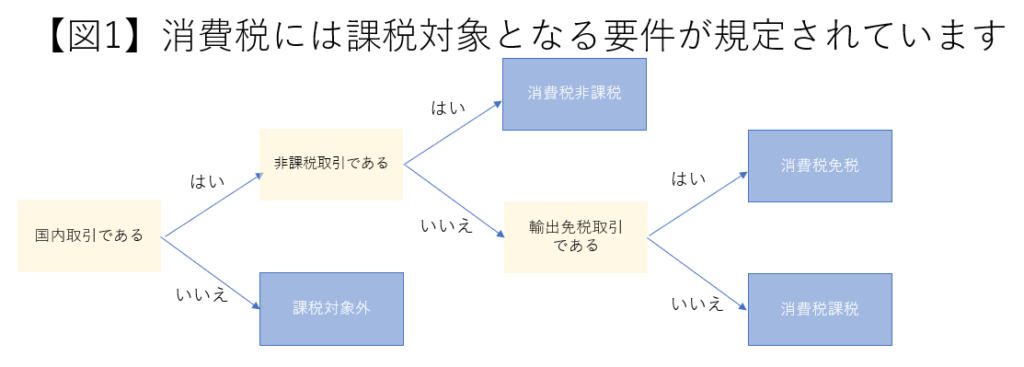

1.消費税には課税対象となる要件が規定されています。

また、課税対象となる場合には、非課税、免税、課税取引の3つに分けることができます。

2.国外取引と判定されると、消費税課税対象外となります。

資産については、その譲渡又は貸付けが行われる時におけるその資産の所在場所により判定します。

3.輸出取引については免税となります。

課税事業者が国内において行う課税資産の譲渡等のうち、輸出取引等として行われるものについては、消費税が免除されます。

4.非居住者に対する資産の譲渡等には輸出免税が適用されるケースがあります。

無形固定資産の譲渡又は貸付け、もしくは一定の役務の提供で、非居住者に対するものについては輸出免税が適用されます。

5.非居住者への役務の提供でも消費税が課されるケースがあります。

非居住者に対する役務の提供でも、国内において直接便益を享受するもの等については輸出免税が適用除外となります。

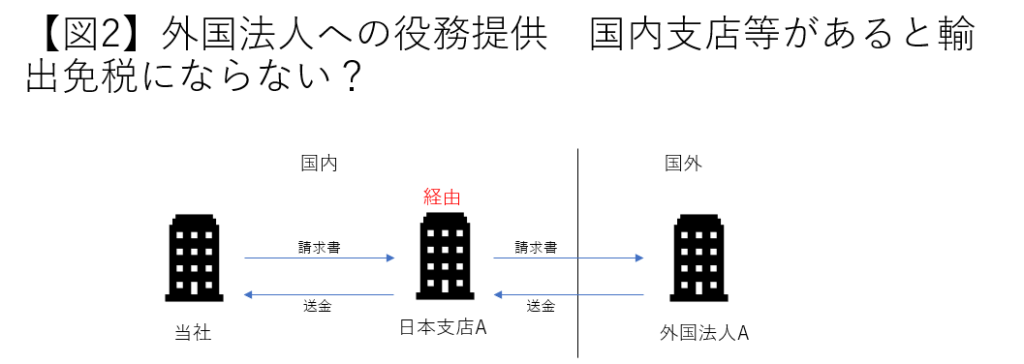

6.外国法人への役務提供は外国法人の国内支店等を経由すると居住者に対する役務提供とみなされ輸出免税になりません。

ただし、外国の本店等との直接取引で支店が関わらない取引であれば免税対象となります。

7.非課税資産の輸出取引等の取扱いには注意しましょう。

消費税申告の課税売上割合の計算において課税資産の譲渡等に係る輸出取引等に該当するものとして扱います。

8.国外の企業の社債の受取利子は非課税資産の輸出取引等に該当します。

つまりその金額は、消費税申告の課税売上割合の計算式の分母と分子に含まれます。

消費税には課税対象となる要件が規定されています

以下の4つの要件すべてを満たす取引については消費税が課されます。

・日本国内の取引であること

・事業者が事業として行うものであること

・対価を得て行われるものであること

・その取引が資産の譲渡等(資産の譲渡・貸付け又は役務の提供)であること

その他に、保税地域から引き取られる外国貨物、いわゆる輸入品には、原則として消費税がかかります。また、課税対象となる場合には、下図のように非課税、免税、課税取引に分けることができます。

国外取引と判定されると、消費税課税対象外となります

資産の譲渡又は貸付けが国内において行われたかどうかは、その譲渡又は貸付けが行われる時におけるその資産の所在場所により判定します。つまり、外国に所在する資産の譲渡又は貸付けについては、国外取引に該当します。

国内の事業者が外国に所在する資産の譲渡又は貸付けを行う場合には、国外取引であるため、消費税の課税対象外となります。一方で、その資産を保税地域から引き取る場合には、輸入取引に該当し、消費税の課税対象となります。

輸出取引については免税となります

課税事業者が国内において行う課税資産の譲渡等のうち、輸出取引等として行われるものについては、消費税が免除されます。

輸出取引等については、次のものなどが例として挙げられます。

・本邦からの輸出として行われる資産の譲渡又は貸付け

・外国貨物の譲渡又は貸付け

・無形固定資産の譲渡又は貸付けで、非居住者に対するもの

・非居住者に対する一定の役務の提供(下記の①②③を除くもの。)

非居住者に対する資産の譲渡等には輸出免税が適用されるケースがあります

非居住者に対する資産の譲渡等のケースについて、以下のQ&Aで解説します。

Q:国内の課税事業者である当社はソフトウェアに関して外国のA社に対し以下のような売上が発生しました。

①ソフトウェアライセンスの譲渡

②コピー権の付与

③保守サービス

これらは消費税法上どのように取り扱われるでしょうか?

A:①は著作権の譲渡等に、②は著作権の貸付け、③は役務の提供であり、①,②は譲渡を行う者の住所、③は役務提供者の事務所等の所在地がいずれも国内であるため、国内取引となります。さらに、外国のA社つまり非居住者に対して行うものであることから、いずれも輸出免税の対象となります。

非居住者への役務の提供でも消費税が課税されるケースもあります

非居住者への役務の提供のケースについて、以下のQ&Aで解説します。

Q:当社は、国内の課税事業者で、経営コンサルタント会社です。今回、ベトナム企業の従業員を対象に日本国内でビジネス研修を行う予定です。この場合の消費税の取扱いはどのようになりますか?

A:非居住者である外国法人の従業員を対象に国内で行う研修は、国内において直接便益を享受するものになるため、輸出免税の適用はなく、消費税が課税されます。

非居住者に対する役務の提供は一般的には輸出免税の規定が適用され、消費税が免除されます。しかし、非居住者に対する役務の提供であっても、次のものは消費税が免除されません。

(1) 国内に所在する資産の運送や保管

(2) 国内における宿泊や飲食

(3) (1)及び(2)に準ずるもので、国内において直接便益を受けるもの

例えば、国内に所在する建物などの管理や修繕、理容又は美容、医療又は療養、鉄道やバスなどによる旅客の運送、劇場や映画館などにおける観劇などの役務の提供、国内間の電話や郵便、非課税とされていない日本語学校やビジネス学校などにおける語学教育やビジネス研修などの役務の提供は消費税の課税の対象となります。

このように、非居住者に対する役務提供でも、役務の提供を受ける目的が国内で達成され又は終結するようなものについては免税の対象となりませんので、ご注意下さい。

外国法人への役務提供 国内支店等があると輸出免税にならない?

外国法人への役務提供のケースについて、以下のQ&Aで解説します。

Q:外国法人への役務提供の課税関係についての注意点を教えて下さい。

A:役務提供先の外国法人が日本国内に支店等を有していて、その国内支店等を経由して外国法人に請求書等が送付されているような場合では、その外国法人との取引は輸出免税ではなく、課税取引とされるケースがあります。

一般的に、非居住者である外国法人等への役務提供は、輸出免税の規定が適用され、消費税が免除されます。

しかしながら、上記(1)から(3)に該当しない役務提供であっても、役務提供先の外国法人が国内に支店等を有する場合に、通常その外国法人への役務提供は国内支店等を経由するものと考えられ、原則、輸出免税に該当されないものと取り扱われます。

ただし、以下の全ての要件を満たせば輸出免税として適用を受けることができます。

・その取引が外国の本店等との直接取引であり、国内の支店等は一切関わっていないこと

・国内の支店等の事業は、その外国の本店等が受ける業務と関連しないこと

非課税資産の輸出取引等の取扱いには注意しましょう

非課税資産の譲渡等が輸出取引等に該当する場合、又は国外での資産の譲渡等もしくは自己の使用のため資産を輸出する場合には、消費税申告の課税売上割合の計算において課税資産の譲渡等に係る輸出取引等に該当するものとして扱います。

具体的には、以下のような取引が挙げられます。

・非居住者に対する貸付金や預貯金について受け取る利子(非課税資産の譲渡)

・海外支店等で自己が使用する備品、器具等の輸出(資産の国外移送)

ただし、次の資産の譲渡は非課税取引ですが、国外事業者に譲渡しても非課税資産の輸出取引等には含まれません。

・有価証券

・支払手段

・金銭債権

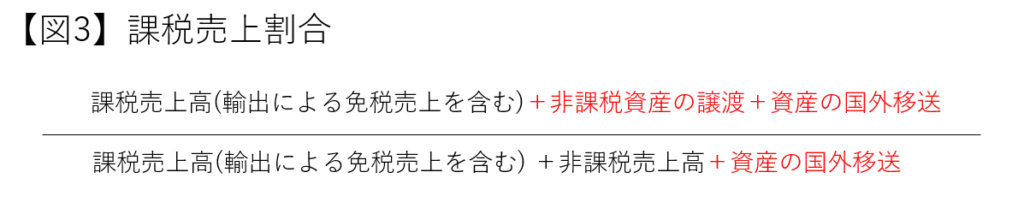

上記の図3は、非課税資産の譲渡等と資産の国外移送を加味した課税売上割合の計算式となります。

課税売上割合は仕入税額に乗ずる割合で、一定規模の事業者は課税売上割合を乗じた後の仕入税額を売上税額から控除することができるため、課税売上割合が高いほど控除できる仕入税額が大きくなります。

図のように、非課税資産の輸出取引等を課税売上割合に反映させることにより、課税売上割合を高くすることができるため、非課税資産の輸出取引等について区分することは重要になります。

国外の企業発行の社債の受取利子は非課税資産の輸出取引等に該当します

非課税資産の輸出取引等のケースについて、以下のQ&Aで解説します。

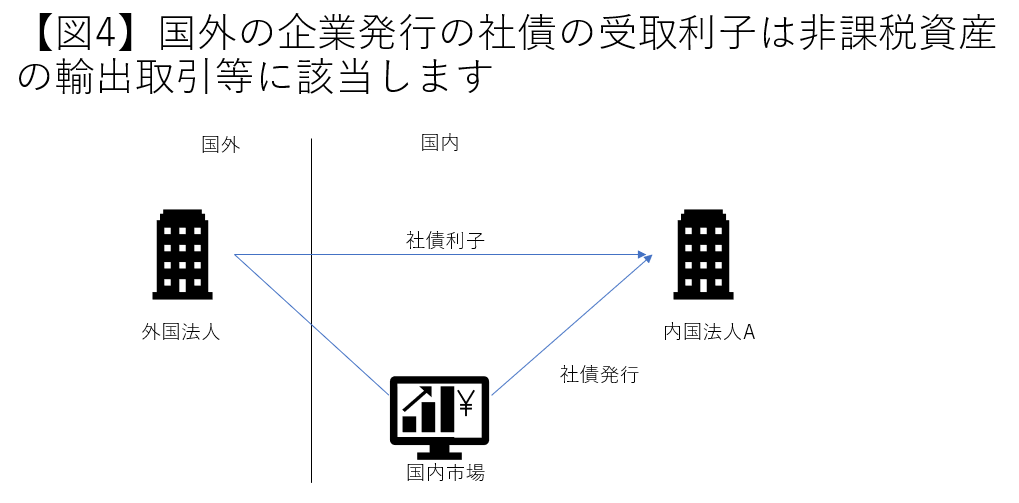

Q:国外の取引先A企業が資金繰りのために国内市場において発行した社債を当社が取得し、社債の利子として10万円を受け取りました。この利子についてこれらは消費税法上どのように取り扱われるでしょうか?

A:社債の利子は非課税売上であり、債務者のA企業が非居住者であることから非課税資産の輸出取引等に該当し、この利子の金額10万円は課税売上割合の計算式の分母と分子に含めます。

参考図書:上杉秀文,国際取引のQ&A,税務研究会出版局,四訂版

まとめ

以上、海外取引に係る消費税について解説しました。最初に消費税の課税の要件について確認し、国内外取引の判定基準について解説しました。後半には輸出取引における免税と、非居住者に対する役務の提供でも免税とならない場合、非課税資産を輸出した場合についてみていきました。

海外取引における消費税ということで応用的な論点を中心に説明してきましたが、まずは消費税の基本的な仕組みをしっかり知ることが重要です。自社で海外と取引がある際にはぜひご参考にしてください。

なおTOMAコンサルタンツグループでは海外子会社をお持ちの内国法人に対するサービス及び外資系企業に対するサービスを豊富に取り揃えています。TOMAの海外進出サポートの詳細はこちらからご覧ください。ご不明点又は具体的なご相談がございましたらお気軽にお問合せください。