令和5年度税制改正により日本でもグローバル・ミニマム課税制度が整備されました。この改正により多国籍企業は国際課税についての新たな対応が求められています。今回は、多国籍企業の財務経理責任者の方向けにポイントを解説していきますので、ぜひ本ブログで要点をご確認ください。

グローバル・ミニマム課税の概要

グローバル・ミニマム課税は、各国における外国企業誘致のための国際的な法人税の引下げ競争に歯止めをかけ、税制面における企業間の公平な競争条件の確保のための対応策として各国で整備されている制度です。

本課税制度の適用は、以下の条件を満たす「特定多国籍企業グループ等」が対象となっています。

「各対象会計年度の直前の4対象会計年度のうち、2以上の対象会計年度の「連結総収入額金額」が7.5億ユーロ以上である多国籍企業グループ等」

つまり、グループ全体での収入が約1,000億円を超えるような巨大多国籍企業が対象となる制度になります。

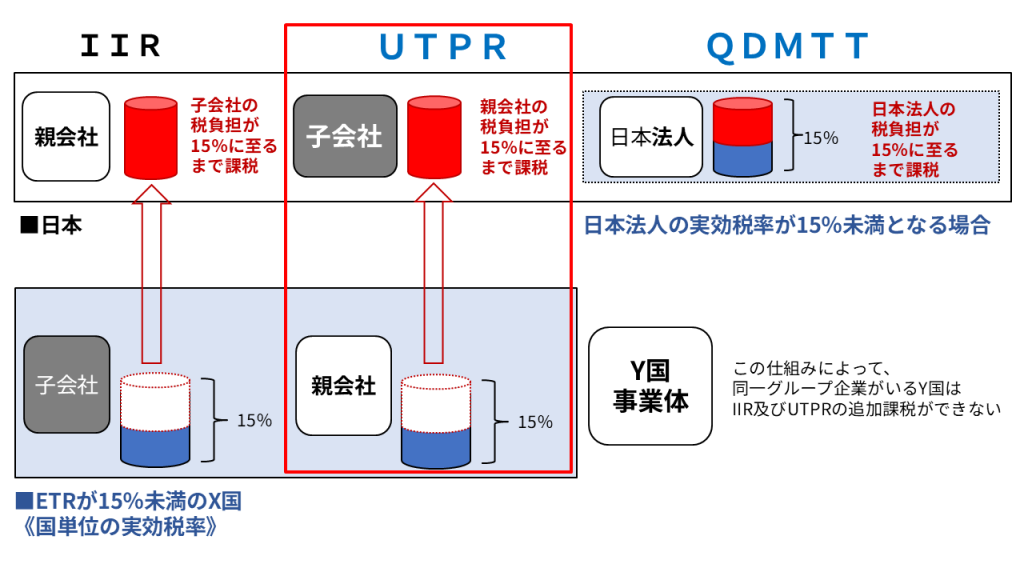

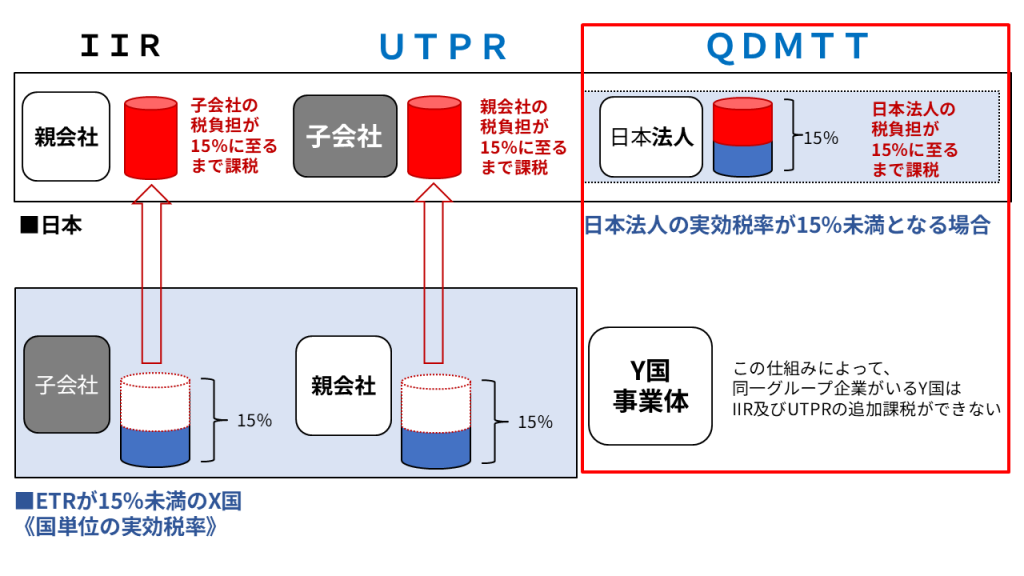

グローバル・ミニマム課税は大きく3つの課税ルールに分かれています。

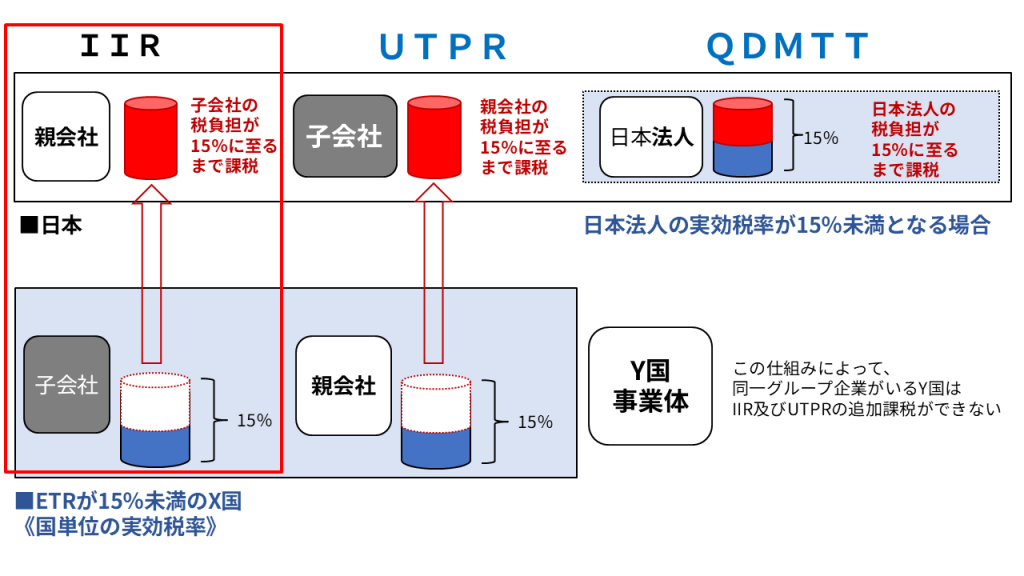

日本では、令和5年度税制改正で「所得合算ルール(IIR) 」が、令和7年度税制改正では「軽課税所得ルール(UTPR) 」と「適格国内ミニマム課税(QDMTT) 」が法制化されました。IIRは令和6年4月1日以後開始会計年度から、UTPRとQDMTTは令和8年4月1日以後開始会計年度から適用が開始されます。

所得合算ルール(IIR)の解説

IIRは子会社の所在地国が軽課税国、つまり法人税の実効税率が15%未満になる国の場合に、日本の親会社に対して基準税率の15%に達するまで軽課税国の代わりに日本において課税する制度です。

(各対象年度の国際最低課税額に対する法人税) 単純化すると、海外子会社の法人税課税標準額が10億円、その所在地国の法定実効税率が10%であった場合には、IIRの適用により日本において10億円×(15%-10%)=5千万円が日本親会社に対して課されるということになります。

軽課税所得ルール(UTPR)の解説

UTPRはIIRを補完する制度です(各対象年度の国際最低課税残余額に対する法人税)。

IIRでは日本が親会社であるケースでしたが、UTPRは日本が子会社であるケースになります。 親会社の所在地国が軽課税国である場合に、日本の子会社に対して基準税率の15%に達するまで日本において課税する制度です。

適格国内ミニマム課税(QDMTT)の解説

QDMTTは他国からのIIR課税を防止する制度です。

日本に所在する会社が基準税率15%を下回る場合に、日本の会社に対して基準税率の15%に達するまで日本において課税する制度です。

QDMTTは本制度による他国のIIRまたはUTPRの課税に優先されます。(各対象年度の国内最低課税額に対する法人税) つまり、日本で実効税率15%以上の課税が行われていれば、外国において日本法人についてIIRやUTPRの課税はされません。

まとめ

以上、グローバル・ミニマム課税制度の概要について解説しました。この制度は今までの国際課税制度とはまた別の考え方をする必要がある新しい制度であるため、実務的な課題はまだまだこれから多く出てくると考えられます。

さらに細かな規定も多く、海外関連会社との連携も必要になるため、実務上には負担が大きい制度です。まずは自社において適用の可能性があるのかどうか一度ご確認ください。

参考:

国税庁「グローバル・ミニマム課税への 対応に関する改正のあらまし」

国税庁「グローバル・ミニマム課税への 対応に関する改正のあらまし(2)」

TOMAの国際税務支援サービス

TOMAでは国際税務に関して支援サービスを提供しています。海外に法人をお持ちの国内企業の方から日本に拠点をお持ちの外資系企業の方まで、国際税務に関してご相談がございましたらTOMAまでご連絡ください。なお、サービスの詳細は以下よりご確認出来ます。

また、ご相談も受付しております。以下個別相談・お問合せよりご連絡ください。