2024年度税制改正により外国法人に係る消費税の一部項目が整備されました。この改正により日本に進出して取引を行っている外国法人にも大きな影響が出る場合があるためこの記事では、その外国法人の日本支店の責任者や財務経理担当者の方向けにポイントを解説していきます。ぜひ、本ブログで要点をご確認ください。

目次

国外事業者における「特定期間の課税売上高による納税義務の免除の特例」の見直し

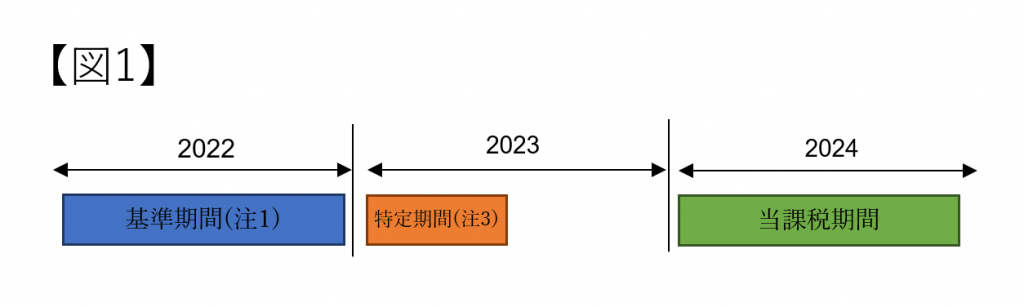

これまで事業者は、国内事業者か国外事業者であるかに関わらず、基準期間(注1)における課税売上高(注2)が1,000万円以下であっても、特定期間(注3)における課税売上高が1,000万円を超えた場合は、消費税の納税義務があることとされていました。なお、この特定期間における1,000万円の判定は、課税売上高に代えて、給与等支払額の合計額によることもできることとされています。

今回の改正(2024年10月以後開始課税期間から適用)により、国外事業者については、「特定期間」における1,000万円の判定を、給与等支払額の合計額により行うことはできないこととされました。

このため、国外事業者においては、「特定期間」における課税売上高が1,000万円を超える場合、給与等支払額の合計額が1,000万円を超えるかどうかにかかわらず納税義務は免除されない、つまり消費税の納税義務があるということになります。

(注1)基準期間とは、個人事業者についてはその年の前々年、法人については、原則として、その事業年度の前々事業年度をいいます。

(注2)課税売上高とは、消費税が課税される取引の売上金額(消費税及び地方消費税に相当する額を除く)と輸出取引等の免税売上金額の合計額(売上返品等に係る金額がある場合には、これらの金額を控除した残額)をいいます。基準期間が1年でない法人については、この期間における課税売上高を12月(1年分)に換算します。

(注3)特定期間とは、個人事業者の場合は、その年の前年の1月1日から6月30日までの期間をいい、法人の場合は、原則として、その事業年度の前事業年度開始の日以後6か月の期間をいいます。

外国法人が国内において事業を開始した場合の納税義務の免除の特例の見直し

事業年度の基準期間がない法人のうち、その事業年度の開始の日における資本金の額又は出資の金額が1,000万円以上である法人は、当該事業年度に含まれる各課税期間の納税義務が免除されません。また、資本金の額又は出資の金額が1,000万円未満であっても、当該事業年度開始の日において特定新規設立法人の要件を満たす法人は、当該各課税期間の納税義務が免除されません。

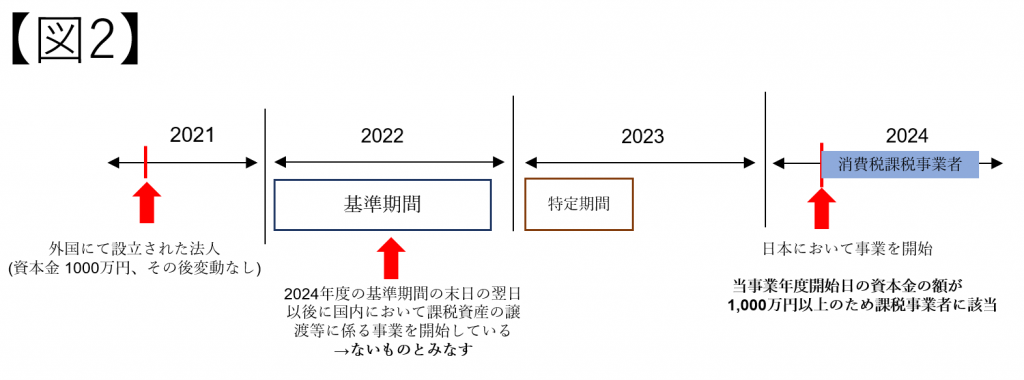

これらの規定について、これまでは外国法人で日本において事業を開始した法人や日本に支店等を設立したばかりの法人の基準期間の扱いについては明示されていませんでした。

そこで今回の改正(2024年10月以後開始課税期間から適用)により、その事業年度の基準期間がある外国法人が、当該基準期間の末日の翌日以後に、国内において課税資産の譲渡等に係る事業を開始した場合には、当該事業年度は基準期間がないものとみなすこととされました。

基準期間がないということは、日本において事業を開始した事業年後開始の日における資本金の額又は出資の金額により免税かどうかを判定することとなります。

これにより基準期間がないものとみなされた外国法人は、当該事業年度の開始の日における資本金の額又は出資の金額が1,000万円以上である場合並びに資本金の額又は出資の金額が1,000万円未満であって、特定新規設立法人の要件を満たす場合は、当該事業年度に含まれる各課税期間の納税義務が免除されないこととされました。

例えば、2025年9月決算の外国法人が2025年9月期中に日本国内において事業を開始した場合では、2022年10月~2023年9月の課税期間は基準期間でないこととなり、資本金の額で課税事業者かどうかを判定します。また、2026年9月期についても基準期間が無いことになるので、基準期間の判定をするのは2027年9月期からということになります。

「特定新規設立法人の納税義務の免除の特例」における判定対象者に係る金額基準の見直し

新設法人に続き、その事業年度の基準期間がない法人で、その事業年度開始の日における資本金の額又は出資の金額が1,000万円未満の法人(新規設立法人)のうち、次の①、②のいずれにも該当するもの(特定新規設立法人)については、当該特定新規設立法人の基準期間のない事業年度に含まれる各課税期間における課税資産の譲渡等について、納税義務が免除されないこととされています。

①その基準期間がない事業年度開始の日において、他の者により当該新規設立法人の株式等の50%超を直接又は間接に保有される場合など、他の者により当該新規設立法人が支配される一定の場合(特定要件)に該当すること

②上記①の特定要件に該当するかどうかの判定の基礎となった他の者及び当該他の者と一定の特殊な関係にある法人のうちいずれかの者(判定対象者)について、当該新規設立法人の当該事業年度の基準期間に相当する期間(基準期間相当期間)において、(国内における)課税売上高が5億円を超えていること

今回の改正(2024年10月以後開始課税期間から適用)により、上記②の要件について、「判定対象者」の「基準期間相当期間」における課税売上高が5億円を超える場合又は売上金額、収入金額その他の収益の額の合計額が、国外におけるものも含め50億円を超える場合とされ、②の要件に追記が行われました。

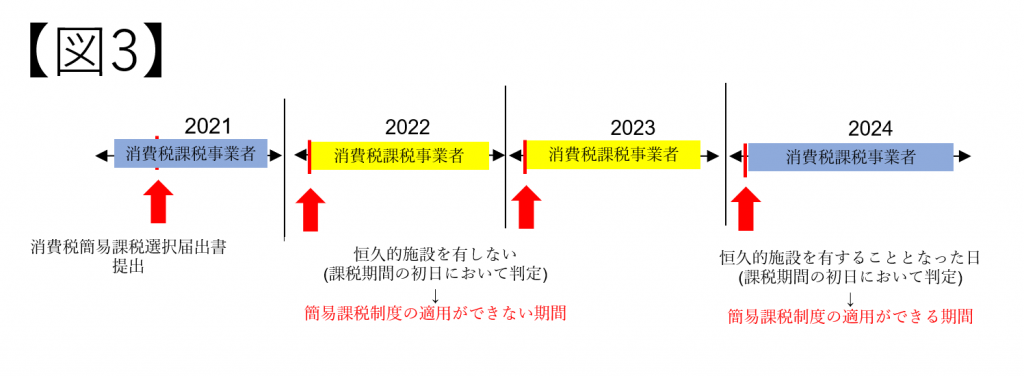

恒久的施設を有しない国外事業者における簡易課税制度及び2割特例の適用の見直し

日本国内で事業を営んでいる国外事業者は、日本国内に支店等の拠点を有するかどうかに関わらず、納税義務の免除の特例の適用がない場合には消費税の納税義務があります。

今回の改正(2024年10月以後開始課税期間から適用)では、その課税期間の初日において恒久的施設(支店や工場等をいいます)を有しない国外事業者は、簡易課税制度(注1)及び適格請求書発行事業者となる小規模事業者に対する税額控除に関する負担軽減措置(2割特例)(注2)の適用を受けられないこととされました。

(注1)簡易課税制度とは、中小事業者の納税事務負担に配慮する観点から、事業者の選択により、売上げに係る消費税額を基礎として仕入れに係る消費税額を算出することができる制度です。

(注2)2割特例とは、インボイス制度を機に免税事業者からインボイス発行事業者となった事業者の方を対象に、消費税の納付税額を売上に係る消費税額の2割とすることができる特例です。

参考:国税庁「消費税法等改正のお知らせ(令和6年4月)」

まとめ

以上、外国法人に係る2024年度消費税改正による変更点と注意すべき点について解説しました。

この税制改正により、これまであいまいであった外国法人の消費税の取り扱いが明確となりました。外国法人が日本においてビジネスを行う場合には、まずは日本の消費税の納税義務があるのかどうかという点も検討しておきましょう。外国法人の消費税の取り扱いについて不明点があればTOMAまでお問い合わせください。

サービスの詳細は以下よりご覧ください。

ご相談については以下無料相談・お問合せよりご連絡ください。