外国税額控除(がいこくぜいがくこうじょ)とは、法人が外国で納めた法人税額のうち一定額を日本で納めるべき法人税額から差し引くことができる税制です。ぜひ本ブログで要点をご確認ください。

今回は、外国において法人税を支払っている会社の社長や財務経理担当者の方向けにポイントを解説していきます。

目次

外国税額控除の概要

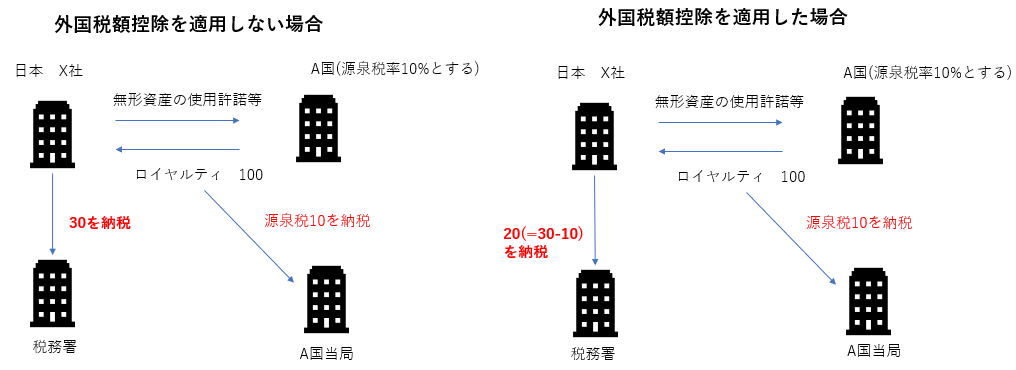

日本の法人税法では、国内から得た所得のみならず国外から得た所得にも課税することとしています。一方、海外で獲得した所得については、通常国外でも課税されるため、海外で獲得した所得について二重に課税されてしまうことになります。

こうした二重課税を排除するため、日本の法人税法では、外国で納めた法人税額のうち一定額を日本で納めるべき法人税額から差し引くことができます。これを外国税額控除といいます。

具体的に次のような事例で考えてみましょう。

(1)日本の法人は、日本の国内と国外での所得、つまり全世界所得に対して実効税率約30%の法人税を課されます。日本法人の全所得は、国外所得として100のロイヤルティをA国企業から受け取っていたというケースを考えます。このとき、A国法人税として10%を課されているとします。

通常であれば、A国の法人税が10、日本の法人税が30ということになり、100の所得に対して合計40の税金が課され、同一の所得100に対し二重課税が生じることになります。

ここで外国税額控除の適用を受けると、外国で納めた法人税を日本の法人税として支払ったとみなすことにより、日本で支払う法人税の30から、A国で納めた10を控除することができます。したがって、A国の法人税が10、日本で納めるべき法人税が20(=30-10)の合計30ということになり、二重課税を解消することができます。

また、このとき注意すべき点は、外国税額控除を適用したこのA国の法人税10については、X社の損金の額に算入することはできないということです。

外国税額控除の控除限度額

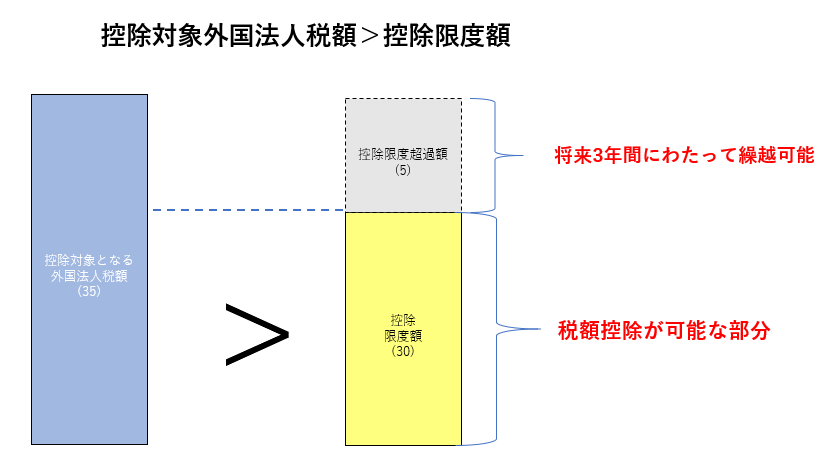

先ほどの事例では、X社が外国で納めた法人税額をそのまま日本の法人税から控除しましたが、実際には支払った外国税をそのまま控除できるケースだけではありません。

正確には外国税額控除では、支払った外国法人税額のうち、控除限度額までの金額を控除することができます。

控除限度額は以下の算式により計算します。

控除限度額=日本の法人税等の額×国外所得/全世界所得

つまり、全世界所得を基に計算された日本の法人税のうち、国外で稼得した所得に対応する部分が控除限度額となるというイメージです。

(2)上記(1)でのケースの条件を少し変えて、X社が日本で200を、A国でロイヤリティとして100の合計300の所得を得ていたとします。また、日本での納税は実効税率30%で、90になります。

X社はA国のロイヤリティ100のうち35%を外国法人税としてA国に納めているものとします。この場合に外国税額控除ができる金額は、下記の計算の控除限度額30となります。

90(日本の法人税等の額)×100(国外所得)/300(全世界所得)=30(控除限度額)

外国法人税として実際に納めたのは35ですが、外国税額控除ができるのは控除限度額の30ということになります。

このとき、外国法人税として実際に納めた35のうち控除ができなかった5(=35-30)について、翌事業年度以降3年間にわたって控除限度超過額として繰り越すことができます。

この外国税額控除の繰越規定については、次章で説明します。

また、外国で納めた税金のうち、附帯税や消費税などの所得に直接関係しない税金や、その外国での法人税率が35%を超える場合のその超える部分、外国子会社配当益金不算入制度の適用を受けた場合のその外国法人税については、この制度の適用対象外となりますのでご注意ください。

外国税額控除の繰越控除

①控除限度超過額の繰越

上記(2)の事例のように、外国で納めた法人税の額が控除限度額を超える場合には、その超える部分の金額については、翌事業年度以降3年間にわたって控除限度超過額として繰り越すことができます。

もし翌事業年度に納める外国法人税の額が翌事業年度の控除限度額に満たない場合には、繰越した控除限度超過額についても外国税額控除の適用を受けることができます。(その満たない部分の金額を限度とします。)

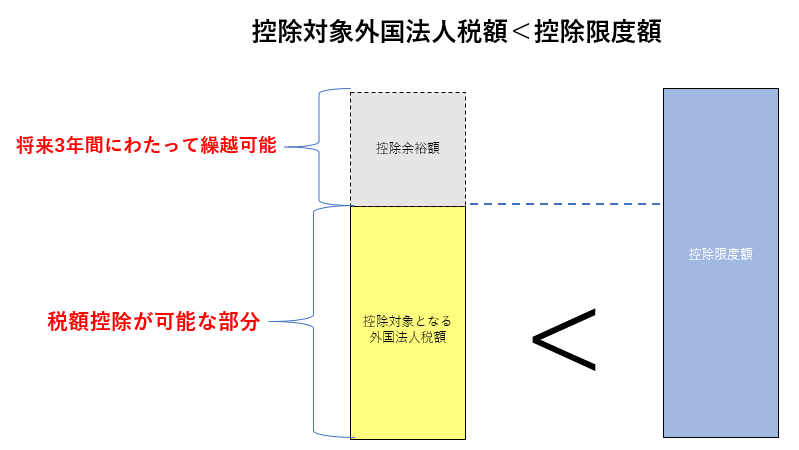

②控除余裕額の繰越

こちらについては①とは逆に、外国納めた法人税の額が控除限度額に満たない場合には、その満たない部分の金額については、翌事業年度以降3年間にわたって控除余裕額として繰り越すことができます。

その後にもし翌事業年度に外国に納める法人税の額が翌事業年度の控除限度額を超える場合には、繰越した控除余裕額についても外国税額控除の適用を受けることができます。(その超える部分の金額を限度とします。)

外国税額控除と損金算入の有利選択

これまでは外国で納めた税を日本での税金から控除するという話でしたが、外国で法人税を納めた場合にはもう一つの選択肢があります。それは、その外国法人税を損金算入することです。

外国法人税を損金算入した場合には、外国税額控除の適用を受けることはできません。したがって、外国で法人税を納めた場合には、外国税額控除と損金算入のどちらが自社にとって有利になるのかを比較する必要があります。

一般的には、外国税額控除の方が有利になりますが、その期の課税所得がマイナスになる場合には損金算入を選択する方が有利となるケースもあります。

ただし、一度損金算入を選択すると、その時点まで繰り越してきた控除限度額や控除余裕額はその時点で消滅することになるので、どちらを選択するのかについては慎重な判断が必要です。

外国税額控除の適用要件

外国税額控除を受けるためには、確定申告書等に控除を受ける金額及びその計算に関する明細を記載した外国税額控除に関する明細書等の添付及び外国所得税を課されたことを証する書類の保存をする必要があります。

このうち、外国法人税を課されたことを証する書類は、外国の税務当局から入手をする必要があります。例えば、上記のロイヤリティのケースでは、A国法人がロイヤリティを日本のX社に支払うときに、ロイヤリティから10%を源泉してA国税務当局に法人税を納付します。

その後、その現地当局より納税の証明を入手します。この証明書が外国法人税を課されたことを証する書類となります。

二重課税を防ぐ「外国税額控除管理表」

外国税額控除-個別管理表の記載方法

上記バナーに「外国税額控除管理表」を用意いたしましたのでダウンロードしてご活用ください。エクセルファイルですのですぐに利用できます。

少し面倒ですが、あとでまとめやすいように①国ごと②所得分類ごと③納税形態ごとに別々に記載していただくことをお勧めします。

また、タックススペアリング(みなし外国税額)とは現地国において実際には納付していない外国税額で現地国と日本との租税条約において規定されている外国税額になります。現在は中国などの6か国程度ですので、適用時には最新の情報をご確認ください。

まとめ

以上、法人の外国税額控除の制度について解説しました。まずは外国で法人税を払っていないかどうかを確認し、支払っている場合にはこの制度の適用が受けられるのかどうかを判断しましょう。

また、適用する場合には繰越しや損金算入の仕組みをよく理解したうえで、より有利な選択をするために長い目で見ていく必要があります。外国税額控除について不明点があればTOMAまでお問い合わせください。国際税務サービスの詳細はこちらよりご覧ください。

ご相談につきましては以下個別相談・お問合せよりご連絡ください。