2025年12月19日に令和8年度税制改正大綱が発表されました。本記事では、この中から医療機関に関連する論点を、前編・後編の2回に分けてご紹介します。

前編では、診療所の設備更新や医業承継、再編など、今後の経営判断や資金計画に影響する論点を中心にまとめました。なお、本記事は令和7年12月発表時点の大綱に即して執筆しております。今後の議論によって改正案が変更となる可能性がございますので、あらかじめご了承ください。

目次

設備投資や資産に影響する論点

今回の改正案では、診療所の設備更新や資産保有コストに係る見直しが示されています。

見直しの背景としては、制度創設時の設定額が昨今の物価上昇による取得価格の変化に対応できなくなったことがあげられます。

少額減価償却資産の特例の見直し(適用時期:令和8年4月1日~)

①適用期限:令和11年3月31日まで(現行制度から3年間延長)

②対象資産の取得価額:30万円未満 → 40万円未満

③対象外となる法人:常時使用する従業員数が400人超の法人

なお、取得価額の拡充が改正案に盛り込まれましたが、年間限度額の300万円は維持される見込みです。改正後に特例を適用する際は限度額を超えないようご注意ください。

固定資産税の免税点引き上げ(適用時期:令和9年度以後の年度分)

①家屋:20万円 → 30万円

②償却資産:150万円 → 180万円

保有している固定資産の課税標準額が上記の金額を下回ると、固定資産税の免税対象となります。自院の課税標準額については、毎年自治体に提出している償却資産申告書に記載がございますので、ご確認ください。

不動産に影響する論点

新規開業や医院の承継、再編などに伴って物件を取得する際には、不動産取得税の負担が生じます。今回の改正案では、税負担の軽減を図る措置が盛り込まれています。

不動産取得税の特例措置

①不動産取得税の計算上、不動産価格の2分の1相当額を課税標準額から控除する

※医師の重点的確保が必要とされる一定の区域で、要件を満たす診療所を新規開設または承継するために取得する不動産に係る不動産取得税が対象

②医療機関の開設者が、医療介護総合確保法に規定する認定再編計画に基づいて医療機関の再編を行い、その再編に伴って取得した一定の不動産について、不動産取得税の課税標準額の2分の1を控除する特例措置の適用期限を2年間延長する

③救急医療等確保事業を行う社会医療法人における不動産取得税については、現行制度と同様に非課税措置を講じる(固定資産税・都市計画税についても同様)

再編や医業承継に影響する論点

医療機関の再編や医業承継においては、手続きだけでなく資金面のコストも発生します。

今回の改正案では、登録免許税の軽減措置延長が盛り込まれています。

登録免許税の軽減措置

医療機関の開設者が医療介護総合確保法に規定する再編計画に基づいて取得した一定の不動産に係る登録免許税の軽減措置の適用期限を2年間延長する。

医業継続や医療法人特有の論点

医療法人の運営には、法人として医業を続けるための制度や患者対応のルール変更が日々の運用に影響を与えることがあります。今回の改正案では、医療法人特有の論点も盛り込まれました。

認定医療法人制度の延長

医業継続に係る相続税・贈与税の納税猶予措置である認定医療法人制度の適用期限を令和11年12月31日まで延長する。

特定外国人患者から受け取る診療報酬の要件緩和

特定外国人患者に対して請求する診療報酬額については、社会保険診療報酬と同一の基準額の3倍以内であり、地域における標準的な料金を超えないものとする

※特定外国人患者:自費患者である外国人であり公的医療保険に加入していない者

※要件緩和対象:社会医療法人、特定医療法人、認定医療法人、福祉病院事業法人、オープン病院事業法人及び厚生農業協同組合連合会

申告や経理業務に影響する論点

税制改正は、日常の経理業務や所得の申告内容にも影響を与えます。今回の改正案では、身近なインボイス制度と青色申告特別控除についての見直しが盛り込まれました。

インボイス制度の見直し

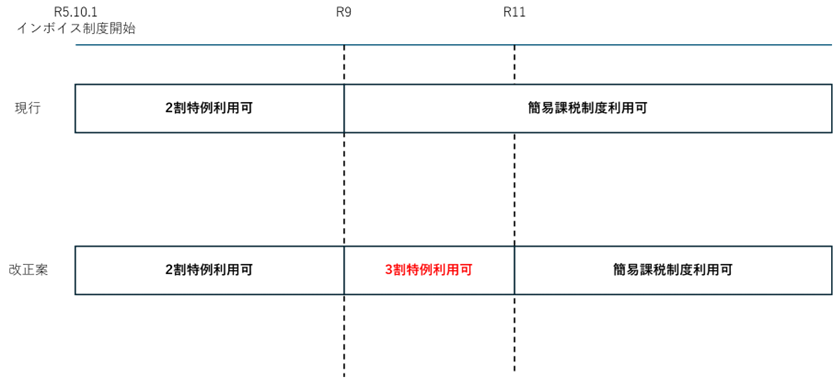

①2割特例の見直し(適用:令和9・10年に含まれる各課税期間)

令和5年10月1日より、消費税のインボイス制度が始まりました。この制度をきっかけに免税事業者から課税事業者に切り替えた先生の中には、売上税額の2割を納税する計算方法(2割特例)を選択した先生もいらっしゃるかと思います。

今回の改正では、インボイス制度導入による事務負担の増加に配慮し、経過措置として売上税額の3割を納税する「3割特例」が設けられる予定です。なお、この見直しは個人事業者に限定されている点にご留意ください。

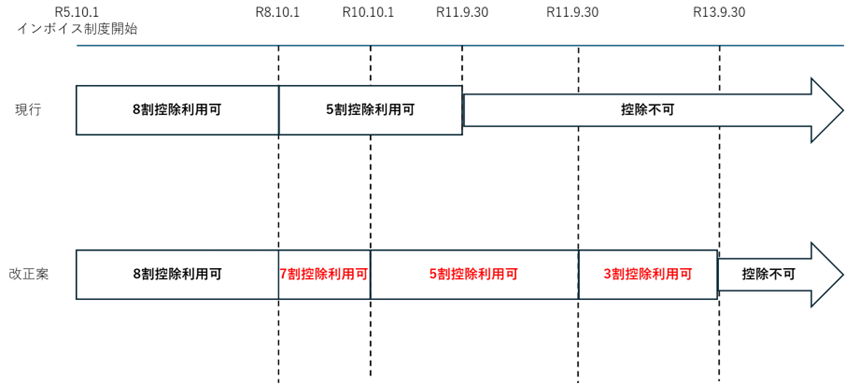

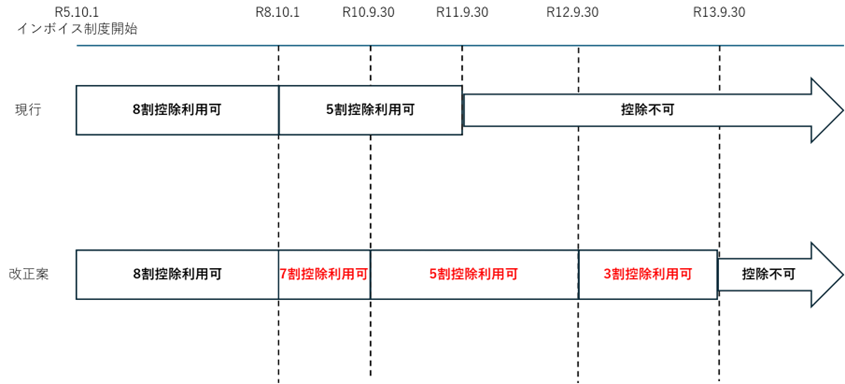

②8割控除の見直し

課税事業者が免税事業者から仕入れを行う場合、経過措置として課税仕入れに係る税額の一部を控除できる制度が設けられています。今回の改正では、小規模な事業者への配慮として上記のような見直しが図られる予定です。

青色申告特別控除の見直し

現行制度

| 控除額 | 要件 | |

|---|---|---|

| 65万円 | 複式簿記 | ①優良な電子帳簿の保存 or +②請求書データ等の自動連係 ※令和9年分以後から適用 or ③電子申告 |

| 55万円 | 複式簿記 | |

| 10万円 | 簡易簿記 | |

改正案

| 控除額 | 要件 | |

|---|---|---|

| 75万円 | 複式簿記+電子申告 | ①優良な電子帳簿の保存 or ②請求書データ等の自動連係 |

| 65万円 | 複式簿記+電子申告 | |

| 10万円 | 複式簿記(書面申告) 簡易簿記(下記以外) |

|

| 0円 | 簡易簿記(前々年の事業所得or不動産所得に係る収入金額>1,000万円) | |

ご自身の確定申告を顧問税理士に依頼している先生は多いかと思います。一定の要件を満たすことで適用できる青色申告特別控除ですが、今回の税制改正では上記のように見直しが図られる予定です。

現在書面申告している先生は、e-Taxによる電子申告に切り替えることで、控除額を55万円から65万円に増やせる可能性があります。正式に法案が成立しましたら、電子申告への切り替えをご検討いただくとよいでしょう。

また、現在電子申告している先生も、優良な電子帳簿の保存や請求書データの自動連携を行うことで、控除額を65万円から75万円に増やせる可能性があります。一方、医療法人を経営しながら個人で不動産所得がある先生の中には、10万円の控除を適用していた方もいらっしゃるかと思います。

今回の改正案では、前々年の不動産所得に係る収入金額が1,000万円を超える場合、令和9年分以後の所得税確定申告での10万円控除が適用できなくなる可能性があります。ご自身が対象になるかどうか、事前に顧問税理士に確認しておくとよいでしょう。

まとめ

今回の税制改正大綱では、個人事業主・医療法人それぞれに影響が及ぶ改正案が設けられました。改正案が成立した時に慌てないよう、どの制度が自院に適用できるのか事前に顧問税理士と相談しておくとよいでしょう。

ただ、本記事は令和7年12月に発表された税制改正大綱の内容に即して執筆しております。万が一法案が成立しない場合、税制改正大綱の内容が大きく変わる可能性もありますので、これが確定ではないという点にご留意ください。

後編では、賃上げ促進税制や基礎控除など、先生方だけでなく勤務している職員にも影響する論点を取り上げます。

TOMAには、最新の動向を継続的に把握している専門家が在籍しています。医業承継や再編などで検討中の事項がございましたら、最新情報を踏まえて整理しますので、お気軽に以下の無料相談・お問い合わせよりご連絡ください。

本記事の参考資料:

自民党「令和8年度税制改正大綱」

厚労省「令和8年度税制改正の概要」