医療機器やレセコンをはじめとした事務機器の購入など、クリニック経営には様々な資産購入が必要になります。そうした資産購入を検討されている先生方にぜひ知っていただきたいのが、取得資産を活用した節税対策、「少額減価償却資産」と「一括償却資産」制度です。

個人開業医の先生の決算月である2024年12月まで半年を切りましたが、今からでも十分間に合います。上記に加え「中小企業投資促進税制」についても紹介しますので、個人開業医はもちろん、医療法人化されたクリニックの節税にも役立つ内容です。ぜひ最後までお読みください。

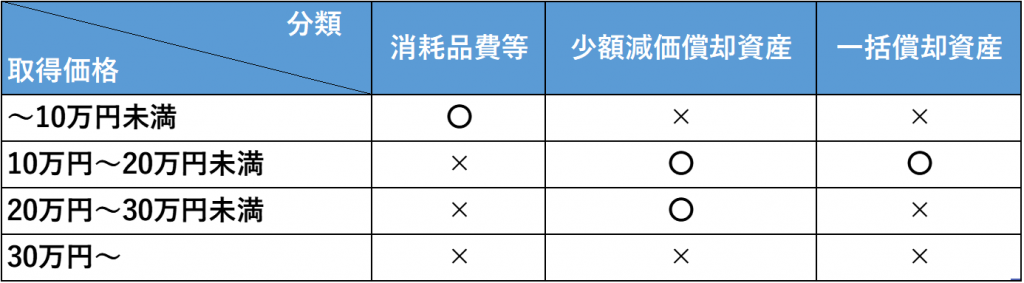

資産取得後の費用処理比較

通常、資産を取得しただけでは費用として計上できません。資産取得後に減価償却という処理を行って初めて費用となります。この減価償却には、定額法や定率法などのさまざまな方法がありますが、費用化の方法はこれだけではありません。

※取得価額10万円以上の場合、減価償却の選択も可能です

こちらの表をご覧いただくと分かる通り、取得価額が10万円以上の場合に資産計上するかどうかを判断することになります。

では、以下、表に記載している「少額減価償却資産」と「一括償却資産」とはどのような制度なのか、詳しく見ていきましょう。

少額減価償却資産

これは中小企業者等を対象に、取得価額が30万円未満の資産を取得した場合に選択できる方法です。この方法を選択することで、取得価額に相当する金額を費用として計上することができます。ただし、すべての事業者が対象となるわけではなく、一定の制限が設けられています。また、償却資産税の申告対象となる点にも注意が必要です。

<選択時の制限>

①対象となる事業者(青色申告書の提出が前提):中小企業者等

<内訳>

個人事業主:常時使用する従業員が1,000人以下

法人:資本金または出資金が1億円以下

※資本金または出資金が1億円を超える大規模法人からの出資がある場合や、適用を受ける年度の平均所得金額が15億円を超える場合は選択することができません。

②費用限度額:合計300万円

③適用期限:2026年3月31日

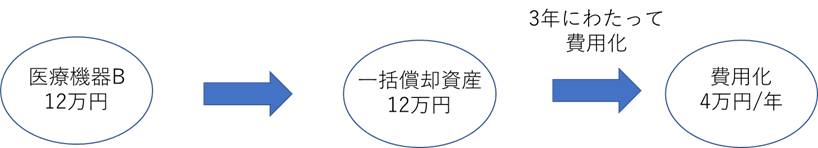

一括償却資産

これは、取得価額が20万円未満の資産を取得した場合に選択できる方法です。この方法では、個別の資産の取得価額を費用計上するのではなく、一括償却資産として計上した資産の合計金額を3年にわたって費用として計上します。少額減価償却資産とは異なり、一括償却資産は償却資産税の申告対象にはなりません。

このように、資産の取得価額によって適用できる費用化の方法が異なりますので、まずはご自身が取得した資産の購入価額を把握しましょう。これにより、取得価額の全額をその年の費用にできるかどうかが決まります。取得価額が10万円未満のものは、消耗品費などの費用科目で処理できるため、全額をその年の費用に計上することができます。

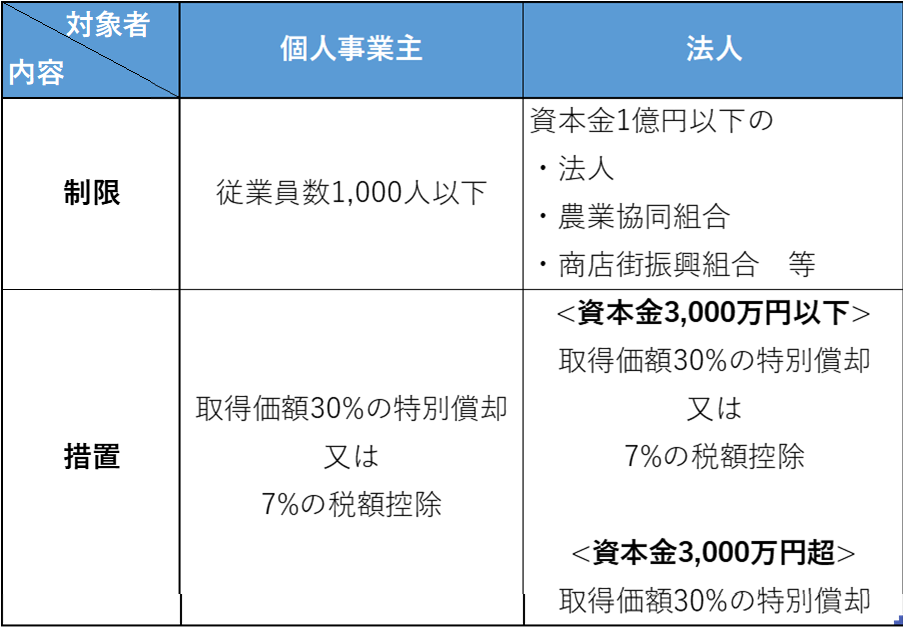

中小企業投資促進税制とは?

これは、機械装置などの対象設備を取得や制作した際に適用できる税制で、取得価額の30%を特別償却するか、もしくは7%の税額控除を受けることができます。

※税額控除の場合、法人税又は所得税の20%相当額が上限となります

個人事業主の場合は特別償却と税額控除のどちらかを選択できますが、法人の場合は資本金の額によって制限がかかるためご注意ください。

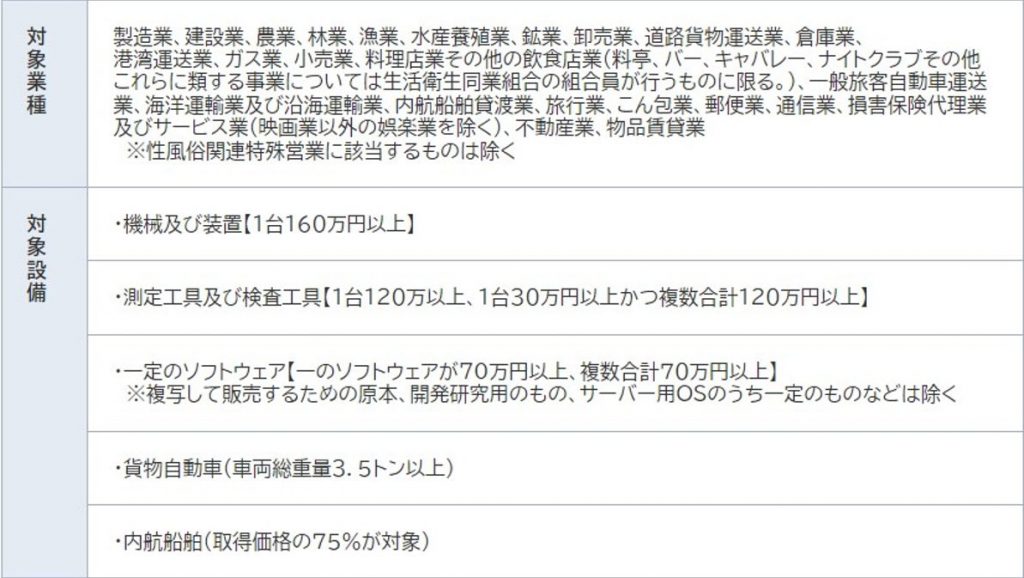

※医療機関の場合、サービス業に該当します。

対象設備として5つ挙げられていますが、医療機関の場合は「ソフトウェア」に該当するケースが多いかと思います。例として、レセコンを購入したケースで考えてみましょう。※中古で購入した場合は対象外となります

具体例

レセコン一式 200万円

<内訳>

・ハードウェア部分(パソコン本体など)50万円

・ソフトウェア部分 150万円

この場合、税制適用の対象はソフトウェア部分の150万円です。パソコン本体などのハードウェア部分50万円は対象になりません。そのため、購入時の見積書などから金額を確認することが必要です。続いて、計算例も見てみましょう。

計算例

・ソフトウェアの取得価額 150万円

・耐用年数5年

・償却率 0.2

※事業年度初日に取得と想定

<特別償却>

減価償却費:150万円 × 0.2 = 30万円

特別償却 :150万円 × 30% = 45万円

資産購入年度の経費計上額:75万円

※控除上限額との比較

10万5千円 < 20万円 ∴10万5千円

<税額控除>

法人税(所得税)額:100万円

控除税額:150万円 × 7% =10万5千円

控除上限額:100万円 × 20% = 20万円

資産購入年度の税額:100万円 - 10万5千円 = 89万5千円

※控除上限額を控除額が上回り控除しきれなかった額は、1年間繰越が認められています

特別償却と税額控除のどちらが有利になるかは、貴院の経営状況によりますので、実情に合った方を選択してください。以下の医療機器は、「機械及び装置」で申告したものの「器具及び備品」に該当するとして否認された資産の一部です。

今回はソフトウェアを例にご紹介しましたが、機械および装置の取得でこの税制の適用を検討する場合、その資産が本当に中小企業投資促進税制の対象資産に該当するかを確認する必要があります。判断に迷った場合は、担当の税理士に問い合わせてみましょう。

<機械及び装置ではなく器具及び備品に該当する医療機器>

・超音波診断装置

・人工腎臓装置

・CTスキャナ装置

・歯科診療用椅子 など

出典:国税庁

医療用機器等の特別償却

必要なものとはいえ、医療機器は高額な場合が多く、購入する医療機関にとっては大きな負担となります。また、取得した資産は定められた耐用年数に応じて費用化するため、資金面で苦慮することもあるでしょう。そのため、高額な医療機器を取得した場合に受けられる税制上の優遇措置が設けられています。

<対象>

青色申告書を提出している個人又は法人

<対象資産>

対象となる医療機器ですが、まず「取得価額500万円以上」が前提となります。その上で、下記の要件のいずれかを満たす必要があります。

・高度な医療の提供に資するものとして、厚生労働大臣が財務大臣と協議して指定した医療機器

※医療法第30条の14第1項に規定されている構想区域等内の病院又は診療所の場合、厚生労働大臣が定める要件を満たすものに限る

・医薬品、医療機器等の品質、有効性及び安全性の確保等に関する法律第2条第5~7項に規定され、厚生労働大臣が指定した日の翌日から2年以内の医療機器

<措置内容>

普通償却額+特別償却額(取得価額の12%)を費用計上

続いて、具体的な計算例を見ていきましょう。

●計算例

※定額法で計算しています

X線診断装置 600万円

耐用年数 6年

償却率 0.167

※事業年度初日に取得したとする

<普通償却額>

600万円 × 0.167 = 100万2千円

<特別償却額>

600万円 × 12% = 72万円

<資産購入年度の経費計上額>

100万2千円 + 72万円 = 172万2千円

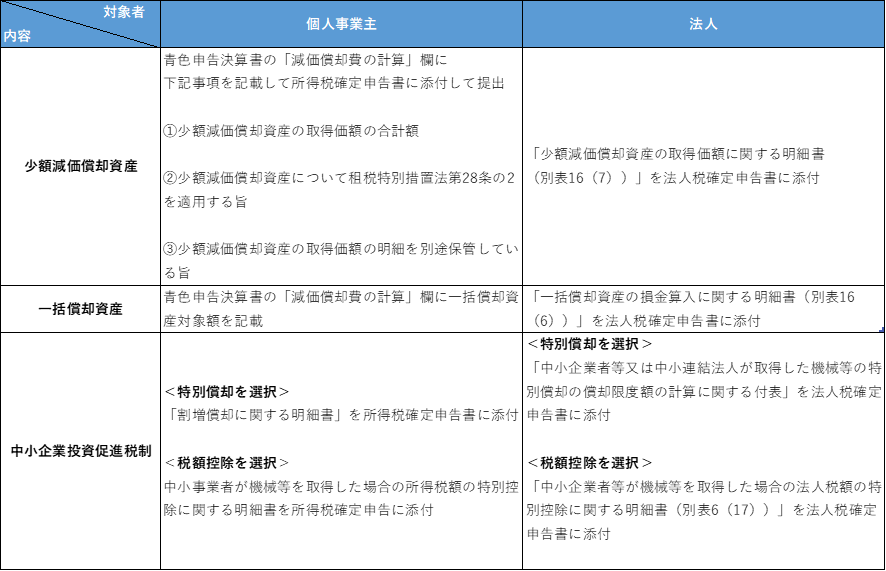

添付書類の確認

ご紹介した節税方法ですが、適用する際は申告時に下記の書類を添付する必要があります。このほか、法人の場合は別途適用額明細書の記載も必要です。

その他の節税対策

今回は、資産の取得に焦点を当てた節税対策をご紹介しましたが、前年を超える賃上げを行うことも節税対策に繋がります。特に、令和6年度診療報酬改定に組み込まれていたベースアップ評価料を用いた賃上げも対象となります。TOMAのブログでは、ベースアップ評価料や賃上げ促進税制について分かりやすく解説しています。ご興味のある方は、ぜひこちらのブログもご覧ください。

TOMAのサービス紹介

節税対策といっても、さまざまな方面からのアプローチが考えられます。貴院の実情に合うものもあれば、合わないものもありますので、制度内容をよく確認し有利になる方法を探しましょう。自院の節税対策でお悩みの方は、弊社で提供している下記のサービスをご検討ください。

また、現在の顧問税理士・会計士に不安がある病院・医院様、他の顧問税理士・会計士の意見も聞いてみたいという病院・医院様に向けたセカンドオピニオンサービスも提供しています。「税金を減らせるのか」「医療法の観点から見て間違っていないか」など、第三者としてアドバイス致します。こちらもご興味ありましたら是非ご検討ください。

今回のブログの内容ついてご不明点などありましたら、下記よりお気軽にご相談ください。