今回は「概算経費の特例」についてお話したいと思います。

「概算経費の特例」という言葉は、個人開業医の先生であれば一度は顧問税理士から聞いたことがあるのではないかと思います。節税になるとか・・・でもどうして節税になるのでしょう?実例を交えてご説明したいと思います。

概算経費の特例、「租税特別措置法26条」とも呼ばれます。

ざっくりと説明すると、

「小規模なクリニックは、経費をきちんと計算するのは事務負担が大きいだろうから、経費計算を概算で行ってもよいですよ」というものです。事務処理に追われて本来の医業に集中できなくなるようなことを防ごう、というのが本来の制度趣旨になっています。

ここで注目すべきは、概算でも実際にかかった経費でも、要件を満たせばどちらを使っても構わない、というところです。両方計算してみて有利な方を採用すればよいのです。

ただし、概算経費を使えるのは社会保険診療をするのに使った経費のみ。自由診療の為に使った経費は実際にかかった金額で計算する必要があります。

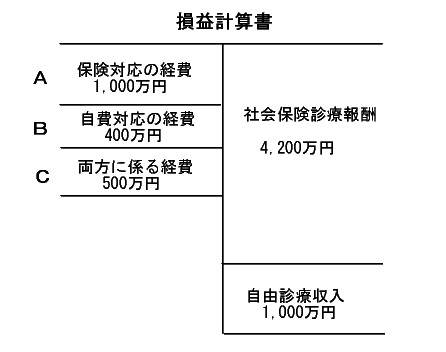

実例でご説明しましょう。ある歯科クリニックの損益計算書です。

※わかりやすくする為、簡易的に計算しております。ご了承下さい。

Aの1,000万円は社会保険診療報酬に対応する経費、つまり概算で計算してもよい部分です。

Bの400万円は自由診療に対応する経費(たとえばインプラント治療の技工物など)なので、概算経費の対象とはなりません。

Cは給与や交通費など、社会保険・自費両方に係る経費です。社会保険分と自費分に分けましょう。

1.まず、自費率を使って自費分を抜き出します。自費率は以下のように求めます。

自費率=(自由診療収入÷総診療収入)×調整率

調整率は診療科によって異なります。歯科の場合75%です。

よって自費率は (1,000万円÷5,200万円)×75%=14.42%

500万円×14.42%=72.1万円 よって自費分の経費は72.1万円となります。

2.自費分を抜き出した残りが社会保険分になります。

500万円△72.1万円=427.9万円 よって社会保険分の経費は427.9万円となります。

では、概算経費と実額経費をそれぞれ計算してみましょう。

【概算経費】

社会保険分に該当するAの1,000万円と、Cの社会保険分427.9万円は、

概算で計算してもよい部分です。

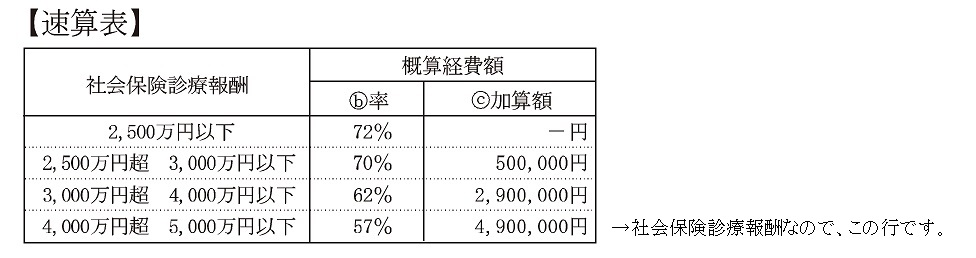

概算経費は速算表を使って計算します(速算表は確定申告書に載っています)。

★社会保険分の経費:社会保険診療報酬(損益計算書より4,200万円)×57%+490万円=2,884万円

次に自費分の経費を算出します。Bの400万円とCの72.1万円の合計額になります。

★自費分の経費:400万円+72.1万円=472.1万円

★の金額を足した額が、概算経費を使う場合の経費合計額になります。

よって概算経費は、2,884万円+472.1万円=3,356.1千円 になります。

【実額経費】

実額経費は損益計算書そのまま、1,000万円+400万円+500万円=1,900万円 になります。

実額・概算、それぞれの経費が出せました。どちらがおトクか比べてみましょう。

概算経費 3356.1万円 > 実額経費 1,900万円

経費はたくさんあったほうが、税金はおトクになりますね。

よってこちらのクリニックの場合、概算経費を使った方が税金はおトクになるのです。

なお、この特例を使うには要件があります。

1. 社会保険診療報酬が5,000万円以下、かつ自費を含めた全ての収入が7,000万円以下であること。

2. 確定申告書にこの特例を使って計算したことを記載すること

場合によっては実額経費の方が有利になることもありますが、もし概算経費を使うことをご検討したことがなければ、一度試算してみてもよいかもしれません。

自分で計算するのは難しい・・・と思われましたら、ぜひTOMAヘルスケア事業部にお問い合わせ下さい。貴院の数字で試算の上、わかりやすくご説明させていただきます。