今回は学校法人の税制優遇措置について説明していきたいと思います。

平成29年度税制改正を踏まえた学校法人の税制優遇措置

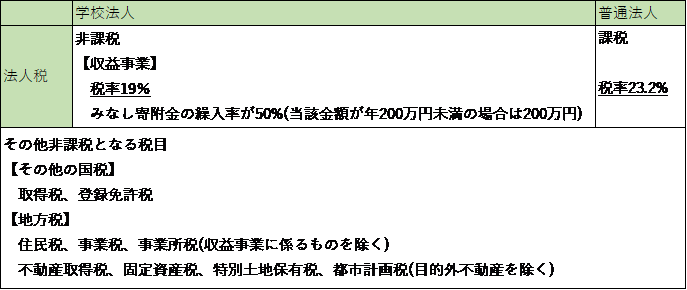

私立学校を設置する学校法人については、種々の税制上の優遇措置が講じられています。例えば、法人税・事業税は収益事業から生じた所得に対してのみ課税され、収益事業から生じた所得に対しても、法人税の税率は軽減税率が適用されています。

また、学校法人が直接保育又は教育の用に供する不動産に関しては不動産取得税・固定資産税が非課税とされています。

学校法人の課税・非課税について

・学校法人の収益事業に関わる法人税は19%

みなし寄附金の繰り入れ率50パーセント(当該金額が年200万円未満の場合は200万円)

・収益事業を除く法人税は非課税

・所得税、登録免許税は非課税

・住民税、事業税、事業所税(収益事業に係るものを除く。)

不動産取得税、固定資産税、特別土地保有税、都市計画税(目的外不動産を除く)も非課税

また平成14年度から、私立大学における受託研究収入は、原則として収益事業の範囲から除かれることとされています。つまり非課税となりますが条件が3点ありますので、下記に表しますとこのようになります。

概要を表にまとめました。

上の表に記載されている収益事業ですが、平成29年度の税制改正にて「受託研究の非課税措置の拡充」として、要件が緩和されました。

税制改正後の新たな要件

以下の(1)又は(2)を満たすこと

(1)受託研究に係る契約又は協定において、当該研究の成果の全部又は一部が学校法人に帰属する旨が定められているもの

(2)受託研究に係る契約又は協定において、当該研究の成果について学術研究の発展に資するため適切に公表される旨が定められていること

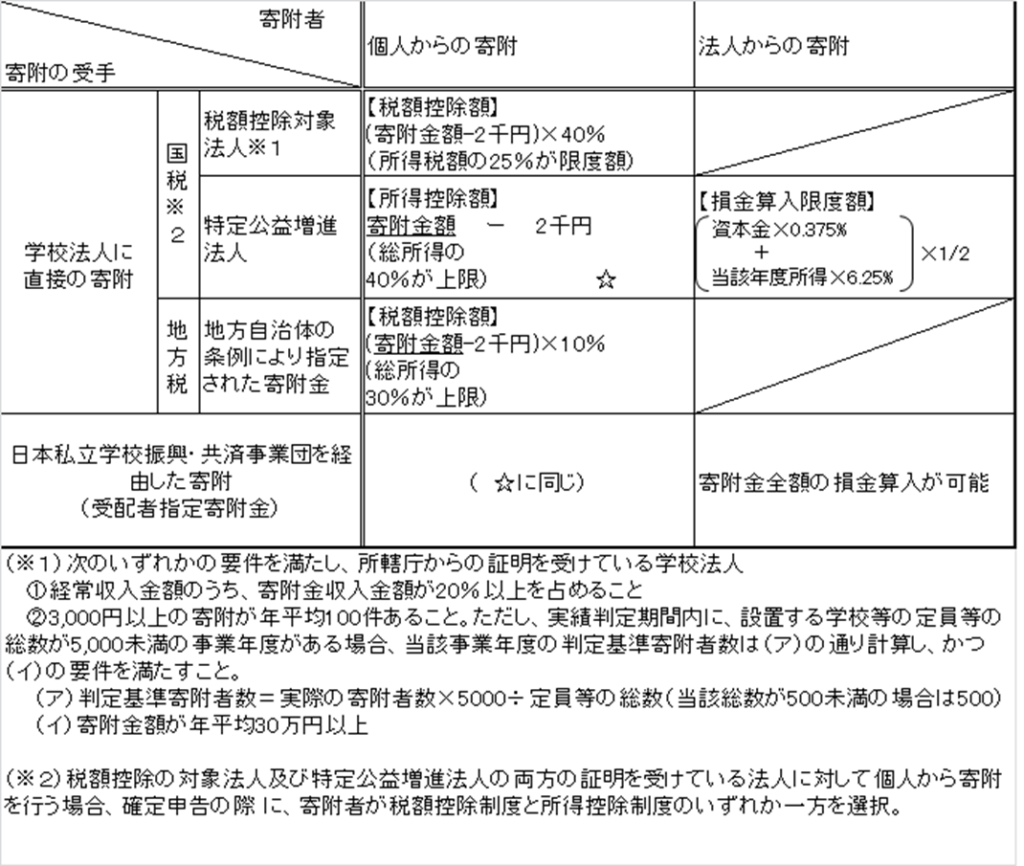

制度の詳細は文部科学省HPをご覧ください。また、学校法人に寄附した方についても、税制上の優遇措置が講じられています。

非課税とされる条件

以下の条件になります。

・受託研究の実施期間が3か月以上であること

・受託研究の結果に生じた知的所有権等の研究成果の帰属に関する事項が契約書などに明確に定められていること。

・受託研究の研究成果の公表に関する事項が、契約書などに明確に定められていること。

学校法人への寄付について

制度自体は少々込み入った部分もありますが、学校法人に寄附したときに損金算入を受けるための手続きは以下の手順を踏めば容易に行うことができます。

(下記は個人の寄附を例とします。)

・確認

寄附をする前に、学校法人のホームページを見たり問い合わせたりして寄附の控除について確認する。(注意)控除ができない学校も有り。

・寄附

学校法人が定めたフォーマットに従って寄附をする。

・領収書と証明書の受け取り

寄附したときに発行される領収書と、控除するための特定公益増進法人の証明書などを受け取る。

・確定申告

確定申告書に領収書と証明書を添付して申告する。

まとめ

優遇措置をうまく活用して税金を納めたいですね。税金のことで不明点等ございましたら、是非TOMAグループにご相談下さい。