令和5年度税制改正で注目のポイントをまとめました。

令和5年度税制改正大綱のまとめは下記よりダウンロードいただけます。

目次

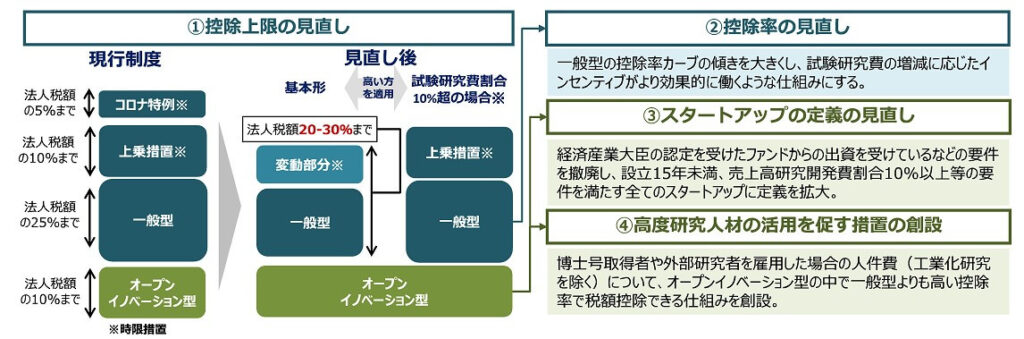

試験研究を行った場合の税額控除制度

試験研究を行った場合の税額控除制度(研究開発税制)は、研究開発を行う企業が、法人税額から試験研究費の一定割合を控除できる制度をいう。民間企業の研究開発投資を維持・拡大することによるイノベーション創出に繋がる中長期的・革新的な研究開発を促し、日本の成長力・国際競争力を強化することを目的としている。

概要

今回の税制改正では、研究開発税制について一般型の見直しとともにスタートアップとの共同研究や高度研究人材の活用を促進するためオープンイノベーション型の見直し、さらにデジタル化への対応などの観点から範囲の見直しを行う。

出典:経済産業省 令和5年度(2023年度)経済産業関係 税制改正について

(1)一般試験研究費の額に係る税額控除制度についての見直し

①税額控除率を次のとおり見直し、その下限を1%(現行は2%)に引き下げた上、その上限を14%とする特例の適用期限を3年延長する。

(イ) 増減試験研究費割合が12%超11.5%+(増減試験研究費割合-12%)×0.375

(ロ) 増減試験研究費割合が12%以下11.5%-(12%-増減試験研究費割合)×0.25

②令和5年4月1日から令和8年3月31日までの間に開始する各事業年度の控除税額の上限について、増減試験研究費割合が4%を超える部分1%当たり当期の法人税額の0.625%(5%を上限とする。)を加算し、増減研究費割合がマイナス4%を下回る部分1%当たり当期の法人税額の0.625%(5%を上限とする。)を減算する特例を設ける。

ただし、試験研究費の額が平均売上金額の10%を超える場合には、上記の特例と試験研究費の額が平均売上高の10%を超える場合における控除税額の上限の上乗せ特例とのうち控除税額の上限が大きくなる方の特例を適用する。

③試験研究費の額が平均売上金額の10%を超える場合における税額控除率の特例及び控除税額の上限の上乗せ特例の適用期限を3年延長する。

④基準年度比売上金額減少割合が2%以上等の場合における控除税額の上限の上乗せ特例は、適用期限(令和5年3月31日)の到来をもって廃止する。

(2)中小企業技術基盤強化税制についての見直し

①増減試験研究費割合が9.4%を超える場合の特例について、増減試験研究費割合が12%を超える場合に次のとおりとする特例に見直した上、その適用期限を3年延長する。

(イ)税額控除率(12%)に、増減試験研究費割合から12%を控除した割合に0.375を乗じて計算した割合を加算する。

(ロ)控除税額の上限に当期の法人税額の10%を上乗せする。

②試験研究費の額が平均売上金額の10%を超える場合における税額控除率の特例及び控除税額の上限の上乗せ特例の適用期限を3年延長する。

③基準年度比売上金額減少割合が2%以上等における控除税額の上限の上乗せ特例は、適用期限の到来(令和5年3月31日)をもって廃止する。なお、税額控除率は現行と同じ17%を上限とする。

(3)特別試験研究費の額に係る税額控除制度についての見直し

①関係法令の改正を前提に、対象となる特別試験研究費の額に、特別新事業開拓事業者との共同研究及び特別新事業開拓事業者への委託研究に係る試験研究費の額を加え、その税額控除率を25%とする。

「特別新事業開拓事業者」とは、産業競争力強化法の新事業開拓事業者のうち同法の特定事業活動に資する事業を行う会社で、その経営資源が、その特定事業活動における高い生産性が見込まれる事業を行うこと又は新たな事業の開拓を行うことに資するものであることその他の基準を満たすことにつき経済産業大臣の証明があるものをいう。

また、共同研究及び委託研究の範囲は、現行の研究開発型ベンチャー企業との共同研究及び研究開発型ベンチャー企業への委託研究と同様とする。

②対象となる特別試験研究費の額に一定の要件の全てを満たす試験研究に一定の人件費の額を加え、その税額控除率を20%とする。

③対象となる特別試験研究費の範囲から、研究開発型ベンチャー企業との共同研究及び研究開発型ベンチャー企業への委託研究に係る試験研究費を除外する。

④特別試験研究費の対象となる特別試験研究機関等との共同研究及び特別研究機関等への委託研究について、特別研究機関等の範囲に福島国際研究教育機構を加える。

その他にも、試験研究費の範囲についての見直しとして、対価を得て提供する新たな役務の開発に係る試験研究のために要する一定の費用は、既に有する大量の情報を用いる場合についても対象とする。

一方で、性能向上を目的としないことが明らかな開発業務の一部として考案されるデザインに基づき行う設計及び試作に要する費用を除外する。また、分割等があった場合の調整計算の特例の適用を受けるための手続きの見直し等の措置を講ずる。

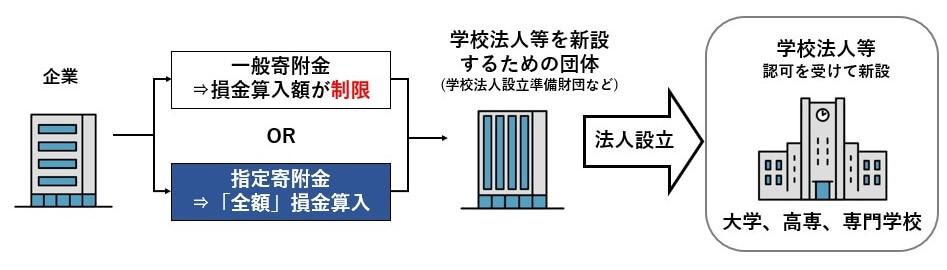

法人が大学、高等専門学校等を設置する学校法人等の設立を目的とする法人に対する寄附

民間企業の教育への積極的な関与による人材の育成を期待することから寄附金の税制の枠組みを整備し、大学や高等専門学校を設立するための企業による寄附を促す。指定寄附金は、全額損金算入が認められる。

出典:「令和5年度(2023年度)経済産業関係 税制改正について」(経済産業省)を加工して作成

概要

法人が大学、高等専門学校又は一定の専門学校を設置する学校法人又は準学校法人の設立を目的とする法人(以下「学校法人設立準備法人」という。)に対して支出する寄附金のうちいずれにも該当するもので、その学校法人設立準備法人から財務大臣に対して届出があった日から令和10年3月31日までの間に支出されるものを、指定寄附金とする。

①その学校法人又は準学校法人の設立前に、その設立に関する認可があることが確実であると認められる場合においてされる寄附金で、その設立のための費用に充てられるものであること。

②募集要綱に、学校法人設立準備法人の設立後5年を超えない範囲内において募集要綱で定める日までに大学、高等専門学校又は一定の専門学校の設置に係る認可を受けなかった場合には、残額を国または地方公共団体に寄附する旨の定めがあること。

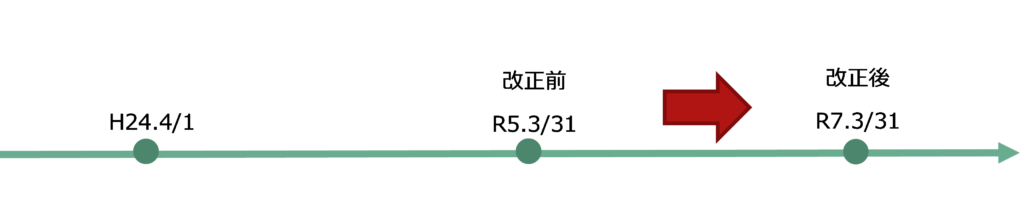

中小企業者等の法人税の軽減税率の特例の適用期限延長

改正概要 【適用期限令和7年3月31日まで】

改正前:平成24年4月1日~令和5年3月31日までの間に開始する事業年度

改正後:平成24年4月1日~令和7年3月31日までの間に開始する事業年度

適格請求書等保存方式に係る見直し

改正概要

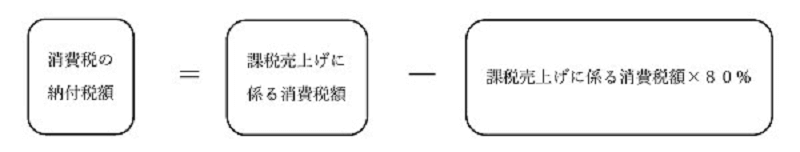

【適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置】

(1)小規模事業者に係る税額控除に関する経過措置・免税事業者がインボイス発行事業者となったことにより事業者免税点制度の適用を受けられないこととなる場合、納付税額について課税標準額に対する消費税額の2割となる経過措置期間を3年間とする。

この適用を受けようとする場合には、確定申告書にその旨を付記する。・上記の適用を受けたインボイス発行事業者が、適用を受けた翌課税期間中に、簡易課税制度の適用を受ける届出書を提出したときには、提出した日の属する課税期間から簡易課税制度の適用を認める

出典:財務省 令和5年度税制改正の大綱の概要

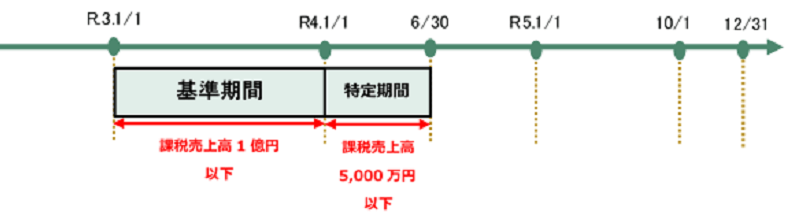

(2)基準期間における課税売上高が1億円以下又は特定期間における課税売上高が5,000万円以下である事業者の課税仕入れに係る支払対価の額が1万円未満である場合、令和5年10月1日から令和11年9月30日までの6年間帳簿のみの保存による仕入税額控除を認める。

(3)売上げに係る対価の返還等に係る税込み価額が1万円未満である場合には、その適格 返還請求書の交付義務を免除する。

(4)適格請求書発行事業者登録制度についての見直し・免税事業者がインボイス発行事業者の登録を課税期間の初日から受けようとする場合、課税期間の初日から起算して15日前の日までに登録申請書の提出をしなければならない。

・インボイス発行事業者が登録の取り消しを課税期間の初日から求める場合、課税期間の初日から起算して15日前の日までに届出書を提出しなければならない。

・免税事業者がインボイス発行事業者の登録を10月1日後に行う場合、登録申請書に、提出する日から15日を経過する日以後の日を登録希望日として記載する。

(5)令和5年10月1日からインボイス発行事業者の登録を受けようとする事業者が、その申請期限後に提出する登録申請書に記載する困難な事情については、運用上、記載がなくとも改めて求めない。

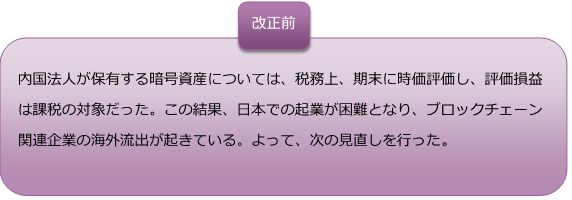

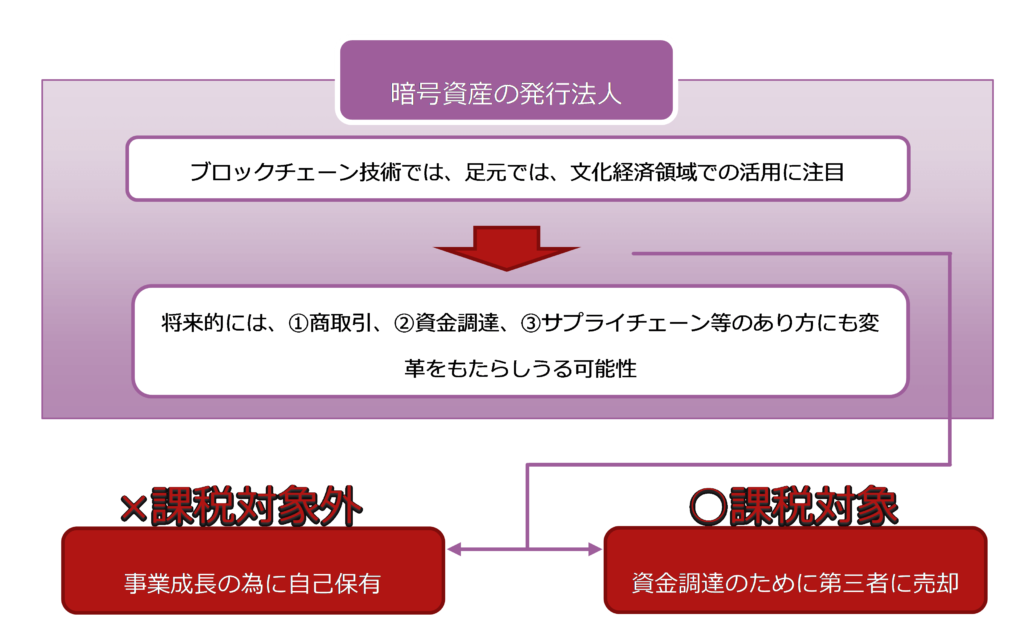

暗号資産の期末時価評価課税に係る見直し

①法人が事業年度末において有する暗号資産のうち時価評価により評価損益を計上するものの範囲から次の要件に該当する暗号資産を除外する。

・自己が発行した暗号資産で発行時から継続して保有しているもの

・他者に移転できないような技術的措置や一定の信託財産とされているもの

②自己が発行した暗号資産について、その取得価額を発行に要した費用の額とする。

③法人が暗号資産交換業者以外の者から借り入れた暗号資産を譲渡した場合、その譲渡をした日の属する事業年度終了時までにその暗号資産の種類と同様の暗号資産の買戻しをしていないときは、その時においてその買戻しをしたものとみなして計算した損益相当額を計上する。

出典:経済産業省 令和5年度(2023年度)経済産業関係 税制改正について

令和5年税制改正を分かりやすく動画で解説!シリーズ

>>令和5年税制改正を分かりやすく解説!【NISA編】

>>令和5年税制改正を分かりやすく解説!【スタートアップ支援編】

>>超速報!令和5年税制改正を分かりやすく解説!【生前贈与編】

>>令和5年税制改正を分かりやすく解説!【暗号資産編】

>>令和5年税制改正を分かりやすく解説!【インボイス制度 前編】

>>令和5年税制改正を分かりやすく解説!【インボイス制度 後編】

>>令和5年税制改正を分かりやすく解説!【見直し案まとめ編】

まとめ

今回は令和5年度税制改正で注目のポイントをご紹介しました。セミナーも行っていますので、是非ご参加ください。

速報版!令和5年度 税制改正解説&対策セミナー〔オンライン〕

2023年 2月21日(火)10:30~12:00

>>セミナーの詳細・お申込みはこちらから

税務・会計セミナー一覧表はこちらから

ブログ監修 TOMA税理士法人

TOMAコンサルタンツグループ株式会社 法人経営支援部

書類作成や申告業務などの税務・会計業務はもちろん、そこから見えてくる課題をわかりやすくご説明し、改善策をご提案します。企業の規模・業種を問わず、最適なサービスを提供いたします。