毎年、決算が近づくと「どのような決算対策ができるか」とお悩みの経営者の方もいらっしゃるのではないでしょうか。しかし、そもそも決算対策とは、単なる節税のことではありません。「自社が目指す“理想の姿”を実現する経営を行う」ための対策のことです。

そこで、本ブログでは、本来の決算対策に不可欠な“経営者の意識”をはじめ、決算対策を成功させる方法、“良い決算書”を作成するための注意ポイントなど、決算に役立つ情報をお伝えします。

決算対策は、税務面はもちろん、自社の長期的な経営においても非常に大切です。また、適切な決算対策は企業の経営戦略上も有効活用できるため、節税や株主・金融機関・税務署対策だけで終わらせてしまうのは大変もったいないと考えます。決算直前になって慌てないためにも、このブログの内容をぜひお役立てください。

目次

決算直前で慌てない! 決算対策で成功するためには?

決算対策には“経営者の意識”が不可欠

“経営者の意識”こそ、決算対策の肝です。なぜなら、決算対策とは、単なる節税や税務署対策などの税務的な施策ではなく、経営施策の一つだからです。「今期はこういう決算数字にしたい」といった設定目標を達成して、自社が企業として目指す姿を実現するために行うのが決算対策の基本です。

決算期というマイルストーンを置いて、目標に向かうための適正な経営判断や、さらに長期的な経営に役立つ判断を行うためのものでなくてはいけません。

このように、決算対策とは“経営”のために行うべきものであり、自社が目標とする数字に正しく着地するために行うものです。決して、「決算対策=節税」ではないのです。さらに、経営者の方が「目標を持って、その数字を達成していくんだ」という意識を持っていないと、“成り行きの経営”になってしまい、会社を長続きさせることはむずかしいでしょう。

そうならないためにも、常に決算数字を意識しながら経営状態を把握して、“先”を見越すことが大切です。

決算の数ヵ月前から予測をしておく

具体的な決算対策として、「常に決算月を見据えながら、その数ヵ月前から今期の利益や資金繰り、納税資金などをあらかじめ予測しておく」ことが基本になります。あらかじめ準備をしておけば、決算作業を短期間でスムーズに済ませることもできます。

事前の対策を進めるなかで、自社にとって必要かつ無駄にならない節税などの具体的な施策を行っていきます。

創業から数十年と経営を続けている多くの企業様をお手伝いしてきた私たちTOMAが実感しているのは、「長い歴史を持つ企業の経営者の方々は、決算対策を重視し、決算の数ヵ月前から対策に取り組んでいらっしゃる」ということです。

自社の“未来”づくりのために、決算が良い機会に

また、安定成長を続けている企業ほど、今後の資金繰りを考えるために、納税額の予測などの決算対策を意識している傾向があります。

決算直前になって慌てて対策を講じていては、さまざまなリスクに臨機応変に対応する余裕がなくなってしまいます。しかし、早いタイミングで決算処理を進めていけば、適切な経営判断はもちろん、後述する金融機関対策や株主対策などにも効果的な“自社の経営に役立つ決算書”をつくることも可能になるなど、さまざまなメリットがあります。

経営者の方が「完成した決算書を見て、初めて自社の決算数字を知る」のではなく、「決算前から予測や見込みを立てておく」ことが、決算対策の成功につながります。そして、「経営を長く続けていくためには何が必要か」ということを考えて、自社の“未来”をつくっていくためにも、決算を良い機会と捉えることが重要です。

節税だけに終わらない決算対策で大切なこと

決算対策は社外へのアピールにも役立つ

決算の目的の一つに、「株主や金融機関などの外部関係者に対して、自社の経営状況を見せる」ことがあります。

たとえば、金融機関が融資判断を行う際には「債務超過になっていないか」という点を重視しますから、自社の債権・債務をきちんと確認・把握し、精算すべきものは処理を行って、できるだけシンプルな貸借対照表にしておくことも重要な決算対策の一つです。

そのような社外への見せ方も踏まえた“良い決算書”というものも意識して、決算対策を行いましょう。

“良い決算書”と、その効果とは?

“良い決算書”とは、自社の経営状況を正しく表す“正確性”や、毎年同じ取引には同じ経理処理を行うことで経年比較が容易にできる“継続性”などを担保していて、長期的な経営判断に役立つものを指します。また、“良い決算書”は、「自社を PRするための重要かつ有効な資料」にもなります。

たとえば、金融機関から融資を受ける企業は、決算書のつくり方を工夫することで、自社の健全性や安定性、将来性などをアピールすることができます。決算書の内容は金融機関の格付けに影響することもありますから、自社にとって不利にならないような見せ方が大切です。

さらに、補助金や助成金などを受けるためにも、要点を押さえた“良い決算書”を作成することが重要です。

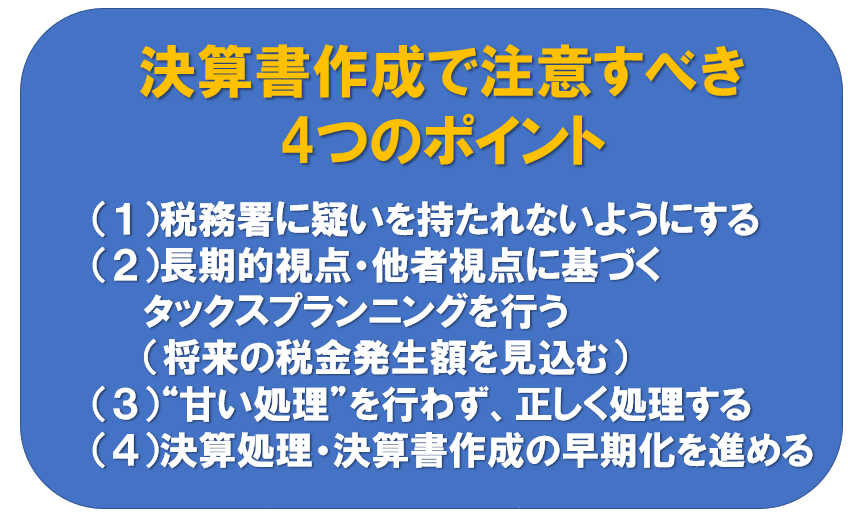

決算書作成で注意すべき 4つのポイント

決算書を作成する際、経営者の方が理解・注意すべきポイントが4つあります。税務調査の回避や対外的な信頼性向上にも役立ちますので、ぜひご参考にしてください。

(1)税務署に疑いを持たれないようにする

決算に関して、企業にとっての負担軽減の一つは「税務調査が来ない」ということです。「決算書できちんと説明すれば問題なかったのに、説明しなかったばかりに調査を受けた」という事態を避けるために、以下に気をつけましょう。

●決算書・内訳書などに詳細を記載し、不明瞭な箇所をなくす。

税務署に対して、決算書の内容を一つ一つ見ながら説明することはできません。ですから、あいまいな部分をなくして、「決算書を見ただけで詳細がわかる」「誰が見ても、意味を正しく理解できる」ような記載を心がけましょう。

●正確性を担保するために、丁寧な記載を意識する。

決算書の基本であり、不可欠なものが正確性です。「合うべき数字が合っていない」など、正確性に欠ける決算書や申告書は、税務署に必ずチェックされるので注意が必要です。

●書面添付制度も活用する。

申告書を税務署に提出する際、書面添付制度を活用すれば、税務調査の実施前に税理士が意見陳述を行うことができます。

(2)長期的視点・他者視点に基づくタックスプランニングを行う(将来の税金発生額を見込む)

会社経営は“長期戦”です。経営面はもちろん、税理面でも、短期的な利益よりも長期的な成長を重視しましょう。

●決算時の納税の有利・不利だけでなく、将来への影響なども考慮した決算処理を行う。

「今期だけ良ければいい」という節税を行うのではなく、たとえば、将来の相続による税金発生なども含めて、「その処理が将来的に自社にもたらす結果」も考なければいけません。そのような“見えないリスク”に気づくために、客観的な他者視点や専門的見解も役に立ちます。

●全利害関係者に損のない税務処理を選択し、納得してもらえる表示・表記を行う。

従業員はもちろん、株主や金融機関などの社外の利害関係者が決算書を見たときに、それぞれの税務処理の理由が分かり「正しい処理をしている」と納得できて、皆に不利益が生じない表示・表記が大切です。

(3)“甘い処理”を行わず、正しく処理する

「今期は利益を多く計上しよう」など、短絡的に“甘い処理”を行うと、結果として“甘い経営判断”につながる恐れがあります。さらに、粉飾決算と捉えられるリスクもあるので要注意です。

●適切な経営判断の材料になるように、経営の実態を正しく反映する。

自社の“正しい経営状況”が反映されていない決算書を見ても、“正しい経営判断”はできません。たとえば、賃借対照表が実態と異なると、資産・負債の現状を把握できないだけでなく、将来的な予測も正しく行えないため、誤った経営判断を下す危険性があります。

●収益・費用の計上について、自社にあった計上基準や経理処理を継続する。

毎年、同じ考え方・やり方で、正しい処理を継続することが大事です。長期的視点に基づいた適正な処理ができますし、前年比較などを正確に行えるので、間違いのない経営判断が可能になります。

(4)決算処理・決算書作成の早期化を進める

コロナの感染拡大など、社会情勢の急速な変化に対して素早いリアルタイムな経営判断を行うためにも、普段から前倒しで決算処理や決算書作成を進めていきましょう。

●毎月、もしくは決算日の半年前、3か月前、1か月前など、定期的に節税や決算数字の予測を行う。

自社の“今後”を判断するためには、最新の経営状況に基づいた予測を継続的に行うことが有効です。

●決算日から2ヵ月後の決算書確定を前倒し、タイムラグなく経営に活かす。

決算申告期限が決算の2ヵ月後ですから、その2ヵ月間をかけて確定させている企業が多いかもしれません。しかし、社会がスピード化するなかで、「2ヶ月前の前期決算の数字を見て、今期の経営に活かす」のでは遅すぎると言えます。早めに前期数字を確定して、リアルタイムかつ正しい経営判断に活かしましょう。

法人の決算書から、何が読み取れるか

決算書には、その企業の経営状況だけでなく、企業方針や姿勢・意思が表れます。たとえば、正確性や継続性が担保された決算書を見れば、「決算に限らず、常日頃から正直な経営を行っている」「長期的視点に立った経営を行っているので、将来性や安定性が見込める」といったことが読み取れます。

また、「さまざまな税務・会計処理の方法があるなかで、この処理方法を選んだ」という点からは、経営における意思や方向性なども見て取れるでしょう。

さらに、丁寧に作成された決算書であれば、「この会社は、一つ一つの仕事を基本に忠実に行っているんだな」という“丁寧さ”を読み取ることもできます。

金融機関が企業を評価する際にこのような部分も判断材料にすることがあるため、決算書の作成には細心の注意を払いましょう。

【まとめ】経営者の“意識”と“戦略”が、決算対策成功のカギ

ここまでお伝えしてきましたように、本来の決算対策とは「自社の“経営”のために行うべきもの」で、“経営者の意識”が重要なポイントになります。そして、目先の利益や節税のためだけではなく、長期的な視点や経営戦略に基づいて「自社にとって一番良い結果になる、正しい経営判断」を行うための決算対策を意識することが大切です。

ですから、決算直前で慌てるのではなく、早期に決算処理をすることで、丁寧で正しい決算書をつくっていくようにしましょう。

また、正確性や継続性を担保した決算書は、経営判断に役立つだけでなく、「自社 PRのための重要かつ有効な資料」になります。株主や金融機関などの外部関係者へのアピールはもちろん、税務署に疑いを持たれないようにするためにも“良い決算書”は効果的です。

このように、税務面も経営面も考慮した決算対策や決算書づくりは非常に重要です。しかし、実際に自社だけで行うことはむずかしいとお考えの経営者の方も多いと思います。そのような場合は、経営面まで見据えてコンサルティングできる税理士法人に任せることが有用です。

TOMAは税務から経営を見据え、トータル&ワンストップでサポート

TOMAでは、単なる節税や税務署対策などの税務面に留まらない「適正な経営判断や長期的な経営に役立つ決算」を最重視しています。多くの企業様のお手伝いを行ってきた経験やノウハウを活かし、「経営すべてのお手伝いをする」というスタンスや「何がお客様のためになるのか」という視点を大切にしながら、専門的かつ第三者的な立場から提案やサポートを行っています。

お客様の「こういう決算数字にしたい」という目標を達成するために、常にお客様に寄り添いながら一緒に悩み、解決していくのがTOMAの特徴です。また、決算や毎月の税務会計のチェックなどのお手伝いを通じて経営状況や異常値などを正確に把握し、“良い決算書”を作成できるのもTOMAの強みです。

さらに、決算を通じて浮き彫りになったさまざまな課題を解決するために、幅広いサポートをトータル&ワンストップで提供。経営計画の立案から、PDCAの推進・強化、人事制度や就業規則の改定、社内システムのIT化・DX化、事業承継などまで、多様な分野の専門家が対応いたします。

決算は、自社の経営を見直す良い機会です。貴重なチャンスを税金対策や株主・金融機関・税務署対策のためだけに終わらせないために、お気軽にTOMAへご相談ください。