今回は、2020年に施行される税制改正のなかで、次世代の通信規格「5G」の導入を促進するための優遇措置である「5G投資促進税制」についてご説明します。

5Gについて

5G(5th Generation)はスマート工場や自動運転等の産業用途のほか、遠隔医療や防災等、地域の社会課題の解決にもつながる次世代の基幹インフラで、「第5世代移動通信システム」と呼ばれる携帯電話やスマートフォンなどの通信に用いられる次世代通信規格のことです。

5G投資促進税制が創設された目的は、情報通信インフラの早期かつ集中的な整備です。

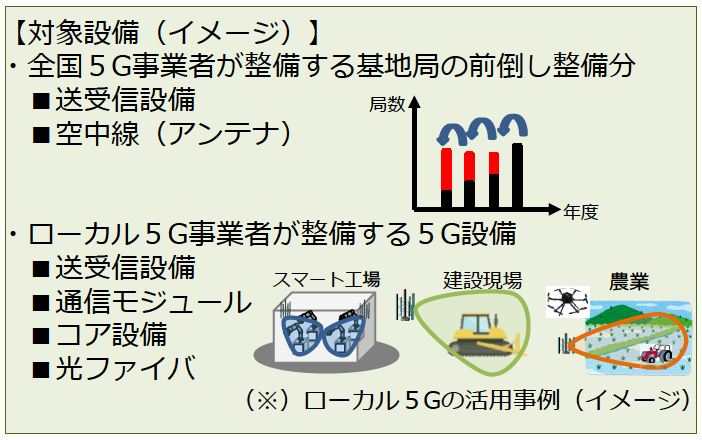

5Gには全国5Gとローカル5Gがあり、全国5Gは通信事業者4社(NTTドコモ、KDDI、ソフトバンク、楽天モバイル)が全国サービスとして提供するものを指します。

ローカル5Gは、地域や産業の個別のニーズに応じて地域の企業や自治体等の様々な主体が、自らの建物内や敷地内でスポット的に柔軟に構築できるシステムのことをいいます。

携帯事業者のサービスとは異なり、事業者によるエリア展開が遅れる地域において5Gシステムを先行して構築が可能となっています。

また、使用用途に応じて必要となる性能を柔軟に設定することが可能です。その他にも、他の場所の通信障害や災害の影響を受けにくいというのも特徴であり、Wi-Fiと比較して、無線局免許に基づく安定的な利用が可能となっています。

(※)経済産業省「令和2年度(2020年度)経済産業関係 税制改正について」より引用。

5G投資促進税制とは

5G投資促進税制には、特別償却又は税額控除のいずれかを選択適用できる国税の特例と、固定資産税の税制措置を受けることができる地方税の特例があります。

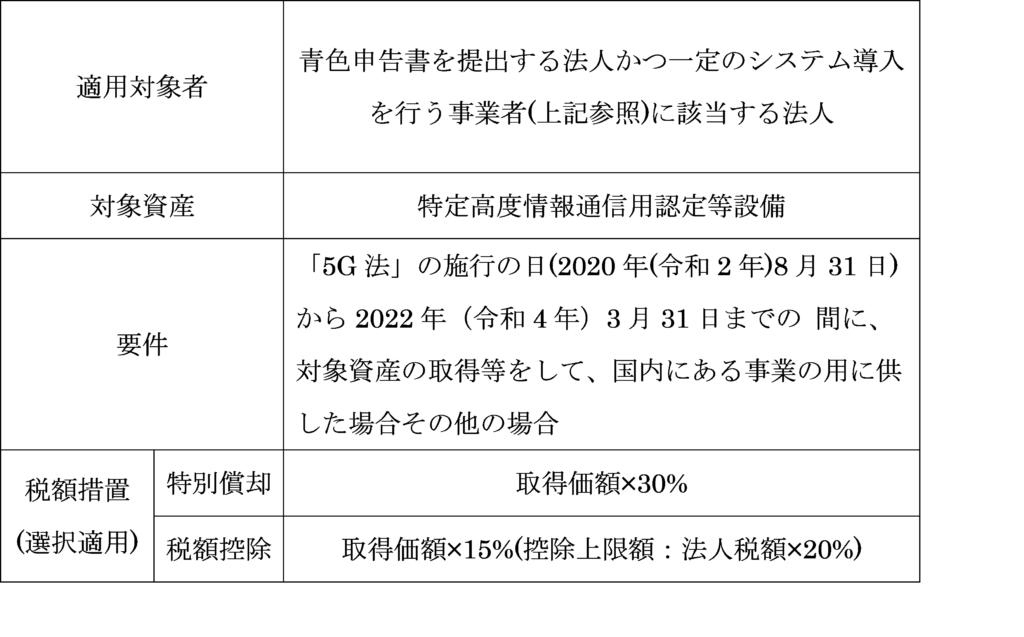

まず、5G投資促進税制の措置のうち国税の特例ついてご説明します(図1)。

対象者はローカル5G用無線局の免許人と携帯通信事業者となります。適用要件は「特定高度情報通信技術活用システムの開発供給及び導入の促進に関する法律」(以下「5G法」と記載。)の規定により、同法の認定を受けた事業者が「特定高度情報通信等 システム導入計画」に従って取得した一定の5G設備に限ります。特例措置の内容は税額控除15%又は特別償却30%となっています。適用期間は5G法の施行日(令和2年8月31日)から令和4年3月31日までとなります。

図1 国税の特例

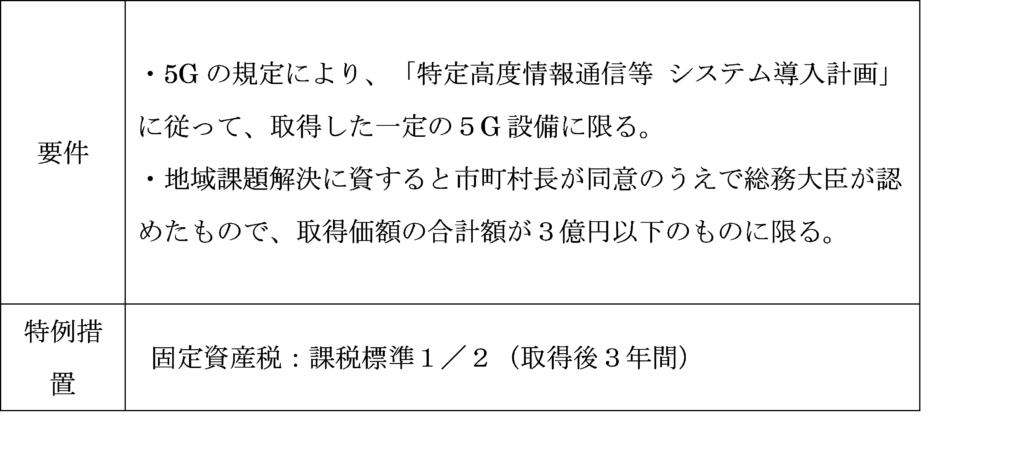

続いて、地方税の特例についてご説明します(図2)。

対象者はローカル5G用無線局の免許人のみで、適用要件は国税の特例と同様ですが、地域課題解決に資すると市町村長が同意のうえで総務大臣が認めたもので、取得価額の合計額が3億円以下のものに限るという条件が付随します。措置の内容は、固定資産税の課税標準が1/2(取得後3年間に限ります。)となります。適用期間は国税の特例と同様に5G法の施行日(令和2年8月31日)から令和4年3月31日までです。

図2 地方税の特例

手続きの流れ

まず始めに事業者が、特定高度情報通信等システムの導入計画を経済産業大臣に提出することが必要です。

- 信頼性

- 供給安定性

- オープン性(国際規格等)

の基準を満たす導入計画を経済産業大臣が認定します。その後、導入計画認定に基づく設備等の導入をすると税制措置を受けることが可能となります。

まとめ

5Gは、通信速度の向上だけではなく、「多数同時接続」、「超低遅延」といった特徴を有しており、4Gまでが基本的に人と人とのコミュニケーションを行うためのツールとして発展してきたのに対し、5Gはあらゆるモノ・人などが繋がるIoT時代の新たなコミュニケーションツールとしての役割を果たすことが期待されています。

ぜひこの機会に業務内容を見直し、導入を検討してみてはいかがでしょうか。

実際に5Gを導入すべきか、具体的にどれほどの税額控除を受けることができるのかなど、ご不明点ありましたら、ぜひTOMA税理士法人にお問合せください。

また、TOMA税理士法人では、新型コロナウイルス感染症に関する補助金、融資、支援措置など事業継続の相談を承っております。