今回は研究開発税制について、ご説明していきたいと思います。

目次

研究開発税制の概要と目的

研究開発税制とは企業が研究開発を行っている場合、法人税額(国税)から、試験研究費の額に税額控除割合(6~14%)を乗じた金額を控除できる制度です。(※)

目的は、民間企業の研究開発投資を維持・拡大することにより、イノベーション創出に繋がる中長期・革新的な研究開発等を促し、我が国の成長力・国際競争力を強化することにあります。そのため、分野・業種・規模・時期等に限られない幅広い・継続的な研究開発支援が行われています。

※ただし、法人税額に対する控除上限があります。

研究開発税制の種類

研究開発税制は、次のとおり、①「試験研究費の総額に係る税額控除制度」、②「中小企業技術基盤強化税制」及び③「特別試験研究費の額に係る税額控除制度」の3つの制度によって構成されています。なお、①と②は同時に選択することはできません(選択適用)。

①試験研究費の総額に係る税額控除制度

青色申告法人の各事業年度(合併による解散以外の解散の日を含む事業年度及び清算中の事業年度を除きます。以下③までにおいて同じです。)において、損金の額に算入される試験研究費の額がある場合には、試験研究費の額に一定割合を乗じて計算した金額が、法人税額から控除されます。

※②との併用はできません。

②中小企業技術基盤強化税制

青色申告法人のうち中小企業者等に該当する法人の各事業年度において、損金の額に算入される試験研究費の額がある場合には、試験研究費の額に一定割合を乗じて計算した金額が、法人税額から控除されます。

※①との併用はできません。

※中小企業者のうち、平成31年4月1日以降に開始する事業年度から、適用対象外事業者(その事業年度開始の日前3年以内に終了した各事業年度の所得金額の年平均額が15億円を超える法人等をいいます。)に該当するものは、除かれます。

③特別試験研究費の額に係る税額控除制度

青色申告法人の各事業年度において、損金の額に算入される特別試験研究費(国の試験研究機関、大学その他の者と共同して行う試験研究などに係る試験研究費)の額がある場合には、特別試験研究費の額の一定割合の金額を法人税額から控除することができます。

※①②の制度の適用を受ける試験研究費の額は、特別試験研究費の額から控除します。

試験研究費の範囲

この制度の対象となる試験研究費は二つ挙げられます。

①「製品の製造」又は「技術の改良、考案若しくは発明」に係る試験研究のために要する費用

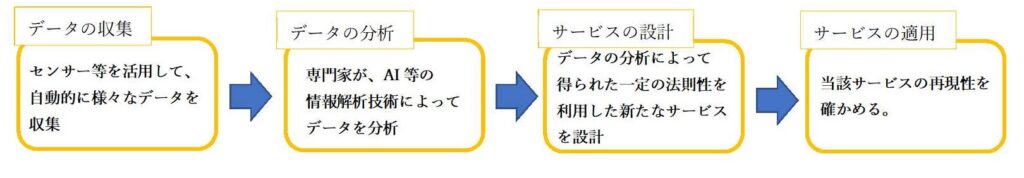

②各事業年度の所得の金額の計算上損金の額に算入される、「対価を得て提供する新たな役務の開発」で所定のプロセスを経て行われるものに係る試験研究のために要する費用

所定のプロセスとは…

※試験研究費に充てるために補助金等の交付をされた金額等がある場合には、その金額を試験研究費の額から控除する必要があります。

最大でどのくらい控除できるか(控除上限)

一般的な試験研究費では法人税額の25%相当額まで、特別試験研究費は10%相当額まで控除することができます。※令和2年度末までの時限措置として、控除額を増やすことができる制度もございます。

具体的にどのようなものが試験研究費に該当するのか、具体的にどれほど税額控除ができるのかなど、ご質問がありましたら、ご気軽にお問い合わせくださいませ。

また、TOMAグループでは法人の税務・会計等や税務調査対策、また人事・労務や事業承継、業務改善等などお客様のニーズにあった様々なご提案をさせていただいております。