中小企業向けの賃上げ税制である「所得拡大促進税制」が令和3年度の税制改正にて見直されました。「所得拡大促進税制」とは、青色申告書を提出している中小企業者等が、一定の要件を満たした上で、前年度より給与等の支給額を増加させた場合、その増加額の一部を法人税(個人事業主は所得税)から税額控除できる制度です。

適用時期

令和3年4月1日から令和5年3月31日までの間に開始する事業年度

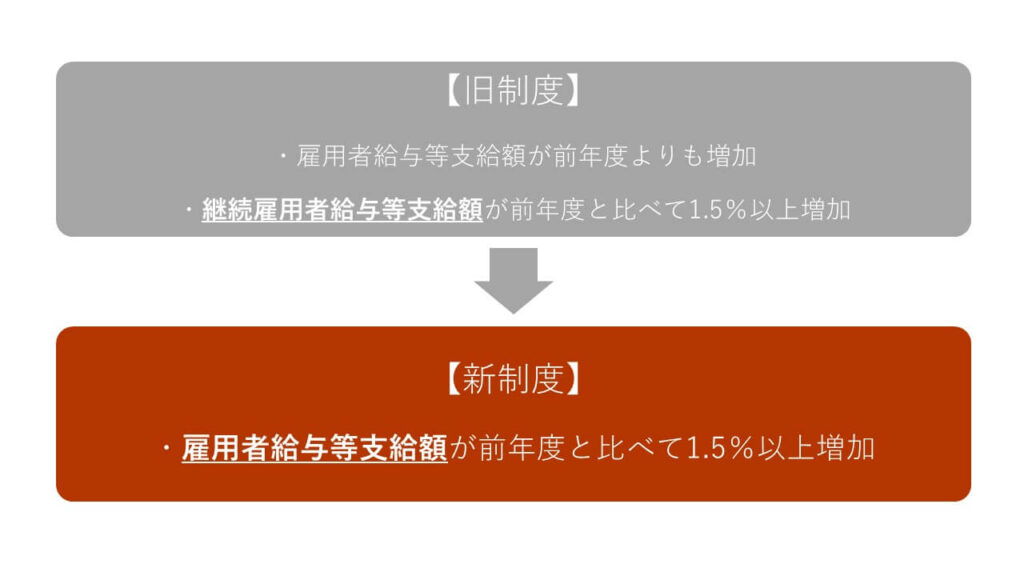

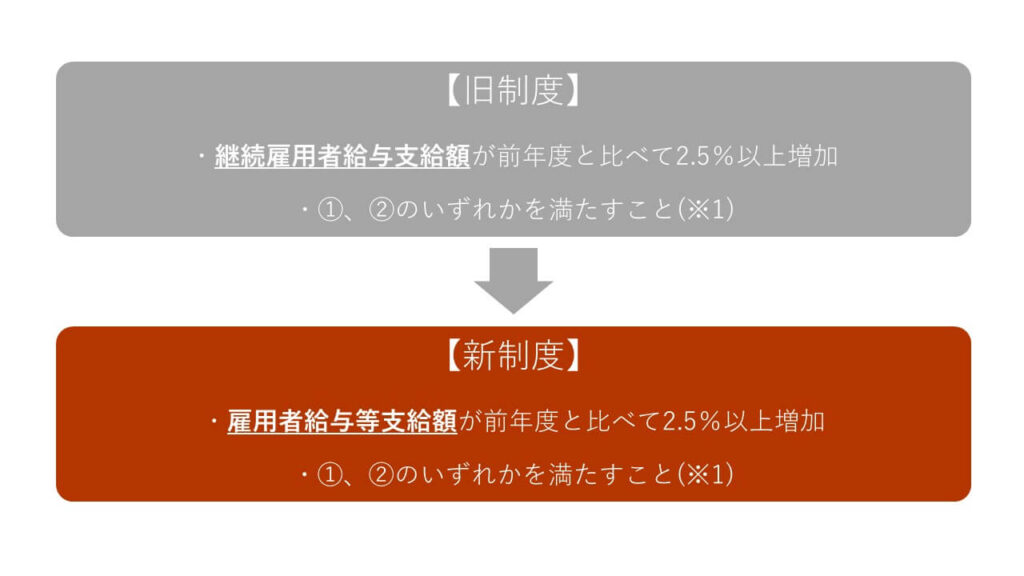

見直しのポイント

“継続雇用者”に対する給与支給額から、“雇用者”に対する給与支給額をベースに判定することとなりました。

継続雇用者とは・・・

適用年度およびその前事業年度において、下記の①~③を満たす者

①全ての月分の給与支給を受けた国内雇用者

②全ての期間で雇用保険の一般被保険者である者

③全てまたは一部の期間で高齢者雇用安定法に定める継続雇用制度の対象となっていない者

→中途入社・退職者は含まれない

雇用者とは・・・

会社、団体、官公庁又は自営業主や個人家庭に雇われて給料、賃金を得ている者

→中途入社・退職者を含む

1.通常の場合

雇用者給与等支給額が前年度と比べて1.5%以上増加した場合に、支給増加額の15%が法人税額または所得税額から控除されます。

2.上乗せの場合

雇用者給与等支給額が前年度と比べて2.5%以上増加し、①若しくは②を満たす場合に、支給増加額の25%が法人税額または所得税額から控除されます。

※1

①教育訓練費が、対前事業年度比で10%以上増加

②経営力向上計画に記載された経営力向上が確実に行われたことを証明

※2

税額控除額の上限は、通常の場合・上乗せの場合共に法人税額または所得税額の20%まで

雇用安定助成金の取り扱い

適用要件の判定時、原則として「給与等に充てるため他の者から支払を受ける金額」は給与等支給額から控除して判定します。しかし、今回の改正で、雇用安定助成金はこの給与等支給額から控除しないものとされました。

雇用安定助成金とは・・・

①雇用調整助成金、産業雇用安定助成金、緊急雇用安定助成金

②①に上乗せして支給される助成金、その他の①に準じて地方公共団体から支給される助成金

ただし、税額控除率を乗ずる際の基礎となる給与等支給額については、これら雇用安定助成金を控除して計算した金額が上限となる為、注意が必要です。

まとめ

今回は所得拡大促進税制の適用要件緩和についてご紹介しました。

新型コロナウィルスの影響により、雇用維持に苦しまれている事業者の方も少なくないのではないでしょうか。今回の改正により、税額控除の適用を受けることが可能になるかもしれません。ぜひ活用してみてはいかがでしょうか。

※TOMA税理士法人では《模擬税務調査》も行っております※

・税務調査とはどんなものなのかを知りたい

・税務調査に対して不安がある 等々…

税務調査に対してのご相談もいつでも承っております。ご興味のある方は、お気軽にご連絡下さいませ。