昨年、令和2年度の税制改正大綱が発表されました。

今回はその中で2つの公益法人に関する改正について見ていきたいと思います。

公益法人等に寄附をした場合の所得税等の特別控除制度の拡充

≪現行≫

国立大学法人、公立大学法人及び独立行政法人国立高等専門学校機構に対する個人寄附は、経済的理由により修学が困難な学生等の修学支援に係る事業(以下「修学支援事業」という。)を対象とする場合に限って税額控除を選択できます。

こちらの対象となる事業が拡大されました。

≪改正≫

寄附金が、学生又は不安定な雇用状態である研究者等に対する、研究等支援事業に充てられることが確実であり、下記要件を満たす場合税額控除を選択できます。また、上記の法人に加えて大学共同利用機関法人も対象となりました。

(1)各法人が当該寄附金を研究等支援事業のための独立した基金(以下、「研究等支援事業基金」という)を設けて管理し、他の財源と区分して経理していること

(2)研究等支援事業基金からの使途が各法人の行う次に掲げる一定の事業に限定されていること

①学生又は一定の研究者が公募により選定されて参加する研究に関するプロジェクトにおいて、当該学生又は一定の研究者が自立した研究者として行う研究活動に要する費用を負担する事業

②論文の刊行に要する費用、学会への参加に要する旅費その他の費用で研究活動の成果を発表するために必要なものを負担する事

③大学院に在学する学生又は一定の研究者のその専門とする分野に係る能力及び資質の向上を主たる目的として異分野の研究者等との交流を促進する事業

(3)各法人は事業年度終了後3月以内に研究等支援事業基金へ受入額、研究等支援事業基金からの支出額等の明細書を監査を経たうえで所官庁に提出すること

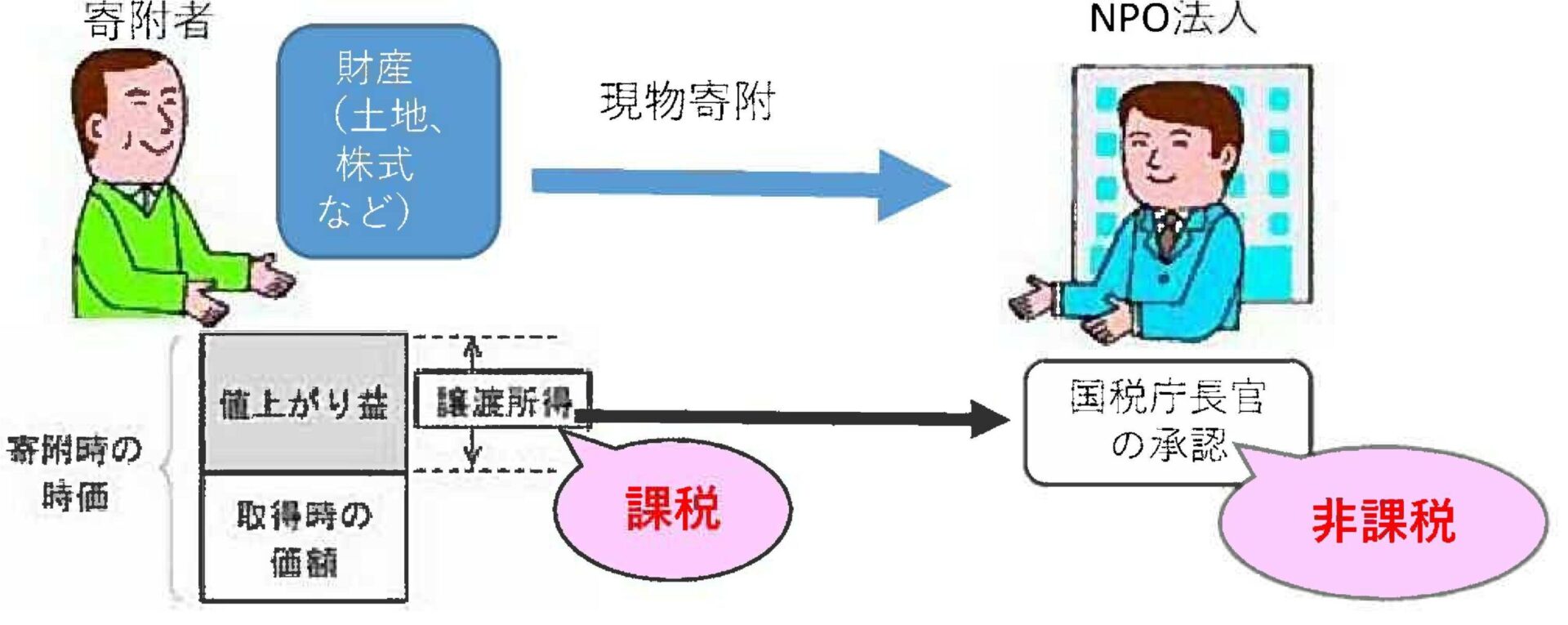

財産の寄附に係る譲渡所得等の非課税措置

≪現行≫

個人が土地、建物、株式などの財産を特定非営利活動法人(NPO法人)へ寄附した場合、取得時から寄附時までの値上がり益(譲渡所得)に対して所得税が課税されます。 ただし、以下の要件を満たし国税庁長官の承認を受けたとき、非課税となります。

①寄附が公益の増進に著しく寄与すること

②寄附財産が、その寄附日から2年を経過する日までの期間内に寄附を受けた公益法人等の公益目的事業の用に直接供される、又は供される見込みであること

③寄附により、寄附をした人の所得税又は寄附をした人の親族等の相続税や贈与税の負担を不当に減少させる結果とならないと認められること

内閣府より

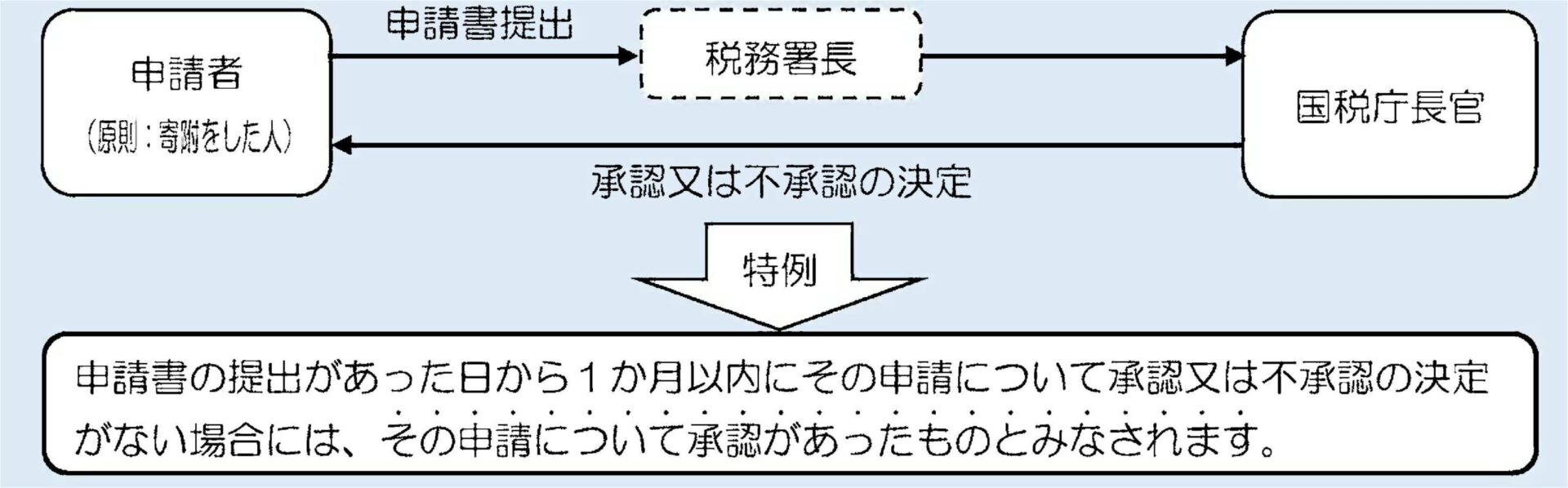

上記の国税長官の承認において、承認特例というものがございます。

承認特例とは

国税庁より

〈対象範囲〉

国立大学法人等(国立大学法人、大学共同利用機関法人、公立大学法人、独立行政法人国立高等専門学校機構及び国立研究開発法人をいいます。)、公益社団法人、公益財団法人、学校法人(学校法人会計基準に従い会計処理を行う一定のものに限ります。)又は社会福祉法人のうち下記の要件に該当する場合に認められます。

①寄附した人が寄附を受けた法人の役員等及び社員並びにこれらの人の親族等に該当しないこと

②寄附財産について、寄附を受けた法人の区分に応じ、一定の基金もしくは基本金に組み入れる方法により管理されていること

③寄附を受けた法人の理事会等において寄附の申出を受けること及び要件②の組入れが決定されていること

≪改正≫

(1)上記の承認特例の対象範囲に認定NPO法人又は、特例認定NPO法人も含まれることとなりました。

(2)寄附された財産を公益目的事業の用に直接供した日から2年以内に買い替える場合であっても、一定の要件を満たす場合には、譲渡所得税の非課税の対象とすることになりました。

以上となりますが、どんな法人が対象となるのか、具体的にどれほどの税額控除を受けることができるのかなど、ご質問等ございましたら、お気軽にお問合せください。

またTOMAグループでは法人の税務・会計等や税務調査対策として「模擬税務調査」というものもご用意しております。こちらは、弊社におります国税局のOBと共に、実際に税務調査でよく指摘される部分についてヒアリングを行ったり、帳簿のチェックを行っていくもので、調査が入る前の時点で、税務リスクを洗い出すことができるため好評をいただいております。ご不明な点などございましたら、ご連絡下さい。