日本経済の低迷が謳われてから久しく、低成長が常態化しており、「失われた10年」はもはや「失われた30年」となりつつあります。こうした現状の背後には、少子高齢化、人口減少などの社会構造の変化が大きく影響を及ぼしていることは広く認知されていることですが、ビジネスの当事者や仕事の現場においては、「ファイナンス思考」の有無が企業の成長を大きく左右していると考えられます。

ファイナンス思考とは

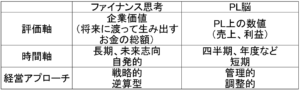

「ファイナンス思考」は目先の利益を少しでも多く得ようとする考え方ではなく、将来に稼ぐと期待できるお金の総額(企業価値)を最大化しようとする考え方です。具体的には、以下のとおりです。

会社の企業価値を最大化するために、

1. 事業に必要なお金を外部から最適なバランスと条件で調達し、

2. 既存の事業・資産から最大限にお金を作り出し、

3. 築いた資産を事業構築のための新規投資や株主・債権者への還元を最適に配分し、

4. その経緯と合理性と意志をステークホルダーに説明する。

という一連の活動

対比されるPL脳

皆さんはこんなフレーズを聞いたことはないでしょうか。

「無借金経営こそが健全経営である」

「黒字だから優良企業である」

「社長の使命は増収増益である」

こうした発言は「PL脳」に陥っている証拠です。「PL脳」とは、売上高や利益といった損益計算書(以下、PL)上の指標を、目先で最大化することを目的とする考え方です。このような考え方は、基礎的な会計知識に基づきつつも、ファイナンスの観点に欠け、長期的な成長を阻害する要因であり、以下のようにまとめられます。

なぜいまファイナンス思考が求められるか

現代の日本企業においてファイナンス思考が必要なのはなぜなのでしょうか。それは変化が激しく、縮小する市場で事業を行いながらも、新たな市場を開拓する必要に迫られた場面では、既存の事業にとらわれず、時として大きな仕掛けに踏み切ることが必要です。目の前の競争環境が短期間で一変してしまうようなダイナミックな市場では、企業価値向上に向けた道筋を、確固たる信念を持って設計し、それに即した打ち手を講じていくことが求められます。このような環境では自社のビジネスを磨き上げる(PL改善)だけでは対応できません。

ファイナンス思考に基づくM&A成功例

ファイナンス思考に基づくM&Aの成功例をご紹介させて頂きます。

・リクルートによるインディード買収

リクルート社は2012年に同社のグローバル化の牽引役となる求人検索サービスを展開するインディード社(米)を買収し、完全子会社化しました。その後インディード社(米)は順調に成長し、リクルート社の海外売上高比率は2011年の4%から2016年には40%超となっています。これは市場成長の乏しい日本国内事業をM&A資金を創出するための稼ぎ頭と位置づけ、積極的に海外への投資を行った成功事例と言えます。

最後に

ご紹介した事例は東証一部上場の大企業のものですが、中小企業においても全く同じことが当てはまると言えます。

TOMAコンサルタンツグループ㈱では、長期的な未来志向に基づくM&Aの実現のため買い手様、売り手様のご支援を様々な形でご提案させて頂いております。

M&Aをご検討中、ご興味のある方はお気軽にご連絡いただけますと幸いでございます。

~参考文献「ファイナンス思考 日本企業を蝕む病と、再生の戦略論」朝倉祐介著~