相続時精算課税制度(1)では適用要件・計算方法やその特徴を中心にご説明させていただきました。今回は相続時精算課税を適用していた受贈者が贈与者の死亡前に死亡してしまった場合の相続時精算課税についてご説明していきます。

<贈与者の死亡以前に受贈者が死亡してしまった場合>

贈与者の死亡以前に相続時精算課税を適用していた受贈者が死亡してしまった場合には、受贈者の※相続人または包括受遺者となる方々は受贈者が相続時精算課税を受けていたことに伴う納税に係る権利または義務を承継します。

※ 相続人が贈与者のみである場合は贈与者または後順位の相続人(直系尊属または兄弟姉妹)には承継されませんので、贈与者の死亡に係る相続税の申告は必要ございません。

<権利または義務の承継割合>

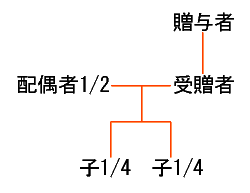

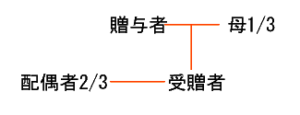

相続人が2人以上いる場合は民法で規定する相続分で按分して計算します。

いくつか具体例をご紹介します。

(1) 受贈者の配偶者と子供が2人いる場合

(2) 受贈者の配偶者と贈与者でない親がいる場合

<承継した相続人が贈与者の死亡以前に死亡してしまった場合>

相続人が贈与者の死亡以前に死亡してしまった場合には、その相続人の相続人(再承継相続人)が相続時精算課税を受けていたことに伴う納税に係る権利または義務を承継します。

※ 再承継相続人が贈与者の死亡以前に死亡した場合は、再承継相続人の相続人には承継されず、権利または義務は消滅します。