平成28年の改正資金決済法の成立により、仮想通貨が支払いの手段として法的に位置付けられました。これに伴い、消費税における取り扱いが変化。仮想通貨は平成29年7月1日以後、国内において事業者が行う資産の譲渡等および課税仕入れから非課税とされることになりました。

◆仮想通貨とは

改正資金決済法では、以下の性質を持つ財産的価値をいいます。

(1)不特定の者に対して、代金の支払い等に使用でき、かつ、法定通貨(日本円や米国ドル等)と相互に交換できる

(2)電子的に記録され、移転できる

(3)法定通貨または法定通貨建ての資産(プリペイドカード等)ではない

有名な仮想通貨として、ビットコインが挙げられ、米国では旅行予約サイトや飲食店での支払いなどに利用が広がっています。日本でも大手銀行が実証実験を開始し、今後決済手段として広まることが予想されています。

◆これまでの仮想通貨の取り扱い

仮想通貨は、紙幣や小切手と性質が似ているものの、これまで法律に仮想通貨の定義がなかったため、消費課税の対象でした。つまり、仮想通貨の購入は課税仕入れとして控除の対象であり、販売は課税売上げとして取り扱われてきたということです。

◆留意点

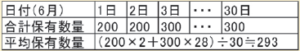

適用は平成29年7月1日以後の取引とされていますが、同年6月30日に税抜100万円以上の仮想通貨を保有する場合に限り、次の経過措置があります。6月30日の仮想通貨の保有数量が平成29年6月1日から30日までの間の平均保有数量に対して増加したときは、その増加した部分の課税仕入れに係る消費税には仕入税額控除を認められません。

上記の例では、6月3日に仮想通貨を100追加購入し30日まで保有。この場合、6月の平均保有数量293に対し、末日保有数量は300であるため、その差分7が増加していることになります。この増加分7の課税仕入れに係る消費税は仕入税額控除の対象外となります。仮想通貨を保有されている場合、決済手段として利用されている場合には注意が必要です。