今年の猛暑の中、有価証券報告書、半期報告書及び四半期報告書に虚偽記載等を行い、過去に損失を先送りしていたことで約280億円の損害を与えたとして信託銀行6社から提訴されていた案件の和解成立が当事者であるオリンパス株式会社から公表されました。また、テレビのドキュメンタリー名作選で、「飛ばし」により自主廃業に至った山一証券の話が再放送されました。「社員は悪くありませんから」という社長が発せられた名言をご記憶の方も多いのではないでしょうか。

今回は、「飛ばし」について触れます。

時価会計が導入され、連結の範囲が明確にされた今の時代では既に過去の不正となっているのではと思いますが、不正という点では大きな問題となりましたので、取り上げます。

以下の内容は、『内部告発の時代』(深町隆・山口義正 著 平凡社新書)及びインターネットからの情報をまとめ、個人的意見を述べる形で整理しました。一部、『内部告発の時代』の表記を引用しております。インターネット等を使えば、さらに多くの情報が確認できます。興味のある方は追加で確認してください。

「飛ばし」の説明

- 「飛ばし」とは、含み損の生じた金融商品を第三者に簿価で転売し、表面上は損失の計上を回避する経済行為。一言でいえば、自社の損失を他社へ移すこと

- 例で説明すると、以下のとおり

- Aは内緒で100万円の株式を購入。買った株式は値下がりし30万円に。急に現金化が必要となったが、損していることを言い出せない。そこで、友人のBに100万円で買い取ってもらうことに。こんな取引は普通しない。実態はAが銀行に債務保証しBに借りてもらい、Bは、そのお金でAから買い取り。表面上は含み損が消えたように見えるものの、銀行からの借金に変わっただけで、問題は未解決のまま

- Bはいつまでも含み損を抱えた株式を保有しておけないため、Aは一定期間後にBに迷惑料をつけて株式を買い戻すことが必要。相場の回復がなければ含み損は生じたまま。今度はCという別の友人に頼み、Cは簿価で引き取り(Aは一定期間後にCに迷惑料をつけ株式の買い戻しが必要)。問題は未解決のまま

- 含み損を抱えた金融商品を延々と飛ばし続けることから「飛ばし」と言われる。

- 会計不正という観点からは、会社として当該取引(行為)に経済合理性があるか否か、あるいは適切な取引(行為)か否かを判断。飛ばしを行えば、含み損の計上だけですむはずなのに、相当の附帯経費が発生し、多額の資金の流出が発生

不正事例の説明

- かつては自社と関係のない会社等に含み損を持った資産を譲渡して損失を隠蔽していたが、連結決算が求められるようになったことから、子会社を使った損失回避は不可に。そこで連結外の会社やファンド等に含み損を持った資産を譲渡する方法が考えられるようになった。事例は、連結外の海外のファンドを利用して「飛ばし」を実施

- 含み損を生じた金融資産の大半は海外に簿外ファンドが設立され秘匿されていたが、2007年の会計基準の変更で投資ファンドのうち規模の大きなものは連結決算の対象となることから、当該ファンドを解消(損失を清算)しようとして経済合理性に疑義のある取引を実施。経済合理性のない巨額の取引(行為)が繰り返され、内部通報という形で不正は発覚

- 次のような経済合理性のない取引を実施し、巨額の資金を捻出して対応

- 企業価値を実態より大きく上回る金額で買収、投資の失敗として特別損失(減損処理)を計上

- 相場より相当多額の手数料の支払(前提として手数料の比率を調整するため、買収金額を吊り上げ)

- 2003年時点で1177億円の損失を分離し、飛ばしの最終処理をするまでに合計で1348億円を浪費。この金額をまかなうために、買収で716億円、買収に関する手数料の形で632億円を受け皿ファンドに供給。「飛ばし」スキームの解消に漕ぎ付け(金額は『内部告発の時代』から引用)

事例から学ぶこと

経営者が真剣に隠すと決めたら、おかしいとか、不正ではないかというのは相当困難であるということがわかる事例だと思われます。監査人からの要請により、会社は第三者委員会を設置し調査を委ねることにしましたが、問題となった株式取得や買収に関して、「違法、若しくは不正があったとまでは評価できない」と会社側の立場からの結論を出させています。また、議論を闘わせた監査人については、適正意見を得られた後に、会社は任期満了を理由に解任し別の監査人に変更しています。何か問題があったのではと普通想像するはずなのに、十分な検討をされたか不明なものの、その会社の監査を受ける監査人が存在する。経営者の力と現在の監査制度の限界が感じられる事例と思われます。

上場会社で会計不正が発生した場合、多くは後任となる監査人が現れ、監査契約が受嘱されています。適時開示の情報を見ていると、中にはこんな問題が発生していて、監査を受けてよいのと思う場合があります。監査人も契約を断る勇気、受けない勇気が必要な時代になってきているように思われます。

最後に

監査で発見することができるとしたら、含み損を持った資産等をファンドに譲渡する時か、清算を行う時のどちらかだろうと思われます。会社の資産等を利用するには、どんな形でも会計帳簿をとおす、すなわち仕訳の起票が必要です。仕訳を起票するためには、根拠を明確にする必要があります。根拠資料等の中で疑問に感じるような事項がないかを確認することが重要と考えられます。今回の場合、清算のために多額の資金の捻出が必要となり、経済合理性に疑義のある行為が行われています。それが、監査の中で相当な議論になっています。

過去の経験等を踏まえ忖度などせず、疑問に思えるかが大事です。この会社に限って変なことはしないだろうと考えることはやめましょう。誰かが気づいてあげなければいけないくらいの気持ちでよいのではないかと思われます。

本件では、監査人の交代手続に関して重要な問題があったことが、不正が発覚した後、明らかになり、結果として監査人の交代手続はかなり厳しくなりました。前任は後任に監査上の問題点等を伝えなくてはならなくなり、後任は前任に監査上の問題点等を質問しなくてはならなくなりました。個人的には守秘義務を解除していただき、事実を公開できるようなことがあってもよいのでないかと思われます。

現在携われている業務で、あっと感じられるようなことがある方はもちろん、ない方でも話しを聞いてみたい、相談してみたいと思われる方は、TOMA監査法人までご連絡ください。

お問合せ・ご相談:TOMA監査法人

税務・会計の情報収集

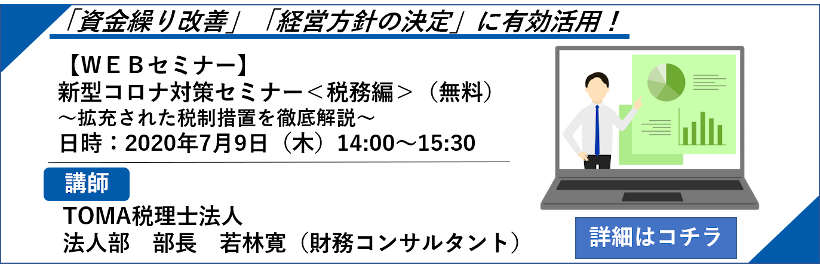

TOMAコンサルタンツグループでは税務・会計について定期的にセミナーを

通じて情報発信をしています。ご自身のパソコンから、

お気軽にご参加頂けるWEBセミナーも好評開催中です。