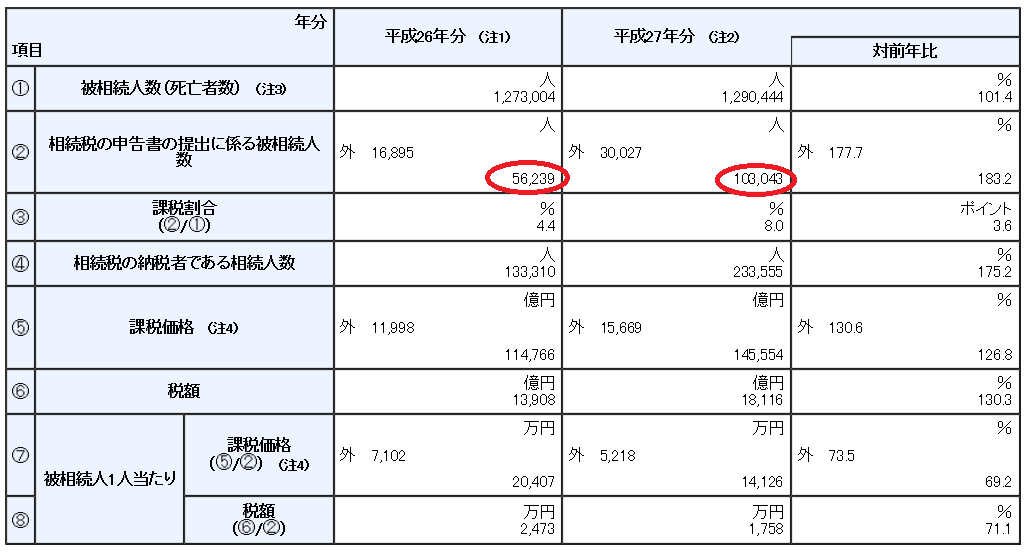

平成27年1月1日以後、相続税の基礎控除額の引下げ等が行われたことで、相続税の申告件数(課税対象被相続人数)はH26年分の約5万6,000件から、引下げ後の27年分では約10万3,000件と約1.8倍に増加しています。

相続財産の中で、土地は大きな部分を占めるケースがよくありますが、「小規模宅地等の特例」を適用することで、評価額を引き下げることができます。例えば、ご自宅を持っていれば適用を受けられる可能性がある小規模宅地等があります。

<特例の概要>

- 特定事業用宅地等:400㎡まで評価額を8割減額することができる。

- 特定同族会社事業用宅地等:400㎡まで評価額を8割減額することができる。

- 特定居住用宅地等:330㎡まで評価額を8割減額することができる。

- 貸付事業用宅地等:200㎡まで評価額を5割減額することができる。

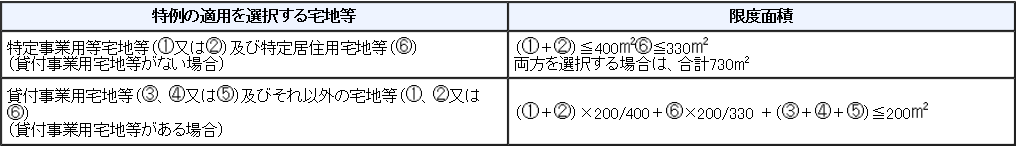

<複数ある場合>

適用を受けられる土地が複数ある場合は下表により計算します。

<具体例>

(1)貸付事業用宅地等がない場合

前提:宅地A(特定事業用宅地等)350㎡

宅地B(特定居住用宅地等)200㎡

計算式:350㎡≦400㎡ ∴宅地A小規模の適用可能

計算式:200㎡≦330㎡ ∴宅地B小規模の適用可能

(2)貸付事業用宅地等がある場合

前提:宅地a(特定事業用宅地等)120㎡

宅地b(特定居住用宅地等)165㎡

宅地c(貸付事業用宅地等) 40㎡

計算式:100㎡×200/400+165㎡×200/330+40㎡≦200㎡

∴宅地a、b、cすべて小規模の適用可能